EXCLUSÃO DO CRÉDITO TRIBUTÁRIO

Sumário: 10.1 Considerações iniciais: 10.1.1 Isenção; 10.1.2 Anistia.

Excluir o crédito tributário significa impedir a sua constituição. Trata-se de situações em que, não obstante a ocorrência do fato gerador e o consequente nascimento da obrigação tributária, não pode haver lançamento, de forma que não surgirá crédito tributário, não existindo, portanto, obrigação de pagamento.

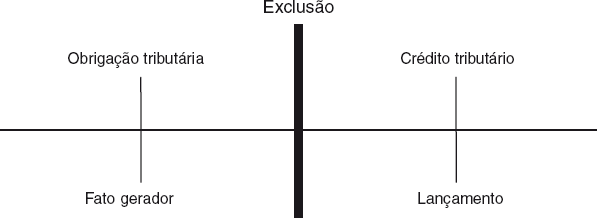

Assim, é possível afirmar que as cláusulas excludentes (isenção e anistia) impedem a normal sucessão de fatos, na linha do tempo do fenômeno jurídico tributário, pois o procedimento do lançamento, com o consequente nascimento do crédito tributário, é evitado.

Por conseguinte, o fenômeno da exclusão pode ser visualizado como uma barreira que impede a Constituição do crédito tributário, consoante ilustração a seguir:

Conforme previsto no art. 175 do CTN, somente existem duas hipóteses de exclusão do crédito tributário, quais sejam a isenção e a anistia.

A diferença fundamental entre ambas é que a isenção exclui crédito tributário relativo a tributo, enquanto a anistia exclui crédito tributário relativo à penalidade pecuniária.

Em ambos os casos, apesar de haver dispensa legal do pagamento (do tributo ou da multa), não se dispensa o cumprimento das obrigações acessórias dependentes da obrigação principal cujo crédito seja excluído, ou dela seja consequente.

Assim, a concessão de anistia da multa por atraso na entrega de declaração de imposto de renda não implica dispensa da entrega da própria declaração. Da mesma forma, a isenção de ICMS concedida aos comerciantes de determinada mercadoria não traz consigo a dispensa da escrituração dos livros fiscais.

Feitas as considerações iniciais sobre os institutos, passa-se à análise de suas peculiaridades.

Isenção é a dispensa legal do pagamento do tributo devido. Segundo a tese que prevaleceu no Judiciário, a isenção não é causa de não incidência tributária, pois, mesmo com a isenção, os fatos geradores continuam a ocorrer, gerando as respectivas obrigações tributárias, sendo apenas excluída a etapa do lançamento e, por conseguinte, a constituição do crédito.

Conforme já analisado, o art. 150, § 6.º, da CF/1988 impõe que a concessão de isenção seja feita por intermédio de lei específica, não sendo cabível a previsão via ato infralegal. O art. 176 do CTN apenas reafirma a regra ao estipular que a isenção, ainda quando prevista em contrato, é sempre decorrente de lei que especifique as condições e requisitos exigidos para a sua concessão, os tributos a que se aplica e, sendo caso, o prazo de sua duração.

A menção à “isenção prevista em contrato” visa a disciplinar os casos em que governos que tentam atrair investimento para o seu território fazem um acordo com empresas, segundo o qual o Poder Público se compromete a conceder benefícios fiscais para as entidades que se instalem em seu território. O pacto, por si só, não tem o condão de efetivamente isentar a entidade que cumpra sua parte, pois a isenção necessariamente decorre de lei, como exige o princípio da indisponibilidade do patrimônio público.

Nada impediria, entretanto, que, não editada a lei isentiva, a empresa pleiteasse indenização com base no contrato. A pretensão, no entanto, não se basearia em regra tributária, mas sim em regras de direito civil e administrativo relativas ao inadimplemento contratual por parte da administração.

Segundo o parágrafo único do art. 176 do CTN, é possível que a isenção abranja somente parte do território da entidade tributante, em função das peculiaridades locais. Entretanto, caso a isenção seja concedida pela União, deve ser observado o princípio da uniformidade geográfica, previsto no art. 151, I, da CF. Assim, não é lícito que o benefício implique discriminatória diversidade de incidência tributária nos diferentes pontos do território nacional, ressalvada a possibilidade de concessão de incentivos fiscais destinados a promover o equilíbrio do desenvolvimento socioeconômico entre as diferentes regiões do País. A matéria foi objeto de estudo no capítulo referente às limitações constitucionais ao poder de tributar.

O art. 177 do CTN assevera que, salvo disposição de lei em contrário, a isenção não é extensiva às taxas e às contribuições de melhoria nem aos tributos instituídos posteriormente à sua concessão.

Taxas e contribuições de melhoria são tributos contraprestacionais (retributivos), ou seja, tributos cujos fatos geradores são definidos com base numa atividade estatal especificamente relacionada ao contribuinte. O sujeito passivo é, portanto, diretamente beneficiado pela situação definida em lei como fato gerador, de forma a tornar regra a não extensão do benefício a tais tributos.

É importante perceber, contudo, que a presença da cláusula “salvo disposição de lei em contrário” torna possível a extensão da isenção às taxas e contribuições de melhoria, desde que haja previsão expressa neste sentido.

A título de exemplo, se uma lei concede isenção do IPTU para determinada classe de contribuintes, não se pode presumir que estes também estarão isentos da taxa de coleta domiciliar de lixo ou da contribuição de melhoria em virtude de valorização decorrente de obra pública porventura realizada. Se o Município quer isentar tais tributos, terá de fazê-lo mediante regra expressa; caso contrário, o pagamento será devido.

Já a proibição de que a isenção seja extensiva aos tributos instituídos posteriormente à sua concessão decorre da mais pura lógica. Claro que a concessão de isenção não pode ser tão genérica a ponto de abranger os tributos atualmente existentes e os que venham a ser criados. Apesar de a redação do art. 177 do CTN aparentar permitir a estipulação de disposição legal em sentido contrário, a exigência de especificidade da lei instituidora do benefício (CF/1988, art. 150, § 6.º) dificulta bastante a concessão de isenção para tributos a serem criados. Ora, se, nos termos constitucionais, a lei é específica quando regula exclusivamente a própria isenção ou o correspondente tributo ou contribuição, fica difícil imaginar isenção de tributo a ser criado em momento futuro.

Em provas de concurso público, contudo, a resposta à pergunta relativa à possibilidade de disposição expressa de a lei conceder isenção de tributo a ser criado posteriormente deve ser afirmativa, por dois motivos. O primeiro, e mais importante, é a presença da cláusula “salvo disposição de lei em contrário”, no caput do art. 177 do CTN. O segundo decorre da possibilidade de se sustentar, mediante um esforço interpretativo, que a lei reguladora exclusivamente de isenções é específica e pode conceder isenção de tributo futuro (ver art. 150, § 6.º, da CF/1988).

O art. 178 do Código disciplina as restrições à revogação das denominadas isenções onerosas, definidas como aquelas que não trazem somente o bônus da dispensa legal do pagamento, mas também algum ônus como condição para o seu gozo.

É a seguinte a redação do dispositivo:

“Art. 178. A isenção, salvo se concedida por prazo certo e em função de determinadas condições, pode ser revogada ou modificada por lei, a qualquer tempo, observado o disposto no inciso III do art. 104”.

A regra é, portanto, a possibilidade de revogação ou modificação, a qualquer tempo, da isenção não onerosa (quanto aos efeitos da revogação, recomenda-se a leitura do tópico relativo à “anterioridade e revogação de isenções”).

Para ser abrangida pela exceção à plena revogabilidade, a isenção precisa ser concedida em função de determinadas condições (onerosa) e por prazo certo. Atualmente, tem-se definido como onerosa apenas a isenção que cumpra ambos os requisitos, de forma que o conceito se tornou bem mais restrito.

A título de exemplo, imagine-se uma lei que conceda isenção de ICMS por dez anos (prazo certo) para as empresas que se instalarem no interior de Pernambuco e produzam mamona destinada à utilização no processo de produção de biodiesel (condições). A empresa que tenha cumprido os requisitos durante a vigência da lei concessória tem direito adquirido à isenção, que não pode ser revogada.

Nessa linha, tem-se a Súmula 544 do Supremo Tribunal Federal, cuja redação é a seguinte:

STF – Súmula 544 – “Isenções tributárias concedidas, sob condição onerosa, não podem ser livremente suprimidas”.

Não se pode confundir a revogação da isenção onerosa (impossível, por conta da proteção ao direito adquirido) com revogação da lei concessória de isenção onerosa (possível, pois não se pode impedir o parlamento de revogar uma lei).

Quem, durante a vigência da lei concessória, cumpre os requisitos para o gozo do benefício, tem direito adquirido ao mesmo, pelo prazo previsto na lei, mesmo que esta venha a ser revogada. Em contrapartida, os contribuintes que estavam se estruturando para cumprir os requisitos previstos da lei e, antes de ultimadas as providências, são surpreendidos pela revogação, não têm direito à isenção, sendo prejudicados pela inovação legislativa.

Em resumo, a revogação da lei concessiva de isenção onerosa não tem o condão de prejudicar quem já cumprira os requisitos para o gozo do benefício legal, mas impede o gozo daqueles que não tinham cumprido tais requisitos na data da revogação da lei.

Assim como os demais benefícios fiscais, a isenção pode ser concedida em caráter geral (objetivo) ou em caráter individual (subjetivo ou pessoal).

Haverá isenção concedida em caráter geral quando o benefício atingir a generalidade dos sujeitos passivos, sem necessidade da comprovação por parte destes de alguma característica pessoal especial.

Como exemplo, tem-se a isenção do imposto de renda incidente sobre os rendimentos da caderneta de poupança.

Haverá isenção em caráter individual quando a lei restringir a abrangência do benefício às pessoas que preencham determinados requisitos, de forma que o gozo dependerá de requerimento formulado à Administração Tributária no qual se comprove o cumprimento dos pressupostos legais (STJ – REsp 196.473).

Como exemplo, tem-se a isenção de IPI e IOF concedida aos deficientes físicos para que adquiram veículos adaptados às suas necessidades especiais. Perceba-se que, nesse caso, o gozo do benefício depende da comprovação da condição pessoal de deficiente físico.

No caso de o benefício ser concedido em caráter individual, a autoridade administrativa deve analisar cada caso, verificando se o interessado preencheu as condições e requisitos para o gozo do benefício (CTN, art. 179).

Conforme se pode extrair da regra constante do § 1.º do art. 179 do CTN, quando o tributo objeto da isenção é lançado por período certo de tempo, o despacho concessório deve ser renovado antes da expiração de cada período, cessando automaticamente os seus efeitos a partir do primeiro dia do período para o qual o interessado deixar de promover a continuidade do reconhecimento da isenção.

A título de exemplo, IPTU, ITR e IPVA são lançados anualmente (período certo de tempo). Pela regra do dispositivo, a cada ano, o beneficiário de isenção de caráter individual deve renovar o requerimento de gozo do benefício, comprovando a manutenção dos pressupostos legais. Na prática, a regra tem sido aplicada em termos. Não há que se imaginar que o portador de deficiência irreversível, beneficiário de isenção de IPVA, seja, a cada ano, obrigado a comprovar que o que é irreversível não se reverteu.

Por fim, faz-se necessário relembrar que são aplicáveis à isenção concedida em caráter individual as regras constantes do art. 155 do CTN. Tais normas foram detalhadamente analisadas quando do estudo do instituto da moratória (recomenda-se a leitura atenta da explanação). Em resumo, devem ser obedecidas as seguintes regras:

a) A concessão da isenção em caráter individual não gera direito adquirido e será “revogada” (o correto seria falar anulada) de ofício, sempre que se apure que o beneficiário não satisfazia ou deixou de satisfazer as condições ou não cumpria ou deixou de cumprir os requisitos para a concessão do favor.

b) No caso de “revogação”, sempre será cobrado o tributo e os juros de mora.

c) Se o benefício foi obtido com dolo ou simulação do beneficiário, ou de terceiro em favor daquele, haverá cobrança da penalidade pecuniária. Além disso, o tempo decorrido entre a concessão da isenção e sua revogação não será computado para efeito da prescrição do direito à cobrança do crédito.

d) Se não houve dolo ou simulação, não haverá cobrança de penalidade pecuniária e a revogação só pode ocorrer antes de prescrito o direito à cobrança do crédito.

Anistia é o perdão legal de infrações, tendo como consequência a proibição de que sejam lançadas as respectivas penalidades pecuniárias.

É por servir como impeditivo do procedimento administrativo de lançamento que a anistia é incluída como hipótese de exclusão do crédito tributário.

Em consonância com o comentário relativo ao significado da expressão “exclusão do crédito tributário”, somente pode se falar em exclusão antes da constituição do crédito (antes do lançamento).

Tratando-se de concessão de anistia, existe uma outra limitação temporal a ser observada. Segundo o art. 180 do CTN, o benefício somente pode abranger as infrações cometidas anteriormente à vigência da lei que a concede. Tal regra não pode ser excetuada, porque do dispositivo não consta a expressão “salvo disposição legal”.

A restrição é decorrente de uma lógica insofismável. Imagine-se que, em março de 2007, foi publicada uma lei afirmando que as pessoas que entregassem a declaração de imposto de renda das pessoas físicas relativa ao exercício de 2006 após o prazo legal (último dia útil do mês de abril de 2007) estariam anistiadas da respectiva multa. A situação é surreal e serviria de estímulo à entrega fora do prazo.

Não se pode perdoar infração futura, sob pena de se formalizar um incentivo legal à desobediência civil.

Existem, portanto, dois marcos temporais que delimitam a possibilidade de concessão de anistia. O benefício somente pode ser concedido após o cometimento da infração (sob pena de servir de incentivo à prática de atos ilícitos) e antes do lançamento da penalidade pecuniária, pois se o crédito já está constituído, a dispensa somente pode ser realizada mediante remissão.

Os incisos do art. 180 do CTN trazem casos em que a concessão de anistia está proibida.

O primeiro caso veda a concessão do benefício aos atos qualificados em lei como crimes ou contravenções e aos que, mesmo sem essa qualificação, sejam praticados com dolo, fraude ou simulação pelo sujeito passivo ou por terceiro em benefício daquele.

Há casos em que a conduta definida em lei como infração tributária também está tipificada na lei penal como crime ou contravenção. Nestas situações, por conta da gravidade dos fatos, o legislador do CTN optou por proibir que o infrator possa ser beneficiado pelo instituto da anistia.

Pela redação do dispositivo, se a infração foi praticada com dolo, fraude ou simulação pelo sujeito passivo ou por terceiro em benefício daquele, também não será anistiada, mesmo que não configure crime ou contravenção. Relembre-se que a infração à legislação tributária é, em regra, objetiva, de forma que não é necessária a análise da presença de elementos subjetivos (culpa ou dolo) para legitimar a punição. Entretanto, novamente querendo excluir da possibilidade do perdão legal os atos mais graves, o legislador optou por proibir sua concessão aos atos simulados, dolosos e fraudulentos.

Repise-se que mesmo a conduta ilícita não sendo simulada, dolosa ou fraudulenta, deverá ser, em regra, punida, podendo, todavia, ser anistiada. Havendo simulação, dolo ou fraude, além da punição, há a proibição do perdão legal.

O segundo caso de proibição legal à concessão de anistia refere-se às infrações resultantes de conluio entre duas ou mais pessoas naturais ou jurídicas.

A rigor, o conluio já estaria inserido na primeira hipótese em que é proibida a concessão de anistia, pois, por definição, é sempre doloso. O pior, contudo, não é a redundância. Ocorre que o dispositivo ora analisado (CTN, art. 180, II) é iniciado com a expressão “salvo disposição em contrário”, o que acaba por contraditoriamente permitir – ao menos em tese – a concessão de anistia a infrações cometidas mediante um dos mais graves comportamentos dolosos, o que seria proibido pelo inciso I do art. 180 do CTN.

Para que seja percebida a gravidade da infração praticada em conluio, transcreve-se a definição oficial do ilícito, constante do art. 73 da Lei 4.502/1964:

“Art. 73. Conluio é o ajuste doloso entre duas ou mais pessoas naturais ou jurídicas, visando qualquer dos efeitos referidos nos arts. 71 e 72”.

Os citados arts. 71 e 72 da Lei 4.502/1964 definem sonegação e fraudes fiscais, o que demonstra a irracionalidade do legislador tributário ao estatuir a regra constante do inciso II do art. 180 do CTN. Por conta do descuido legislativo, as gravíssimas infrações praticadas em conluio acabam sendo as únicas infrações dolosas que podem ser beneficiadas pela concessão de anistia.

O CTN previu a possibilidade de concessão de anistia em caráter geral ou limitado, estipulando no art. 181, II, as restrições que podem ser estabelecidas no segundo caso. Transcreve-se o dispositivo:

“Art. 181. A anistia pode ser concedida:

I – em caráter geral;

II – limitadamente:

a) às infrações da legislação relativa a determinado tributo;

b) às infrações punidas com penalidades pecuniárias até determinado montante, conjugadas ou não com penalidades de outra natureza;

c) a determinada região do território da entidade tributante, em função de condições a ela peculiares;

d) sob condição do pagamento de tributo no prazo fixado pela lei que a conceder, ou cuja fixação seja atribuída pela mesma lei à autoridade administrativa”.

Assim, é possível que uma lei federal concessiva de anistia seja aplicável apenas às infrações relativas à legislação do imposto de renda (alínea a). É viável também anistiar somente às infrações punidas com multas até mil reais, conjugadas ou não com penalidade de outra natureza, como a proibição de gozo de regimes especiais de tributação (alínea b). Também é possível a concessão de anistia apenas aos contribuintes do imposto de renda domiciliados na região metropolitana do Rio de Janeiro, na hipótese de esta região ser atingida por uma pane que impeça o acesso à internet na última semana do prazo para entrega da declaração do imposto (alínea c). Por fim, é legítima a concessão de anistia do crédito tributário relativo à multa de imposto de renda para os contribuintes que pagarem o imposto no prazo fixado pela própria lei ou pela autoridade administrativa a quem a lei atribua tal poder (alínea d).

Por se tratar de benefício fiscal que pode ser concedido em caráter individual, aplicam-se à anistia as mesmas regras estudadas no subitem anterior, concernentes à isenção concedida em caráter individual e sua “revogabilidade” (CTN, art. 182 e seu parágrafo único).