GARANTIAS E PRIVILÉGIOS DO CRÉDITO TRIBUTÁRIO

Sumário: 11.1 A questão terminológica – 11.2 As garantias como rol não exaustivo: 11.2.1 Renda e patrimônio do sujeito passivo respondendo pelo crédito tributário; 11.2.2 Presunção de fraude na alienação ou oneração de bens ou rendas; 11.2.3 A penhora on-line; 11.2.4 Exigência de prova da quitação de tributos – As garantias indiretas – 11.3 Os privilégios: 11.3.1 Regra geral; 11.3.2 Regras aplicáveis aos processos de falência e concordata; 11.3.3 Regras aplicáveis aos processos de inventário e arrolamento; 11.3.4 Regras aplicáveis aos processos de liquidação judicial ou voluntária; 11.3.5 Autonomia do executivo fiscal; 11.3.6 Concurso de preferência entre pessoas jurídicas de Direito Público.

O art. 183 do CTN inaugura um capítulo denominado “Garantias e Privilégios do Crédito Tributário” sem diferenciar garantias de privilégios expressamente. Apesar disso, da análise dos respectivos dispositivos, é possível extrair a necessária distinção.

São garantias as regras que asseguram direitos. Em matéria tributária, as garantias facilitam a entrada do Estado no patrimônio particular para receber a prestação relativa ao tributo. São privilégios as regras que põem o crédito tributário numa posição de vantagem quanto aos demais.

Tais definições serão detalhadas na análise dos respectivos regimes jurídicos.

A enumeração das garantias que o CTN atribui ao crédito tributário não exclui outras que sejam expressamente previstas em lei, em função da natureza ou das características do tributo a que se refiram (CTN, art. 183). A lista, portanto, não é taxativa.

Os tributos são diferentes entre si, o que justifica a necessidade de estipulação de garantias diferenciadas, protegendo os respectivos créditos.

A título de exemplo, o imposto sobre a propriedade territorial rural tem por fato gerador a propriedade de imóvel localizado em área rural, o que configura uma situação perene, impossível de ser mudada de um instante para outro, de forma que o próprio imóvel serve como garantia para o pagamento do tributo que sobre ele incide.

Já o imposto de importação tem por fato gerador a entrada de mercadoria estrangeira no território nacional, uma situação instantânea, que não se protrai no tempo, o que pode justificar a estipulação de garantias específicas.

De uma maneira mais simples, se um ilícito relativo a uma importação não é detectado na alfândega, pode ser difícil buscar a recuperação do crédito após a entrada da mercadoria importada no território nacional. Quanto ao ITR, a situação é muito diferente, pois a situação tributada é perene e os elementos necessários para o cálculo do montante do tributo não podem ser alterados rapidamente.

É por conta disso que a legislação do imposto de importação estipula casos de exigências de garantias bastante específicas, como a assinatura de termos de responsabilidade ou até a apresentação de fianças bancárias, seguros aduaneiros ou depósito em dinheiro, para o gozo de regimes aduaneiros especiais.

Pelo exemplo citado, é possível perceber que garantias das mais diversas espécies podem ser legalmente estipuladas de acordo com as peculiaridades dos tributos a que se refiram. Neste ponto, é importante ressaltar que, conforme afirma o parágrafo único do art. 183 do Código, a “natureza das garantias atribuídas ao crédito tributário não altera a natureza deste nem a da obrigação tributária a que corresponda”.

Assim, se foi exigida pela legislação de determinado ente federado a prestação de uma garantia real para a obtenção de benefício fiscal e o particular cumpriu a regra por meio da constituição de uma hipoteca, o crédito tributário não pode ser considerado, a partir de então, um crédito hipotecário. Não se transmuda a natureza da obrigação para real. O raciocínio é importante, pois, como se verá adiante, existe uma ordenação de preferências entre os créditos, de acordo com sua natureza, e, como a garantia dada não altera a natureza tributária do crédito, também não altera sua posição na lista.

O art. 184 do Código prevê garantia que se fundamenta no princípio geral de direito segundo o qual o patrimônio e as rendas de determinada pessoa respondem por suas obrigações.

Ao se procurar uma instituição financeira em busca de um empréstimo ou financiamento, as primeiras informações solicitadas são, exatamente, a renda e o patrimônio do solicitante. A entidade de crédito sabe que, em caso de inadimplência do financiado, as únicas garantias disponíveis serão as citadas. Por isso, é lugar-comum afirmar-se, jocosamente, que só obtém empréstimos em instituições financeiras quem prova deles não precisar.

Seguindo a linha de raciocínio aqui explanada, o art. 184 do CTN disciplina a matéria da seguinte forma:

“Art. 184. Sem prejuízo dos privilégios especiais sobre determinados bens, que sejam previstos em lei, responde pelo pagamento do crédito tributário a totalidade dos bens e das rendas, de qualquer origem ou natureza, do sujeito passivo, seu espólio ou sua massa falida, inclusive os gravados por ônus real ou cláusula de inalienabilidade ou impenhorabilidade, seja qual for a data da constituição do ônus ou da cláusula, excetuados unicamente os bens e rendas que a lei declare absolutamente impenhoráveis”.

A responsabilidade objeto de discussão é de natureza pessoal, de forma que, nos termos do dispositivo transcrito, todo o patrimônio do devedor responde pelo débito, mesmo que este ultrapasse o valor do próprio bem que gerou a dívida. Assim, se vários anos de inadimplência do ITR fizerem com que a dívida (tributo, juros e multas) ultrapasse o valor do próprio imóvel, não é cabível imaginar que a entrega do imóvel extingue o crédito, uma vez que a responsabilidade, conforme afirmado, é pessoal, e não real.

Não obstante seguir o princípio geral comentado, o CTN foi além e, concedendo mais um privilégio à Fazenda Pública, incluiu, na regra de responsabilidade, bens e rendas que, segundo as normas gerais aplicáveis à espécie, não poderiam ser utilizados num processo de execução.

Assim, a expressão “inclusive os gravados por ônus real ou cláusula de inalienabilidade ou impenhorabilidade, seja qual for a data da constituição do ônus ou da cláusula”, permite à Fazenda Pública adentrar em parcela do patrimônio do devedor que é considerada intocável com relação a outros credores.

Dessa forma, mesmo que os bens tenham sido gravados por hipotecas, penhoras, anticreses ou tenham sido, por ato de vontade, declarados impenhoráveis ou inalienáveis, responderão pelo crédito tributário.

Deve-se dar atenção a duas exceções à regra de que todo o patrimônio do contribuinte responde pelo pagamento do crédito tributário.

A primeira consta da própria literalidade do dispositivo transcrito que, ao falar dos bens gravados com cláusula de inalienabilidade ou impenhorabilidade, exclui aqueles “bens e rendas que a lei declare absolutamente impenhoráveis”.

Suponha-se que “A” doou imóvel para “B”, apondo ao contrato de doação cláusula segundo a qual o bem ficaria a salvo de execuções por dívidas do donatário (impenhorabilidade) e não poderia ser por este alienado (inalienabilidade). A estipulação é válida, mas não é oponível à Fazenda Pública, em virtude da regra objeto de estudo.

Existem bens e rendas que são declarados inalienáveis e impenhoráveis diretamente pela lei. Estes são os únicos que ficam a salvo da responsabilização por dívida tributária do proprietário. O Código de Processo Civil prevê a lista de tais bens no art. 649. Como a lista foi bastante modificada pela Lei 11.382, de 6 de dezembro de 2006, transcrevem-se as novas disposições:

“Art. 649. São absolutamente impenhoráveis:

I – os bens inalienáveis e os declarados, por ato voluntário, não sujeitos à execução;

II – os móveis, pertences e utilidades domésticas que guarnecem a residência do executado, salvo os de elevado valor ou que ultrapassem as necessidades comuns correspondentes a um médio padrão de vida;

III – os vestuários, bem como os pertences de uso pessoal do executado, salvo se de elevado valor;

IV – os vencimentos, subsídios, soldos, salários, remunerações, proventos de aposentadoria, pensões, pecúlios e montepios; as quantias recebidas por liberalidade de terceiro e destinadas ao sustento do devedor e sua família, os ganhos de trabalhador autônomo e os honorários de profissional liberal, observado o disposto no § 3.º deste artigo;

V – os livros, as máquinas, as ferramentas, os utensílios, os instrumentos ou outros bens móveis necessários ou úteis ao exercício de qualquer profissão;

VI – o seguro de vida;

VII – os materiais necessários para obras em andamento, salvo se essas forem penhoradas;

VIII – a pequena propriedade rural, assim definida em lei, desde que trabalhada pela família;

IX – os recursos públicos recebidos por instituições privadas para aplicação compulsória em educação, saúde ou assistência social;

X – até o limite de 40 (quarenta) salários-mínimos, a quantia depositada em caderneta de poupança.

§ 1.º A impenhorabilidade não é oponível à cobrança do crédito concedido para a aquisição do próprio bem.

§ 2.º O disposto no inciso IV do caput deste artigo não se aplica no caso de penhora para pagamento de prestação alimentícia.

§ 3.º (Vetado)”.

Digno de nota o entendimento do Superior Tribunal de Justiça no sentido de que a restituição de imposto de renda é impenhorável quando a retenção do tributo foi feita em virtude de pagamento de qualquer das verbas compreendidas no art. 649, inciso IV (acima transcrito). Assim, pode-se afirmar, a título de exemplo, que, se foi retido imposto de renda na fonte sobre o pagamento de salário e, no exercício seguinte, como decorrência da análise da respectiva declaração, houve restituição do tributo ao contribuinte, esta verba mantém a natureza salarial e, consequentemente, é impenhorável (REsp 1.163.151).

Perceba-se que, apesar da previsão em lei, não haverá, perante a Fazenda Pública, a impenhorabilidade dos bens assim declarados por ato de vontade (art. 649, I, do CPC), visto que os mesmos foram expressamente sujeitos à execução pela regra do art. 184 do CTN, que tem prevalência no caso, em virtude de ser específica e possuir status de lei complementar.

A segunda exceção à regra do art. 184 decorre de uma novidade trazida pela Lei Complementar 118/2005. Na falência, o crédito tributário não mais prefere aos créditos com garantia real, no limite do valor do bem gravado (CTN, art. 186, parágrafo único). Agora, não se pode mais afirmar de maneira ampla e irrestrita que os bens gravados por ônus real respondem pelo crédito tributário, pois, no processo de falência, tal regra não é mais aplicável, conforme se detalhará a seguir.

Visando a proteger o crédito tributário contra atos tendentes a fraudar as providências judiciais destinadas a sua satisfação, o Código Tributário Nacional previu, no seu art. 185, a seguinte regra:

“Art. 185. Presume-se fraudulenta a alienação ou oneração de bens ou rendas, ou seu começo, por sujeito passivo em débito para com a Fazenda Pública, por crédito tributário regularmente inscrito como dívida ativa.

Parágrafo único. O disposto neste artigo não se aplica na hipótese de terem sido reservados, pelo devedor, bens ou rendas suficientes ao total pagamento da dívida inscrita”.

O dispositivo foi objeto de alteração pela Lei Complementar 118/2005. Antes, para a configuração da fraude, era necessário que o crédito tributário estivesse inscrito em dívida ativa em fase de execução. Nesta época, havia uma discussão sobre a partir de qual momento se poderia considerar atingida tal fase, havendo decisões do STJ no sentido de que “para que se possa presumir a fraude, não basta que a execução tenha sido distribuída, é necessário que o devedor tenha sido citado” (AgRg no AI 458.716/SP), o raciocínio decorre do entendimento de que somente com a citação ou com a constrição judicial se pode afirmar que o devedor sabia da existência da execução, e, portanto, atuou de maneira fraudulenta (AgRg no REsp 661.779/RS).

Com a nova redação dada ao dispositivo, a possibilidade de presunção de fraude foi antecipada para o momento da regular inscrição em dívida ativa. Há de se entender que a aplicabilidade da nova regra depende de comunicação ao sujeito passivo da inscrição do seu débito. Recorde-se que, após o advento da Lei Complementar 104/2001, a inscrição em dívida ativa pode ser divulgada, o que facilita a operacionalização da regra (CTN, art. 198, § 3.º, II) mediante a divulgação no Diário Oficial dos sujeitos passivos que tiveram seus débitos inscritos. A possibilidade é criticada por parcela da doutrina que considera a divulgação um meio vexatório de cobrança indireta. No entanto, como se presume que as informações publicadas no Diário Oficial são de conhecimento amplo e geral, a presunção de fraude à execução pode ser aplicada a partir desse momento.

Não há que se cogitar para esse efeito da necessidade de “registro da penhora do bem alienado ou da prova de má-fé do terceiro adquirente” constante da Súmula STJ 375 e aplicável às execuções em geral. É que, em se tratando de fraude à execução fiscal, a disciplina normativa específica do Código Tributário Nacional, com seu conhecido status de lei complementar, sobrepõe-se (RE 1.341.624-SC). Por conseguinte, se não reservados bens e rendas suficientes pelo alienante cujo débito se encontra inscrito em dívida ativa, a má-fé do adquirente é presumida de forma absoluta. A consequência prática é que na lista dos documentos que o adquirente de bem deve exigir para garantir sua tranquilidade quanto à inexistência de pendência relativa ao bem adquirido deve constar também a certidão negativa de débitos tributários inscritos em dívida ativa. A precaução vale para aquisição tanto de bens móveis quanto de imóveis, porque não se está a tratar da responsabilidade do adquirente por tributos relativos ao bem adquirido (CTN, arts. 130 e 131, I), mas sim da presunção de fraude na alienação de bens ou rendas (CTN, art. 185).

Apesar de a exigência de comunicação formal da inscrição não constar expressamente no artigo transcrito, ela decorre do bom senso, não sendo razoável presumir que obrou em fraude sujeito passivo que não sabia que seu débito estava inscrito em dívida ativa.

O raciocínio aqui defendido está em plena consonância com a maneira como o STJ sempre enxergou o dispositivo, somente reconhecendo a presunção de fraude quando o devedor tinha ciência oficial do ato ou fato definido em lei como marco inicial da possibilidade da aplicação da presunção. Se no passado era necessária a ciência oficial do processo de execução (citação), hoje deve ser considerada indispensável a comunicação formal da inscrição em dívida ativa. Comprovada a ciência, a presunção será de natureza absoluta, não se aceitando qualquer prova em sentido contrário.

O único argumento cabível para que não se configure a presunção é o constante do parágrafo único do art. 185, qual seja o de que foram “reservados, pelo devedor, bens ou rendas suficientes ao total pagamento da dívida inscrita”.

A título de exemplo, se o sujeito passivo de um crédito tributário no valor de cem mil reais, inscrito em dívida ativa, mantém tal montante depositado em conta bancária e começa a alienar seus bens, não há que se falar em presunção de fraude.

A grande maioria das ações de execução fiscal caminha até o ponto em que o devedor tributário, regularmente citado, não paga, não oferece bens à penhora no prazo legal, e o oficial de justiça certifica não terem sido encontrados bens penhoráveis.

Com o advento da Lei Complementar 118/2005, foi trazida para o âmbito tributário uma inovação que vinha trazendo bons resultados no âmbito do processo trabalhista, a denominada penhora on-line.

Não se trata de uma nova modalidade de penhora, mas sim de uma autorização legal para que o magistrado determine a indisponibilidade de bens e comunique sua decisão fazendo uso da tecnologia da informação, possibilitando a realização de uma penhora futura, tudo com o objetivo de tornar mais célere e eficaz a prestação jurisdicional, em consonância com o art. 5.º, LXXVIII, da CF/1988, acrescido pela Emenda Constitucional 45/2004. Portanto, a rigor, o que é realizado on-line é a comunicação da ordem determinando a indisponibilidade dos bens, não sua efetiva penhora, que é efetivada em momento posterior.

Digno de nota é o fato de que a sistemática denominada de penhora on-line não mais é privilégio do processo trabalhista e da execução fiscal, constando hoje, embora de maneira mais restrita, do Código de Processo Civil (art. 655-A, acrescentado pela Lei 11.382, de 6 de dezembro de 2006).

Em matéria tributária, o instituto está previsto no novo art. 185-A do CTN, acrescido pela Lei Complementar 118/2005, conforme abaixo transcrito:

“Art. 185-A. Na hipótese de o devedor tributário, devidamente citado, não pagar nem apresentar bens à penhora no prazo legal e não forem encontrados bens penhoráveis, o juiz determinará a indisponibilidade de seus bens e direitos, comunicando a decisão, preferencialmente por meio eletrônico, aos órgãos e entidades que promovem registros de transferência de bens, especialmente ao registro público de imóveis e às autoridades supervisoras do mercado bancário e do mercado de capitais, a fim de que, no âmbito de suas atribuições, façam cumprir a ordem judicial.

§ 1.º A indisponibilidade de que trata o caput deste artigo limitar-se-á ao valor total exigível, devendo o juiz determinar o imediato levantamento da indisponibilidade dos bens ou valores que excederem esse limite.

§ 2.º Os órgãos e entidades aos quais se fizer a comunicação de que trata o caput deste artigo enviarão imediatamente ao juízo a relação discriminada dos bens e direitos cuja indisponibilidade houverem promovido”.

Diante da situação descrita no artigo, o juiz se utilizará preferencialmente de meio eletrônico para comunicar aos órgãos e entidades indicados no dispositivo a ordem de indisponibilidade dos bens. Na prática, quanto ao mercado financeiro, o Banco Central tem disponibilizado aos juízes o acesso direto ao sistema informatizado “Bacen Jud” (já apelidado de penhora on-line), dando grande agilidade ao procedimento.

É importante ressaltar que o objetivo do processo de execução é satisfazer o direito do credor. Não se quer causar transtornos desnecessários ao devedor, de forma a se entender como princípio que a execução deve se dar da maneira menos onerosa para o executado.

Dentro dessa linha, o § 1.º do art. 185-A impõe ao juiz que determine o levantamento do excesso da penhora, liberando os demais bens ou valores do devedor, para que este tenha como dar continuidade à sua vida econômica e financeira.

Completando a sequência lógica das regras, o § 2.º do artigo determina aos órgãos e entidades que, em cumprimento à ordem judicial promoveram a indisponibilidade de bens e direitos do devedor executado, repassem imediatamente as respectivas listas de bens e direitos, de forma a possibilitar que o magistrado se desincumba da responsabilidade que lhe foi atribuída pelo § 1.º do artigo, fazendo com que a penhora recaia exclusivamente sobre os valores suficientes para garantir o crédito tributário.

Por fim, é relevante ressaltar que a “penhora on-line” na execução fiscal envolve medidas mais abrangentes que aquelas previstas no art. 655-A do Código de Processo Civil (que, por exemplo, somente prevê a requisição de informações à entidade supervisora do mercado bancário). Dentro deste contexto, o Superior Tribunal de Justiça considera a específica sistemática prevista no art. 185-A do CTN aplicável apenas para a execução fiscal da dívida ativa tributária, não sendo possível a extensão para a de natureza não tributária (REsp 1.073.094/PR). Dessa forma, a título exemplificativo, se o crédito executado decorre de uma multa por infração à CLT (dívida ativa não tributária), serão inaplicáveis as regras ora estudadas.

Não obstante o posicionamento, o mesmo STJ considera possível aplicar as regras dos arts. 655 e 655-A do CPC às execuções fiscais da dívida ativa tributária e não tributária quando tais normas estipularem regras mais vantajosas para o credor. A ideia que preside o raciocínio é a de que seria absurdo colocar o credor privado em situação melhor que a do credor público.

A teoria se aplica principalmente no ponto em que a norma tributária prevê a decretação da indisponibilidade quando “o devedor tributário, devidamente citado, não pagar nem apresentar bens à penhora no prazo legal e não forem encontrados bens penhoráveis”, o que leva alguns doutrinadores a defender que a autoridade administrativa deve promover todas as diligências que estejam ao seu alcance na busca de tais bens, para, somente então, após o exaurimento infrutífero das providências possíveis, ser adotada a medida prevista no art. 185-A do Código.

Ocorre que a norma do art. 655-A do CPC não exige o exaurimento das diligências para que se determine a indisponibilidade dos bens do executado. Para visualização do alegado, transcreve-se abaixo o dispositivo:

“Art. 655-A. Para possibilitar a penhora de dinheiro em depósito ou aplicação financeira, o juiz, a requerimento do exequente, requisitará à autoridade supervisora do sistema bancário, preferencialmente por meio eletrônico, informações sobre a existência de ativos em nome do executado, podendo no mesmo ato determinar sua indisponibilidade, até o valor indicado na execução”.

Percebe-se que uma interpretação literal do art. 185-A do CTN, aliada à não aplicação do art. 655-A do CPC às execuções fiscais da dívida ativa tributária, poria o credor tributário numa situação pior que a do credor privado, uma vez que aquele deveria esgotar diligências na procura de bens do executado, para então solicitar a “penhora on-line”, enquanto que este poderia requerê-la independentemente de tais providências.

O STJ, suplantando a tese que considerou absurda, lavrou seu entendimento nos seguintes termos (REsp 1.074.228/MG):

“Em interpretação sistemática do ordenamento jurídico, na busca de uma maior eficácia material do provimento jurisdicional, deve-se conjugar o art. 185-A, do CTN, com o art. 11 da Lei 6.830/1980 e artigos 655 e 655-A, do CPC, para possibilitar a penhora de dinheiro em depósito ou aplicação financeira, independentemente do esgotamento de diligências para encontrar outros bens penhoráveis. Em suma, para as decisões proferidas a partir de 20.1.2007 (data da entrada em vigor da Lei 11.038/2006), em execução fiscal por crédito tributário ou não, aplica-se o disposto no art. 655-A do Código de Processo Civil, posto que compatível com o art. 185-A do CTN”.

Tendo em vista o exposto, podemos afirmar que, nos termos da jurisprudência do STJ, o art. 185-A somente é aplicável para a execução fiscal da dívida ativa tributária, entretanto, em tal execução também é possível a utilização do art. 655-A do Código de Processo Civil, no sentido de se permitir o manejo da “penhora on-line” independentemente do exaurimento das diligências promovidas pela Fazenda Pública.

Apesar de terem sido inseridos na Seção relativa às preferências, os arts. 191 a 193 do CTN trazem verdadeiras garantias do crédito tributário, porque, ao exigirem a apresentação da prova do pagamento de tributos para a prática de certos atos jurídicos e para a obtenção de determinados benefícios legais, acaba-se por criar eficazes meios de cobrança indireta – e, portanto, garantias indiretas – do crédito tributário.

O art. 191 afirma que a extinção das obrigações do falido requer prova de quitação de todos os tributos. Na redação anterior à Lei Complementar 118/2005, havia menção à concordata, instituto extinto pela nova Lei de Falências. Além disso, restringia-se a necessidade de quitação aos tributos relativos à atividade mercantil do falido.

A nova redação impõe que, para obter a extinção de suas obrigações, o falido precisa comprovar a quitação de todos os tributos dos quais seja sujeito passivo, na condição de contribuinte ou responsável, mesmo que o fato gerador seja alheio à sua atividade mercantil.

A antiga concordata foi substituída pela moderna recuperação judicial. Na realidade, a troca de nomenclatura em nada muda a essência do instituto, devendo-se mais a uma tentativa de abandonar uma terminologia à qual a prática havia atribuído a característica da ineficácia. Conforme já comentado, o anúncio de que uma instituição pedira concordata soava como a notícia de que ela estava à beira da falência, de forma que a recuperação da empresa, verdadeiro objetivo teórico do dispositivo, era algo que beirava o inatingível.

Hoje, já adaptado à nova terminologia, o art. 191-A do CTN afirma que a concessão de recuperação judicial depende da apresentação da prova de quitação de todos os tributos, observado o disposto nos arts. 151, 205 e 206 do próprio Código.

Seria muito difícil, quando não impossível, a uma empresa que passa por dificuldades obter a recuperação judicial, caso fosse necessário o pagamento de todo o seu passivo tributário. Por esse motivo, ao exigir a quitação de todos os tributos, o CTN determinou a observância do art. 151 – que versa sobre a suspensão da exigibilidade do crédito tributário – e dos arts. 205 e 206 – que tratam, respectivamente, da certidão negativa e da certidão positiva com efeitos de negativa –, dando a entender que a suspensão da exigibilidade do crédito, com a consequente obtenção de certidão que atesta o fato, é prova de quitação, autorizando o gozo legal da recuperação judicial. Também visando a possibilitar a recuperação da empresa em dificuldades, conforme já estudado, foram previstas regras especiais de parcelamento dos débitos das empresas em recuperação judicial.

O art. 192 do CTN afirma que nenhuma sentença de julgamento de partilha ou adjudicação será proferida sem prova da quitação de todos os tributos relativos aos bens do espólio ou às suas rendas.

Seria absolutamente ineficaz afirmar que, no processo de inventário ou arrolamento, o crédito tributário deveria ser pago com prioridade sobre qualquer outro, caso se permitisse ao juiz proferir a sentença de partilha e expedir o respectivo formal, sem que fosse provada a quitação de tais créditos. Nessa linha, o art. 192 é mais uma garantia indireta.

Registre-se, por oportuno, que mesmo na partilha extrajudicial, introduzida pela Lei 11.441/2007, a exigência de apresentação da prova de quitação dos tributos também está presente, conforme demonstra a nova redação que a citada Lei deu ao art. 1.031 do Código de Processo Civil (grifou-se):

“Art. 1.031. A partilha amigável, celebrada entre partes capazes, nos termos do art. 2.015 da Lei 10.406, de 10 de janeiro de 2002 – Código Civil, será homologada de plano pelo juiz, mediante a prova da quitação dos tributos relativos aos bens do espólio e às suas rendas, com observância dos arts. 1.032 a 1.035 desta Lei”.

Por fim, o art. 193 do Código afirma que, salvo quando expressamente autorizado por lei, nenhum departamento da administração pública da União, dos Estados, do Distrito Federal ou dos Municípios, ou sua autarquia, celebrará contrato ou aceitará proposta em concorrência pública sem que o contratante ou proponente faça prova da quitação de todos os tributos devidos à Fazenda Pública interessada, relativos à atividade em cujo exercício contrata ou concorre.

Percebe-se que a regra é hoje suplantada pelas exigências bem mais rígidas da Lei de Licitações e Contratos (Lei 8.666/1993). Pelo art. 193 do CTN, o contratante ou proponente somente precisaria fazer prova da quitação dos tributos devidos à Fazenda Pública interessada (se contratasse com a União, poderia dever aos Estados e Municípios) e na atividade em que contrata ou concorre (se o contrato é sobre prestação de serviços, deveria comprovar que não deve ISS, podendo dever, por exemplo, IPTU). Como a Lei de Licitações exige, na maioria dos casos, comprovação do pagamento de todos os tributos a todos os entes federados, o CTN é automaticamente cumprido.

As regras sobre os privilégios do crédito tributário têm sua aplicabilidade nos casos em que há cobrança coletiva de créditos, como ocorre nos processos de falência, recuperação judicial, inventário, arrolamento e liquidação de empresas.

Nessas hipóteses, todos os créditos terão seus vencimentos antecipados e serão ordenados em classes legais, de forma que só se passa para a segunda classe após o pagamento dos integrantes da primeira. Assim, ao se falar em privilégios do crédito tributário, está-se a tratar das regras que colocam o crédito tributário numa das primeiras classes da lista.

Conforme consta do art. 186 do CTN, o crédito tributário prefere a qualquer outro, seja qual for sua natureza ou o tempo de sua constituição, ressalvados os créditos decorrentes da legislação do trabalho ou do acidente de trabalho.

O dispositivo foi objeto de recente alteração, levada a cabo pela Lei Complementar 118/2005. Apenas se incorporou ao texto formal da norma algo que já era pacífico na jurisprudência. No ponto em que o CTN afirmava que apenas os créditos trabalhistas preferiam ao crédito tributário, o STJ já equiparava àqueles os créditos do acidente do trabalho (REsp 446.035-RS). Houve, portanto, mera transposição, para o texto da lei, daquilo que já era reconhecido pela doutrina e jurisprudência.

A colocação do crédito tributário na privilegiada segunda posição na fila de credores deixou de existir na falência, tendo em vista a inclusão de um parágrafo único no art. 186 do CTN, conforme transcrito abaixo:

“Parágrafo único. Na falência:

I – o crédito tributário não prefere aos créditos extraconcursais ou às importâncias passíveis de restituição, nos termos da lei falimentar, nem aos créditos com garantia real, no limite do valor do bem gravado;

II – a lei poderá estabelecer limites e condições para a preferência dos créditos decorrentes da legislação do trabalho; e

III – a multa tributária prefere apenas aos créditos subordinados”.

O primeiro ponto a ser observado é que, na falência, o crédito tributário não prefere:

a) aos créditos extraconcursais (Lei de Falências – Lei 11.101/2005, art. 84)

São, basicamente, aqueles que surgem como decorrência da administração da própria massa falida, após a decretação da falência, como, por exemplo, os créditos trabalhistas ou de acidentes de trabalho relativos a serviços prestados após aquela data; os créditos tributários relativos a fatos geradores posteriores àquela data e assim por diante. Existem, portanto, créditos trabalhistas extraconcursais, créditos tributários extraconcursais (CTN, art. 188) etc. Justamente por isso é que, apesar da denominação, é correto afirmar que os créditos extraconcursais concorrem entre si, mas serão todos pagos antes dos créditos chamados de concursais (os surgidos antes da decretação de falência).

b) às importâncias passíveis de restituição (Lei de Falências – Lei 11.101/2005, art. 85)

São os bens pertencentes a terceiros, mas que sejam arrecadados no processo de falência ou que se encontrem em poder do devedor na data da decretação da falência.

Também pode ser pedida a restituição de coisa vendida a crédito e entregue ao devedor nos 15 dias anteriores ao requerimento de sua falência, se ainda não alienada (Lei de Falências, art. 85 e seu parágrafo único). O objetivo da regra é claramente a proteção da boa-fé daquele que, desconhecendo a situação da empresa cuja falência é iminente, concede-lhe crédito.

Na linha da absoluta prioridade das importâncias passíveis de restituição, o Superior Tribunal de Justiça, em 2004, ainda antes das mudanças decorrentes da Lei Complementar 118/2005, editou a Súmula 307, redigida nos seguintes termos:

STJ – Súmula 307 – “A restituição de adiantamento de contrato de câmbio, na falência, deve ser atendida antes de qualquer crédito”.

Apesar da especificidade do contrato objeto da Súmula, a mesma já foi cobrada expressamente em prova de concurso público, conforme demonstra a seguinte assertiva (correta) constante da prova para Auditor-Fiscal da Receita Federal, aplicada em 2005, pela ESAF: “Consoante o caput do art. 186 do Código Tributário Nacional, o crédito tributário prefere a qualquer outro, seja qual for a natureza ou o tempo da sua constituição, ressalvados os créditos decorrentes da legislação do trabalho ou do acidente de trabalho. Entretanto, por força de alteração legislativa havida recentemente no referido artigo, e de súmula editada pelo Superior Tribunal de Justiça, pode-se afirmar que, na falência, o crédito tributário não prefere à restituição de adiantamento de contrato de câmbio, que deve ser atendida antes de qualquer crédito”.

Seguindo semelhante linha de raciocínio, o STJ afirmou “que as contribuições previdenciárias descontadas dos salários dos empregados pela massa falida e não repassadas aos cofres previdenciários devem ser restituídas antes do pagamento de qualquer crédito, inclusive trabalhista, porque a quantia relativa às referidas contribuições não integra o patrimônio do falido”. Para o Tribunal, seria aplicável ao caso a Súmula 417 do Supremo Tribunal Federal, quando afirma que “pode ser objeto de restituição, na falência, dinheiro em poder do falido, recebido em nome de outrem, ou do qual, por lei ou contrato, não tivesse ele a disponibilidade” (REsp 1.183.383-RS).

c) aos créditos com garantia real, no limite do bem gravado

As instituições financeiras, entidades que mais se utilizam da garantia real (hipoteca, penhor) nos contratos que firmam, alegavam que a preferência dada pelo direito brasileiro ao crédito tributário era um fator crucial no criticado “exagero de spread” (diferença entre a taxa básica de juros da economia e aquela cobrada dos clientes) existente nas operações de concessão de crédito. Acatando-se o pleito, estipulou-se que, na falência, quem exigiu a garantia real estaria protegido, até o valor do bem gravado, contra a preferência do crédito tributário.

Para não deixar margens à discussão sobre o que seria o “valor do bem”, se o da avaliação ou o do valor alcançado na alienação judicial, o § 1.º do art. 83 da Lei de Falências estipulou que “será considerado como valor do bem objeto de garantia real a importância efetivamente arrecadada com sua venda, ou, no caso de alienação em bloco, o valor de avaliação do bem individualmente considerado”.

Relembre-se que, se a garantia real foi constituída após a inscrição do débito como dívida ativa, haverá a presunção de fraude a que se refere o art. 185 do Código (item 11.2.2), não prevalecendo a preferência ora estudada.

A preferência do crédito trabalhista tem por fundamento sua natureza alimentícia, o que somente existe dentro de um valor razoável. Não haverá razoabilidade se todo o acervo patrimonial de entidade falida for direcionado ao pagamento de salários milionários da diretoria ou de um pequeno grupo de empregados-estrelas. Justamente por isso, o CTN autorizou que a lei estipulasse limites e condições para a preferência do crédito trabalhista (a possibilidade de restrição não é aplicável para créditos acidentários). Fundamentado na autorização, o art. 83, I, da Lei de Falências estipulou que a preferência se aplica apenas aos “créditos derivados da legislação do trabalho, limitados a 150 (cento e cinquenta) salários-mínimos por credor, e os decorrentes de acidentes de trabalho”.

Outra mudança que apenas incorpora a jurisprudência ao texto da Lei foi a previsão de que, na falência, o crédito tributário relativo à multa não tem a mesma preferência daquele relativo a tributo, equiparando-se às demais penas pecuniárias, logo abaixo dos créditos quirografários e tendo preferência somente sobre os créditos subordinados. Agiu bem o legislador, pois, de outra forma, as multas tributárias acabariam por diminuir a possibilidade de os demais credores receberem o que lhes é devido, de forma a praticamente punir pessoas alheias às infrações de que decorreram tais multas.

Assim, em perfeita consonância com as novas regras estatuídas no CTN e na nova Lei de Falências, a classificação dos créditos na falência deve obedecer à seguinte ordem:

I – os créditos derivados da legislação do trabalho, limitados a 150 (cento e cinquenta) salários-mínimos por credor, e os decorrentes de acidentes de trabalho;

II – créditos com garantia real até o limite do valor do bem gravado;

III – créditos tributários, independentemente da sua natureza e tempo de constituição, excetuadas as multas tributárias;

IV – créditos com privilégio especial;

V – créditos com privilégio geral;

VI – créditos quirografários;

VII – as multas contratuais e as penas pecuniárias por infração das leis penais ou administrativas, inclusive as multas tributárias;

VIII – créditos subordinados.

Segundo o art. 188 do CTN, são extraconcursais os créditos tributários decorrentes de fatos geradores ocorridos no curso do processo de falência.

O dispositivo torna sem importância a antiga discussão sobre a prevalência ou não do crédito tributário surgido no curso do processo sobre os créditos trabalhistas concursais.

Apesar de o art. 186 do Código garantir, genericamente, a preferência do crédito trabalhista, o art. 188 – disciplinando especificamente o processo de falência – afirmava que os créditos tributários exigíveis no decurso do processo de falência eram encargos da massa e, como tais, deveriam ser pagos preferencialmente a quaisquer outros e às dívidas da massa.

À época, o entendimento que veio a prevalecer no STJ foi o de que estaria implícita, no art. 188, a ressalva relativa à preferência do crédito trabalhista. Nessa linha, a Corte editou a Súmula 219, afirmando que “os créditos decorrentes de serviços prestados à massa falida, inclusive a remuneração do síndico, gozam dos privilégios próprios dos trabalhistas”.

Hoje em dia, os chamados créditos tributários extraconcursais devem ser pagos imediatamente pela massa falida, sem se cogitar de participação em concurso, da mesma forma que se faz quanto aos demais créditos que surgem no transcorrer do processo de falência, como decorrência das atividades nele desenvolvidas (demais créditos extraconcursais). Assim, se a massa falida compra uma mercadoria, deve fazer o pagamento à vista; se vende uma mercadoria, deve recolher o respectivo ICMS no prazo legal, da mesma forma que deve pagar os salários dos seus empregados à vista.

Ainda se referindo ao processo de falência, o parágrafo único do art. 188 afirma que, contestado o crédito tributário, o juiz remeterá as partes ao processo competente, mandando reservar bens suficientes à extinção total do crédito e seus acrescidos, se a massa não puder efetuar a garantia da instância por outra forma, ouvido, quanto à natureza e valor dos bens reservados, o representante da Fazenda Pública interessada.

Os créditos tributários que surgirem no decurso do processo de falência (extraconcursais) podem também ser contestados e, neste caso, a decisão relativa à matéria tributária não pode ser proferida pelo juízo falimentar, de forma que as partes devem ser remetidas ao juízo especializado em matéria tributária.

O objetivo da imposição de que, em caso de contestação do crédito tributário, a massa falida efetue a garantia de instância visa a garantir a eficácia da decisão do juízo especializado, caso este conclua pela certeza, liquidez e exigibilidade do crédito.

Relembre-se por oportuno que a aplicabilidade do art. 188 e de seu parágrafo único ocorre somente no que concerne aos créditos tributários extraconcursais, porque aqueles cujos fatos geradores se verificaram antes da decretação da falência (concursais) já são naturalmente objeto do processo de execução fiscal.

As mesmas regras são aplicáveis aos processos de concordata que estavam em andamento na data de entrada em vigor da nova Lei de Falências (art. 192 da Lei 11.101/2005 combinado com o § 2.º do art. 188 do CTN).

Tratando da preferência do crédito tributário no plano civil, prevê o art. 189 do CTN que são pagos preferencialmente a quaisquer créditos habilitados em inventário ou arrolamento, ou a outros encargos do monte, os créditos tributários vencidos ou vincendos, a cargo do de cujus (falecido) ou de seu espólio, exigíveis no decurso do processo de inventário ou arrolamento.

Teoricamente, com a abertura da sucessão (morte), o patrimônio do de cujus é imediatamente transferido para os seus sucessores. Todavia, é com o inventário que a partilha é formalizada, individualizando os bens que cabem a cada sucessor. Assim, pode-se definir inventário como o processo mediante o qual é formalizada a transmissão causa mortis de bens e direitos. Arrolamento nada mais é que um inventário simplificado realizado nos casos previstos na lei civil.

Encargos do monte são todas as dívidas deixadas pelo de cujus, que somente devem ser pagas após a quitação dos créditos tributários “vencidos ou vincendos, a cargo do de cujus ou de seu espólio, exigíveis no decurso do processo de inventário ou arrolamento”. Na sua essência, a regra é idêntica à que garante a preferência dos créditos tributários extraconcursais exigíveis no decurso do processo de falência.

Também não há diferença no procedimento a ser adotado no caso de contestação do crédito tributário no processo de inventário ou arrolamento, devendo o juiz, em homenagem à autonomia da execução fiscal, remeter as partes ao processo competente e adotar as demais providências previstas no § 1.º do art. 188 do Código (CTN, art. 189, parágrafo único).

Finalmente, conforme decorre do art. 190 do CTN, são pagos preferencialmente a quaisquer outros os créditos tributários vencidos ou vincendos, a cargo de pessoas jurídicas de direito privado em liquidação judicial ou voluntária, exigíveis no decurso da liquidação.

Comentando a Lei das Sociedades Anônimas, Fran Martins afirma que “liquidação é o processo durante o qual o ativo da companhia é transformado em dinheiro para a distribuição entre os sócios, depois de pagas todas as dívidas e encargos da sociedade”.

Na liquidação, optou o legislador por conferir absoluta preferência ao crédito tributário afastando toda e qualquer preferência que algum crédito poderia ter sobre o mesmo. Ressalte-se que, ao menos na teoria, a regra não trará prejuízo para qualquer pessoa, pois, na liquidação, presume-se que o devedor seja solvente, tendo condição de pagar todas as suas dívidas.

Relembre-se, por oportuno, que, conforme estudado no capítulo relativo à responsabilidade, a jurisprudência tem atribuído responsabilidade pessoal dos sócios no caso de dissolução irregular da sociedade (STJ, 1.ª T., AGREsp 276.779/SP, rel. Min. José Delgado, DJU 02.04.2001, p. 260).

Segundo o art. 187 do CTN, a cobrança judicial do crédito tributário não é sujeita a concurso de credores ou habilitação em falência, recuperação judicial, concordata, inventário ou arrolamento. Apesar de o processo de recuperação judicial ter substituído o da concordata, justifica-se a manutenção da menção a esta no dispositivo em virtude de a antiga Lei de Falências continuar a ser aplicada aos processos de falência e concordata ajuizados antes do dia 9 de junho de 2005, data que marcou o início da vigência da nova Lei de Falências (Lei 11.101/2005).

A autonomia do executivo fiscal é uma prerrogativa da Fazenda Pública e não uma regra que a vincula. Para o STJ, nada impede que a entidade estatal opte pelo recebimento de seu crédito mediante a habilitação, como o fazem os demais credores. Há casos, por exemplo, em que a Fazenda opta por não executar certos créditos em virtude do pequeno valor, decidindo simplesmente habilitar-se no processo de falência. A opção é legítima, mas não se pode esquecer que, nas palavras do próprio STJ, “escolhendo um rito, ocorre a renúncia da utilização do outro, não se admitindo uma dúplice garantia” (2.ª T., REsp 1.103.405-MG, rel. Min. Castro Meira, j. 02.04.2009, DJe 27.04.2009).

O dispositivo trata de uma série de procedimentos judiciais caracterizados pela cobrança coletiva de créditos. O juízo em que tramita cada um desses processos é denominado “universal”, justamente porque os credores não podem mais ajuizar ações executórias individuais contra o devedor, devendo se sujeitar a concurso ou se habilitar no processo em trâmite no juízo dito “universal”.

Em face do art. 187 do CTN, pode-se afirmar que a ação de execução fiscal é exceção à universalidade dos juízos citados, de forma que a Fazenda Pública pode ajuizar sua ação executória individual no seu juízo privativo.

Com relação às execuções em andamento em juízos diferentes do falimentar, é necessário um mecanismo para evitar que a autonomia da execução fiscal (estudada a seguir, no item 11.3.5) não prejudique os credores de valores que preferem ao crédito tributário. Como mecanismo para a solução do problema, o STJ estabeleceu que “aparelhada a execução fiscal com penhora, uma vez decretada a falência da executada, sem embargo do prosseguimento da execução singular, o produto da alienação deve ser remetido ao juízo falimentar, para que ali seja entregue aos credores, observada a ordem de preferência legal” (STJ, 2.ª T., REsp 399.724-RS, Rel. Min. Eliana Calmon, j. 4.11.2003, DJ 25.02.2004). Noutras palavras, apesar de a execução fiscal tomar seu curso, o montante arrecadado com a alienação do bem penhorado deve ser remetido ao juízo falimentar para que lá seja distribuído de acordo com a ordem legal de preferência. O STJ nem mesmo aceita a incorporação do bem penhorado ao patrimônio da Fazenda Pública mediante adjudicação, pois esta seria uma forma de burlar a ordem de preferência dos créditos (REsp 695.167-MS, Rel. Min. Mauro Campbell Marques, j. 07.10.2008).

Conforme prevê o parágrafo único do referido artigo, é possível o concurso de preferência entre pessoas jurídicas de direito público, devendo ser obedecida a seguinte ordem na realização dos pagamentos:

I – União;

II – Estados, Distrito Federal e Territórios, conjuntamente e pro rata;

III – Municípios, conjuntamente e pro rata.

Paira sobre o dispositivo uma séria suspeita de inconstitucionalidade, por criar uma sequência de preferências entre entes federados que a Constituição define como autônomos, sem nenhuma espécie de hierarquização.

Porém, desde a Constituição Federal anterior, o STF considerou válida a regra, visto que, ao se privilegiar a União, cria-se uma preferência em favor de todos os brasileiros, em vez de dar preferência a brasileiros de determinados Estados ou Municípios. Não sendo possível o benefício nacional, atinge-se o estadual e, por fim, o local.

Nesta linha, o STF editou a seguinte Súmula:

STF – Súmula 563 – “O concurso de preferência a que se refere o parágrafo único do art. 187 do Código Tributário Nacional é compatível com o disposto no art. 9.º, inciso I, da Constituição Federal”.

Ressalte-se que a Súmula foi editada sob a égide da Constituição Federal de 1967 (Emenda Constitucional 1/1969). O art. 9.º, I, daquela Carta proibia aos entes políticos “criar distinções entre brasileiros ou preferências em favor de uns contra outros Estados ou Municípios”.

Com o acréscimo do relevante detalhe concernente em equiparar os créditos tributários das autarquias aos dos respectivos entes instituidores, o art. 29, parágrafo único, da Lei das Execuções Fiscais – LEF repete a regra do concurso de preferência nos termos abaixo transcritos:

“Art. 29. (...)

Parágrafo único. O concurso de preferência somente se verifica entre pessoas jurídicas de direito público, na seguinte ordem:

I – União e suas autarquias;

II – Estados, Distrito Federal e Territórios e suas autarquias, conjuntamente e pro rata;

III – Municípios e suas autarquias, conjuntamente e pro rata”.

Admitindo a validade do acréscimo, o STJ editou a Súmula 497, afirmando que “os créditos das autarquias federais preferem aos créditos da Fazenda estadual desde que coexistam penhoras sobre o mesmo bem”.

No enunciado sumular, mais uma novidade, que toma como base o art. 612 do Código de Processo Civil, segundo o qual o credor adquire pela penhora o direito de preferência sobre os bens penhorados. Assim, somente poderia haver discussão sobre preferências quando houvesse mais de uma execução em curso e delas resultassem penhoras simultâneas sobre o mesmo bem.

Neste ponto, é fundamental relembrarmos que a regra ora estudada consta de um parágrafo de um artigo cujo caput exclui o crédito tributário da necessidade de habilitação em falência, recuperação judicial, concordata, inventário ou arrolamento (CTN, art. 187). Tal norma, conforme estudado no tópico anterior, confere autonomia ao executivo fiscal, mas não tem o condão de excluir a sequência de preferências legalmente estabelecidas. A título de exemplo, mesmo que a Fazenda Federal consiga a penhora sobre determinado bem integrante de uma massa falida, o produto da arrematação não será necessariamente utilizado para quitar os créditos federais. Será encaminhado ao juízo da falência para que os pagamentos sejam feitos seguindo a ordem legal. Quando (e se) chegado o momento da quitação dos créditos tributários, em não sendo suficientes os recursos restantes para o pagamento de todas as pessoas jurídicas de direito público, mesmo sem a existência de múltiplas penhoras sobre o mesmo bem, devem ser seguidas as regras do concurso de preferência.

Não obstante, dada a tendência de as questões de provas de concursos públicos costumarem copiar decisões dos tribunais superiores e do STF, aconselha-se que sejam consideradas verdadeiras as afirmativas no sentido de que a aplicação das regras do concurso de preferência dependem da existência de penhoras concomitantes sobre o mesmo bem.

Noutra linha, também são possíveis questões mais práticas versando sobre processos coletivos de cobrança, num modelo que pode ser visualizado no exemplo hipotético abaixo:

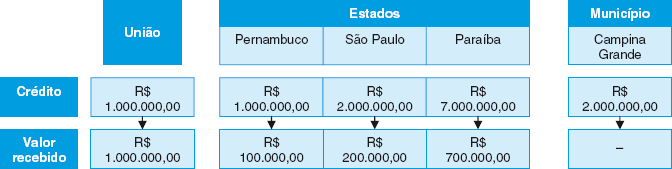

Suponha-se que, em um processo de falência, certa massa falida apresenta a situação a seguir:

Recursos (depósitos bancários): R$ 3.000.000,00

a) Importâncias Passíveis de Restituição: R$ 300.000,00;

b) Dívidas de Natureza Trabalhista menores que 150 salários-mínimos por credor: R$ 140.000,00;

c) Dívidas decorrentes de acidente de trabalho: RS 60.000,00;

d) Dívidas com garantia real (hipoteca): R$ 500.000,00;

e) Dívidas de Natureza Quirografária: R$ 1.000.000,00;

f) Dívida de Natureza Tributária:

– à União: R$ 1.100.000,00, sendo R$ 100.000,00 relativos a multas tributárias;

– ao Estado de São Paulo: RS 2.000.000,00;

– ao Estado de Pernambuco: R$ 1.000.000,00;

– ao Estado da Paraíba: R$ 7.000.000,00;

– ao Município de Campina Grande: R$ 2.000.000,00.

Assim, de acordo com o novo regramento do Código Tributário Nacional, em primeiro lugar deve ser pago o valor passível de restituição (item “a”). Além disso, têm preferência sobre o crédito tributário as dívidas previstas nos itens “b”, “c” e “d”. Ressalte-se que a dívida com garantia real (item “d”) somente tem preferência por se tratar de processo de falência e que a dívida prevista decorrente da legislação do trabalho (item “b”) somente prefere à tributária em virtude de estar abaixo de 150 salários-mínimos por credor. As dívidas de natureza quirografária (item “e”) não preferem à tributária.

Abatidos do valor dos recursos da massa falida (R$ 3.000.000,00) os valores referentes a créditos que devem ser pagos com prioridade sobre os tributários (R$ 300.000,00 + R$ 140.000,00 + R$ 60.000,00 + R$ 500.000,00), chega-se ao montante disponível para o pagamento dos créditos de natureza tributária (R$ 2.000.000,00).

O crédito da União (conjuntamente com o de suas autarquias, caso houvesse) possui prioridade sobre todos os demais. A preferência não beneficia as multas tributárias, de forma que o valor a ser pago ao ente é de R$ 1.000.000,00.

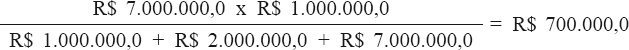

Em segundo lugar, passa-se ao pagamento dos créditos tributários relativos aos Estados. Como o valor disponível (R$ 1.000.000,00) não é suficiente para pagar todos os créditos, deve-se fazer um rateio proporcional entre os credores (utilizando-se da famosa “regra de três”), de forma que cada um receberá na proporção do seu crédito, quando comparado aos demais. Assim, por exemplo, o Estado da Paraíba receberá:

O Município de Campina Grande não receberá qualquer valor, pois todos os recursos foram gastos com a quitação de créditos que lhe são preferenciais.

Fazendo-se os devidos cálculos, chega-se à situação seguinte: