OBRIGAÇÃO TRIBUTÁRIA

Sumário: 5.1 Considerações iniciais – 5.2 Obrigação tributária principal – 5.3 Obrigação tributária acessória – 5.4 Teoria do fato gerador: 5.4.1 Fato gerador da obrigação principal; 5.4.2 Fato gerador da obrigação acessória; 5.4.3 Fato gerador e princípio da legalidade; 5.4.4 O momento da ocorrência do fato gerador – 5.5 Evasão, elisão e elusão tributária – 5.6 Norma geral de antielisão fixscal – 5.7 Elementos subjetivos da obrigação tributária: 5.7.1 Sujeito ativo da obrigação tributária; 5.7.2 Sujeito passivo da obrigação tributária; 5.7.3 Solidariedade; 5.7.4 Capacidade tributária passiva – 5.8 Domicílio tributário.

O direito das obrigações é estudado na seara do direito civil, sendo no âmbito desse ramo jurídico que se deve buscar o conceito de obrigação.

No seu consagrado Curso de direito civil, Washington de Barros Monteiro assim define obrigação:

“Obrigação é uma relação jurídica, de caráter transitório, estabelecida entre devedor e credor e cujo objeto consiste numa prestação pessoal econômica, positiva ou negativa, devida pelo primeiro ao segundo, garantindo-lhe o adimplemento através do seu patrimônio”.

A relação jurídico-tributária é eminentemente obrigacional, tendo, no polo ativo (credor) um ente político (União, Estado, Distrito Federal ou Município) ou outra pessoa jurídica de direito público a quem tenha sido delegada a capacidade ativa e, no polo passivo, um particular obrigado ao cumprimento da obrigação. Essas duas pessoas, necessariamente presentes para que se forme o vínculo obrigacional, constituem os elementos subjetivos da obrigação tributária e serão estudadas em item específico.

Para entender por completo a relação, há de se analisar, também, seu elemento objetivo, ou seja, o objeto do vínculo existente entre devedor e credor.

Na definição de Washington de Barros, afirma-se que o objeto da obrigação é uma prestação econômica positiva ou negativa. Nesta linha, os civilistas classificam as obrigações como de dar, fazer ou deixar de fazer algo, sendo as duas primeiras modalidades positivas (pois importam um dever de agir), e a última negativa (importa um dever de se omitir).

Em direito tributário, a obrigação pode assumir as três formas previstas pelos civilistas: a obrigação de pagar tributo ou multa caracteriza-se como uma obrigação de dar (dinheiro); as obrigações de escriturar livros fiscais e de entregar declarações tributárias são obrigações de fazer; as obrigações de não rasurar a escrituração fiscal e de não receber mercadorias sem os documentos fiscais previstos na legislação são obrigações de deixar de fazer.

Conforme se verá adiante, no primeiro caso (dar dinheiro), a obrigação será considerada principal. Nos casos restantes, a obrigação será considerada acessória.

Alguns autores falam numa quarta modalidade de obrigação, consistente num dever de permitir algo (tolerar que se faça), como seria a obrigação de permitir o acesso da fiscalização a livros, documentos e mercadorias. Aqui se adotará a classificação tradicional (dar, fazer e deixar de fazer), sendo a obrigação exemplificada entendida como uma obrigação de não embaraçar a fiscalização (não fazer).

Uma outra controvérsia que poderia decorrer da definição de obrigação acima transcrita é o seu conteúdo econômico. Em matéria tributária, existem diversas obrigações enquadradas nas modalidades de fazer ou de não fazer, caracterizadas como um dever burocrático, sem qualquer conteúdo economicamente apreciável. Alguns autores afirmam, justamente por isso, que esses “deveres” não seriam alcançados pelo conceito de obrigação, sendo considerados “simples deveres administrativos”.

Tal posicionamento peca pelo fato de deixar de lado o direito positivo em nome de um entendimento doutrinário, não reconhecendo que, obedecidas as normas constitucionais, o parlamento tem liberdade para definir os contornos dos institutos jurídicos adotados no direito interno.

Registre-se, por oportuno, que a existência de obrigações sem qualquer conteúdo patrimonial não é novidade do direito tributário. Já em 1971, Pontes de Miranda, no seu Tratado de direito privado, afirmava – e bem exemplificava – o seguinte:

“Longe vai o tempo em que se não atendia ao interesse somente moral da prestação, em que se dizia que a prestação tinha de ser patrimonial. O que se deve pode não ter qualquer valor material, como se A obtém de B que o acompanhe ao teatro por ser B de alta família. Nem o interesse é patrimonial, nem a prestação é de valor patrimonial, nem há ilicitude na promessa (...) No direito brasileiro, não há regra jurídica que exija às prestações prometidas o serem avaliáveis em dinheiro”.

Assim, pode-se afirmar que o caráter econômico da prestação não é algo essencial à definição de obrigação em direito privado e, ainda que o fosse, seria possível ao direito tributário alterar-lhe o conceito, porque este não foi utilizado expressa ou implicitamente pelas leis máximas dos entes políticos para limitar ou definir competências tributárias (interpretação a contrario sensu do art. 112 do CTN).

Feitas estas considerações iniciais, passa-se à análise da obrigação tributária, nos termos disciplinados pelo Código Tributário Nacional.

A primeira observação a ser feita é que o legislador do CTN utilizou as palavras “principal” e “acessória” num sentido bem diferente daquele estudado em direito civil.

Para os civilistas, a coisa acessória presume a existência de uma coisa principal (“não há acessório sem principal”), pois só esta existe por si, abstrata ou concretamente. Assim, é regra que a coisa acessória siga o destino da coisa principal. A título de exemplo, o aparelho de som automotivo instalado num veículo é uma coisa acessória (do veículo). Se o automóvel é vendido sem ressalva, o aparelho de som faz parte do contrato.

Nessa linha, se uma determinada obrigação é nula, nula também será a respectiva cláusula penal (multa), pois o acessório segue o destino do principal, e se não há o débito, não há a multa.

Em direito tributário, tanto um crédito quanto os respectivos juros e multas são considerados obrigação tributária principal, pois o enquadramento de uma obrigação tributária como principal depende exclusivamente do seu conteúdo pecuniário.

Conforme se analisou no estudo do conceito de tributo, a multa é, exatamente, o que o tributo, por definição legal, está impedido de ser: a sanção por ato ilícito. Entretanto, a obrigação de pagar a multa tributária foi tratada pelo CTN como obrigação tributária principal.

Vale dizer, multa tributária não é tributo, mas a obrigação de pagá-la tem natureza tributária.

O legislador tributário optou por adotar essa fórmula aparentemente paradoxal com o objetivo de submeter a cobrança tanto do tributo quanto das respectivas multas ao mesmo regime jurídico, utilizando-se das diversas vantagens legais inerentes a tal regime.

Digna de nota uma observação a ser aprofundada em momento oportuno. Após a edição da nova Lei de Falências (Lei 11.101/2005) e a adaptação do CTN às novas regras (LC 118/2005), na falência, o crédito tributário referente à multa tributária deixou de ter a mesma preferência desfrutada pelo crédito tributário referente a tributo (art. 186, parágrafo único, III). Trata-se de um reconhecimento legal do que já vinha sendo entendido no âmbito do Superior Tribunal de Justiça, não mais se podendo afirmar que a cobrança de multas tributárias e tributos estejam submetidos exatamente ao mesmo regime jurídico. Contudo, continua escorreito asseverar que, se a obrigação tributária é de dar dinheiro, ela é principal, quer se refira à multa, quer se refira ao tributo.

Em resumo, ao afirmar que a obrigação tributária principal tem por objeto o pagamento de tributo ou penalidade pecuniária (art. 113, § 1.º), o CTN acabou por definir que tal obrigação é sempre de dar (dinheiro), jamais de fazer ou deixar de fazer algo.

Segundo o § 2.º do art. 113 do CTN, a obrigação acessória tem por objeto as prestações, positivas ou negativas, previstas no interesse da arrecadação ou da fiscalização dos tributos.

Ao falar em prestações positivas ou negativas, o legislador tributário quis se referir às obrigações que os civilistas classificam como de fazer ou deixar de fazer. Não se incluem as obrigações de dar dinheiro, porque estas, conforme analisado no item anterior, são consideradas “principais”. São, na realidade, obrigações meramente instrumentais, simples deveres burocráticos que facilitam o cumprimento das obrigações principais.

Aqui não valem as lições dos civilistas, no sentido de que a existência da coisa acessória pressupõe a da coisa principal. Em direito tributário, existem vários exemplos de obrigações acessórias que independem da existência de obrigação principal. Um excelente exemplo de tal situação é o art. 14, III, do CTN, que coloca como um dos requisitos para gozo de imunidade por parte das entidades de assistência social sem fins lucrativos que estas mantenham escrituração de suas receitas e despesas em livros revestidos de formalidades capazes de assegurar sua exatidão. É uma obrigação acessória (escriturar livros) para quem, em circunstâncias normais, não possui obrigações principais, ao menos no que se refere aos impostos sobre patrimônio, renda e serviços (CF, art. 150, VI, c).

A relação de acessoriedade, em direito tributário, consiste no fato de que as obrigações acessórias existem no interesse da fiscalização ou arrecadação de tributos, ou seja, são criadas com o objetivo de facilitar o cumprimento da obrigação tributária principal, bem como de possibilitar a comprovação deste cumprimento (fiscalização).

Assim, a declaração do imposto de renda facilita o cálculo do montante a ser recolhido e possibilita a verificação, por parte do Fisco, da correção do procedimento adotado pelo contribuinte.

Mesmo no que concerne às entidades imunes, as obrigações acessórias existem no interesse da fiscalização e arrecadação de tributos, visto que são obrigadas a escriturar livros fiscais para que a Administração Tributária tenha como fiscalizá-las e verificar se as condições para a fruição da imunidade permanecem presentes.

Também é possível que, mesmo imunes, as entidades sejam obrigadas a recolher tributos na condição de responsáveis, como é o caso da entidade imune ao Imposto de Renda que faz pagamentos a uma pessoa física que lhe presta serviço, sendo responsabilizada pela retenção e recolhimento do respectivo imposto. Daí a necessidade de apresentação de Declaração de Imposto de Renda Retido na Fonte (DIRF), que existe no interesse da arrecadação e fiscalização do imposto.

Claro que nada impede que as entidades, mesmo imunes, que descumpram as obrigações acessórias sejam multadas. Em tal situação, a entidade passa a ser sujeito passivo (devedor) de uma obrigação principal: a de pagar a multa pelo descumprimento da obrigação acessória.

O CTN poderia ter afirmado que o descumprimento de obrigação acessória pode ser definido como fato gerador de obrigação principal concernente ao pagamento da respectiva penalidade pecuniária. Em vez disso, de maneira atécnica, optou por regular a hipótese asseverando que “a obrigação acessória, pelo simples fato da sua inobservância, converte-se em obrigação principal relativamente à penalidade pecuniária” (art. 113, § 3.º).

É impreciso afirmar que uma obrigação converte-se noutra, uma vez que, a título de exemplo, a obrigação de escriturar livros fiscais não se “converte” em multa quando descumprida. Se isso ocorresse, o contribuinte poderia optar por pagar a multa e não escriturar os livros, uma vez que a obrigação acessória, convertida em principal, e cumprida a tal título, deixaria de existir.

Apesar da imprecisão, em provas de concurso público, deve ser, como sempre, considerada correta qualquer assertiva que utilize a literal redação da lei, mas, caso se elabore uma questão com redação mais doutrinária, também deve ser considerada certa a fraseologia aqui adotada.

Em síntese, as obrigações tributárias podem ser visualizadas da seguinte forma:

|

OBRIGAÇÃO TRIBUTÁRIA |

Espécies |

Natureza |

Modalidade Obrigacional |

Objeto |

|

Principal |

Patrimonial |

De dar (dinheiro) |

Pagamento de tributo |

|

|

Acessória |

Não patrimonial |

De fazer (ex. escriturar livros fiscais e entregar declarações tributárias) ou de não fazer (ex. não rasurar a escrituração fiscal e não receber mercadorias desacompanhadas dos documentos fiscais) |

Prestações positivas ou negativas de interesse da arrecadação ou fiscalização |

O estudo do fato gerador é o ponto central da teoria do direito tributário. A imensa maioria das lides tributárias tem como pano de fundo a discussão sobre a ocorrência ou não do fato gerador e, portanto, a incidência ou não de determinado tributo.

O primeiro ponto relevante é a imprecisão do Código Tributário Nacional ao reunir realidades completamente distintas sob a mesma rubrica (fato gerador).

A palavra “fato” se refere a algo concretamente verificado no mundo. Tanto é assim que as pessoas que prezam por um português escorreito, evitando as redundâncias, não dizem que “o fato é verdadeiro”, dizem simplesmente “é fato”, pois se é fato, é verdadeiro.

O problema é que o CTN trata como fato tanto a descrição abstrata prevista em lei quanto a situação concreta verificada no mundo.

Uma comparação com o direito penal ajuda a demonstrar a diferença. O art. 121 do Código Penal tipifica como homicídio a conduta de “matar alguém”. Nenhum penalista denominaria a previsão abstrata do dispositivo de “fato típico”, mas sim de “tipo penal”. Quando uma pessoa mata alguém no mundo concreto, aí sim tem-se por ocorrido o fato típico. É simples assim: fato é o que ocorre no mundo, tipo é a previsão abstrata, na letra da lei.

O CTN, em seu art. 114, afirma que o “fato gerador da obrigação principal é a situação definida em lei como necessária e suficiente à sua ocorrência”. Ora, se apenas está definida em lei, a situação não poderia ser denominada de “fato”. Por isso, a boa doutrina afirma que a previsão abstrata deve ser denominada “hipótese”, pois se refere a algo que pode vir a ocorrer no mundo, tendo como consequência a incidência tributária. Daí a famosa terminologia “hipótese de incidência”.

Já no art. 113, § 1.º, o CTN afirma que “a obrigação principal surge com a ocorrência do fato gerador”, neste caso o Código se refere efetivamente a um fato da vida, verificado no mundo concreto, sendo lícito denominar a situação de “fato gerador”. Alguns doutrinadores preferem as denominações “fato imponível”, “fato jurídico tributário” ou “fato jurígeno tributário”, mas o que é relevante é utilizar a palavra fato apenas para situações concretas, jamais para se referir a meras hipóteses.

Dessa forma, tem-se:

Em provas de concurso público, o candidato deve ficar bastante atento à terminologia adotada pela banca. O normal é que se siga o linguajar do CTN, e se denomine de fato gerador tanto a hipótese de incidência (fato gerador em abstrato) como o fato imponível (fato gerador em concreto). Entretanto, em várias questões, percebe-se que o examinador preferiu fazer a diferenciação proposta pela doutrina.

A ESAF, no concurso para Gestor Governamental do Estado de Minas Gerais (prova aplicada em 2005), considerou incorreta uma assertiva que afirmava o seguinte: “A hipótese de incidência é o fato da vida que gera, diante do que dispõe a lei tributária, o dever de pagar o tributo”.

O erro da assertiva é bastante óbvio. Hipótese de incidência não é um “fato da vida”, mas tão somente uma descrição abstrata de comportamento que, verificado no mundo dos fatos, terá como consequência – agora sim – o dever de pagar tributo.

Na mesma prova, entretanto, a ESAF considerou correta a seguinte afirmativa: “O fato gerador é a situação definida em lei como necessária e suficiente para que se considere surgida a obrigação tributária”.

Se o examinador mantivesse o critério doutrinário, a assertiva estaria, a rigor, incorreta, uma vez que “situação prevista em lei” é hipótese e não fato. Entretanto, no item, o examinador seguiu à risca o que afirma o art. 114 do CTN, considerando correta a assertiva.

Portanto, em provas de concurso público, principalmente as objetivas, deve-se perquirir qual a linha terminológica que o examinador está seguindo ao utilizar a expressão fato gerador. Entretanto, ao utilizar a expressão hipótese de incidência, sempre a referência é a situações abstratas, e não a fatos concretamente verificados no mundo.

Analisada a questão sob as óticas legal e doutrinária, passa-se ao estudo da teoria do fato gerador, adotando estritamente a terminologia legal. Vale dizer: como está consagrada na lei, a utilização da expressão “fato gerador”, quer em referência a descrições abstratas, quer tratando de fatos concretos, assim se fará daqui para frente, salvo expressa menção em sentido contrário.

Recorde-se, porém, que, para o surgimento do vínculo obrigacional, é necessário que a lei defina certa situação (hipótese de incidência), que, verificada no mundo concreto (fato gerador), dará origem à obrigação tributária. Dessa forma, tem-se:

Segundo o art. 114 do CTN, fato gerador da obrigação principal é a situação definida em lei como necessária e suficiente à sua ocorrência.

Situações necessárias são todas aquelas que precisam estar presentes para a configuração do fato. São verdadeiros requisitos. Assim, a entrada de uma mercadoria em território nacional é situação necessária para a ocorrência do fato gerador do imposto de importação. Entretanto, para que a obrigação nasça, também é necessário que a mercadoria seja estrangeira.

É por conta desse raciocínio que o dispositivo legal afirma que a situação é definida não só como necessária, mas também como suficiente para o surgimento da obrigação principal.

O entendimento, aparentemente uma filigrana acadêmica, tem sido cobrado em provas de concurso público, conforme demonstra a seguinte assertiva, proposta pela ESAF no concurso para Auditor-Fiscal da Receita Federal (2005): “A situação definida em lei, desde que necessária para o nascimento da obrigação tributária principal, é o seu fato gerador”.

O item está errado porque, conforme exposto, para ser considerada fato gerador, não basta que uma situação seja necessária para o nascimento da obrigação tributária, é imprescindível que seja também suficiente para tanto.

O CTN define, em seu art. 115, o fato gerador da obrigação acessória como qualquer situação que, na forma da legislação aplicável, impõe a prática ou a abstenção de ato que não configure obrigação principal.

Aqui o raciocínio é bastante simples e pode ser mais bem entendido com um exemplo.

Nos termos da legislação do imposto de renda e proventos de qualquer natureza quem, no dia 31de dezembro de determinado ano, teve a posse ou a propriedade, de bens ou direitos, inclusive terra nua, de valor total superior a R$ 300.000,00 (trezentos mil reais), é obrigado a entregar declaração de rendimentos no ano subsequente (ano-exercício).

A situação descrita, nos termos da legislação aplicável, impõe a prática de um ato que não se caracteriza como obrigação principal (entregar declaração de rendimentos), configurando, portanto, fato gerador de obrigação tributária acessória.

Como visto, o Código Tributário Nacional exigiu que o fato gerador da obrigação tributária principal fosse uma situação definida em lei.

A imposição já foi analisada por diversas vezes no decorrer desta obra, e é mera aplicação do princípio da legalidade, previsto genericamente no art. 5.º, II, e, especificamente, no art. 150, I, ambos da CF/1988.

Assim, definir os fatos geradores de uma exação é – juntamente com a definição das alíquotas, bases de cálculo e contribuintes – criar o tributo, o que somente pode ser feito por lei ou ato normativo de igual hierarquia (medida provisória), respeitada a reserva de lei complementar nacional para a definição dos fatos geradores, bases de cálculo e contribuintes dos impostos.

Entretanto, ao tratar do fato gerador da obrigação acessória, o Código se referiu, de maneira ampla, à “legislação”, e não ao termo restrito “lei”.

Conforme estudado, a expressão legislação compreende todos os atos normativos gerais e abstratos que versem sobre tributos e relações jurídicas a eles pertinentes, compreendendo desde a Constituição Federal e suas Emendas até o mais subalterno dos atos administrativos normativos.

Adotando a literalidade do CTN, seria possível sustentar a criação de obrigações acessórias por intermédio de atos infralegais, algo considerado impossível pelos constitucionalistas mais rigorosos.

A inconstitucionalidade entrevista por alguns decorre da imposição de que ninguém será obrigado a fazer ou deixar de fazer alguma coisa senão em virtude de lei (CF, art. 5.º, II). Assim, alega parcela da doutrina, a criação de qualquer obrigação – não importa se principal ou acessória – só poderia ter a lei como veículo de introdução no ordenamento jurídico.

O raciocínio é sedutor, mas não está em perfeita consonância com o direito brasileiro.

Como é consabido, o art. 84, IV, da CF atribui ao Presidente da República a competência de expedir decretos e regulamentos para a fiel execução da lei (poder regulamentar).

As obrigações são criadas por lei. O regulamento traz disposições mais detalhadas, que possibilitam o fiel cumprimento da lei regulamentada. Claro que o regulamento não pode criar novas obrigações que não tenham correlação com o estrito cumprimento da obrigação originariamente instituída por lei. Mas também é óbvio que o regulamento não vai se limitar a repetir o que já está colocado em lei, podendo trazer disposições que aparentemente criam novas obrigações, mas que, na realidade, apenas possibilitam o cumprimento daquelas já previstas em lei.

Nessa linha, se a lei instituidora do imposto de renda cria a obrigação de que os beneficiários de rendimentos anuais acima de determinado montante paguem certo valor a título de imposto de renda, seria lícito ao regulamento estipular a obrigatoriedade de que o cálculo do tributo fosse feito numa declaração a ser entregue ao Fisco. Nesta situação efetivamente se cria obrigação acessória por meio de ato infralegal, mas a obrigação criada está dentro do que é possível ao regulamento em sua função constitucional de disciplinar o fiel cumprimento da lei.

É sob esta ótica que se considera constitucional a possibilidade de criação de obrigações acessórias por meio da legislação tributária. Assim, aquelas obrigações que facilitem, instrumentalizem ou concretizem o cumprimento da obrigação principal, são destas acessórias e podem ser instituídas por ato infralegal.

Em resumo, nos estritos termos disciplinados pelo CTN, a definição legal da situação que constitui o fato gerador de obrigação principal deve ser feita necessariamente por lei ou ato de igual hierarquia (medida provisória). Já a definição da situação que constitui o fato gerador de obrigação acessória pode ser feita pela legislação tributária.

O raciocínio tem sido estritamente seguido nas provas de concurso público, conforme demonstra o seguinte asserto, considerado incorreto pela ESAF no concurso para provimento de cargos de Auditor-Fiscal da Receita Federal do Brasil, realizado em 2009: “A instituição de obrigação acessória, com a finalidade de dar cumprimento à obrigação principal, deve atenção ao princípio da estrita legalidade”.

O ponto central do estudo do direito tributário é a teoria do fato gerador. Saber se e, em caso positivo, quando ocorreu o fato gerador é a questão de maior importância dentro desta matéria, tanto para o Fisco, quanto para o contribuinte.

Neste ponto, será analisado o aspecto temporal da obrigação tributária, ou seja, o momento em que esta se considera nascida, como decorrência da verificação, no mundo dos fatos, da situação definida em lei como fato gerador.

O Código Tributário Nacional divide os fatos geradores em dois grandes grupos: um compreendendo os definidos com base em situações de fato; e outro composto por aqueles definidos com base em situações jurídicas. Como se verá, dependendo do enquadramento do fato gerador numa dessas hipóteses, diferentes serão as regras relativas ao momento em que o mesmo se tem por completo e acabado.

Ao definir o fato gerador de um tributo, o legislador escolhe uma situação de relevância econômica como base para a incidência. A opção normalmente recai sobre uma das tradicionais bases econômicas de tributação (renda, patrimônio e consumo). A escolha não é livre, pois decorre de uma prévia atribuição constitucional de competência.

Algumas vezes, as situações definidas como fatos geradores de tributos se enquadram com precisão em alguma hipótese já prevista em lei como geradora de consequências jurídicas. Noutras palavras, mesmo antes de a lei tributária definir determinada situação como fato gerador de um tributo, já há norma, de outro ramo do direito, estipulando efeitos jurídicos para o mesmo fato. Neste caso, pode-se dizer que o fato gerador do tributo configura uma situação jurídica.

Em outras hipóteses, a situação escolhida pelo legislador para a definição do fato gerador do tributo possuía apenas relevância econômica, mas não era definida em qualquer ramo de direito como produtora de efeitos jurídicos. Nestes casos, é correto afirmar que o fato gerador foi definido com base numa situação de fato.

É óbvio que, após a lei tributária definir certa situação como fato gerador do tributo, tal situação passa a ser uma situação jurídica, uma vez que, verificada no mundo concreto, produz como efeito o surgimento do vínculo jurídico-tributário. Entretanto, para classificar a situação como “de fato” ou “jurídica”, o CTN se preocupou em identificar se, independentemente da tipificação como fato gerador de tributo, a situação já configurava um instituto jurídico disciplinado em outro ramo de direito (normalmente civil ou comercial).

Assim, ao instituir impostos sobre a propriedade, o legislador tomou por base, para a definição do fato gerador, situações que, independentemente da lei tributária, já possuíam seus contornos e efeitos definidos pela lei civil. Dessa forma, os impostos sobre a propriedade (IPTU, ITR e IPVA) têm por fatos geradores situações jurídicas.

Ao contrário, ao definir como fato gerador do imposto de importação a entrada da mercadoria estrangeira em território nacional, o legislador tributário conferiu efeitos jurídicos a uma mera situação de fato, não definida como produtora de efeitos jurídicos em qualquer outro ramo da ciência jurídica.

Perceba-se que hipótese de incidência do imposto de importação não é a compra de mercadoria estrangeira. Se assim fosse, o fato gerador seria uma situação jurídica, pois o contrato de compra e venda é disciplinado pelo direito civil, que lhe estabelece os efeitos.

Segundo o art. 116, I, do CTN, salvo disposição de lei em contrário, considera-se ocorrido o fato gerador e existentes os seus efeitos, tratando-se de situação de fato, desde o momento em que o se verifiquem as circunstâncias materiais necessárias a que produza os efeitos que normalmente lhe são próprios.

No caso do imposto de importação, a circunstância material a ser verificada é a efetiva entrada da mercadoria no território brasileiro, ou seja, se ela cruzou a fronteira, adentrou nas águas territoriais ou ingressou no espaço aéreo.

Ocorre que seria muito difícil instalar uma fiscalização alfandegária na linha imaginária que define o mar territorial brasileiro ou o respectivo espaço aéreo. Foi justamente por isso que o legislador optou por utilizar a cláusula que lhe possibilita excetuar a regra (“salvo disposição em contrário”) e estatuir, na legislação aduaneira, que, para efeito de cálculo do imposto, considera-se ocorrido o fato gerador na data do registro da declaração de importação de mercadoria submetida a despacho para consumo (Regulamento Aduaneiro, art. 73, e Decreto-lei 37/1966, art. 23).

Nos termos do art. 116, II, do CTN, salvo disposição de lei em contrário, considera-se ocorrido o fato gerador e existentes os seus efeitos, tratando-se de situação jurídica, desde o momento em que esta esteja definitivamente constituída, nos termos de direito aplicável.

Como a situação já é disciplinada por outro ramo da ciência jurídica, para verificar a completude do evento definido em lei como fato gerador do tributo, o intérprete deverá buscar, no direito aplicável, a estipulação do momento em que a situação está definitivamente constituída.

Assim, se o intérprete quer saber quando a propriedade imóvel está definitivamente transferida para efeito de configuração do fato gerador dos impostos sobre a transmissão (ITBI e ITCMD) ou para o efeito de modificar o sujeito passivo dos impostos sobre a propriedade imóvel (IPTU e ITR), a resposta estará na lei civil.

Novamente, vale a ressalva no sentido de que o caput do art. 116 do CTN afirma que as regras constantes do inciso são aplicáveis “salvo disposição em contrário”, de forma que, também aqui, é possível a lei tributária definir diferentemente o exato momento da ocorrência do fato gerador.

Em resumo, o legislador tributário tem relativa discricionariedade para definir o momento da ocorrência do fato gerador. Caso não o faça, aplicam--se as regras do art. 116 do CTN.

Conforme definido pelo art. 121 do Código Civil, “considera-se condição a cláusula que, derivando exclusivamente da vontade das partes, subordina o efeito do negócio jurídico a evento futuro e incerto”.

Assim, fica ao talante das partes a possibilidade de subordinar o efeito de um negócio entre elas celebrado a um evento futuro e incerto. O evento tem que ser incerto, como, por exemplo, “se chover em 31 de dezembro, fulano se compromete a...” não pode ser certo, como, por exemplo, “fulano se compromete a, no dia 31 de dezembro...”. No primeiro caso, tem-se condição (“se chover” – algo incerto). No segundo, tem-se termo (“no dia 31 de dezembro” – algo certo).

A relevância do estudo das condições em direito tributário decorre da existência dos fatos geradores definidos com base em negócios jurídicos. Quando estes são condicionados, pode surgir a dúvida sobre o momento da ocorrência do fato gerador e, por conseguinte, do nascimento da obrigação tributária. Como se verá adiante, esta data será um divisor de águas, uma vez que determinará a legislação material aplicável e, se for o caso, a taxa de câmbio a ser utilizada para a conversão de valores para moeda nacional.

Para se definir o momento em que o fato gerador se reputa perfeito e acabado, o CTN toma por base uma importante classificação que os civilistas dão às condições, dividindo-as em suspensivas e resolutórias (ou resolutivas).

As condições suspensivas são aquelas que suspendem a eficácia do negócio jurídico a que foram apostas, de forma que a eficácia somente surgirá com o implemento da condição.

Imagine-se que o pai de uma garota prometa ao namorado dela a doação de um apartamento para a residência do casal, quando (e se) o casamento vier a ser celebrado. Trata-se de um evento futuro e incerto (o casamento), suspendendo a eficácia do negócio jurídico celebrado (doação). A condição é, portanto, suspensiva.

Somente quando o casamento vier a ser celebrado (implemento da condição), o negócio jurídico se reputará perfeito e acabado, tomando-se por ocorrida a doação, situação necessária para a configuração do fato gerador do imposto sobre a transmissão causa mortis e doação – ITCMD (que estará completo com o registro do título no cartório de registro de imóveis).

É por isso que o CTN afirma, no art. 117, I, que, salvo disposição de lei em contrário, os atos ou negócios jurídicos condicionais reputam-se perfeitos e acabados, sendo suspensiva a condição desde o momento de seu implemento.

Quando a condição for resolutória, entretanto, o raciocínio é bastante diferente.

A condição é resolutória quando seu implemento tem por efeito resolver (desmanchar, desfazer, dissolver) o negócio jurídico que foi celebrado. Claro que, nessa situação, não há que se falar que o fato gerador ocorre com o implemento da condição, pois este, ao contrário, retira efeito do ato que foi praticado.

Suponha-se, como exemplo, que o pai daquela mesma garota, cujo marido foi contemplado com a doação de um apartamento, tentando estimular a manutenção do casal formado, doa-lhes uma casa de praia, colocando no novo contrato de doação uma cláusula no sentido de que, se o casal vier a se divorciar, a casa voltará a ser patrimônio do pai generoso. Nessa situação, a ocorrência do divórcio é algo que, se verificado no mundo, resolve um negócio jurídico que já era perfeito e acabado. A condição, nesse caso, é resolutória.

Na situação proposta, salvo disposição de lei em contrário, o fato gerador ocorre no momento em que a casa é doada (celebração do negócio, com o respectivo registro), sendo o implemento da condição (se vier a ocorrer) um irrelevante tributário que não redundará em nova cobrança de tributo nem devolução do montante anteriormente pago.

Nesta linha, o art. 117, II, do CTN afirma que, salvo disposição de lei em contrário, os atos ou negócios jurídicos condicionais reputam-se perfeitos e acabados, sendo resolutória a condição, desde o momento da prática do ato ou da celebração do negócio.

Existem meios diversos de se fugir da tributação. Tradicionalmente, o critério mais adotado pela doutrina para classificar tais meios toma por base a licitude da conduta.

Assim, quando o contribuinte usa de meios lícitos para fugir da tributação ou torná-la menos onerosa, tem-se, para a maioria da doutrina, a elisão fiscal.

Já nos casos em que o contribuinte se utiliza de meios ilícitos para escapar da tributação, tem-se a evasão fiscal.

Por fim, existem casos em que o comportamento do contribuinte não é, a rigor, ilícito, mas adota um formato artificioso, atípico para o ato que está sendo praticado, tendo por consequência a isenção, não incidência ou incidência menos onerosa do tributo. Alguns denominam esta última hipótese de elusão fiscal; outros, de elisão ineficaz (pois possibilitaria que o fisco, descobrindo a simulação, lançasse o tributo devido).

Passa-se a analisar mais detidamente cada caso.

A elisão fiscal é a conduta consistente na prática de ato ou celebração de negócio legalmente enquadrado em hipótese visada pelo sujeito passivo, importando isenção, não incidência ou incidência menos onerosa do tributo. A elisão é verificada, no mais das vezes, em momento anterior àquele em que normalmente se verificaria o fato gerador. Trata-se de planejamento tributário, que encontra guarida no ordenamento jurídico, visto que ninguém pode ser obrigado a praticar negócio da maneira mais onerosa.

Tem-se afirmado, em sede doutrinária, que a elisão fiscal ocorre antes da concretização do fato gerador, uma vez que seria impossível evitar ou diminuir o ônus de uma incidência tributária já verificada no mundo dos fatos. O raciocínio, entretanto, comporta exceções. A título de exemplo, o momento da elaboração da declaração do imposto de renda das pessoas físicas (ano-exercício) é posterior ao fato gerador do tributo (ano-calendário); ainda assim é possível fazer que a incidência tributária seja menos onerosa, escolhendo o modelo de declaração mais favorável para cada caso concreto (completa ou simplificada).

Explique-se melhor o exemplo. Ao elaborar a declaração do IRPF, o contribuinte pode optar entre dois modelos de declaração. No modelo completo, pode abater dos rendimentos tributáveis determinadas despesas (educação, saúde, previdência, dependentes etc.). No modelo simplificado, o contribuinte troca todas as deduções que lhe seriam cabíveis no modelo completo por uma dedução-padrão de 20% (vinte por cento) até determinado limite. Assim, se um declarante possui quarenta mil reais de rendimentos tributáveis e a soma de suas deduções é de seis mil reais, aconselha-se que opte pela declaração simplificada, pois neste modelo lhe é lícito o abatimento de oito mil reais (20% dos rendimentos tributáveis), o que terá por consequência uma tributação menos onerosa. Agindo assim, tal contribuinte estará fazendo elisão fiscal (conduta lícita) posterior à ocorrência do fato gerador.

O exemplo proposto é excepcional, pois a regra é que a conduta elisiva se verifique antes da ocorrência do fato gerador do tributo.

A evasão fiscal é uma conduta ilícita em que o contribuinte, normalmente após a ocorrência do fato gerador, pratica atos que visam a evitar o conhecimento do nascimento da obrigação tributária pela autoridade fiscal. Aqui o fato gerador ocorre, mas o contribuinte o esconde do Fisco, na ânsia de fugir à tributação.

É tradicional em doutrina se afirmar que a evasão sempre é posterior ao fato gerador do tributo, pois só se esconde um fato que já ocorreu. Também neste caso a regra comporta exceções, basta lembrar dos casos em que contribuintes de ICMS emitem notas fiscais fraudulentas antes da saída da mercadoria do estabelecimento comercial (fato gerador do tributo). Trata-se de uma forma de esconder a futura ocorrência do fato gerador do tributo (ou diminuir criminosamente o seu montante). É caso de conduta evasiva anterior à ocorrência do fato gerador.

Também aqui há de se ressaltar que o exemplo citado é exceção, sendo regra que a evasão decorra de comportamento posterior à verificação do fato gerador.

Por fim, nos casos denominados pela doutrina de elusão fiscal (ou elisão ineficaz), o contribuinte simula determinado negócio jurídico com a finalidade de dissimular a ocorrência do fato gerador. Trata-se de um ardil caracterizado primordialmente pelo que a doutrina denomina de abuso das formas, pois o sujeito passivo adota uma forma jurídica atípica, a rigor lícita, com o escopo de escapar artificiosamente da tributação.

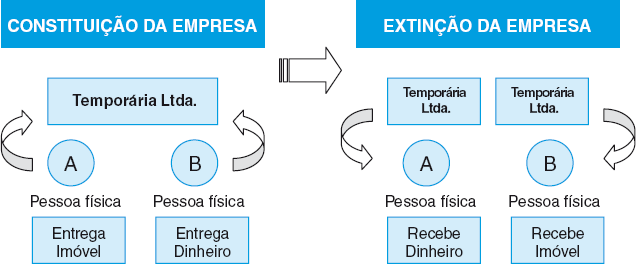

Um exemplo famoso é a utilização artificial da imunidade tributária (ao ITBI) que o art. 156, § 2.º, I, da CF/1988 confere à incorporação de bens ou direitos ao patrimônio de pessoa jurídica na realização de capital e na extinção da pessoa jurídica.

Imagine-se que um contribuinte “A” possua um imóvel no valor de um milhão de reais e o contribuinte “B” queira adquirir tal imóvel. A forma típica de se fazer o negócio é a celebração de um contrato de compra e venda entre “A” e “B”, o que importaria a incidência do ITBI municipal. Suponha-se, contudo, que ambos firmem um contrato de constituição da sociedade comercial “Temporária Ltda.”, cujo capital social é de dois milhões de reais, composto por duas quotas de um milhão de reais cada, de forma que “A” integraliza sua parte com o imóvel (operação imune ao ITBI) e “B” em dinheiro. Alguns dias após o registro dos atos constitutivos, “A” e “B” resolvem extinguir a sociedade “Temporária LTDA” e, utilizando da liberdade contratual que o direito privado lhes dá, estabelecem que “A” receberá sua parte em dinheiro e “B” receberá o imóvel (operação também imune ao ITBI). No final das contas, houve a transferência da propriedade do imóvel de “A” para “B” sem a incidência do ITBI.

A situação proposta pode ser visualizada da seguinte forma:

O caso é de elusão fiscal (ou elisão ineficaz), pois, apesar de se dar uma aparência de licitude (não há qualquer ilegalidade em criar e, logo após, extinguir uma empresa), o que houve foi uma simulação (abuso de forma) consistente na celebração de contratos sucessivos (negócios simulados), visando a resultados que não são aqueles tipicamente almejados em tais contratos.

A doutrina tradicional enquadra tal situação como elisão fiscal, sem qualificá-la como ineficaz, raciocinando com base na aparência de licitude que reveste o negócio. Trata-se, no mínimo, de uma imprecisão, visto que não há como deixar de reconhecer uma diferença de essência entre os casos de elisão e os de elusão fiscal. Entretanto, seguindo a terminologia clássica, quando do advento de uma norma que se propunha a combater o abuso das formas jurídicas em direito tributário, propagou-se no meio jurídico a criação de uma norma geral antielisão fiscal.

Perceba-se novamente a imprecisão. Se elisão é, por definição, uma conduta lícita, como poderia o legislador criar uma norma antielisão?

Apesar de entender-se mais adequada a nomenclatura “norma geral antielusão”, adotar-se-á, nesta obra, a terminologia tradicional, por ser consagrada e usualmente aplicada em concursos públicos.

Resumidamente, os comportamentos que importam fuga da tributação têm suas principais características apontadas no quadro abaixo:

|

|

Licitude do Comportamento |

Momento da Ocorrência |

|

Elisão |

Lícita (planejamento tributário) |

Em regra, antes do fato gerador (exemplo de exceção: declaração de IR) |

|

Evasão |

Ilícita (evita o conhecimento da ocorrência do fato gerador pela autoridade) |

Em regra, após o fato gerador (exemplo de exceção: notas fiscais fraudulentas) |

|

Elusão (ou elisão ineficaz) |

Formalmente lícita, mas com abuso de forma jurídica |

Antes ou após o fato gerador |

A denominada norma geral antielisão fiscal foi estatuída pela Lei Complementar 104/2001, que inseriu no art. 116 do CTN um parágrafo único com a seguinte redação:

“Art. 116. (...)

(...)

Parágrafo único. A autoridade administrativa poderá desconsiderar atos ou negócios jurídicos praticados com a finalidade de dissimular a ocorrência do fato gerador do tributo ou a natureza dos elementos constitutivos da obrigação tributária, observados os procedimentos a serem estabelecidos em lei ordinária”.

Conforme consta da exposição de motivos que acompanhou o então projeto de Lei (Mensagem 1.459/1999 do Presidente da República), a nova regra se constituiria em “instrumento eficaz para o combate aos procedimentos de planejamento tributário praticados com abuso de forma e de direito”.

O objetivo da norma é evitar a elusão fiscal (elisão ineficaz), não obstante a denominação “norma geral antielisão”, que, conforme ressaltado no item anterior, por ser a terminologia consagrada, será adotada nesta obra.

Parte da doutrina considera inconstitucional a formulação de uma norma geral antielisiva no direito brasileiro. Invoca-se como fundamento o fato de o sistema tributário nacional ter sido concebido dentro de um conjunto rígido de regras e princípios, principalmente no que concerne à legalidade e à tipicidade.

Como somente é possível a cobrança de tributos quando os fatos da vida se enquadrem na precisa definição legal do fato gerador (hipótese de incidência), não seria lícito violentar a norma tributária tentando enquadrar no seu âmbito de incidência negócios cuja concepção formal não se subsume ao tipo legal.

Para essa doutrina, por exemplo, se a Constituição Federal não permite a cobrança de tributo na incorporação de bens ou direitos ao patrimônio de pessoa jurídica na realização de capital e na extinção da pessoa jurídica, seria uma subversão da ordem desconsiderar um negócio jurídico assim formalizado e, entrando na essência dos fatos, equiparar a situação a uma transmissão onerosa inter vivos de propriedade imobiliária, cobrando o respectivo ITBI.

Trata-se, na realidade, de uma influência da doutrina alemã, segundo a qual é permitida a “interpretação econômica” do fato gerador, privilegiando a essência econômica dos fatos em detrimento das características meramente formais. Relembre-se, por oportuno, que o próprio Código Tributário Nacional veda expressamente que, do emprego da analogia, resulte a cobrança de tributo não previsto em lei (art. 108, § 1.º).

Quem defende a aplicação da regra invoca os princípios da isonomia e da capacidade contributiva, de forma que seria contrário ao direito deixar de cobrar um tributo diante de uma situação equivalente àquela em que outras pessoas, por adotarem as formas típicas, sofreram a incidência tributária.

Por enquanto, a questão ainda está pendente, não havendo pronunciamento do STF tratando diretamente da matéria. Nas provas de concurso público, aconselha-se presumir a norma como constitucional e seguir a literalidade do dispositivo legal.

Registre-se, por oportuno, que, apesar de não se referir diretamente à norma geral antielisão, o Superior Tribunal de Justiça, sob forte influência da doutrina alemã, já chegou a afirmar que em matéria tributária “a interpretação econômica se impõe, uma vez que a realidade econômica há de prevalecer sobre a simples forma jurídica” (STJ, 1.ª T., REsp 696.745/CE, Rel. Min. Luiz Fux, j. 07.06.2005, DJ 28.08.2005). A afirmativa foi literalmente cobrada no segundo concurso para Procurador da Fazenda Nacional, cujas provas foram elaboradas pela ESAF em 2007 e o item, por óbvio, foi considerado correto.

Sobre a maneira como o texto legal foi redigido, duas últimas observações são necessárias.

Em primeiro lugar, perceba-se que existe autorização para que a autoridade administrativa desconsidere determinados negócios jurídicos, mas não para que os desconstitua. Assim, o negócio celebrado entre as partes continua eficaz, mas a autoridade o desconsidera, entra na essência dos fatos, cobra o tributo e a penalidade porventura devida, e sai de cena.

Em segundo lugar, o dispositivo carece de regulamentação legal, pois é encerrado com a expressão “observados os procedimentos a serem estabelecidos em lei ordinária”, de forma que, enquanto não editada a lei reclamada pelo CTN, não é possível a aplicação da denominada “norma geral antielisão fiscal”.

Falar dos elementos subjetivos da obrigação tributária é falar dos sujeitos que figuram nos polos ativo e passivo da relação jurídico-tributária, tendo a competência para exigir o seu adimplemento (sujeito ativo) ou o dever de adimplementá-la (sujeito passivo).

Segundo o art. 119 do CTN, sujeito ativo da obrigação é a pessoa jurídica de direito público titular da competência para exigir o seu cumprimento.

Conforme já comentado, não se pode confundir a atribuição constitucional de competência para instituir o tributo (competência tributária) com a possibilidade de figurar no polo ativo da relação jurídico-tributária (capacidade ativa). A primeira é indelegável, a segunda é passível de delegação de uma pessoa jurídica de direito público a outra.

Assim, ao definir como sujeito ativo a pessoa jurídica de direito público titular da competência para exigir o cumprimento da obrigação tributária, o CTN não pretendeu impedir a delegação por uma pessoa de direito público a outra das funções de arrecadar ou fiscalizar tributos, ou de executar leis, serviços, atos ou decisões administrativas em matéria tributária, uma vez que isto é expressamente permitido pelo art. 7.º do Código.

Nesta linha, entendendo que a delegação da capacidade tributária ativa muda o sujeito ativo do tributo, o STJ assim se manifestou:

“Ilegitimidade passiva da União e legitimidade do FNDE e do INSS, visto que este é o agente arrecadador e fiscalizador da contribuição do salário-educação, repassando àquele os valores devidos e arrecadados, sendo, portanto, o sujeito ativo da obrigação tributária, nos moldes do art. 119 do CTN” (STJ, 2.ª T., AgRg REsp 257.642/SC, Rel. Min. Franciulli Netto, j. 15.08.2002, DJ 28.10.2003, p. 246).

Existe controvérsia doutrinária sobre a possibilidade de delegação da capacidade tributária ativa a pessoas jurídicas de direito privado. Não obstante as discussões, seguindo a literalidade das disposições do CTN (arts. 7.º e 119), pode-se afirmar que somente as pessoas jurídicas de direito público têm a possibilidade de figurar no polo ativo da relação jurídico-tributária.

Aqueles que advogam o entendimento contrário alegam, como exemplo, que as contribuições sociais corporativas instituídas em favor das entidades sindicais – conforme previsto no final do art. 8.º – teriam tais entidades de direito privado como sujeito ativo. Entretanto, uma breve leitura dos dispositivos legais que instituem a contribuição sindical revela que, apesar de as entidades sindicais serem as destinatárias do produto da arrecadação, quem aparece como sujeito ativo da contribuição é a União, por intermédio do Ministério do Trabalho e Emprego (CLT, arts. 578 a 610). Ressalte-se que, apesar de a execução fiscal por não pagamento da contribuição ficar a cargo das entidades sindicais, a certidão de dívida ativa que comprova o débito deve ser expedida necessariamente pelo Ministério do Trabalho e Emprego, o que demonstra que a administração do tributo fica a cargo da União, apesar de o destinatário da arrecadação possuir o ônus da cobrança judicial.

É relevante registrar, contudo, que, em 2009, o STJ sumulou entendimento aparentemente em sentido contrário ao aqui esposado, nos termos abaixo transcritos:

STJ – Súmula 396 – “A Confederação Nacional da Agricultura tem legitimidade ativa para a cobrança da contribuição sindical rural”.

Conforme analisado no item 1.4.6.5.1 desta obra, a contribuição sindical prevista na parte final do art. 8.º, IV, da Constituição Federal é tributo da espécie contribuição corporativa. No que concerne aos trabalhadores rurais, a cobrança tem sido feita pela Confederação Nacional da Agricultura – CNA, uma pessoa jurídica de direito privado, tendo em vista a sucessão de eventos analisados abaixo.

O art. 4.º do Decreto-lei 1.166/1971 atribuía a capacidade tributária ativa para cobrança do tributo ao Instituto Nacional de Colonização e Reforma Agrária (INCRA), autarquia federal. Com o advento da Lei 8.022/1990, a atribuição foi devolvida à União que a exercia por intermédio da Secretaria da Receita Federal – SRF.

Posteriormente, foi editada a Lei 8.847, de 28 de janeiro de 1994, contendo, no seu artigo 24, I, a seguinte regra:

“Art. 24. A competência de administração das seguintes receitas, atualmente arrecadadas pela Secretaria da Receita Federal por força do artigo 1.º da Lei 8.022, de 12 de abril de 1990, cessará em 31 de dezembro de 1996:

I – Contribuição Sindical Rural, devida à Confederação Nacional da Agricultura – CNA e à Confederação Nacional dos Trabalhadores na Agricultura – CONTAG, de acordo com o artigo 4.º, do Decreto-lei 1.166, de 15 de abril de 1971, e o artigo 580 da Consolidação das Leis de Trabalho – CLT”.

É pacífico que, com a edição da norma, cessou a competência da SRF para cobrar a contribuição sindical rural. Entretanto, não ficou claro quem passaria a deter tal atribuição: o INCRA, nos termos da legislação anterior; ou a própria CNA, por ser a titular dos respectivos créditos.

Afirmar a capacidade ativa do INCRA seria reconhecer a repristinação tácita do Decreto-Lei 1.166/1971, o que não é admitido no Brasil (Lei de Introdução às normas do Direito Brasileiro, art. 2.º, § 3.º). Atribuir a cobrança à CNA aparentemente seria atribuir capacidade tributária ativa a pessoa jurídica de direito privado, o que está proibido pelo art. 7.º do CTN.

Em 18.05.1998, SRF e CNA firmaram convênio estipulando que esta passaria a cobrar a contribuição sindical rural. Muitos afirmaram que a SRF não podia delegar uma competência que já não detinha, mas o STJ entendeu que a atribuição já seria naturalmente da CNA, tendo em vista o disposto no art. 24 da Lei 8.847/1994, anteriormente transcrito. Nesse sentido, transcreve -se o seguinte excerto da Ementa do julgamento proferido pelo STJ nos autos do REsp 704.506, rel. Min. Eliana Calmon, j. 17.04.2008, DJ 06.05.2008:

“Com o advento da Lei 8.847/94, cessou a competência da SRF para a arrecadação das contribuições sindicais devidas pelos produtores rurais e pelos trabalhadores rurais, que passaram ao encargo dos órgãos titulares, respectivamente, CNA – Confederação Nacional da Agricultura e CONTAG – Confederação Nacional dos Trabalhadores na Agricultura. Precedentes desta Corte.”

Há precedentes do STJ em que a mesma conclusão é fundamentada no convênio celebrado entre SRF e CNA. A título de exemplo, ao julgar o REsp 712.965, o Tribunal expressamente fez constar da Ementa que “Em face de convênio celebrado entre a Receita Federal e a Confederação Nacional da Agricultura, esta última entidade jurídica passou a exercer a função arrecadadora da contribuição sindical rural” (STJ, 1.ª T., REsp 712.965, rel. Min. José Delgado, j. 12.04.2005, DJ 06.06.2005).

Em eventuais provas subjetivas de concurso público, aconselha-se que o candidato, para fundamentar o entendimento constante da Súmula STJ 396, invoque os dois fundamentos, quais sejam: a) o advento de nova lei revogando a competência da SRF; e b) o convênio firmado entre esta e a CNA.

Analisando os precedentes que resultaram na edição da Súmula, percebe-se que o STJ não chegou a se manifestar expressamente sobre a compatibilidade da cobrança do tributo pela CNA com o disposto no art. 7.º do CTN, que somente permite a delegação da capacidade ativa para pessoas jurídicas de direito público.

Apesar das opiniões divergentes, aconselha-se que, em prova de concurso público, seja adotado o entendimento de que somente pessoas de direito público podem figurar como sujeito ativo numa relação jurídico-tributária, visto que esse posicionamento encontra-se fundamentado em disposições expressas do Código Tributário Nacional. As eventuais questões objetivas que venham a abordar a Súmula STJ 396 provavelmente o farão de maneira literal, transcrevendo-se o enunciado antecedido de uma expressão como “Segundo o STJ...”.

Nessa linha, a ESAF, no concurso para provimento de cargos de Auditor-Fiscal da Receita Federal, realizado em 2009 (posteriormente à edição da Súmula STJ 396), considerou correta a seguinte assertiva: “No polo ativo da relação jurídico-tributária, necessariamente deve figurar pessoa jurídica de direito público”.

No julgamento dos recursos interpostos contra a questão, a banca manteve o gabarito com base em parecer no qual consta como fundamentos, além da literalidade do art. 119 do CTN, o fato de que, “nos termos do art. 606 da CLT, cabe às entidades fiscais promoverem a execução com base em certidão de dívida emitida pelo Ministério do Trabalho”, ou seja, basicamente os argumentos adotados nesta obra e que permanecem presentes, não obstante os termos da Súmula 396.

Também o CESPE tem adotado o entendimento aqui defendido. A título de exemplo, no concurso para provimento de cargos de Procurador Federal, com provas aplicadas em 2004, a banca considerou correta a seguinte assertiva: “Pessoas jurídicas de direito privado não podem ser sujeitos ativos da obrigação tributária, mas podem ser destinatárias do produto da arrecadação”.

Por fim, o CTN, no art. 120, prevê uma hipótese de modificação superveniente de sujeito ativo. A situação já foi analisada quando do estudo da vigência espacial da legislação tributária, e refere-se ao caso de criação de novo ente federado por intermédio de desmembramento territorial de ente anteriormente existente. Neste caso, o Código afirma que a nova pessoa jurídica de direito público, além de aplicar a legislação do ente do qual se desmembrou até que crie a sua própria, sub-roga-se nos direitos deste, de forma a haver inovação subjetiva na obrigação.

Um exemplo ajuda a esclarecer a situação. Quem possuía débito de IPVA em virtude de propriedade de veículo automotor licenciado em Município do Estado de Tocantins, quando este foi desmembrado de Goiás, passou a dever IPVA a Tocantins, de forma que houve mudança do sujeito ativo (mudança subjetiva) da obrigação tributária, uma vez que Tocantins se sub-rogou nos direitos de Goiás relativamente aos fatos geradores ocorridos em território tocantinense.

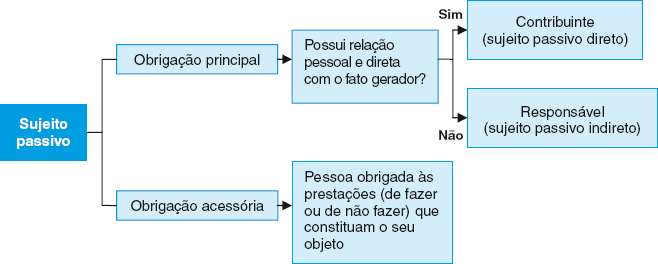

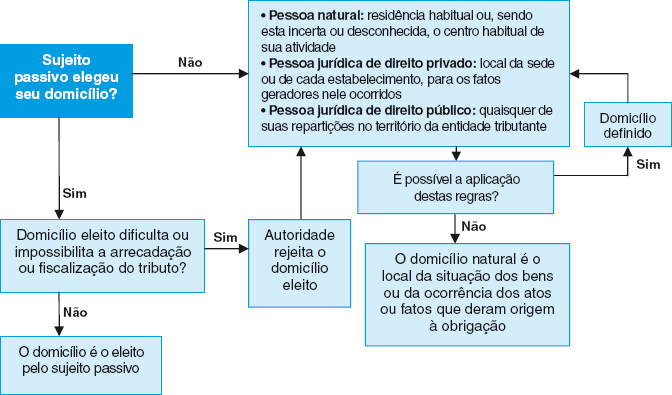

Como as obrigações têm por objeto um dever de dar, fazer ou deixar de fazer, o sujeito passivo sempre será a pessoa obrigada a tais prestações. Em direito tributário, isto equivale a dizer que, na obrigação tributária principal, o sujeito passivo será a pessoa obrigada a pagar o tributo ou penalidade pecuniária (CTN, art. 121); na obrigação acessória, o sujeito passivo é a pessoa obrigada às prestações – de fazer ou deixar de fazer – que constituem seu objeto (CTN, art. 122).

No que concerne à obrigação tributária principal, deve-se tomar cuidado com uma palavra que se consagrou e passou a ser utilizada de maneira atécnica, referindo-se a situações inteiramente distintas. Trata-se da palavra contribuinte.

As repartições fiscais, a imprensa e o povo utilizam a palavra contribuinte para se referir a quem quer que sofra a incidência econômica do tributo e, justamente por isso, contribua com a atividade financeira do Estado.

Assim, o sujeito que compra uma mercadoria qualquer arca com o ônus do ICMS e é, por isso, chamado de contribuinte. O problema é que o sujeito passivo da obrigação de recolher o ICMS da operação é o comerciante e não o consumidor. A relação jurídico-tributária se instaura tendo, no polo ativo, o Estado e, no polo passivo, o comerciante, legalmente definido como contribuinte.

Por tudo isso, hoje se fala em contribuinte de fato e em contribuinte de direito. No primeiro conceito estão enquadradas as pessoas que sofrem a incidência econômica do tributo (no exemplo dado, o consumidor), mesmo que formalmente não integrem a relação jurídico-tributária instaurada; no segundo caso, está enquadrada parte das pessoas que ocupam o polo passivo da relação jurídico-tributária (no exemplo, o comerciante), sendo obrigadas a efetivamente pagar o tributo ou penalidade pecuniária (nas obrigações acessórias a classificação não é aplicável).

Falou-se em “parte das pessoas” porque, conforme se passa a analisar, existem duas diferentes modalidades de sujeito passivo da obrigação tributária principal, quais sejam os contribuintes e os responsáveis.

Seguindo a teoria adotada pelo Código Tributário Nacional, pode-se afirmar que a diferenciação entre contribuinte e responsável parte da seguinte pergunta: O sujeito passivo possui relação pessoal e direta com o fato gerador?

Se a resposta for positiva, o sujeito passivo é contribuinte (sujeito passivo direto); se negativa, o sujeito passivo é responsável (sujeito passivo indireto).

O critério legal parece simples, mas o significado da expressão “relação pessoal e direta” com o fato gerador merece um detalhamento maior.

Tome-se como exemplo os impostos. Todos os impostos têm por fato gerador alguma manifestação de riqueza (patrimônio, renda, consumo). Possui relação pessoal e direta com o fato gerador quem faz com que este aconteça, quem – no caso dos impostos – manifesta a riqueza definida em lei como fato gerador do tributo.

Se a pessoa que manifesta a riqueza é a mesma obrigada a pagar o tributo, tal pessoa é sujeito passivo na modalidade contribuinte, uma vez que possui relação pessoal e direta com o fato gerador da obrigação.

Quando a pessoa obrigada por lei ao pagamento do tributo é diferente daquela que manifestou riqueza, apesar de estar vinculada ao evento definido em lei como fato gerador, tal pessoa é sujeito passivo na modalidade responsável, visto que não possui relação pessoal e direta com o fato gerador da obrigação.

Apesar de o sujeito legalmente definido como responsável não possuir relação pessoal e direta com o fato gerador, não pode ser um estranho ao fato, devendo necessariamente possuir um vínculo com a situação tipificada na lei como fato gerador do tributo. A conclusão decorre não só de uma concepção de lógica, mas de disposição expressa constante no art. 128 do CTN.

Alguns exemplos podem aclarar as definições.

Segundo o art. 32 do CTN, o fato gerador do IPTU é a propriedade, o domínio útil ou a posse de bem imóvel por natureza ou por acessão física, como definido na lei civil, localizado na zona urbana do Município.

O proprietário do imóvel recebe anualmente uma notificação da administração tributária municipal para pagar o tributo. Perceba-se que a manifestação de riqueza tributada pelo IPTU é a propriedade (ou posse ou domínio útil). Quem manifesta riqueza é o proprietário (ou titular da posse ou do domínio útil). A obrigação de pagar é, portanto, da mesma pessoa que manifesta a riqueza. O sujeito passivo está na situação de contribuinte.

Na esteira deste raciocínio, o art. 34 do CTN afirma que contribuinte do imposto é o proprietário do imóvel, o titular do seu domínio útil, ou o seu possuidor a qualquer título.

No caso do imposto de renda das pessoas físicas, a situação é bastante diferente. O art. 43 do CTN assevera que o IR tem como fato gerador a aquisição da disponibilidade econômica ou jurídica de renda ou proventos de qualquer natureza. Quem manifesta riqueza no caso do imposto de renda é quem recebe o rendimento ou provento. É por isso que o art. 45 do Código estatui que o contribuinte do IR é de regra o titular da disponibilidade a que se refere o art. 43, sem prejuízo de a lei atribuir essa condição ao possuidor, a qualquer título, dos bens produtores de renda ou dos proventos tributáveis. Ressalte-se que, mesmo no caso do possuidor do bem produtor de renda ou provento, o sujeito passivo possuirá relação pessoal e direta com o fato gerador do tributo.

Entretanto, em face da dificuldade de fiscalizar todas as pessoas que percebem renda e proventos, o parágrafo único do mesmo artigo do CTN resolveu permitir que a lei instituidora do IR atribuísse à fonte pagadora da renda ou dos proventos tributáveis a condição de responsável pelo imposto cuja retenção e recolhimento lhe caibam. Em tal situação, o sujeito passivo (fonte pagadora) é uma pessoa que não tem relação pessoal e direta com a situação definida em lei como fato gerador, uma vez que não é a pessoa que manifesta riqueza (quem manifesta a riqueza não é a fonte, mas sim o beneficiário dos rendimentos). A fonte pagadora, no caso de IR sujeito à retenção, é, por isso, definida como sujeito passivo na modalidade responsável.

Em síntese, as modalidades de sujeição passiva podem ser resumidas da seguinte forma:

É importante destacar que, apesar de o CTN definir responsável como o sujeito passivo que, sem revestir a condição de contribuinte, tenha obrigação decorrente de disposição expressa de lei (art. 121, parágrafo único, II), a definição do contribuinte também tem que vir expressa na lei, porque ninguém pode ser obrigado a qualquer coisa, salvo em virtude de lei. Nessa linha, e mostrando um profundo respeito ao princípio da legalidade, o STJ afirma que não pode o magistrado ampliar o conceito legal de sujeito passivo da obrigação tributária para abranger todo um grupo econômico de empresas e não apenas a pessoa jurídica que efetivamente pagou a maior o tributo devido (REsp 1.232.968).

Como decorrência de a definição do sujeito passivo, em quaisquer de suas modalidades, possuir sempre sede legal, o art. 123 do CTN afirma que, salvo disposições de lei em contrário, as convenções particulares, relativas à responsabilidade pelo pagamento de tributos, não podem ser opostas à Fazenda Pública, para modificar a definição legal do sujeito passivo das obrigações tributárias correspondentes.

Claro que um contrato feito entre particulares não pode vincular a Fazenda Pública mudando algo que foi definido pela lei. Assim, suponha-se que “A” adquiriu um veículo de “B”, tendo este se comprometido por escrito a pagar qualquer débito de IPVA porventura pendente. Se, dois anos após a alienação, o Estado descobre um valor não pago, relativo ao período em que “B” era o proprietário, o valor será cobrado de “A”, pois o art. 131, I, do CTN atribui ao adquirente a condição de responsável pelo pagamento dos tributos relativos ao bem adquirido. Mesmo que “A”, ao ser notificado do débito, apresente o contrato firmado com “B”, a situação não se modifica, pois a avença firmada entre os particulares não pode ser oposta à Fazenda Pública para modificar a definição legal do sujeito passivo. Caso “B” não cumpra sua promessa, “A” deve pagar o valor do tributo, podendo responsabilizar “B” pelo inadimplemento contratual, o que, a rigor, não tem qualquer relação com direito tributário, sendo matéria de direito civil.

Da mesma forma, a cláusula – comum em contratos de aluguel – que responsabiliza o locatário pelo IPTU incidente sobre o imóvel durante o período de vigência do contrato é válida entre as partes, mas, em caso de inadimplemento, a Fazenda Pública Municipal cobra o imposto do proprietário (contribuinte), cabendo a este, caso queira, ajuizar ação regressiva contra o contratante inadimplente.

Perceba-se que, nos termos legais, é possível que a lei tributária disponha em sentido contrário, admitindo a eficácia das relações entre particulares contra a Fazenda Pública. Na prática, é muito difícil que isto venha a se verificar, pois não parece ser algo interessante para o Estado elaborar uma lei que coloque a definição da sujeição passiva tributária ao arbítrio dos particulares.

Segundo o art. 264 do Código Civil, há solidariedade quando na mesma obrigação concorre mais de um credor, ou mais de um devedor, cada um com direito, ou obrigado, à dívida toda.

Assim, há a solidariedade ativa quando, no polo ativo da obrigação, existe mais de um credor com direito a receber a dívida toda. Em contrapartida, há solidariedade passiva quando, no polo passivo da obrigação, existe mais de um devedor com a obrigação de pagar toda a dívida.

Na relação jurídico-tributária, o credor é a pessoa política (União, Estado, Distrito Federal ou Município) a quem a Constituição Federal atribuiu a competência para instituir o tributo, ou outra pessoa jurídica de direito público a quem a capacidade tributária ativa tenha sido delegada. Há de se concluir, portanto, que a rígida repartição de competência tributária impede a existência de solidariedade ativa nesta espécie de relação jurídica.

O parágrafo único do art. 264 do Código Civil afirma que a solidariedade não se presume, mas resulta da lei ou da vontade das partes.

Um dos pilares do direito civil é a liberdade contratual, de forma que os particulares podem firmar suas avenças, fontes de obrigação, com uma autonomia bastante acentuada. Tratando-se de direito tributário, a definição do sujeito passivo da obrigação – e, por conseguinte, dos casos de solidariedade – tem sede na lei, não havendo possibilidade de haver, neste ramo da ciência jurídica, solidariedade resultante da vontade das partes.

Vistas as peculiaridades do instituto da solidariedade em matéria tributária (ser sempre passiva e decorrente de lei), passa-se à análise da matéria conforme disciplinada no Código Tributário Nacional.

O art. 124 do CTN enuncia grupos de devedores solidários, quais sejam:

a) as pessoas que tenham interesse comum na situação que constitua o fato gerador da obrigação principal;

b) as pessoas expressamente designadas por lei.

A doutrina afirma que, no primeiro caso, tem-se a solidariedade de fato (ou natural); no segundo, a de direito (ou legal). A existência de uma solidariedade dita “de fato” não afasta a conclusão de que a solidariedade sempre decorre da lei, só que, nesta situação, a “lei” é o próprio CTN. Assim, a solidariedade dita “de direito” refere-se aos casos previstos nas leis tributárias específicas dos tributos a que se refiram.

Na solidariedade “de fato”, o fundamento para a multiplicidade de pessoas no polo passivo da obrigação é o interesse comum que estas têm no fato gerador da obrigação. Os exemplos mais claros são os relativos a impostos sobre o patrimônio, nos casos de existência de mais de um proprietário. Dessa forma, se André, Bruno e Carlos são proprietários de um imóvel na área urbana do Município do Rio de Janeiro, o IPTU correspondente pode ser integralmente exigido de qualquer dos três, ou de dois deles, ou dos três ao mesmo tempo. Não importam as quotas individuais, pois, mesmo que Carlos possua 1% do imóvel, o Município pode exigir o IPTU integralmente dele. Neste caso, pagando o tributo, Carlos pode ajuizar ação regressiva contra os demais, cobrando os 99% que a eles cabiam, mas, novamente, há de se ressaltar que a possibilidade de regresso não é matéria tributária em sentido estrito.

Para que esteja configurada a solidariedade natural, portanto, é necessário que as pessoas obrigadas sejam sujeitos da relação jurídica que deu azo à tributação. Em outros termos, tais pessoas necessariamente devem ter participado da situação definida em lei como fato gerador do tributo. A título de exemplo, em julgado bastante interessante, o STJ entendeu não estar configurada a solidariedade entre instituição financeira e empresa de arrendamento mercantil no tocante ao ISS incidente numa operação realizada entre esta e o arrendatário. Para o Tribunal, sendo a operação realizada entre o arrendatário e a instituição de arrendamento mercantil, o banco, pessoa jurídica distinta, não pode ser considerado responsável solidário pelo simples fato de fazer parte do mesmo grupo econômico que a instituição arrendadora. Nas pedagógicas palavras da Corte, em se tratando de ISS, a situação que evidencia a solidariedade “é a existência de duas ou mais pessoas na condição de prestadoras de apenas um único serviço para o mesmo tomador, integrando, desse modo, o polo passivo da relação” (STJ, 1.ª T., REsp 884.845-SC, rel. Min. Luiz Fux, j. 05.02.2009, DJe 18.02.2009).

A solidariedade “de direito” decorre de expressa previsão de lei específica de determinado tributo.

A título de exemplo, a Lei 9.528/1997 deu nova redação ao art. 30, VI, da Lei 8.212/1991, estabelecendo a seguinte regra:

“Art. 30. A arrecadação e o recolhimento das contribuições ou de outras importâncias devidas à Seguridade Social obedecem às seguintes normas:

(...)

VI – o proprietário, o incorporador definido na Lei n. 4.591, de 16 de dezembro de 1964, o dono da obra ou condômino da unidade imobiliária, qualquer que seja a forma de contratação da construção, reforma ou acréscimo, são solidários com o construtor, e estes com a subempreiteira, pelo cumprimento das obrigações para com a Seguridade Social, ressalvado o seu direito regressivo contra o executor ou contratante da obra e admitida a retenção de importância a este devida para garantia do cumprimento dessas obrigações, não se aplicando, em qualquer hipótese, o benefício de ordem” (grifou-se).

Em seu art. 124, parágrafo único, o CTN afirma que a solidariedade nele prevista não comporta benefício de ordem.

No artigo subsequente, o Código assevera que, salvo disposição em contrário (a regra pode, portanto, ser legalmente afastada), são os seguintes os efeitos da solidariedade:

a) o pagamento efetuado por um dos obrigados aproveita aos demais;

b) a isenção ou remissão de crédito exonera todos os obrigados, salvo se outorgada pessoalmente a um deles, subsistindo, nesse caso, a solidariedade quanto aos demais pelo saldo;

c) a interrupção da prescrição, em favor ou contra um dos obrigados, favorece ou prejudica aos demais.

Passa-se à análise de tais características.

Imagine-se que “A”, “B” e “C” são proprietários de um imóvel na área urbana do Município de Recife/PE. O imóvel tem o valor venal de cem mil reais, tendo “A” uma quota de setenta mil reais (70%), “B” uma quota de vinte mil reais (20%), e “C” uma quota de dez mil reais (10%). Suponha-se que, de acordo com o valor, uso e localização do imóvel, a alíquota do IPTU aplicável seja de 1%.

O mais justo é que o valor do IPTU devido (mil reais) seja dividido proporcionalmente entre “A”, “B” e “C”, de forma que o primeiro deve contribuir com setecentos reais (70%), o segundo com duzentos reais (20%) e o terceiro com cem reais (10%). Entretanto, como visto, na solidariedade passiva, cada devedor é integralmente obrigado por toda a dívida, de forma que o Município pode, por exemplo, resolver cobrar todo o valor de “C”, mesmo este possuindo a menor quota, pois, nos termos do art. 124, parágrafo único, do CTN, a solidariedade não comporta benefício de ordem (CTN, art. 124, parágrafo único).

Benefício de ordem é o direito de se exigir que a cobrança da dívida seja feita com observância de uma sequência (ordem). A título de exemplo, o art. 827 do Código Civil estabelece que o fiador demandado pelo pagamento da dívida tem direito a exigir, até a contestação da lide, que sejam primeiro executados os bens do devedor. Noutras palavras, no contrato de fiança pura, existe o benefício de ordem, podendo o fiador exigir que primeiro se utilize o patrimônio do devedor para quitar a dívida, somente tendo seus próprios bens executados depois de demonstrada a insuficiência patrimonial deste.

Na solidariedade, ao contrário, não existe devedor principal. Todos devem o total da dívida.

No exemplo citado, se “B”, entendendo que sua quota é de duzentos reais, recolher este valor aos cofres públicos municipais, ainda restará um débito de oitocentos reais, que poderá ser cobrado de qualquer dos devedores solidários, inclusive do próprio “B”. Assim, conforme enunciado pelo segundo efeito da solidariedade, o pagamento efetuado por um dos obrigados aproveita aos demais (a dívida de todos foi reduzida para oitocentos reais).

Esquematicamente, a situação proposta pode ser visualizada da seguinte forma:

Em terceiro lugar, a isenção ou remissão de crédito exonera todos os obrigados, salvo se outorgada pessoalmente a um deles, subsistindo, nesse caso, a solidariedade quanto aos demais pelo saldo.

Isenção, conforme já comentado, é a dispensa legal do pagamento do tributo. Remissão, como se estudará no momento oportuno, é o perdão da dívida tributária concedida por meio de lei.

Em ambos os casos, o benefício fiscal pode ser concedido de maneira objetiva (real) ou subjetiva (pessoal).

Para que se entenda a diferenciação entre os conceitos, imagine-se que a lei do IPTU preveja que os imóveis urbanos com área inferior a 40m2 e valor venal inferior a vinte mil reais sejam isentos do imposto. Nesta situação, a concessão de isenção adotou parâmetros puramente objetivos (área e valor venal), sendo aplicável a todos os contribuintes que possuam tais imóveis, independentemente de qualquer característica pessoal. Se o imóvel de “A”, “B” e “C” estivesse nessa situação, todos seriam beneficiados pela isenção, ficando livres do pagamento do tributo.

Suponha-se agora que a lei municipal preveja que as pessoas que possuam doença grave e incurável, na forma da lei, são isentas do IPTU incidente sobre o imóvel em que residam. Trata-se de isenção subjetiva (pessoal), visto que só beneficia pessoas que cumpram determinados requisitos. Admita-se que os três proprietários do multicitado exemplo residam no imóvel, mas apenas “A” seja acometido de doença grave e incurável, na forma da lei. Nesse caso, abre-se uma exceção à regra de que todos os que possuem interesse na situação que constitui o fato gerador são obrigados ao pagamento da dívida inteira. Retira-se da relação jurídico-tributária o contribuinte beneficiado (“A”) e a parcela de valor que corresponderia à sua quota (setecentos reais), continuando os demais devedores (“B” e “C”) solidariamente responsáveis pelo saldo (trezentos reais).

Por fim, o CTN afirma que a interrupção da prescrição, em favor ou contra um dos obrigados, favorece ou prejudica aos demais.

Como será estudado adiante, em matéria tributária existem dois casos de prescrição.

Na primeira hipótese, a prescrição é o prazo extintivo que, se consumado, implicará a extinção da possibilidade de o Estado promover a ação de execução fiscal, visando ao recebimento coativo do crédito tributário não quitado pelo contribuinte, nem extinto por alguma outra hipótese legal dentre as previstas no art. 156 do Código. Segundo o art. 175 do CTN, o prazo é de cinco anos, contados da constituição definitiva do crédito tributário.

Na segunda, a prescrição é o prazo extintivo, que, se consumado, implicará a extinção da possibilidade de o sujeito passivo que pagou tributo indevido, ou maior que o devido, ajuizar a ação anulatória contra a decisão que denegar pedido administrativo de restituição. Nos termos do art. 169 do CTN, o prazo é de dois anos.

Interromper um prazo significa, em regra, restituí-lo à pessoa contra quem o prazo fluía.

Na primeira hipótese, o prazo fluía contra o Fisco e, caso verificada alguma das causas interruptivas do art. 174, parágrafo único, do CTN, a Administração Fazendária voltará a ter o prazo de cinco anos para ajuizar a ação de execução fiscal. O prazo lhe é integralmente restituído. A interrupção é a favor do Estado e contra o devedor.

Conforme se extrai da jurisprudência do Superior Tribunal de Justiça, a regra é aplicável no caso de dissolução de sociedade que operava irregularmente, recaindo a responsabilidade solidária sobre os sócios, de forma que, interrompida a prescrição contra um, haverá prejuízo dos demais. Pela relevância do entendimento, transcreve-se o seguinte excerto:

“Processual civil. Execução fiscal contra empresa que funciona irregularmente. Citação de um dos sócios. Consequências. Prescrição. Na sociedade que opera irregularmente e já dissolvida, a citação feita a um dos sócios (devedores) interrompe a prescrição a favor do Fisco e alcança não só o citando, mas, também, todos os demais solidários” (STJ, 1.ª T., REsp 165.219/RS, Rel. Min. Demócrito Reinaldo, j. 01.06.1999, DJ 28.06.1999, p. 54).

Na segunda hipótese, o prazo flui contra o sujeito passivo que pleiteia a restituição e, caso verificada a causa interruptiva prevista no CTN, art. 169, parágrafo único, o contribuinte terá o prazo devolvido pela metade (restituição parcial). A interrupção é contra o Estado e a favor do devedor.

Assim, se o Estado ajuíza uma ação de execução fiscal contra “A” e o juiz despacha, ordenando a citação de “A”, a interrupção do prazo prescricional prejudica os demais devedores (o prazo para cobrar de qualquer dos devedores solidários é integralmente restituído ao credor). Da mesma forma, se “C” ajuíza uma ação anulatória contra uma decisão administrativa que denegou restituição do IPTU, quando o procurador do Estado for intimado (erro do Código, pois deveria ter usado a palavra citado, como será visto adiante), haverá interrupção da prescrição e a restituição do prazo beneficiará todos os solidários.

Capacidade tributária passiva é a aptidão para ser sujeito passivo da relação jurídico-tributária.

Com a verificação no mundo concreto da hipótese abstratamente descrita na lei como fato gerador do tributo, surge a obrigação tributária, independentemente da validade do negócio jurídico que resultou na ocorrência do fato gerador.

Para que alguém venha a ser considerado sujeito passivo de obrigação tributária, basta que a lei tributária assim o defina e que ocorra o fato gerador da respectiva obrigação, sendo irrelevantes as regras sobre capacidade segundo o direito civil.

Na esteira deste entendimento, o CTN preleciona:

“Art. 126. A capacidade tributária passiva independe:

I – da capacidade civil das pessoas naturais;