RESPONSABILIDADE TRIBUTÁRIA

Sumário: 6.1 Considerações iniciais – 6.2 Modalidades de responsabilidade – 6.3 Responsabilidade por transferência – 6.4 Responsabilidade por substituição: 6.4.1 Substituição tributária regressiva; 6.4.2 Substituição tributária progressiva – 6.5 Disciplina legal da responsabilidade por sucessão: 6.5.1 A responsabilidade do adquirente de bens imóveis; 6.5.2 A responsabilidade do adquirente ou remitente de bens móveis; 6.5.3 A responsabilidade na sucessão causa mortis; 6.5.4 A responsabilidade na sucessão empresarial – 6.6 Responsabilidade de terceiros: 6.6.1 Responsabilidade de terceiros decorrentes de atuação regular; 6.6.2 Responsabilidade de terceiros decorrentes de atuação irregular – 6.7 Responsabilidade por infrações: 6.7.1 Responsabilidade pessoal do agente; 6.7.2 Denúncia espontânea de infrações.

Conforme visto no Capítulo anterior, o sujeito passivo da obrigação tributária pode ser um contribuinte ou um responsável. Será contribuinte quando tiver relação pessoal e direta com a situação que constitua o respectivo fato gerador; caso contrário, será denominado responsável. Em ambos os casos, a sujeição passiva depende de expressa previsão legal.

Assim, o responsável integra a relação jurídico-tributária como devedor de um tributo, sem possuir relação pessoal e direta com o respectivo fato gerador. A terminologia adotada pelo Código parece autorizar que a lei tributária aponte qualquer pessoa como responsável pelo pagamento de tributo, independentemente de qualquer relação com o fato gerador.

O raciocínio, entretanto, não é correto. Não é lícito ao legislador definir arbitrariamente como sujeito passivo pessoa totalmente alheia à situação definida em lei como fato gerador do tributo. Para perceber isto, basta uma leitura atenta do art. 128 do CTN, abaixo transcrito:

“Art. 128. Sem prejuízo do disposto neste capítulo, a lei pode atribuir de modo expresso a responsabilidade pelo crédito tributário a terceira pessoa, vinculada ao fato gerador da respectiva obrigação, excluindo a responsabilidade do contribuinte ou atribuindo-a a este em caráter supletivo do cumprimento total ou parcial da referida obrigação” (grifou-se).

Como decorrência do dispositivo, a pessoa a quem o legislador atribui a responsabilidade deve ser vinculada ao fato gerador da obrigação. Aqui se deve ter uma noção de intensidade do vínculo, que necessariamente deve existir, mas não pode configurar relação pessoal e direta com o fato gerador, afinal, se tal situação se caracterizar, o sujeito passivo será contribuinte, e não responsável.

O transportador da mercadoria possui um vínculo com os fatos geradores do imposto de importação (entrada de mercadoria no território nacional) e do ICMS (saída da mercadoria do estabelecimento comercial), e pode, por isso, ser considerado, por disposição expressa de lei, responsável pelo pagamento do tributo em determinadas circunstâncias.

Não é suficiente, contudo, um raciocínio lógico para definir determinada pessoa como responsável pelo pagamento de um tributo. Sempre é necessária expressa disposição legal atribuindo a alguém tal condição, pois, nunca é demais recordar, ninguém pode ser obrigado a fazer ou deixar de fazer alguma coisa senão em virtude de lei.

Desse entendimento – pacífico na lei, na doutrina e na jurisprudência – decorre o seguinte excerto de acórdão, da lavra do Superior Tribunal de Justiça:

“Tributário – Imposto de importação – Mercadoria a granel – Transporte marítimo – Quebra – Responsabilidade tributária do agente marítimo – Inocorrência – Súmula 192 do ex-TFR – Termo de responsabilidade – Princípio da reserva legal – CTN, 121, II – Precedentes do STJ.

– O agente marítimo não é considerado responsável pelos tributos devidos pelo transportador, nos termos da Súmula 192 do ex-TFR.

– O termo de compromisso firmado por agente marítimo não tem o condão de atribuir-lhe responsabilidade tributária, em face do princípio da reserva legal previsto no art. 121, II, do CTN” (STJ, 2.ª T., REsp 25.2457/RS, Rel. Min. Francisco Peçanha Martins, j. 04.06.2002, DJ 09.09.2002, p. 188) (grifou-se).

Relembre-se, por oportuno, que, se o agente marítimo firmou termo de responsabilidade com o sujeito passivo de direito (contribuinte ou responsável), é obrigado a cumpri-lo, segundo a lei civil, mas a avença não possui o condão de mudar a definição legal do devedor, tudo em consonância com o já analisado art. 123 do CTN.

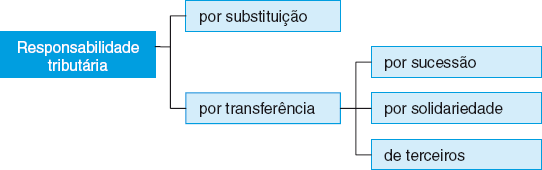

Segundo lição doutrinária, de acordo com o momento em que surge o vínculo jurídico entre a pessoa designada por lei como responsável e o sujeito ativo do tributo, a responsabilidade tributária pode ser classificada como “por substituição” ou “por transferência”.

Em apertada síntese (os conceitos serão aprofundados nos itens a seguir), na responsabilidade “por substituição”, a sujeição passiva do responsável surge contemporaneamente à ocorrência do fato gerador. Já na responsabilidade “por transferência”, no momento do surgimento da obrigação, determinada pessoa figura como sujeito passivo, contudo, num momento posterior, um evento definido em lei causa a modificação da pessoa que ocupa o polo passivo da obrigação, surgindo, assim, a figura do responsável, conforme definida em lei.

Segundo a doutrina, a responsabilidade “por transferência” abrange os casos de responsabilidade “por sucessão”, “por solidariedade” e “de terceiros”, conforme esquematizado a seguir:

O CTN não sistematiza a matéria da forma esposada pela doutrina. A responsabilidade por solidariedade é tratada nas disposições relativas à obrigação tributária (CTN, art. 124), encontrando-se a disciplina legal das responsabilidades “por sucessão” (CTN, arts. 130 a 133) e “de terceiros” (CTN, art. 134) nas disposições relativas à responsabilidade.

Não obstante a lição doutrinária, agiu bem o legislador tributário ao tratar da solidariedade fora das regras sobre responsabilidade, uma vez que os devedores solidários possuem interesse comum na situação que constitua o fato gerador da obrigação principal (CTN, art. 124, I). Tal interesse manifesta-se, por exemplo, quando duas pessoas são coproprietárias de imóvel na área urbana do Município, sendo, por isso, devedoras solidárias. Perceba-se que ambas têm relação pessoal e direta com o fato gerador, enquadrando-se, portanto, na definição legal de contribuinte, e não na de responsável. Poder-se-ia imaginar a possibilidade de a lei nomear como devedoras solidárias pessoas sem relação pessoal e direta com o fato gerador da obrigação, com fundamento no art. 124, II, do CTN, mas, didaticamente a sistematização legal de institutos jurídicos deve levar em consideração prioritariamente as regras e não as possíveis exceções.

Os casos de solidariedade disciplinados pelo CTN serão estudados, nesta obra, seguindo a sistematização utilizada pelo próprio Código, sem prejuízo da análise mais detalhada da essência de cada instituto.

Nessa linha, é importante registrar que o Código Tributário Nacional divide as hipóteses de responsabilidade em três modalidades, a saber:

a) Responsabilidade dos sucessores (art. 129 a 133);

b) Responsabilidade de terceiros (arts. 134 e 135);

c) Responsabilidade por infrações (arts. 136 a 138).

Se merece elogio a exclusão da solidariedade das hipóteses de responsabilidade por transferência, não se pode dizer a mesma coisa dos casos relativos à responsabilidade por infrações (letra “c”), porque, conforme se verá adiante, o Código acaba por cometer o disparate de chamar de responsável a pessoa que praticou a infração, tendo relação pessoal e direta com o fato gerador da respectiva penalidade.

Nos tópicos a seguir, serão aprofundados os conceitos relativos à responsabilidade “por transferência” e “por substituição”, bem como a sistematização das modalidades adotadas pelo CTN, conforme apontado acima.

Como já estudado, ocorrido o fato gerador, nasce a obrigação tributária, cujos contribuintes e responsáveis são definidos em lei. Ocorre que o CTN prevê a possibilidade de mudança da pessoa que figura no polo passivo da respectiva obrigação como decorrência da verificação de determinados fatos.

Trata-se de casos em que a obrigação nasce tendo, no polo passivo, determinado devedor (contribuinte ou responsável), mas, em virtude de evento descrito com precisão na lei, há a transferência da sujeição passiva a uma outra pessoa, esta na condição de responsável. Verifica-se, portanto, uma modificação subjetiva (dos sujeitos) na obrigação surgida.

A título de exemplo, a cada ano verificam-se novos fatos geradores do IPTU. Os sujeitos passivos são os proprietários dos imóveis, objetos da incidência tributária. Todavia, com a morte do proprietário de um imóvel determinado, a sujeição é transferida para o espólio (conjunto de bens e direitos deixados pelo falecido). Mais à frente, com a partilha dos bens, a responsabilidade é novamente transferida, desta feita para os sucessores e para o cônjuge meeiro, conforme determina o art. 131, II e III, do CTN.

Percebe-se, pelo exemplo, que além dos casos de transferência de sujeição passiva de contribuinte para responsável, existem também hipóteses em que a transferência se verifica de responsável para responsável. O inciso II do art. 131 traz um exemplo do primeiro caso; o inciso III do mesmo artigo, um exemplo do segundo.

A responsabilidade, em todos estes casos, é denominada “por transferência”, uma vez que, devido a evento posterior à ocorrência do fato gerador, a responsabilidade é transferida para algum(ns) sucessor(es).

Nos casos de responsabilidade por substituição, desde a ocorrência do fato gerador, a sujeição passiva recai sobre uma pessoa diferente daquela que possui relação pessoal e direta com a situação descrita em lei como fato gerador do tributo. Em nenhum momento, o dever de pagar o tributo recai sobre a figura do contribuinte, não havendo qualquer mudança subjetiva na obrigação.

O exemplo mais conhecido é o da responsabilidade que a lei faz recair sobre a fonte pagadora dos rendimentos, no caso do imposto de renda das pessoas físicas. Nesse caso, no momento em que a fonte disponibiliza os rendimentos ou proventos, nasce a obrigação tributária relativa ao IRPF. O sujeito passivo já é a fonte pagadora, que possui o dever legal de efetuar a retenção e recolher o imposto devido aos cofres públicos federais.

Assim, a fonte pagadora substitui, no polo passivo da obrigação tributária, a pessoa que naturalmente figuraria em tal relação jurídica na condição de contribuinte (o beneficiário do pagamento), daí a designação da hipótese como responsabilidade “por substituição”.

Existem dois casos de responsabilidade por substituição que merecem uma análise mais detida. São os casos da substituição tributária regressiva (“para trás”, antecedente) e da substituição tributária progressiva (“para frente”, subsequente), estudadas a seguir.

A substituição tributária para trás, regressiva ou antecedente ocorre nos casos em que as pessoas ocupantes das posições anteriores nas cadeias de produção e circulação são substituídas, no dever de pagar tributo, por aquelas que ocupam as posições posteriores nessas mesmas cadeias.

Para entender melhor a definição, imagine-se a seguinte cadeia de produção e circulação:

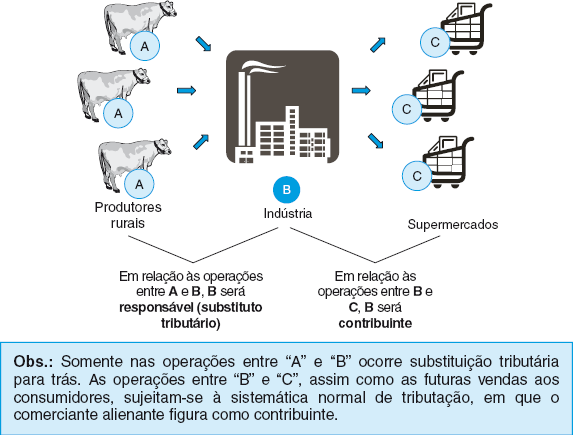

Suponha-se que as pessoas indicadas pela letra “A” sejam produtores rurais de leite; a pessoa “B” seja uma grande indústria de laticínios; e as pessoas indicadas pela letra “C” sejam supermercados varejistas.

Percebe-se que “B” adquire sua matéria-prima de fornecedores diversos. A cadeia, neste ponto, é caracterizada pela concentração, pois a produção de diversos fornecedores é concentrada em um adquirente único.

Em situações como esta, percebe-se que seria bem mais fácil para a Administração Tributária exigir de “B” todos os tributos incidentes sobre as operações realizadas pelos seus vários fornecedores (“A”). O argumento é reforçado pelo fato de a decisão facilitar a vida de pequenos produtores rurais sem condições de manter uma logística contábil-financeira para providenciar o recolhimento do tributo.

Por tudo, é comum que a lei tributária preveja que “B” substitua os seus fornecedores como devedor dos tributos incidentes sobre as alienações feitas ao próprio “B”. Nesta hipótese, “B” será sujeito passivo tanto com relação às aquisições feitas de “A” (operações entre “A” e “B”), quanto no tocante às vendas que realizar para “C” (operações entre “B” e “C”). No primeiro caso (compras), “B” é responsável, pois, apesar de não possuir relação pessoal e direta com a situação que constitui o fato gerador (não é o alienante), possui vínculo com tal situação (é o adquirente), e sua obrigação decorre de expressa disposição de lei. No segundo caso (vendas), “B” será contribuinte, pois possui relação pessoal e direta com o fato gerador do tributo (é o alienante).

Numa análise apressada, pode parecer que “B” é duplamente onerado pela incidência tributária. Entretanto, isso não acontece, pois o ônus econômico do ICMS (tributo incidente nas operações) atinge normalmente o adquirente, que inclui o valor do tributo no pagamento ao alienante. Por conseguinte, “B” tem a vantagem de não precisar desembolsar o tributo na compra da mercadoria feita a “A”. “A” possui a vantagem de não precisar criar logística para recolher o tributo sobre suas operações. O Fisco, apesar de receber o tributo em momento posterior (por isso se fala que na substituição regressiva há diferimento do pagamento), tem a grande vantagem de otimizar a utilização da mão de obra fiscal, pois lhe é possível concentrar seus esforços fiscalizatórios numa quantidade bem menor de empresas e, assim, diminuir a evasão fiscal.

Como a regra é que esta técnica de tributação resulte em benefícios para a maioria dos potenciais integrantes das relações jurídico-tributárias sujeitas à sistemática, não existem controvérsias judiciais relevantes relativas à matéria.

Por fim, perceba-se que as pessoas que ficaram “para trás” nas cadeias de produção e circulação são substituídas por aquelas que estão mais à frente nessa cadeia. Vale dizer, a terminologia consagrada qualifica a substituição tributária como “para frente” ou “para trás” sob a ótica do substituído, e não do substituto.

A substituição tributária para frente, progressiva ou subsequente ocorre nos casos em que as pessoas ocupantes das posições posteriores das cadeias de produção e circulação são substituídas, no dever de pagar tributo, por aquelas que ocupam as posições anteriores nessas mesmas cadeias.

Da mesma forma que feito na análise da substituição regressiva, para a análise da definição da substituição progressiva, imagine-se a seguinte cadeia de produção e circulação:

Desta feita, suponha-se que “A” é uma refinaria de combustíveis que vende gasolina para diversos distribuidores (“B”), que, por sua vez, vendem o combustível para milhares de postos (“C”), que, por fim, fazem a venda aos consumidores finais.

Nesta situação, torna-se mais fácil e eficiente para o Estado cobrar de “A” todo o tributo incidente na cadeia produtiva, mesmo no que concerne aos fatos geradores a serem praticados em momento futuro.

Assim, “A” será sujeito passivo do tributo incidente sobre as seguintes operações:

a) venda de combustível feita de “A” para “B”;

b) venda de combustível de “B” para “C”;

c) venda de combustível feita por “C” aos consumidores.

Com relação ao primeiro caso, “A” é contribuinte, pois é ele quem pratica o ato definido em lei como fato gerador do ICMS, tendo com ele relação pessoal e direta (promove a saída da mercadoria do estabelecimento comercial). Com relação aos dois últimos casos, “A” é responsável, pois sua obrigação decorre de expressa determinação legal, apesar de não possuir relação pessoal e direta com a saída da mercadoria do estabelecimento comercial.

Todo o tributo da cadeia produtiva é pago, mesmo somente tendo se verificado o primeiro fato gerador. O cálculo do recolhimento total é realizado sobre o valor pelo qual se presume que a mercadoria será vendida ao consumidor. Tal montante é definido mediante a aplicação do regime de valor agregado estabelecido no art. 8.º da LC 87/1996, levando em consideração os dados concretos de cada caso.

Registre-se que o Superior Tribunal de Justiça considera a técnica de cobrança do ICMS antecipado sobre uma base de cálculo fixada segundo os ditames do regime de valor agregado (exposta acima) absolutamente distinta da cobrança com base em “pautas fiscais”, considerada ilegítima pelo Tribunal (STJ, 2.ª T., REsp 1.041.216-AM, rel. Min. Eliana Calmon, j. 20.11.2008, DJe 17.12.2008), conforme detalhado no item 7.2.2.2 desta obra.

Digno de nota o fato de alguns doutrinadores não incluírem o caso da substituição tributária progressiva no mesmo tópico dos demais casos de substituição. O motivo seria porque, na substituição progressiva, o vínculo de responsabilidade não nasce no momento da ocorrência do fato gerador, mas antes dele, visto que há uma antecipação do pagamento do tributo.

Para uma melhor sistematização da matéria, opta-se, nesta obra, pela reunião dos casos de substituição numa única rubrica, sem prejuízo do reconhecimento das peculiaridades de cada caso.

Boa parte da doutrina considera que a previsão na lei da antecipação do pagamento de tributo cujo fato gerador ainda não se verificou configura agressão a vários princípios tributários, entre eles o da tipicidade, o da capacidade contributiva e o do não confisco.

A agressão à tipicidade decorreria do fato de que a situação abstratamente prevista em lei como fato gerador do tributo (hipótese de incidência ou, em analogia com o direito penal, tipo tributário) não teria se verificado no mundo, daí decorrendo a impossibilidade da cobrança.

A técnica utilizada em direito penal para tipificar condutas como crimes é muito semelhante àquela adotada em direito tributário para definir as hipóteses de incidência dos tributos. Em ambos os casos, se define algo abstrato que, verificado no mundo, terá as consequências abstratamente previstas em lei.

O art. 121 do Código Penal atribui para o ato de “matar alguém” a consequência da aplicação de uma pena de reclusão de seis a vinte anos. As leis tributárias de vários Estados, usando técnica semelhante, estabelecem para o ato de promover a saída da mercadoria de estabelecimento comercial a consequência de pagar ICMS no valor de 17% do valor da mercadoria.

A técnica é praticamente a mesma. Então, se não é possível aplicar uma pena de reclusão de seis a vinte anos com base na presunção de que alguém vai matar, também não seria possível cobrar ICMS fundado na presunção de que uma mercadoria vai ser vendida por determinado valor.

Sobre este ponto, numa decisão que mais parece um jogo de palavras, o STJ afirmou que “com o pagamento antecipado não ocorre recolhimento do imposto antes da ocorrência do fato gerador. O momento da incidência do tributo fixado por lei não se confunde com a cobrança do tributo, pelo que o sistema de substituição tributária não agride o ordenamento jurídico tributário” (STJ, 2.ª T., REsp 89.630/PR, Rel. Min. Ari Pargendler, j. 08.06.1999, DJ 01.07.1999, p. 161).

Portanto, apesar das críticas que podem ser feitas ao entendimento, em provas de concurso público, deve-se adotar o posicionamento segundo o qual, na substituição tributária para frente, não ocorre o recolhimento do tributo antes da ocorrência do fato gerador da respectiva obrigação, mas tão somente o pagamento antecipado. Noutros termos, não há a antecipação da incidência tributária, pois esta somente se verifica com a concretização do fato gerador, apenas se antecipa o pagamento.

O raciocínio aqui esposado foi expressamente seguido pela ESAF, no concurso para Auditor-Fiscal da Receita Federal, realizado em 2009, tendo sido considerada correta a seguinte assertiva: “na substituição tributária para frente não há recolhimento de imposto ou contribuição antes da ocorrência do fato gerador, mas apenas a antecipação de seu pagamento por responsável definido por lei”.

Afirmando a mesma coisa numa redação mais elaborada, o STF já decidiu que “a cobrança antecipada do ICMS por meio de estimativa ‘constitui simples recolhimento cautelar enquanto não há o negócio jurídico de circulação, em que a regra jurídica, quanto ao imposto, incide’” (RE 194.382).

Noutra linha, há quem afirme que a substituição progressiva agride os princípios da capacidade contributiva e do não confisco, alegando que o ICMS é um tributo tecnicamente concebido para permitir a transferência do encargo econômico-financeiro ao adquirente da mercadoria, de forma que o alienante só poderia ser chamado a recolher o montante correspondente ao tributo após recebê-lo do adquirente.

Relembre-se o exemplo citado no início deste item, em que uma refinaria “A” vende gasolina para uma distribuidora “B”, que a vende para o Posto “C”, que, por sua vez, aliena o combustível para o consumidor.

Como o tributo é cobrado integralmente de “A”, sendo calculado sobre o valor presumido da futura venda ao consumidor, “B” inclui no valor da aquisição o valor do ICMS relativo à compra que está fazendo (o que é o natural, não se falando em substituição) e o ICMS relativo às futuras vendas (de “B” para “C” e de “C” para o consumidor). Quanto a estes casos, “B” sofre o impacto econômico do tributo, pois não recebeu os valores do consumidor. “B” precisa utilizar de patrimônio próprio para incluir, no valor pago a “A”, o ICMS a incidir sobre fatos geradores futuros. Como isso não é característico do ICMS, estaria havendo confisco e agressão à capacidade contributiva de “B”.

Este argumento é superado pelo fato de o impacto econômico da cobrança antecipada ser apenas provisório, pois, quando da ocorrência da venda de “B” para “C”, “B” recupera o valor do ICMS que o atingiu antecipadamente. Quando “C” vende a mercadoria ao consumidor, todo o ônus da cadeia de produção/circulação é repassado ao adquirente, resolvendo-se o problema.

Hoje, a substituição tributária para frente é objeto de expressa previsão constitucional. Ressalte-se, entretanto, que a autorização ganhou status constitucional com o advento da EC 3/1993, o que possibilita a análise da constitucionalidade da própria Emenda e das regras sobre substituição instituídas antes do seu advento.

Aqui é fundamental saber que, julgando casos relativos a fatos geradores ocorridos em momentos anteriores ao advento da Emenda, o Supremo Tribunal Federal considerou constitucional a substituição para frente (RE 213.396), de forma que o raciocínio que mais guarda consonância com a jurisprudência da Corte Suprema é o que afirma que o § 7.º do art. 150 da CF, incluído no texto constitucional pela EC 3/1993, apenas veio a declarar como possível aquilo que já o era. Seguindo com precisão esse entendimento, o STJ já afirmou que “continua, assim, em vigor a legislação infraconstitucional, reguladora da chamada ‘substituição tributária para a frente’, hoje com endosso da Emenda Constitucional 3/1993” (STJ, 2.ª T., REsp 89.630/PR, Rel. Min. Ari Pargendler, j. 08.06.1999, DJ 01.07.1999, p. 161). Por oportuno, transcreve-se o dispositivo incluído pela Emenda:

“Art. 150. (...)

§ 7.º A lei poderá atribuir a sujeito passivo de obrigação tributária a condição de responsável pelo pagamento de impostos ou contribuição, cujo fato gerador deva ocorrer posteriormente, assegurada a imediata e preferencial restituição da quantia paga, caso não se realize o fato gerador presumido”.

Da redação do dispositivo extrai-se que a possibilidade de adoção da sistemática de substituição existe exclusivamente no que concerne aos impostos e contribuições. A restrição é bastante lógica, visto que os tributos constitucionalmente vinculados (taxas e contribuições de melhoria)têm sua cobrança dependente de uma atividade estatal especificamente voltada para o contribuinte, não parecendo razoável a exigência de pagamento antes da realização de tal atividade.

Pacificada no Judiciário a constitucionalidade da sistemática da substituição progressiva, a celeuma concentrou-se na possibilidade de restituição dos valores recolhidos antecipadamente nos casos de não ocorrência do fato gerador presumido e de ocorrência em valores menores que os presumidos.

A primeira situação é resolvida pela literalidade do próprio art. 150, § 7.º, da CF/1988, visto que este termina assegurando a imediata e preferencial restituição da quantia paga, caso não se realize o fato gerador presumido. Assim, se a cerveja perde o prazo de validade e não é vendida no bar, o tributo antecipadamente pago pela distribuidora deve ser devolvido imediata e preferencialmente.

No caso de o fato gerador ocorrer, mas com um valor diverso do que foi presumido, a Constituição não prevê solução expressa e, por conseguinte, reina a controvérsia, conforme se passa a explicar.

Suponha-se, a título de exemplo, que se presumiu, como preço de venda da gasolina na bomba, o valor de R$ 2,70 por litro, sendo o tributo antecipadamente cobrado na saída da refinaria com base nesse montante. Admita-se que, em virtude de condições de mercado, determinado posto tenha vendido todo o combustível adquirido ao valor de R$ 2,60. Ora, o ICMS sobre a diferença (R$ 0,10) foi recolhido a maior, devendo, na opinião de doutrina majoritária, proceder-se à devolução da diferença.

O Fisco fundamenta entendimento contrário em dois argumentos, um de fato e outro de direito.

O argumento de fato é que se forem obrigatórios ajustes nos casos em que haja diferença entre os valores recolhidos antecipadamente e aqueles teoricamente devidos quando da verificação do fato gerador presumido, a sistemática da substituição progressiva perderá boa parte de sua utilidade prática, pois a Administração precisará voltar a fiscalizar a parte final da cadeia produtiva (no caso citado, os postos).

O argumento de direito é que o legislador constituinte derivado, ao prever expressamente a restituição nos casos de não ocorrência do fato gerador e silenciar quanto aos casos de ocorrência em valor diferente do previsto, quisera afirmar a impossibilidade de ajustes no segundo caso. Seguindo essa linha, seria possível afirmar que a presunção de ocorrência do fato gerador é relativa (admitindo prova em sentido contrário), mas, ocorrido o fato, a presunção de valor seria absoluta (não admitindo prova em contrário). Por conseguinte, em caso de recolhimento a maior, não haveria restituição; em caso de recolhimento a menor, não haveria cobrança suplementar.

Visando a uniformizar nacionalmente o entendimento, 23 dos 27 entes que cobram ICMS firmaram o Convênio ICMS 13/97 (ficaram de fora somente Pernambuco, São Paulo, Santa Catarina e Paraná), adotando o posicionamento mais favorável para o Fisco, o da não restituição dos valores recolhidos aparentemente a maior e não cobrança dos valores recolhidos aparentemente a menor. Transcrevem-se as regras do convênio:

“Cláusula primeira. A restituição do ICMS, quando cobrado sob a modalidade da substituição tributária, se efetivará quando não ocorrer operação ou prestação subsequentes à cobrança do mencionado imposto, ou forem as mesmas não tributadas ou não alcançadas pela substituição tributária.

Cláusula segunda. Não caberá a restituição ou cobrança complementar do ICMS quando a operação ou prestação subsequente à cobrança do imposto, sob a modalidade da substituição tributária, se realizar com valor inferior ou superior àquele estabelecido com base no art. 8.º da Lei Complementar 87, de 13 de setembro de 1996”.

Posteriormente, o Governador do Estado de Alagoas – um dos Estados conveniados – ajuizou ação direta de inconstitucionalidade contra o Convênio. O Supremo Tribunal Federal, em decisão que parecia por um ponto final na discussão, declarou constitucional o convênio em decisão pedagógica, cujos principais termos são abaixo transcritos:

“O fato gerador presumido, por isso mesmo, não é provisório, mas definitivo, não dando ensejo a restituição ou complementação do imposto pago, senão, no primeiro caso, na hipótese de sua não realização final. Admitir o contrário valeria por despojar-se o instituto das vantagens que determinaram a sua concepção e adoção, como a redução, a um só tempo, da máquina-fiscal e da evasão fiscal a dimensões mínimas, propiciando, portanto, maior comodidade, economia, eficiência e celeridade às atividades de tributação e arrecadação” (STF, Tribunal Pleno, ADI 1.851/AL, Rel. Min. Ilmar Galvão, j. 08.05.2002, DJ 22.11.2002, p. 55 – grifou-se).

A decisão foi proferida em sede de controle concentrado de constitucionalidade, tendo, teoricamente, eficácia para todos (erga omnes) e vinculante, o que incentivou os Estados de Pernambuco e São Paulo – não signatários do Convênio ICMS 13/87 – a propor ações diretas de inconstitucionalidade (ADI 2.675/PE e 2.777/SP) contra suas leis internas que previam a restituição também na hipótese de ocorrência do fato gerador com base de cálculo menor que a presumida. Até o fechamento desta edição, o julgamento das ações estava empatado (5 x 5), ficando a decisão dependente exclusivamente do Voto do Ministro Carlos Britto. É importante manter-se atento ao resultado a ser proferido em breve.

Ressalte-se, todavia, que o Supremo Tribunal Federal não reconhece absoluta identidade entre a matéria discutida na ADI 1.851/AL (STF, Tribunal Pleno, Rel. Min. Ricardo Lewandowski, j. 10.05.2007, DJ 15.06.2007) e nas ADI 2.675/PE e 2.777/SP. Segundo a Corte, no caso já julgado, a adoção da sistemática da substituição tributária para frente é opcional, consistindo requisito para fruição de benefício fiscal pelo contribuinte. Já nos casos dos Estados de Pernambuco e São Paulo, a sistemática seria obrigatória, configurando técnica de arrecadação do ICMS, o que poderia levar a decisões diferentes. A esse respeito, transcreve-se trecho de notícia veiculada no Informativo STF 440:

“Asseverou-se que, na ADI 1.851/AL, a substituição tributária, baseada no Convênio ICMS 13/97, é facultativa e consiste em benefício fiscal aos optantes, enquanto que a substituição tributária analisada nas outras ações diretas mencionadas é obrigatória e caracterizada como técnica de arrecadação do ICMS. Por isso, não haveria possibilidade de haver interpretações colidentes, no caso de prevalecer o entendimento dos votos proferidos nas últimas, mas fixação ou revelação de regra geral, no sentido de que o art. 150, § 7.º, da CF impõe a devolução da diferença a maior entre o valor devido e o efetivamente recolhido pela técnica de substituição, mesmo quando o fato gerador seja de valor inferior ao presumido (ADI 2.777/SP e 2.675/PE), e subsistência de regra específica, qual seja a de ser constitucional a não devolução da diferença quando facultativa a substituição tributária e atrelada a figura de benefício fiscal (ADI 1.851/AL)” (STF, Tribunal Pleno Rcl-AgR 2.600/SE, Rel. Min. Cezar Peluso, j. 14.09.2006, DJ 03.08.2007, p. 31 – Informativo 440).

Pode parecer estranho que o STF tenha afirmado que a substituição baseada no Convênio ICMS 13/1997 é facultativa. Entretanto, analisando os votos que fundamentaram a decisão da ADI 1.851, verifica-se que a análise da matéria também foi feita às luzes do Convênio ICMS 129/1997, que autorizou os Estados a concederem redução na base de cálculo do imposto, de forma a reduzir a carga a montante nunca inferior a 12%. Condicionou-se o gozo do benefício à manifestação expressa do contribuinte substituído (opção) pela adoção do regime de substituição tributária, mediante celebração de Termo de Acordo com o Fisco. Todos os Estados e o Distrito Federal foram signatários do convênio, como, aliás, deve sempre acontecer na autorização de concessão de benefícios fiscais do ICMS, por força do art. 155, § 2.º, XII, g, da CF.

Daí, no entendimento da Corte, a possibilidade de tratamento diferenciado no que concerne aos casos dos Estados de Pernambuco e São Paulo.

Em se tratando de provas de concurso público, devem ser adotados os seguintes posicionamentos:

a) a sistemática da substituição tributária para frente é constitucional, mesmo com relação aos fatos anteriores à Emenda Constitucional 3/1993;

b) não ocorrido o fato gerador presumido, nasce o direito à restituição imediata e preferencial da quantia paga;

c) é constitucional a decisão tomada pela maioria dos Estados da Federação e pelo Distrito Federal no sentido de não restituir nem cobrar diferenças nos casos de ocorrência do fato gerador com base de cálculo diferente da presumida (Convênio ICMS 13/1997);

d) estão pendentes no STF os julgamentos de duas ADI em que se discute a constitucionalidade de leis estaduais que determinam a restituição do valor pago a maior em decorrência de o fato gerador do ICMS ocorrer com base de cálculo menor que a presumida;

e) o STF entende que não há absoluta coincidência na sistemática de substituição dos itens c e d anteriores. No primeiro, a substituição seria exigência para a fruição de benefício fiscal (opcional); no segundo, apenas uma técnica de tributação, o que poderia justificar tratamento diferenciado.

O confuso art. 129 do CTN estatui a seguinte regra:

“Art. 129. O disposto nesta Seção aplica-se por igual aos créditos tributários definitivamente constituídos ou em curso de constituição à data dos atos nela referidos, e aos constituídos posteriormente aos mesmos atos, desde que relativos a obrigações tributárias surgidas até a referida data”.

O dispositivo inaugura uma Seção denominada “Responsabilidade dos sucessores” e, portanto, disciplina a aplicabilidade no tempo das normas sobre responsabilidade por sucessão.

Como já estudado, ocorrido o fato gerador, nasce a obrigação tributária, que possui como sujeito passivo um contribuinte legalmente definido. Posteriormente, ocorre um evento que transfere a sujeição passiva a um responsável expressamente designado por lei. Tem-se a sucessão, pois o responsável sucede o contribuinte como sujeito passivo do tributo.

O marco temporal da transferência de responsabilidade é a data da ocorrência dos eventos previstos em lei como aptos a gerar a sucessão. Seria bem mais simples afirmar que as regras sobre sucessão tributária se aplicam às obrigações tributárias surgidas até a data dos atos legalmente definidos como geradores de sucessão tributária. O CTN, contudo, trilhou por uma redação mais complexa, definindo o fenômeno com base na constituição do crédito (lançamento), momento irrelevante na perquirição da aplicabilidade das regras sobre sucessão.

Explique-se melhor. O Código afirma que as regras sobre responsabilidade dos sucessores são aplicáveis “aos créditos tributários definitivamente constituídos ou em curso de constituição à data dos atos nela referidos, e aos constituídos posteriormente aos mesmos atos”. Ora, o legislador tributário acabou por asseverar que as regras se aplicam ao antes, ao durante e ao depois. É lícito afirmar, portanto, que o momento da constituição do crédito tributário (lançamento) é dado absolutamente irrelevante para definir a aplicabilidade da legislação sobre sucessão, pois o que realmente importa é a data do surgimento da obrigação (ocorrência do fato gerador), como inequivocamente aponta a cláusula final do confuso dispositivo (“desde que relativos a obrigações tributárias surgidas até a referida data”).

Segundo o art. 130 do CTN, os créditos tributários relativos a impostos cujo fato gerador seja a propriedade, o domínio útil ou a posse de bens imóveis, e bem assim os relativos a taxas pela prestação de serviços referentes a tais bens, ou a contribuições de melhoria, sub-rogam-se na pessoa dos respectivos adquirentes, salvo quando conste do título a prova de sua quitação.

O primeiro ponto relevante é que o dispositivo somente se aplica à aquisição de imóveis, pois fala em impostos sobre imóveis, em taxas pela prestação de serviços referentes a tais bens, e em contribuições de melhoria (estas, por definição, são cobradas quando há valorização imobiliária decorrente de obra pública).

Conforme deflui do texto legal, a sub-rogação verificada na aquisição de bens é pessoal, ou seja, há uma mudança do sujeito passivo da obrigação, de forma que o adquirente passa a ser responsável por todo o crédito tributário relativo ao imóvel, não importando o montante, mesmo que ultrapasse o valor do próprio bem.

No que concerne aos créditos tributários relativos as taxas, o CTN restringiu a regra aos casos em que o fato gerador é a prestação de serviços referentes ao imóvel, não sendo possível a responsabilização do adquirente nos casos de taxas decorrentes do exercício do poder de polícia, ainda que relativos ao imóvel. Seguindo este raciocínio, o CESPE, no concurso para provimento de cargos de Advogado da União, com provas aplicadas em 2012, considerou incorreta a seguinte assertiva: “As taxas de prestação de serviços, tais como as cobradas em razão do poder de polícia, devidas pelo alienante até a data da aquisição do imóvel, são de responsabilidade do adquirente do imóvel”.

Perceba-se que a afirmativa além de misturar os fatos geradores das taxas, considerando incorretamente o exercício do poder de polícia como exemplo de prestação de serviço, também apresentou o problema de não restringir a regra de responsabilidade aos casos em que os serviços prestados são referentes ao próprio imóvel alienado. A título de exemplo, obviamente não é transferida para o adquirente de imóvel a responsabilidade pelo pagamento de custas judiciais (taxa judiciária) devidas pelo alienante em virtude do serviço jurisdicional que lhe tenha sido prestado, uma vez que tal serviço não é relativo ao imóvel.

O Código Tributário Nacional estipula duas expressas exceções à regra ora estudada. Assim, não ocorre a sub-rogação pessoal prevista no art. 130 nos seguintes casos:

a) Quando conste do título de transferência de propriedade a prova da quitação dos tributos (parte final do caput do art. 130 do CTN);

b) No caso de arrematação em hasta pública, caso em que a sub-rogação ocorre sobre o respectivo preço (CTN, art. 130, parágrafo único).

Registre-se que ambas as exceções se aplicam exclusivamente aos bens imóveis, porque, conforme ressaltado, as disposições do art. 130 referem-se exclusivamente a tais bens. Apesar de alguns defenderem a aplicação da segunda exceção também para bens móveis, esse raciocínio não é condizente com o CTN, tendo em vista que as disposições de um parágrafo devem ser interpretadas no contexto do artigo. Em provas de concurso público, o entendimento tem sido aplicado de maneira pacífica, conforme demonstra a seguinte assertiva considerada errada pela ESAF, na prova do concurso para provimento de cargos de Auditor-Fiscal do Tesouro Municipal de Natal-RN, realizado em 2008: “No caso de arrematação de bem móvel em hasta pública pelo credor, o arrematante adquire o bem livre de quaisquer ônus, não se investindo na figura de responsável pelo pagamento de tributos cujos fatos geradores tenham ocorrido até a data da aquisição”.

Há, contudo, precedente do STJ afirmando que “o credor que arremata veículo em relação ao qual pendia débito de IPVA não responde pelo tributo em atraso. O crédito proveniente do IPVA sub-roga-se no preço pago pelo arrematante” (REsp 905.208/SP, Rel. Ministro HUMBERTO GOMES DE BARROS, 3.ª T., julgado em 18/10/2007, DJ 31/10/2007, p. 332).

Em provas objetivas de concurso público, a tendência, conforme demonstra a questão ESAF acima transcrita, é considerar a literalidade do Código. Não obstante, se invocado o posicionamento do STJ, deve ser adotado o citado precedente.

Passa-se à análise das exceções.

É relevante ressaltar que a transferência da propriedade de imóveis somente ocorre com o registro do ato no cartório de registro de imóveis. Nesse momento, o oficial de registro deve exigir a apresentação de certidões que comprovem a inexistência de registro de crédito tributário vencido e não quitado relativo ao imóvel objeto da transferência. Apresentados os comprovantes da quitação dos tributos, o adquirente não pode ser responsabilizado por obrigações porventura existentes.

Neste ponto, vale uma observação. Pode parecer estranho falar em obtenção de certidão negativa e aparecimento posterior de débito. Entretanto, a situação é plausível, pois a certidão é como uma fotografia, relatando uma situação de momento. É possível que o contribuinte obtenha uma certidão negativa e dois minutos depois seja cientificado da lavratura de um auto de infração cobrando tributo relativo a fato ocorrido há três anos (o limite é o prazo decadencial, a ser estudado em momento oportuno). Assim, no momento em que se requer uma certidão, o servidor competente para emissão normalmente consulta um sistema informatizado. Não havendo débito registrado, a certidão é expedida, sem prejuízo da possibilidade de posterior constituição de crédito relativo a período passado, sempre obedecido o prazo decadencial.

Em resumo, o adquirente de boa-fé imagina que, se lhe foi apresentada a certidão, não há débito quanto ao passado. Caso haja alguma pendência, a Administração pode lançar o tributo, todavia a cobrança irá recair sobre o anterior proprietário (contribuinte), não se colocando o adquirente na posição de responsável tributário.

A arrematação em hasta pública ocorre no processo de execução, no qual o Estado-juiz adentra no patrimônio do devedor, apreendendo um bem e alienando-o em praça pública. Neste caso, o arrematante (aquele que ofereceu o maior lance) adquire o imóvel livre de quaisquer ônus.

A sub-rogação ocorre sobre o preço, de forma que o adquirente não se coloca como responsável por quaisquer tributos devidos até a data da alienação. Os débitos existentes devem ser quitados com o produto da arrematação. Caso o valor alcançado pelo imóvel seja insuficiente para a quitação do tributo, o Fisco não poderá exigir do adquirente – nem do alienante – qualquer excedente, visto que a sub-rogação, neste caso, é real e não pessoal.

Nessa linha, transcrevem-se as pedagógicas palavras do Superior Tribunal de Justiça, constantes do acórdão proferido no julgamento do REsp 166.975/SP:

“Processo civil. Arrematação. Falência. Tributo predial incidente sobre o imóvel arrematado. Matéria concernente ao processo falimentar. Negativa de vigência ao art. 130, parágrafo único, CTN. Precedentes. Doutrina. Recurso especial provido. I – Na hipótese de arrematação em hasta pública, dispõe o parágrafo único do art. 130 do Código Tributário Nacional que a sub-rogação do crédito tributário, decorrente de impostos cujo fato gerador seja a propriedade do imóvel, ocorre sobre o respectivo preço, que por eles responde. Esses créditos, até então assegurados pelo bem, passam a ser garantidos pelo referido preço da arrematação, recebendo o adquirente o imóvel desonerado dos ônus tributários devidos até a data da realização da hasta. II – Se o preço alcançado na arrematação em hasta pública não for suficiente para cobrir o débito tributário, não fica o arrematante responsável pelo eventual saldo devedor. A arrematação tem o efeito de extinguir os ônus que incidem sobre o bem imóvel arrematado, passando este ao arrematante livre e desembaraçado dos encargos tributários” (STJ, 4.ª T., REsp 166.975/SP, Rel. Min. Sálvio de Figueiredo Teixeira, j. 24.08.1999, DJ 04.10.1999, p. 60).

A regra relativa à aquisição de bens móveis é basicamente a mesma aplicada à aquisição de imóveis, de forma que a única diferença que merece nota é a inaplicabilidade das exceções estudadas nos itens anteriores (ver comentários finais do item 6.5.1 em que é citado precedente da 3.ª Turma do STJ em sentido oposto).

A transferência da propriedade de bens móveis ocorre com o que os civilistas denominam de “tradição”, ou seja, com a entrega do bem ao adquirente. No caso de aquisição de veículo, quando o adquirente procura o Detran para o registro da transferência, esta já está aperfeiçoada, assim como a sucessão tributária. Não há exceção ao caso, de forma que o pagamento do IPVA pendente deve ser efetuado pelo adquirente, mesmo que na aquisição tenha sido apresentada certidão afirmando a inexistência de débito.

O fundamento legal para a transferência de sujeição passiva para o adquirente de bens móveis é o art. 131, I, do CTN, segundo o qual “são pessoalmente responsáveis o adquirente ou remitente, pelos tributos relativos aos bens adquiridos ou remidos”.

A maneira como o dispositivo foi redigido poderia levar à conclusão de que a regra é aplicável tanto a móveis quanto a imóveis. Entretanto, como a disciplina relativa à responsabilidade do adquirente de bens imóveis consta do art. 130, o entendimento mais razoável é no sentido de que o art. 131, I, aplica-se exclusivamente a móveis. Interpretação contrária tornaria o art. 130 despiciendo, o que contrariaria a regra hermenêutica segundo a qual a lei não deve conter palavras desnecessárias ou inúteis, devendo o intérprete buscar a essência de cada dispositivo legal, conferindo-lhe aplicabilidade e eficácia.

A regra objeto de análise se refere ao adquirente e ao remitente. Remitente é a pessoa que pratica a remição (com “ç”), instituto diferente da remissão (com “ss”).

A remissão, como será detalhado em momento oportuno, é o perdão concedido por lei, que extingue o crédito tributário. Já a remição não extingue crédito algum, consistindo, pelo contrário, em caso de transferência da sujeição passiva.

Tradicionalmente, a remição era exercida quando o cônjuge, o ascendente ou o descendente resgatava bens que, num processo de execução, haviam sido levados à hasta pública, depositando o preço pelo qual tais bens foram alienados ou adjudicados. O instituto era disciplinado pelos arts. 787 e 788 do CPC, hoje revogados.

Atualmente, a primeira opção para a alienação do bem expropriado do devedor na execução é a adjudicação pelo exequente (credor), concorrendo com este o cônjuge, os ascendentes e os descendentes (potenciais remitentes).

Em suma, de acordo com a nova disciplina legal, ocorrerá remição quando o cônjuge, o ascendente ou o descendente exercer a preferência na adjudicação de bem do devedor expropriado num processo de execução (CPC art. 685-A, §§ 2.º e 3.º, acrescentados pela Lei 11.382, de 6 de dezembro de 2006).

De qualquer forma, se o remitente adquire o bem, passa a ser devedor dos tributos sobre ele incidentes. Pode-se afirmar, portanto, que o remitente é, na realidade, espécie de adquirente e, da mesma forma que este, põe-se na condição de responsável pelos tributos incidentes sobre o bem adquirido, desde que relativos aos fatos geradores ocorridos anteriormente à aquisição. Com relação às obrigações tributárias surgidas posteriormente, o adquirente e o remitente passam a ser contribuintes.

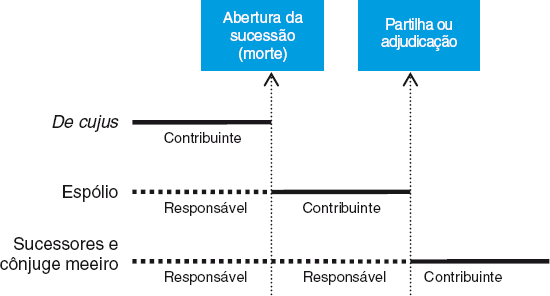

Com a morte, ocorre a abertura da sucessão. Segundo o direito das sucessões, a transferência do patrimônio do de cujus (falecido) ocorre imediatamente com tal fato.

A formalização da transferência da responsabilidade para os sucessores, contudo, depende da conclusão do processo de inventário (ou arrolamento), com a consequente partilha dos bens.

Durante o período de tempo iniciado com a abertura da sucessão (morte) e concluído com o término do processo de inventário (partilha dos bens), a responsabilidade pelos tributos devidos pelo de cujus, até a data de sua morte, é do espólio.

O espólio é o conjunto de bens e direitos deixados pelo de cujus, atuando no mundo jurídico por meio do inventariante.

O espólio não é pessoa, consistindo tão somente numa universalidade de bens e direitos.A decorrência teórica desta afirmação seria a impossibilidade de o espólio ser sujeito de direitos e obrigações na ordem jurídica. Assim, não seria possível ao espólio figurar como devedor (sujeito passivo) em qualquer relação jurídica (os débitos porventura existentes seriam dos sucessores, que, em teoria, imediatamente passam a ser proprietários dos bens, titulares dos direitos e sujeitos passivos das obrigações).

Entretanto, conforme já visto, ao estipular as regras sobre capacidade tributária passiva, o CTN desconsidera por completo as regras civilistas sobre capacidade.

Em mais uma manifestação dessa autonomia das regras tributárias, o Código afirma, no seu art. 131, III, que o espólio é pessoalmente responsável pelos tributos devidos pelo de cujus até a data da abertura da sucessão. Perceba-se que o CTN acabou por afirmar que algo que não é pessoa é pessoalmente responsável por algo.

Alguns intérpretes mais apressados atestam que o espólio somente é responsável até a data da abertura da sucessão, o que é absurdo. Na realidade, a responsabilidade do espólio se inicia com a abertura da sucessão, pois antes desta data, o falecido estava vivo e era o sujeito passivo da obrigação (contribuinte).

Dessa forma, a expressão “até a data da abertura da sucessão” refere-se aos tributos não pagos pelo de cujus (até tal data). Não se estipula, por óbvio, um momento a partir do qual o espólio deixa de ser responsável.

Com a prolação da sentença de partilha ou adjudicação, a responsabilidade por todo o período passado (respeitado o prazo decadencial) passa a ser dos sucessores a qualquer título e do cônjuge meeiro, limitada esta responsabilidade ao montante do quinhão do legado ou da meação (CTN, art. 131, II).

Portanto, se o de cujus deixou créditos tributários em aberto, o espólio deve fazer o pagamento (é responsável). Caso o pagamento não tenha sido feito e, mesmo assim, os bens tenham sido partilhados, os sucessores a qualquer título e o cônjuge meeiro deverão fazer o pagamento (são responsáveis).

As situações descritas podem ser visualizadas por intermédio do seguinte esquema:

No esquema, as três linhas cheias demonstram o seguinte:

a) até sua morte (abertura da sucessão), o de cujus era sujeito passivo na modalidade contribuinte;

b) após a morte, os novos fatos geradores terão como contribuinte o espólio, e tal situação durará até data da partilha ou adjudicação;

c) após a partilha ou adjudicação, os novos fatos geradores terão como contribuintes os sucessores a qualquer título e o cônjuge meeiro.

Já as duas linhas tracejadas demonstram o seguinte:

a) o espólio é pessoalmente responsável pelos tributos devidos pelo de cujus até a data de abertura da sucessão (o que corresponde com exatidão à previsão do art. 131, III, do CTN)

Ressalte-se que o espólio surge com a morte do de cujus, e existe até a data da partilha ou adjudicação. A linha cheia demonstra, portanto, o período de vida do espólio. Quanto aos fatos geradores ocorridos durante tal período, o espólio será contribuinte (letra “a” da enumeração anterior). A linha tracejada demonstra que, no tocante às obrigações surgidas durante o período correspondente e não quitadas pelo contribuinte, o espólio, após o seu surgimento, será sujeito passivo na modalidade responsável.

Em resumo, o espólio só existe no mundo jurídico durante o período indicado no gráfico pela respectiva linha cheia, mas neste intervalo de tempo, é responsável pelas obrigações surgidas no período passado (quando o de cujus era contribuinte).

b) o sucessor a qualquer título e o cônjuge meeiro são pessoalmente responsáveis pelos tributos devidos pelo de cujus até a data da partilha ou adjudicação, tendo como limite do débito o montante do quinhão, do legado ou da meação recebidos (o que corresponde, com exatidão, à previsão do art. 131, II, do CTN)

Aqui vale o mesmo raciocínio. Se o tributo não foi pago pelo de cujus, a responsabilidade passa para o espólio; se este não quita o tributo de que era sujeito passivo, seja como responsável (linha tracejada), seja como contribuinte (linha cheia), o sucessor a qualquer título e o cônjuge meeiro serão responsáveis por todo o período, tendo como limite o montante do quinhão, do legado ou da meação recebidos.

Note-se que, para tornar o Código mais inteligível, o legislador do CTN deveria ter invertido a ordem dos incisos II e III, pois este último se refere a algo que surge em primeiro lugar na ordem natural dos fatos (responsabilidade do espólio) quando comparado com a situação descrita no “inciso II” (responsabilidade dos sucessores e do cônjuge meeiro).

Por fim, para o completo entendimento do sentido da última regra citada (art. 131, II), é necessário o esclarecimento de alguns conceitos oriundos do direito das sucessões.

Quinhão é uma parcela ideal (fração) do patrimônio deixado pelo de cujus. Assim, quem tem direito a 1/3 de uma herança de 300 mil reais recebe um quinhão de 100 mil reais e só responde por débitos tributários até esse montante. A regra almeja evitar que a existência de débitos superiores aos bens e direitos recebidos impusesse ao sucessor (herdeiro) a utilização de patrimônio próprio para pagar débitos que não gerou.

Existe legado quando, no testamento, o de cujus deixa um bem determinado para pessoa determinada. Assim, se o legatário recebe uma casa no valor de duzentos mil reais, somente responde por débitos até esse montante, pelos mesmos motivos acima explicados.

A meação é a parcela (metade) do patrimônio do casal pertencente a cada cônjuge, que, justamente por isto, é designado meeiro (desde que casados em regime no qual haja comunicação patrimonial). Os cônjuges são partes de uma sociedade, a sociedade conjugal ou matrimonial. Com o falecimento de um deles, o outro tem direito à meação, sendo responsável pelos respectivos tributos.

A regra é, a rigor, desnecessária e atécnica, visto que os bens integrantes da meação (patrimônio comum, de acordo com o regime do casamento) já pertenciam ao cônjuge sobrevivente, mesmo antes da morte do de cujus, de forma que, não havendo qualquer transferência de patrimônio, o meeiro continua sendo contribuinte dos respectivos tributos. O STJ, não obstante reconhecer que o caso não é de sucessão, o trata como hipótese de responsabilidade, já havendo decidido, por exemplo, que “a dívida deve ser cobrada da viúva meeira, como responsável legal, e não como sucessora, na proporção de sua meação” (REsp 212.554).

Não se pode olvidar que com o advento do art. 1.845 do novo Código Civil (Lei 10.406/2002) o cônjuge passou a ser, também, herdeiro necessário, concorrendo com os demais sucessores na forma estabelecida no próprio dispositivo civilista.

Em provas de concurso, em se tratando de matéria tributária, deve ser adotada a redação literal do CTN, designando-se o cônjuge como verdadeiro responsável tributário, tanto no que concerne à meação quanto no que concerne à sua parcela da herança.

Outra questão relevante é a abrangência da norma estudada quanto à composição do crédito transferido. Apesar de os dispositivos legais se referirem à responsabilidade por tributos, o Superior Tribunal de Justiça entende que também devem se incluir na regra as multas moratórias (REsp 295.222 – no acórdão, são citados diversos outros precedentes).

A ideia em torno do entendimento é que a expressão “patrimônio” abrange um conjunto de bens, direitos e obrigações, de forma que o sucessor não pode receber os bônus (bens e direitos) sem arcar com os respectivos ônus (obrigações – entre elas as multas) integrantes do patrimônio transferido.

Adotando uma linha um pouco diferente, a Fundação Carlos Chagas, no concurso para provimento de cargos do Tribunal de Contas dos Municípios do Ceará, realizado em 2006, formulou questão que, pela relevância, tem seu teor abaixo transcrito:

“Herdeiros de um contribuinte que deixou patrimônio, tendo sido autuado pela prática de sonegação fiscal, sofrem processo de execução fiscal, compreendendo o valor do tributo, acrescido da correção monetária, da multa e dos juros. Essa cobrança é

(a) ilegal apenas quanto à multa;

(b) legal quanto ao tributo e à multa e ilegal quanto aos juros e à correção monetária;

(c) legal quanto ao tributo e todos os seus acréscimos;

(d) ilegal quanto ao tributo e à multa e legal quanto aos juros e à correção monetária;

(e) ilegal quanto ao tributo e todos os seus acréscimos.”

O gabarito oficial apontou como correta a assertiva “a”. Pelas alternativas propostas – todas iniciadas com a palavra “legal” ou a palavra “ilegal” –, parece que a banca tomou o texto literal do CTN como parâmetro único para a resposta, desconsiderando interpretações puramente doutrinárias.

Certamente, o examinador, ao tratar de sonegação fiscal (crime), quis se referir a uma multa de ofício (punitiva) e não a uma multa por atraso (de mora), de forma a haver responsabilidade pessoal do agente nos termos do art. 137, I do Código, dispositivo estudado no item 6.7.1.

Curiosamente, a mesma FCC, no concurso para Auditor do Tribunal de Contas dos Municípios do Amazonas, realizado em 2007, elaborou questão de idênticos enunciado e alternativas, mas apontou como correta a afirmação de que a cobrança era “legal quanto ao tributo e à correção monetária e ilegal quanto à multa e aos juros”.

Após os recursos, a banca anulou a questão, o que foi correto, pois não é razoável que uma questão absolutamente idêntica, palavra por palavra, letra por letra, seja repetida em certames tão próximos. Contudo, se não fosse a anulação, certamente, o posicionamento mais coerente seria o de alteração do gabarito, de forma a considerar correta a alternativa segundo a qual apenas a cobrança da multa padeceria de ilegalidade.

Por tudo, há de se concluir o seguinte:

a) para efeitos de responsabilidade tributária por sucessão causa mortis, devem ser entendidas, dentro do conceito de tributos, as multas moratórias, conforme já decidido pelo Superior Tribunal de Justiça;

b) nos casos de aplicação de multa “de ofício”, cuja responsabilidade seja pessoal do infrator (casos do art. 137 do CTN), a responsabilidade, nos exatos termos legais, não é transferida aos sucessores. Este é o posicionamento mais seguro para se adotar em provas objetivas, conforme demonstra o exemplo acima citado (FCC);

c) nos casos propostos em provas subjetivas, principalmente para provimento de cargos de advocacia pública (em que o candidato deve usar os argumentos disponíveis em defesa do Estado), é possível invocar a tese de que o sucessor também deve responder pelas multas “de ofício”, mesmo nos casos de responsabilidade pessoal do infrator, pois, desaparecendo o devedor (sucessão causa mortis), seu patrimônio (conjunto de bens, direitos e obrigações) seria integralmente transferido para os sucessores. Também é relevante argumentar que quando o CTN quis restringir a responsabilidade de alguém apenas às penalidades de caráter moratório, o fez expressamente, como ocorre no parágrafo único do art. 134.

Aqui a expressão “sucessão empresarial” é utilizada em sentido amplo, compreendendo todos os casos de operações entre empresas, como as fusões, cisões, incorporações, alienações de filiais, entre outras.

O raciocínio que orientou a elaboração das regras foi o de que a Administração Tributária deve seguir a manifestação de riqueza dessas entidades, de forma que o “desaparecimento” de uma entidade implicará a responsabilidade daquelas que lhe sucederem.

Assim, pode-se afirmar que a premissa fundamental é a de que a sucessão empresarial gera sucessão tributária.

O CTN, a partir de tal premissa, estipula regras específicas para os casos que serão detalhados a seguir.

Antes, contudo, é relevante analisar a possibilidade de aplicação das regras de responsabilidade por sucessão para os créditos tributários relativos a multas.

Há quem defenda que o fato de a multa ser sanção por ato ilícito teria por consectário a responsabilidade pessoal do infrator, de forma a não ser possível que uma outra pessoa venha a suceder aquele na obrigação de arcar com o encargo punitivo.

O raciocínio, entretanto, não pode prosperar, por dois motivos.

O primeiro é que o CTN, ao estabelecer as regras sobre sucessão empresarial, não diferenciou os créditos relativos a multas e a tributos. Ressalte-se que, quando o Código quis estipular algum tipo de tratamento diferente entre tributo e multa tributária, ele expressamente o fez, como se vê no art. 186, parágrafo único, III.

O segundo e mais importante motivo de a sucessão tributária englobar créditos relativos a tributos e multas decorre do fato de o patrimônio ser definido como um conjunto de bens, direitos e obrigações, de forma que o sucessor não recebe apenas os bônus (bens e direitos), mas também arca com os ônus (obrigações – entre elas as multas) integrantes do patrimônio.

Essa linha de raciocínio é a prevalecente no âmbito do Superior Tribunal de Justiça, conforme demonstra o seguinte excerto, extraído da Ementa do Acórdão proferido no julgamento do Recurso Especial 432.049-SC (2002/0049948-2):

“2. Os arts. 132 e 133, do CTN, impõem ao sucessor a responsabilidade integral tanto pelos eventuais tributos devidos quanto pela multa decorrente, seja ela de caráter moratório ou punitivo. A multa aplicada antes da sucessão se incorpora ao patrimônio do contribuinte, podendo ser exigida do sucessor, sendo que, em qualquer hipótese, o sucedido permanece como responsável. Portanto, é devida a multa, sem se fazer distinção se é de caráter moratório ou punitivo, visto ser ela imposição decorrente do não pagamento do tributo na época do vencimento.

3. Na expressão ‘créditos tributários’ estão incluídas as multas moratórias.

4. A empresa, quando chamada na qualidade de sucessora tributária, é responsável pelo tributo declarado pela sucedida e não pago no vencimento, incluindo-se o valor da multa moratória.

5. Precedentes das 1.ª e 2.ª Turmas desta Corte Superior e do colendo STF” (STJ, 1.ª T., REsp 432.049/SC, Rel. Min. José Delgado, j. 13.08.2002, DJ 23.09.2002, p. 279).

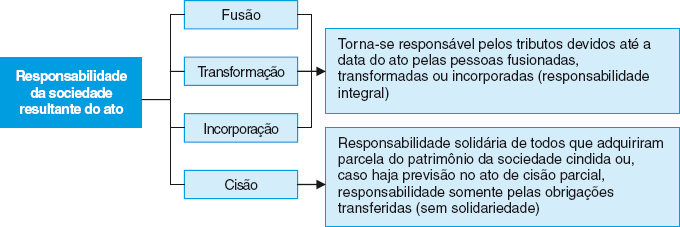

O art. 132 do CTN afirma que a pessoa jurídica de direito privado que resultar de fusão, transformação ou incorporação de outra ou em outra é responsável pelos tributos devidos até à data do ato pelas pessoas jurídicas de direito privado fusionadas, transformadas ou incorporadas.

A regra objetiva atribuir responsabilidade à pessoa jurídica de direito privado resultante de alterações (fusão, cisão, transformação e incorporação) de outras pessoas jurídicas de direito privado devedoras de tributo. As alterações são aquelas previstas na lei comercial, e serão a seguir explanadas na forma de exemplos em que constarão as respectivas consequências tributárias.

Ocorre fusão quando se unem duas ou mais sociedades para formar sociedade nova, que lhes sucederá em todos os direitos e obrigações, inclusive as de natureza tributária.

Assim, quando as empresas Antarctica e Brahma resolveram criar a AmBev, aquelas deixaram de existir como sujeitos de direitos e obrigações, sendo nesses aspectos sucedidas por esta. Todos os tributos devidos pela Antarctica e pela Brahma (contribuintes) na data da fusão (1.º de julho de 1999) passaram a ser de responsabilidade da AmBev. A partir de tal data, a AmBev passou a ser contribuinte com relação às novas obrigações tributárias surgidas.

Se a Brahma houvesse absorvido a Antarctica (imagine-se que a Brahma houvesse “comprado” a Antarctica), ter-se-ia uma incorporação. Nesta situação, a Brahma continuaria existindo como sujeito de direitos e obrigações, sendo, ainda, contribuinte dos seus tributos. Já a Antarctica deixaria de existir como pessoa jurídica e seus tributos passariam a ter como sujeito passivo a Brahma, na condição de responsável.

O legislador do CTN, novamente mostrando profundo desapego à definição técnica dos institutos jurídicos, também citou a transformação como geradora de sucessão tributária. Segundo a definição legal de transformação, esta ocorre quando a sociedade passa, independentemente de dissolução e liquidação, de um tipo para outro (Lei 6.404/1976, art. 220).

A título de exemplo, imagine-se que uma empresa por quotas de responsabilidade limitada (Ltda.) transforme-se numa sociedade por ações (S.A.). Nesta situação a empresa não se extingue como sujeito de direitos e obrigações, continuando como contribuinte dos seus respectivos tributos.

Entretanto, sob a ótica do CTN, a sociedade resultante da transformação – no exemplo citado, a S.A. – passa a ser responsável pelos tributos devidos pela sociedade transformada – a Ltda. É assim que o fenômeno deve ser encarado em provas de concurso público.

Por fim, é relevante ressaltar que o Código Tributário Nacional não estabeleceu regra expressa sobre sucessão tributária nos casos de cisão. O motivo da omissão foi que o instituto só veio a ser disciplinado pela Lei 6.404/1976, editada mais de uma década após o advento do CTN.

Segundo a definição legal, cisão é a operação pela qual a companhia transfere parcelas do seu patrimônio para uma ou mais sociedades, constituídas para esse fim ou já existentes, extinguindo-se a companhia cindida, se houver versão de todo o seu patrimônio, ou dividindo-se o seu capital, se parcial a versão (art. 229 da Lei 6.404/1976).

Assim, se a sociedade “A” transfere todo o seu patrimônio para as sociedades “B” e “C”, haverá cisão total, extinguindo-se “A” (cindida). Já se “A” transfere apenas parcela do seu patrimônio para “B” e “C”, haverá cisão parcial, continuando “A” a ser sujeito de direitos e obrigações.

Conforme afirmado, o CTN não tratou da existência de responsabilidade das sociedades recipientes de patrimônio – “B” e “C”, no exemplo citado – pelos tributos devidos pela sociedade cindida – “A”. O fato gerou certa controvérsia doutrinária sobre a possibilidade de aplicação das regras do art. 132 do Código também aos casos de cisão, havendo quem defenda que, em virtude de a atribuição de responsabilidade tributária depender de expressa previsão legal, resta impedida a extensão na via interpretativa.

Majoritariamente, contudo, tem-se entendido por suficiente para atribuição de responsabilidade a previsão constante no art. 233 da Lei 6.404/1976, que estabelece responsabilidade solidária entre:

a) a própria sociedade cindida que continuar a existir (cisão parcial) e as sociedades que receberem seu patrimônio;

b) as sociedades que receberem o patrimônio da sociedade cindida, quando esta deixar de existir (cisão total).

O parágrafo único do mesmo art. 233 prevê que o ato de cisão parcial poderá estipular que as sociedades que absorverem parcelas do patrimônio da companhia cindida serão responsáveis apenas pelas obrigações que lhes forem transferidas, sem solidariedade entre si ou com a companhia cindida.

Tratando-se de responsabilidade tributária, parte da doutrina entende que a regra excludente não pode ser aplicada, pois o ato de cisão é uma convenção entre particulares, que, nos termos do já analisado art. 123 do CTN, não teria o condão de se sobrepor às regras legais de atribuição de responsabilidade. Esquece-se tal corrente doutrinária que o próprio art. 123 invocado inicia com a famosa ressalva “salvo disposições de lei em contrário”, o que legitima a possibilidade de estipulação contratual de inexistência de sucessão tributária, prevista na Lei 6.404/1976.

Como se vê, a questão relativa à sucessão tributária nos casos de cisão é por demais controversa, de forma que, em provas objetivas, a tendência é não abordar o tema de maneira detalhada. É apenas necessário que o candidato saiba que o CTN não disciplina a matéria. Em caso de provas subjetivas, sugere-se a adoção da linha acima explanada, além da verificação criteriosa da possibilidade de sujeitar o caso concreto porventura proposto à regra do art. 133 do CTN, analisada mais adiante.

Em suma, os casos de responsabilidade decorrentes das alterações societárias objeto de exame podem ser visualizados da seguinte forma:

O parágrafo único do art. 132 do CTN afirma que as regras estipuladas para os casos de fusão, incorporação e transformação aplicam-se aos casos de extinção de pessoas jurídicas de direito privado, quando a exploração da respectiva atividade seja continuada por qualquer sócio remanescente, ou seu espólio, sob a mesma ou outra razão social, ou sob firma individual.

Pela literalidade do dispositivo, percebe-se que somente subsistirá responsabilidade caso algum dos sócios remanescentes (ou seu espólio) continue a exploração da mesma atividade a que se dedicava a sociedade extinta.

Não há qualquer relevância na razão social adotada pela entidade sucessora, nem mesmo no fato de a exploração ocorrer por meio de firma individual (empresa individual, segundo a terminologia do Código Civil de 2002). Mesmo que o sócio explore a atividade da sociedade extinta sem regular constituição, haverá sucessão tributária, uma vez que, conforme já estudado, a capacidade tributária passiva independe de estar a pessoa jurídica regularmente constituída, bastando que configure uma unidade econômica ou profissional (CTN, art. 126, III).

Com base neste raciocínio, há amparo legal para que a Administração Tributária cobre tributos nas extinções fraudulentas, ou meramente “de fachada”, em que a sociedade é artificiosamente extinta e os respectivos sócios continuam exercendo a mesma atividade, muitas vezes de maneira informal.

Por último, observe-se que, conforme será detalhado mais à frente, a qualidade de sócio implicará responsabilidade pelos tributos relativos aos atos que tenham praticado e às omissões que lhes sejam imputáveis, no caso de extinção de sociedade de pessoas.

Dispõe o art. 133 do CTN:

“Art. 133. A pessoa natural ou jurídica de direito privado que adquirir de outra, por qualquer título, fundo de comércio ou estabelecimento comercial, industrial ou profissional, e continuar a respectiva exploração, sob a mesma ou outra razão social ou sob firma ou nome individual, responde pelos tributos, relativos ao fundo ou estabelecimento adquirido, devidos até à data do ato:

I – integralmente, se o alienante cessar a exploração do comércio, indústria ou atividade;

II – subsidiariamente com o alienante, se este prosseguir na exploração ou iniciar dentro de seis meses a contar da data da alienação, nova atividade no mesmo ou em outro ramo de comércio, indústria ou profissão”.

Mais uma vez, se reafirma a regra fundamental, segundo a qual a sucessão empresarial gera sucessão tributária.

O dispositivo trata da hipótese de alienação de um conjunto de bens materiais (imóvel, mercadorias) ou imateriais (ponto) de uma pessoa jurídica ou empresa individual para outra. Não é a própria empresa que é alienada, mas apenas o conjunto de bens. Tem-se entendido que a alienação apenas da razão social não gera a sucessão tributária prevista no dispositivo.

Pelo texto legal, percebe-se que o adquirente sempre responderá pelos tributos devidos até a data do ato, relativos ao fundo ou estabelecimento adquirido (após a Lei Complementar 118/2005, foram incluídas exceções relativas aos processos de falência e recuperação judicial – antiga concordata –, conforme se analisará adiante). Haverá diferença, contudo, na qualificação da responsabilidade do adquirente, sendo em certos casos subsidiária e em outros integral.

O raciocínio do legislador é bem fácil de ser compreendido. Se a empresa que alienou o fundo ou estabelecimento cessou a exploração do comércio, indústria ou atividade, seria muito difícil para o Fisco dela buscar o pagamento dos tributos relativos ao fundo ou estabelecimento alienado. A manifestação de riqueza passa a ser exclusiva da adquirente, que responde integralmente pelos citados tributos.

Quando a alienante continua a exploração de atividade econômica, ainda é possível cobrar-lhe os tributos relativos ao fundo ou estabelecimento alienado – sendo esta, inclusive, a solução mais justa. Somente se for infrutífera a cobrança realizada à alienante (contribuinte), é que o Fisco pode redirecionar sua pretensão contra a adquirente, sempre na busca de captar a manifestação de riqueza. Tem-se, portanto, um caso de responsabilidade subsidiária do adquirente, visto que este só é chamado a responder pelo crédito tributário quando comprovado o insucesso na cobrança realizada ao alienante. Neste caso, aparece claramente o denominado “benefício de ordem”.

Como saber, contudo, se o alienante cessou a exploração do comércio, indústria ou atividade ou se apenas ocorreu uma suspensão temporária? A disciplina legal da situação deve ser bastante precisa e clara, sob pena de se abrir espaço para que o alienante suspenda temporariamente suas atividades apenas com o objetivo de transmitir responsabilidade tributária integral ao adquirente, algo que não se coaduna com o intento do legislador.

Na falta de uma solução perfeita, o legislador optou por estabelecer um prazo. Assim, se o alienante iniciar dentro de seis meses, a contar da data da alienação, nova atividade no mesmo ou em outro ramo de comércio, indústria ou profissão, estará na mesma situação daquele que continuou a exploração, de forma que o adquirente responderá apenas subsidiariamente. Completados seis meses, no dia subsequente, o alienante estará livre de qualquer responsabilidade quanto aos tributos relativos ao fundo ou estabelecimento até a data da alienação.

Em resumo, quem para as atividades e as retoma dentro de seis meses está na mesma situação de quem não parou; quem para e retorna após seis meses está na mesma situação de quem parou em definitivo.

Três pontos merecem atenção especial com relação à regra ora estudada.

Em primeiro lugar, ao contrário da regra do art. 132, parágrafo único, do CTN, a sujeição passiva do alienante existe independentemente da atividade que o mesmo continua a explorar, podendo esta ocorrer em qualquer ramo de comércio, indústria ou profissão.

Em segundo lugar, a responsabilidade do adquirente existe apenas no que concerne aos tributos relativos ao fundo ou estabelecimento adquirido e não, por óbvio, com relação a todos os tributos devidos pelo alienante.

Assim, se foi alienada a filial “A”, o adquirente responderá pelo IPTU sobre a propriedade do imóvel em que está instalada a filial, e pelos tributos incidentes sobre a atividade da filial, que podem ser, por exemplo, IPI e ICMS para uma indústria, ICMS para uma comerciante, ou ISS para uma prestadora de serviços. Não responderá, portanto, pelo Imposto de Renda da Pessoa Jurídica alienante.

Em terceiro lugar, quando se fala em fundo de comércio, não se pode adotar o posicionamento radical de que quem porventura veio a se instalar no mesmo prédio em que anteriormente funcionava a empresa devedora passa a ser sucessor tributário, simplesmente por ter eventuais benefícios decorrentes do ponto. Não se tratando de efetiva alienação do fundo de comércio, não haverá responsabilidade do adquirente. O entendimento é pacífico no âmbito do Superior Tribunal de Justiça, conforme demonstra o seguinte excerto, extraído da Ementa do Acórdão proferido no Recurso Especial 108.873/SP:

“Tributário. Responsabilidade por sucessão. Não ocorrência. A responsabilidade prevista no art. 133 do Código Tributário Nacional só se manifesta quando uma pessoa natural ou jurídica adquire de outra o fundo de comércio ou o estabelecimento comercial, industrial ou profissional; a circunstância de que tenha se instalado em prédio antes alugado à devedora, não transforma quem veio a ocupá-lo posteriormente, também por força de locação, em sucessor para os efeitos tributários. Recurso especial não conhecido” (STJ, 2.ª T., REsp 108.873/SP, Rel. Min. Ari Pargendler, j. 04.03.1999, DJ 12.04.1999, p. 111).

Até o advento da nova Lei de Falências (Lei 11.101/2005) e da adaptação do CTN às novas regras sobre a matéria (Lei Complementar 118/2005), as normas sobre responsabilidade na aquisição de fundo de comércio ou estabelecimento eram somente aquelas até aqui estudadas. Não havia exceção à regra de que a sucessão empresarial geraria sucessão tributária (ao menos subsidiária).

A nova lei de falências veio ao mundo num momento em que todos os estudos comparativos entre a legislação de falências e concordatas brasileira e a dos demais países do mundo apontavam graves desvantagens para a sistemática nacional.

A concordata, por exemplo, deveria propiciar condições para que as empresas que passassem por dificuldades se recuperassem, de forma a manter os empregos, a arrecadação tributária e a colaboração com o desenvolvimento nacional. Com perdão pela utilização do desgastado lugar-comum, a ideia da concordata era – ou deveria ser – salvar a “galinha dos ovos de ouro”. Entretanto, o que se viu foi a formação de uma verdadeira indústria da concordata, com o objetivo de lesar credores, além do fato de que a divulgação da notícia segundo a qual uma empresa pediu concordata era equivalente à de que o médico desenganou um paciente cuja morte era certa. Na concordata, a falência era certa.

Quanto à falência, o sistema brasileiro também era sujeito a graves problemas, sendo o principal deles o baixíssimo percentual de quitação de débitos para com os credores. Pouquíssimos credores conseguiam receber algo da empresa cuja falência fora decretada.

Quando uma empresa passa por dificuldades, pode-lhe ser conveniente, por exemplo, alienar uma filial, visando a recuperar algum fôlego financeiro. No outro lado da moeda, a compra pode ser uma excelente oportunidade de uma outra instituição expandir seus negócios, mantendo empregos e arrecadação tributária. Parece algo benéfico para todos: credores, devedores, investidores, empregados e Estado. Da mesma forma, se já houve decretação de falência, a venda de estabelecimento ou fundo de comércio pode também ser útil, pois além de ajudar a manutenção da arrecadação, da produção e dos empregos, colabora para o pagamento dos credores da massa falida.

Todos esses efeitos benéficos, contudo, eram praticamente impedidos pela regra que se acabou de estudar, resumida na frase “sucessão empresarial gera sucessão tributária”. Ora, quem iria optar por comprar uma filial de uma empresa que passava por dificuldades, sabendo que, se a alienante encerrasse suas atividades, o adquirente responderia por todos os tributos relativos à filial comprada? E no caso de instituição com falência já decretada?

Dentro do espírito de possibilitar a efetiva recuperação de empresa que passa por dificuldades e de permitir o pagamento de um percentual maior dos débitos da empresa falida, foram criadas exceções à regra básica, de forma que não mais há responsabilidade do adquirente no caso de alienação realizada em processo de falência ou de filial ou unidade produtiva isolada, em processo de recuperação judicial (CTN, art. 133, § 1.º, I e II).

São claros os nobres objetivos da exceção. Todavia, abre-se uma brecha para a “lavagem” (ou purificação) de empresas podres por meio da venda fraudulenta de cada uma de suas filiais a pessoas físicas ou jurídicas factualmente ligadas aos sócios da empresa problemática ou, até mesmo, da alienação ao próprio sócio da empresa podre, em face da separação patrimonial existente entre as pessoas jurídicas e as pessoas físicas que lhe integram o quadro societário.