CRÉDITO TRIBUTÁRIO E LANÇAMENTO

Sumário: 7.1 Crédito tributário e lançamento: 7.1.1 Competência para lançar; 7.1.2 Lançamento como atividade vinculada; 7.1.3 Legislação material e formal aplicável ao procedimento de lançamento; 7.1.4 Taxa de câmbio aplicável ao procedimento de lançamento; 7.1.5 Alteração do lançamento regularmente notificado; 7.1.6 Erro de direito e erro de fato – Possibilidade de alteração do lançamento – 7.2 Modalidades de lançamento: 7.2.1 Lançamento de ofício ou direto; 7.2.2 Lançamento por declaração ou misto; 7.2.3 Lançamento por homologação ou “autolançamento”; 7.2.4 Modalidades de lançamento e autonomia.

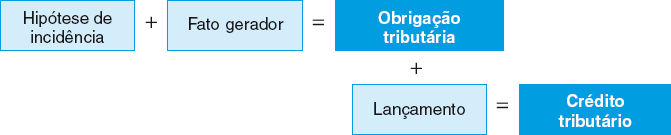

Segundo a teoria adotada no Código Tributário Nacional, quando verificada no mundo dos fatos a situação definida em lei como fato gerador do tributo, nasce a obrigação tributária. Tal obrigação consiste num vínculo jurídico transitório entre o sujeito ativo (credor) e o sujeito passivo (devedor) e tem por objeto uma prestação em dinheiro. Para muitos, se já há credor e devedor, já há crédito, de forma que o nascimento do crédito tributário seria concomitante ao surgimento da obrigação tributária.

Ocorrido o fato gerador, é necessário definir, com precisão, o montante do tributo ou penalidade, o devedor e o prazo para pagamento, de forma a conferir certeza (quanto à existência) e liquidez (quanto ao valor) à obrigação. Daí a exigência de um procedimento oficial consistente em declarar formalmente a ocorrência do fato gerador, definir os elementos materiais da obrigação surgida (alíquota e base de cálculo), calcular o montante devido, identificar o respectivo sujeito passivo, com o fito de possibilitar que contra este seja feita a cobrança do tributo ou da penalidade pecuniária. Todo esse procedimento é legalmente denominado de lançamento, conforme se pode extrair do art. 142 do CTN, abaixo transcrito:

“Art. 142. Compete privativamente à autoridade administrativa constituir o crédito tributário pelo lançamento, assim entendido o procedimento administrativo tendente a verificar a ocorrência do fato gerador da obrigação correspondente, determinar a matéria tributável, calcular o montante do tributo devido, identificar o sujeito passivo e, sendo caso, propor a aplicação da penalidade cabível”.

Para haver lançamento – e, portanto, crédito tributário – é necessário que exista fato gerador – e, portanto, obrigação. É exatamente por isso que o art. 139 do CTN afirma que o crédito tributário decorre da obrigação principal e tem a mesma natureza desta. O mesmo raciocínio presidiu a elaboração do art. 140, que trata do crédito tributário e da “obrigação tributária que lhe deu origem”. Um crédito não fundamentado em obrigação é um absurdo lógico e só aparece no mundo dos fatos quando há lançamento indevidamente realizado, caso em que o crédito possuirá existência meramente formal, devendo ser extinto posteriormente por decisão judicial ou administrativa.

Da análise realizada extrai-se a resposta legal a uma interminável celeuma doutrinária. Qual seria a natureza jurídica do lançamento? Declaratória ou constitutiva? Para aqueles que afirmam que o surgimento do crédito ocorre no mesmo momento do fato gerador, o lançamento apenas tornaria líquido e certo um crédito já existente, declarando-o. Entretanto, pela análise realizada, percebe-se que o legislador do CTN enxergou o fenômeno jurídico-tributário de maneira bastante diferente, entendendo que não existe crédito antes do lançamento, de forma que este teria, quanto ao crédito, natureza constitutiva. A tese foi expressamente adotada pelo art. 142 acima transcrito, pois este afirma que “compete à autoridade administrativa constituir o crédito tributário pelo lançamento”.

O entendimento também é seguido no âmbito do Superior Tribunal de Justiça, o qual já afirmou textualmente que “o crédito tributário não surge com o fato gerador. Ele é constituído com o lançamento” (1.ª T., REsp 250.306/DF, rel. Min. Garcia Vieira, j. 06.06.2000, DJU 01.08.2000, p. 208).

Não obstante a natureza constitutiva do lançamento, no que se refere ao crédito é necessário que se perceba que o CTN claramente atribuiu-lhe natureza declaratória quanto à obrigação. A conclusão decorre da redação do mesmo art. 142, no ponto em que inclui no procedimento de lançamento a função de “verificar a ocorrência do fato gerador da obrigação correspondente”. Ora, ao verificar formalmente que o fato gerador ocorreu, a autoridade fiscal declara – e não constitui – a obrigação tributária.

Assim, seguindo à risca a tese adotada pelo legislador brasileiro, adotar-se-á, nesta obra, o entendimento segundo o qual o lançamento possui natureza jurídica mista, sendo constitutivo do crédito tributário e declaratório da obrigação tributária.

Aliás, a análise de qualquer lançamento realizado por autoridade fiscal demonstra na prática o que aqui se tenta explanar teoricamente. O documento que instrumentaliza o lançamento – um auto de infração, por exemplo – é redigido, em sua maior parte, em tempo pretérito, declarando que num momento passado ocorreu o fato gerador de determinado tributo ou penalidade. A autoridade, por exemplo, declara que, em certa data, certo sujeito teve a disponibilidade econômica de rendimentos (fato gerador do imposto de renda) ou promoveu a saída de mercadoria de estabelecimento comercial (fato gerador do ICMS) e, com base nisso, constitui – neste ponto se passa a utilizar o tempo presente na redação do documento – o crédito tributário respectivo.

Portanto, tomando por base a tese encampada pelo do CTN (e adotada nesta obra), é possível visualizar os dois momentos ora analisados da seguinte forma:

Outra discussão doutrinária resolvida – ao menos do ponto de vista formal – sobre o lançamento é sua configuração como ato ou procedimento administrativo. O art. 142 do CTN afirma que o lançamento deve ser entendido como o “procedimento administrativo tendente a ...”, e segue com sua definição.

Procedimento é um conjunto de atos sistematicamente organizados para a produção de determinado resultado. A maioria da doutrina entende que o lançamento é ato administrativo, apesar de ser resultante de um procedimento. Quando se entra na essência do lançamento, percebe-se que a autoridade administrativa realiza várias atividades conducentes à produção do ato final. Faz-se a identificação do sujeito passivo, a determinação da matéria tributável, o cálculo do montante do tributo devido. Nenhum desses esforços, contudo, pode ser considerado como ato integrante de um procedimento, mas sim um conjunto de providências preparatórias para a produção de um único ato, o lançamento final. Aliás, como se perceberá da análise do instituto, será aplicável ao lançamento praticamente toda a teoria dos atos administrativos, demonstrando o acerto doutrinário. Em provas para concurso público, vale a mesma ressalva de sempre, sendo mais seguro adotar o posicionamento expressamente adotado pela lei (no caso sob exame, colocando o lançamento entre os procedimentos administrativos).

Consta do art. 142 do CTN que a competência para lançamento é da “autoridade administrativa”. O Código não define qual autoridade administrativa possui tal poder legal, deixando para a lei de cada ente político a incumbência de fazê-lo. Na esfera federal, a título de exemplo, a Lei 10.593/2002, em seu art. 6.º, I, a, atribui, em caráter privativo, aos ocupantes de cargo de Auditor-Fiscal da Receita Federal do Brasil – AFRFB – a competência para constituir, mediante lançamento, o crédito tributário.

Como os mais puristas afirmam que as competências privativas, ao contrário das exclusivas, são delegáveis, o mais correto, a rigor, seria afirmar que o AFRF tem competência exclusiva para lançar, pois tal competência é indelegável e insuscetível de avocação.

Suponha-se que uma Seção de Fiscalização de uma Delegacia da Receita Federal do Brasil seja chefiada por um Analista Tributário da Receita Federal do Brasil – ATRFB – a quem estejam subordinados vários AFRF (a hipótese, apesar de incomum, é possível, pois a chefia é função de confiança a ser ocupada por servidor de carreira, não necessariamente Auditor). Nessa situação, seria possível ao Analista, com base no poder hierárquico, realizar lançamento, avocando competência do subordinado? A resposta é negativa, pois a competência é exclusiva do ocupante do cargo de AFRFB, não sendo possível a avocação.

Na mesma linha, é também a exclusividade da competência para lançamento que impede, por exemplo, que um AFRFB delegue a um ATRFB que o auxilia a competência para proceder ao lançamento.

A exclusividade da competência para a realização do lançamento vincula até mesmo o juiz, que não pode lançar, e tampouco corrigir, lançamento realizado pela autoridade administrativa. Reconhecendo algum vício no lançamento realizado, deve o juiz proclamar-lhe a nulidade, cabendo à autoridade administrativa competente, se for o caso, novamente constituir o crédito.

Este é um dos fundamentos que justifica o entendimento do Supremo Tribunal Federal segundo o qual não se pode propor ação penal por crime de sonegação fiscal antes da conclusão do procedimento de lançamento (término do processo administrativo porventura instaurado), pois o juiz não tem competência para decidir acerca da existência ou não do crédito tributário cuja sonegação é alegada.

Questão tormentosa em face da regra de que o lançamento é ato privativo da autoridade administrativa é a competência atribuída pelo art. 114, VIII, da CF, para que a Justiça do Trabalho promova “a execução, de ofício, das contribuições sociais previstas no art. 195, I, a, e II, e seus acréscimos legais, decorrentes das sentenças que proferir”. A redação atual foi dada pela Emenda Constitucional 45/2004, mas a esdrúxula possibilidade foi introduzida no direito brasileiro pela EC 20/1998 (à época acrescentou-se um § 3.º ao mesmo art. 114 da Magna Carta).

Na primeira edição desta obra, concluiu-se ser possível afirmar que a hipótese configuraria um “lançamento” realizado por autoridade judicial, pois o que se entende por procedimento de lançamento (identificação do sujeito passivo, cálculo do tributo etc.) é feito na intimidade estrutural do Poder Judiciário. Contudo, a Consolidação das Leis Trabalhistas, no seu art. 879, § 3.º, com redação dada pela Lei 11.457, de 16 de março de 2007, afirma que “elaborada a conta pela parte ou pelos órgãos auxiliares da Justiça do Trabalho, o juiz procederá à intimação da União para manifestação, no prazo de 10 (dez) dias, sob pena de preclusão”. A manifestação de concordância da Fazenda Pública pode ser encarada como ato homologatório que eventualmente poderá ser tácito (no caso de preclusão em 10 dias). Neste sentido, são corretas as conclusões de Estevão Horvath, quando afirma o seguinte:

“Quer-nos parecer, a todas as luzes que a manifestação provinda do INSS acerca do cálculo efetuado, como prescreve o dispositivo citado, consubstanciará ato de lançamento a que se refere o art. 142 do CTN. Posicionando-se a favor ou contrariamente à conta apresentada, o seu parecer (ou falta dela quando, então, tacitamente, terá aquiescido ao que consta dos autos) espelha a sua formalização do crédito tributário relativo àquelas contribuições”.

Registre-se, por oportuno, que a referência ao INSS e não à União decorre do fato de o texto ter sido redigido em momento anterior à edição da Lei 11.457/2007, que instituiu a Receita Federal do Brasil, atribuindo-lhe a competência para administrar os tributos anteriormente cobrados pela Secretaria da Receita Previdenciária e, em momento ainda mais remoto, pelo INSS.

Há de se concluir, portanto, que a situação estudada configura uma peculiar sistemática de lançamento por homologação que conta com a fundamental participação da autoridade judiciária no procedimento, o que pode vir a ser considerado agressivo à separação de poderes e comprometedor da imparcialidade do magistrado.

Em provas de concurso público, principalmente de direito tributário, as bancas continuam adotando como regra praticamente absoluta a “privatividade” do lançamento. A título de exemplo, no concurso para provimento de cargos de Juiz de Direito do Estado da Bahia, promovido em 2005, o CESPE considerou correta a seguinte assertiva: “Em ação judicial movida pelo contribuinte questionando os critérios constantes em legislações distintas para o lançamento, o juiz, na sentença de mérito, deverá indicar qual o critério a ser seguido. Nesse caso, mesmo que haja a possibilidade de obtenção do valor devido em liquidação por arbitramento, a autoridade fazendária na atividade de lançamento não poderá ser substituída.”

Há que se ressalvar, contudo, que a jurisprudência atual do Superior Tribunal de Justiça tem considerado plenamente válidas as diversas previsões legais de que a elaboração de determinada declaração tributária em que o sujeito passivo informe um débito e não o pague importa, por si só, a constituição do crédito tributário, independentemente de qualquer outra providência da Administração.

Nas palavras da Corte, “a apresentação, pelo contribuinte, de Declaração de Débitos e Créditos Tributários Federais – DCTF (instituída pela IN-SRF 129/1986, atualmente regulada pela IN-SRF 395/2004, editada com base no art. 5.º do DL 2.124/1984 e art. 16 da Lei 9.779/1999) ou de Guia de Informação e Apuração do ICMS – GIA –, ou de outra declaração dessa natureza, prevista em lei, é modo de formalizar a existência (= constituir) do crédito tributário, dispensada, para esse efeito, qualquer outra providência por parte do Fisco” (Precedentes da 1.ª Seção: AGERESP 638069/SC, Min. Teori Albino Zavascki, DJ de 13.06.2005; AgRg nos EREsp 332.322/SC, 1.ª Seção, Min. Teori Zavascki, DJ de 21.11.2005).

Percebe-se que a decisão do Superior Tribunal de Justiça acaba desconsiderando que as normas gerais em matéria tributária constantes do CTN possuem status de lei complementar, não podendo ser contrariadas por leis ordinárias, o que parece ter ocorrido no que concerne à regra que estabelece a competência privativa da autoridade administrativa para constituir o crédito tributário pelo lançamento.

O parágrafo único do art. 142 do CTN afirma que a atividade administrativa de lançamento é vinculada e obrigatória, sob pena de responsabilidade funcional. O dispositivo apenas ratifica algo que já decorre da definição de tributo, constante do art. 3.º do próprio Código.

Assim, como o tributo é cobrado mediante atividade administrativa plenamente vinculada, e o lançamento é o ato que formaliza o valor do crédito, dando-lhe certeza, liquidez e exigibilidade, há de se concluir que a atividade de lançar é vinculada, no sentido de que a ocorrência do fato gerador dá à autoridade fiscal não apenas o poder, mas também o dever de lançar, não havendo qualquer possibilidade de análise de conveniência e oportunidade para que se deflagre o procedimento.

O lançamento é realizado em determinado momento na linha do tempo, mas sempre com os olhos voltados para um instante passado, o da ocorrência do fato gerador da respectiva obrigação.

Foi na esteira desse entendimento que a Fundação Carlos Chagas, no concurso para provimento do cargo de Agente Fiscal de Rendas do Estado de São Paulo, realizado em 2006, considerou correta a assertiva segundo a qual o lançamento possui efeitos ex tunc (retroativos). A banca quis afirmar simplesmente que o lançamento sempre se refere a evento passado, retroagindo no tempo para constituir crédito decorrente de obrigação surgida em momento pretérito.

Caso a obrigação tributária surgida seja relativa à penalidade pecuniária (multa), aplica-se ao lançamento a lei mais favorável ao infrator, dentre aquelas que tiveram vigência entre a data do fato gerador e a data do lançamento, ainda se garantindo ao contribuinte o direito de aplicar legislação mais favorável surgida posteriormente, desde que não haja coisa julgada ou extinção do crédito.

Quando se trata do lançamento de tributo, a autoridade competente deve aplicar a legislação que estava em vigor no momento da ocorrência do respectivo fato gerador, mesmo que tal legislação já tenha sido modificada ou revogada, tudo em conformidade com o art. 144 do CTN.

Não poderia ser diferente, pois no lançamento apenas se declara a ocorrência de um fato gerador, tornando líquido e certo o objeto de uma obrigação já existente, constituindo-se o crédito tributário.

Neste ponto, há de se fazer uma diferenciação fundamental. Ao se referir genericamente à legislação aplicável ao lançamento, o CTN trata das regras materiais (legislação substantiva) relativas ao tributo correspondente, assim entendidas aquelas que definem fatos geradores, bases de cálculo, alíquotas, contribuintes etc.

Entretanto, para realizar o lançamento, a autoridade competente deve observar, também, as regras formais (legislação adjetiva) que disciplinam o seu agir durante o procedimento. Trata-se das normas que estipulam a competência para lançar, o modo de documentar o início do procedimento, os poderes que possuem as autoridades lançadoras, os prazos para a conclusão das atividades etc.

A modificação de uma norma procedimental (formal, adjetiva) não muda a essência de qualquer obrigação já surgida, mas tão somente o modo de sua apuração. É justamente por isso que são aplicáveis ao lançamento as normas formais que estiverem em vigor na data da realização do próprio procedimento.

Relembre-se, em face da utilidade da analogia, que a aplicação imediata das alterações de legislação adjetiva é princípio básico em todos os ramos de direito processual. Mesmo em se tratando de matéria penal, em que é princípio a retroatividade da lei mais benéfica, há a diferenciação relativa a processo penal, em que se aplica a lei em vigor na data da realização de cada ato processual, respeitada a validade dos atos anteriormente praticados. A mesma linha de raciocínio vai valer para o processo civil, trabalhista e administrativo.

Em matéria tributária, a diferenciação é percebida mediante a simples comparação entre o art. 144 do CTN e o seu respectivo § 1.º, abaixo transcritos:

“Art. 144. O lançamento reporta-se à data da ocorrência do fato gerador da obrigação e rege-se pela lei então vigente, ainda que posteriormente modificada ou revogada.

§ 1.º Aplica-se ao lançamento a legislação que, posteriormente à ocorrência do fato gerador da obrigação, tenha instituído novos critérios de apuração ou processos de fiscalização, ampliado os poderes de investigação das autoridades administrativas, ou outorgado ao crédito maiores garantias ou privilégios, exceto, neste último caso, para o efeito de atribuir responsabilidade tributária a terceiros”.

O caput do artigo trata da legislação tributária material e estipula a regra da aplicação da legislação vigente à data do fato gerador. Já o § 1.º refere-se, fundamentalmente, à legislação formal, como se percebe pela referência às normas que tenham instituído “novos critérios de apuração ou processos de fiscalização”.

Também se aplica ao lançamento a legislação que tenha ampliado os poderes de investigação das autoridades administrativas. Um bom exemplo desta situação ocorreu quando da entrada em vigor da Lei Complementar 105/2001, que permitiu o acesso das autoridades fiscais a dados protegidos por sigilo bancário, independentemente de determinação judicial. Apesar de a vigência ter-se dado a partir de novembro de 2001, a Secretaria da Receita Federal instaurou procedimentos fiscais para apurar créditos relativos a exercícios anteriores, usando do novo poder legalmente atribuído. Alguns contribuintes alegaram a impossibilidade de aplicação retroativa de lei que os prejudicasse. A utilização da nova legislação para lançamento referente a fatos geradores passados, entretanto, foi considerada lícita. Em primeiro lugar, pela expressa previsão do CTN no sentido da aplicabilidade imediata das regras que ampliam os poderes de investigação da autoridade administrativa, como se está a estudar. Em segundo lugar, pelo fato de não se tratar de qualquer alteração material na legislação de tributo.

Se alguém recebeu elevado rendimento e não o declarou, nem pagou o respectivo imposto de renda, pode-se afirmar que houve fato gerador, nasceu obrigação tributária, mas o tributo não foi pago. A permissão de acesso aos dados protegidos por sigilo bancário em nada interferiu nos aspectos materiais do tributo devido; apenas possibilitou à autoridade fiscal tomar conhecimento do que efetivamente ocorreu, de forma a possibilitar a adoção das providências cabíveis em cada caso concreto.

No final do transcrito § 1.º, o Código veda que a aplicação retroativa, prevista para a legislação formal, seja utilizada com o efeito de atribuir responsabilidade tributária a terceiros. Neste ponto, não há novidade alguma, pois as regras sobre responsabilidade tributária são normas de direito tributário material, de forma que se submetem integralmente à normatividade do caput do art. 144 do CTN.

Encerrando as disposições acerca da legislação aplicável ao lançamento, o § 2.º do mesmo art. 144 assevera que as regras do artigo não se aplicam aos impostos lançados por períodos certos de tempo, desde que a respectiva lei fixe expressamente a data em que o fato gerador se considera ocorrido.

Apesar da referência às “regras do artigo”, certamente o dispositivo trata das “regras do caput do artigo”, visto que, no que concerne à legislação formal, a aplicabilidade imediata sempre se impõe. A exceção prevista (“tributos lançados por períodos certos de tempo”) refere-se a casos como os dos impostos sobre a propriedade, em que o fato tributado se protrai no tempo, sendo necessário que a lei defina, com precisão, a data em que o fato gerador se considera ocorrido, possibilitando a definição da legislação material aplicável.

Na realidade, não se trata exatamente de uma exceção, pois se a lei expressamente definiu o momento em que o fato gerador se tem por ocorrido, será aplicável no lançamento a legislação em vigor na data dessa ocorrência.

O que o legislador tentou fazer – de certa forma, desnecessariamente – foi prevenir o surgimento de dúvidas relativas à possibilidade, por exemplo, de aplicar ao IPTU referente a determinado exercício à legislação alterada no meio de tal exercício. Ora, se se define legalmente que o fato gerador do imposto ocorre a cada dia 1.º de janeiro, a legislação alterada no transcorrer do exercício anterior poderá ser usada, pois estará em vigor na data da ocorrência do fato imponível, em obediência – e não como exceção – ao caput do art. 144 do CTN.

Existem casos em que o valor da base de cálculo do tributo é originariamente expresso em moeda estrangeira, sendo necessária sua conversão em moeda nacional. Nestas situações, poderiam surgir dúvidas sobre a taxa de câmbio a ser utilizada na conversão, se aquela vigente no dia da ocorrência do fato gerador da obrigação ou se a do dia do respectivo lançamento.

Vale aqui o mesmo raciocínio adotado quando da análise da legislação aplicável. O lançamento apenas formaliza obrigação surgida em momento pretérito. Em se tratando de aspectos materiais – e a taxa de câmbio é um deles –, devem-se levar em consideração aqueles presentes quando do surgimento da obrigação. O CTN adotou expressamente a tese, consoante demonstra o texto do seu art. 143, abaixo transcrito:

“Art. 143. Salvo disposição de lei em contrário, quando o valor tributário esteja expresso em moeda estrangeira, no lançamento far-se-á sua conversão em moeda nacional ao câmbio do dia da ocorrência do fato gerador da obrigação”.

Assim, se em 2007 uma fiscalização da Receita Federal terminar em constituição de crédito relativo à diferença de II decorrente de importação realizada em 2003, a taxa de câmbio a ser utilizada é a da data do fato gerador do respectivo imposto (2003). As correções serão realizadas a partir dos valores resultantes da conversão de moedas em 2003, com a utilização dos índices internos previstos na legislação brasileira.

A regra é aplicável principalmente ao imposto de importação, influenciando a apuração do crédito relativo aos demais tributos que podem vir a ser cobrados no contexto de uma importação (IPI, ICMS, IOF, PIS, Cofins, Cide).

Há de se perquirir a exata data da ocorrência do fato gerador, e não a do pagamento ou a da celebração do contrato. A título de exemplo, tem-se o seguinte excerto, retirado da jurisprudência do Superior Tribunal de Justiça:

“Tributário. ICM na importação de mercadorias. Diferença decorrente de variação cambial entre a data do pagamento do tributo por ocasião do desembaraço aduaneiro e a efetiva liquidação do contrato de câmbio. Quando o valor tributário estiver expresso em moeda estrangeira, no lançamento far-se-á sua conversão em moeda nacional ao câmbio do dia da ocorrência do fato gerador da obrigação (CTN, art. 143); nenhuma diferença de ICM pode ser exigida em razão da variação cambial verificada entre a data do desembaraço aduaneiro e a da efetiva liquidação do contrato de câmbio, salvo se, desconhecida a taxa cambial na ocasião da liberação das mercadorias importadas, a cobrança do tributo se deu por estimativa. Recurso especial conhecido e provido” (STJ, 2.ª T., REsp 15.450/SP, Rel. Min. Ari Pargendler, j. 08.02.1996, DJ 04.03.1996, p. 5.394).

Após a realização do lançamento, a autoridade administrativa precisa comunicá-lo oficialmente ao sujeito passivo, para que este possa pagar o montante do crédito constituído ou, em caso de discordância, proceder à respectiva impugnação.

É a notificação que confere efeitos ao lançamento realizado, pois antes daquela não se conta prazo para pagamento ou impugnação. Entretanto, não se deve confundir o lançamento com a notificação do lançamento, pois esta é apenas a comunicação oficial da realização daquele.

Com a notificação, o lançamento se presume definitivo. A regra passa a ser que o mesmo não mais será alterado. O CTN, no seu art. 145, traz as hipóteses excepcionais em que o lançamento regularmente notificado ao sujeito passivo pode ser alterado. São elas: a impugnação do sujeito passivo; o recurso de ofício (ou, como se verá adiante, o recurso voluntário); e a iniciativa de ofício da autoridade administrativa, nos casos previstos no art. 149. Passa-se à análise de cada caso.

Assim, pode-se afirmar que a presunção de definitividade de lançamento regularmente notificado não é absoluta, pois ainda existe possibilidade de alteração, o que explica por que a ESAF, no concurso para provimento do Cargo de Gestor Fazendário do Estado de Minas Gerais, realizado em 2005, considerou correta a afirmação de que “com a lavratura de auto de infração, considera-se constituído o crédito tributário”, mas incorreta a assertiva segundo a qual “com a lavratura de auto de infração, considera-se definitivamente constituído o crédito tributário”.

O art. 5.º, LV, da CF assegura o contraditório e a ampla defesa aos litigantes, em processo judicial ou administrativo. Existe litígio quando uma pretensão é resistida. Caso o sujeito passivo não concorde com o lançamento realizado pela autoridade fiscal, deve manifestar sua irresignação por meio da impugnação.

A impugnação constitui, portanto, uma maneira legal de se insurgir contra a pretensão do Fisco, instaurando um litígio; tudo em plena consonância com as garantias constitucionais do contraditório e da ampla defesa. Como consequência desse raciocínio, o Superior Tribunal de Justiça entende irregular a notificação e, por conseguinte, nulo o lançamento a que esta visava a dar eficácia, quando não se abre prazo para que o sujeito passivo, querendo, exerça seu direito de impugnação (REsp 1.227.676/PR). O julgado foi claramente a fonte usada pelo CESPE para a elaboração do seguinte asserto, proposto no concurso para provimento de cargos de Juiz de Direito do TJ/CE, com provas aplicadas em 2012: “De acordo com o posicionamento do STJ, é irregular a notificação do contribuinte no processo administrativo-tributário quando não houver previsão de prazo para a correspondente impugnação, hipótese que caracteriza ofensa ao devido processo legal, ao contraditório e à ampla defesa, acarretando a nulidade do lançamento do crédito tributário” (correto).

Assim, o procedimento de lançamento pode ser dividido em duas fases: a) a oficiosa, que se encerra com a notificação e b) a contenciosa, que pode ser instaurada com a impugnação por parte do sujeito passivo.

É na segunda fase que se verifica o contraditório (diferido). Quando do estudo dos prazos de prescrição e decadência, far-se-á uma análise mais detalhada dessas fases.

O objetivo do sujeito passivo com a impugnação é desconstituir ou alterar o lançamento realizado. O pedido é dirigido ao órgão de “jurisdição” administrativa responsável pela análise da legalidade do procedimento (na esfera federal, as Delegacias da Receita Federal de Julgamento – DRJ). O acatamento total ou parcial da impugnação formulada terá como consequência a anulação (ou alteração) do lançamento realizado.

Registre-se, contudo, que a impugnação pelo sujeito passivo pode resultar em agravamento da exigência contra ele formalizada se, por exemplo, em diligência ou perícia determinada pela autoridade julgadora, for verificada alguma incorreção ou omissão. Nessa hipótese, será realizado um lançamento suplementar, com a consequente devolução do prazo para impugnação relativa à parte modificada. Não há, portanto, proibição de alteração para pior (reformatio in pejus) no processo administrativo fiscal, uma vez que, nessa seara, deve ser observado o princípio da verdade material. No âmbito federal, a hipótese está expressamente prevista no art. 18, § 3.º, do Decreto 70.235/1972.

O instituto que o CTN denominou “recurso de ofício” corresponde ao que hoje a doutrina processualista denomina “remessa necessária”, ou “reexame necessário”, ou “duplo grau obrigatório”. Em processo civil, a terminologia refere-se basicamente aos casos em que o juiz que sentencia num determinado sentido (contra a Fazenda Pública, por exemplo) é obrigado a remeter o processo à instância superior para reexame.

Anteriormente, o fenômeno era enxergado como se a própria autoridade julgadora recorresse contra a decisão que proferira. Hoje, a ciência processual entende como uma das características do recurso a voluntariedade, no sentido de que o recorrente, por não concordar ou não entender algum aspecto da decisão, contra ela voluntariamente oferece recurso.

Em se tratando de processo administrativo fiscal, se o sujeito passivo discordou de lançamento realizado, impugnando-o, e a autoridade julgadora do processo administrativo instaurado, concordando total ou parcialmente com os argumentos da impugnação, desconstituiu total ou parcialmente o crédito, liberando o contribuinte de montante acima de determinado valor (denominado “valor de alçada”), o processo necessariamente será remetido à segunda instância (na esfera federal o Conselho Administrativo de Recursos Fiscais, instituído pela Medida Provisória 449/2008, em substituição aos Conselhos de Contribuintes). Enxergado o fenômeno como um recurso da autoridade julgadora contra sua própria decisão, o CTN – de 1966, relembre -se – denominou-o de recurso de ofício.

Como o órgão julgador de segunda instância pode, novamente, alterar o lançamento realizado com a análise do recurso de ofício, tem-se, em termos legais, mais uma hipótese de alteração de lançamento regularmente notificado.

Neste ponto, um comentário fundamental. O legislador aparentemente esqueceu que o próprio sujeito passivo interessado, discordando da decisão do órgão julgador de primeira instância, pode recorrer voluntariamente ao órgão de segundo grau. Trata-se do que as leis de processo administrativo fiscal normalmente denominam de “recurso voluntário”. Por óbvio, o manejo do recurso voluntário também pode resultar na alteração de lançamento já realizado; por isso é que foi feita a inclusão dessa hipótese neste ponto, apesar do manifesto lapso legal.

Um dos princípios a ser observado na atividade administrativa é o da autotutela, corolário do princípio da legalidade. Assim, da mesma forma que a administração não pode agir sem autorização legal (legalidade), também deve tomar as providências para corrigir os atos que contrariam a lei, anulando-os ou corrigindo-lhes os vícios.

O ato (ou, na terminologia do CTN, o procedimento) administrativo do lançamento também deve ter a sua legalidade aferida pela própria administração responsável por sua prática. Assim, verificado um vício no ato praticado, tem a Administração Tributária o poder-dever de corrigi-lo, independentemente de provocação do particular, em homenagem ao princípio da legalidade e ao seu corolário, o princípio da autotutela.

Uma interessante utilização prática da iniciativa de ofício para alteração de lançamento já notificado ao sujeito passivo é a revisão de lançamento em virtude de impugnação intempestiva do sujeito passivo. São casos em que o interessado oferece impugnação fora do prazo – o que, em tese, levaria ao não conhecimento dos argumentos do contribuinte –, mas a administração, percebendo que o impugnante tem manifesta razão, altera o lançamento. A rigor, o lançamento não é alterado com base no art. 145, I, pois a impugnação não é formalmente conhecida, mas a administração se utiliza do art. 145, III, e, “de ofício”, corrige o vício.

Como será estudado no item 7.2, o lançamento de ofício é apenas uma das modalidades de lançamento (as outras são os lançamentos por declaração e por homologação), mas, independentemente da maneira como o tributo foi originariamente lançado, a correção de vícios verificados em lançamentos já notificados pode ser feita de ofício, sendo correta a afirmação de que todo tributo pode, em determinadas circunstâncias, ser lançado de ofício.

Dispõe o art. 146 do CTN:

“Art. 146. A modificação introduzida, de ofício ou em consequência de decisão administrativa ou judicial, nos critérios jurídicos adotados pela autoridade administrativa no exercício do lançamento somente pode ser efetivada, em relação a um mesmo sujeito passivo, quanto a fato gerador ocorrido posteriormente à sua introdução”.

São infindáveis as controvérsias acerca da correta interpretação do dispositivo. Aqui será adotada a tese esposada pelo Superior Tribunal de Justiça, que, em resumo, entende que, com a regra, o legislador tentou evitar a revisão de lançamentos já realizados com base no que se convencionou chamar de “erro de direito”.

Na realidade, a nomenclatura tradicional não é adequada, pois o dito “erro de direito” não é, necessariamente, erro. O que se tem em alguns casos é que algumas normas deixam margem para mais de uma interpretação razoável acerca de determinada matéria. Quando o Fisco formaliza o lançamento adotando uma delas, este é um critério jurídico que, nos termos do dispositivo transcrito, torna-se imutável com relação ao lançamento já realizado.

Perceba-se que, entre as hipóteses que justificam a revisão de ofício de lançamento (CTN, art. 149), não aparece qualquer caso que possa ser enquadrado no conceito de “erro de direito”.

Tenta-se proteger o princípio da segurança jurídica e o seu corolário em matéria tributária, o princípio da não surpresa, de forma a garantir que as mudanças nos critérios jurídicos adotados pela Administração Tributária, no exercício da atividade do lançamento, só terão efeitos ex nunc, sendo aplicáveis somente aos casos futuros.

Assim, a título de exemplo, se a Administração Tributária vinha aceitando como correta a adoção de determinada classificação fiscal para certa mercadoria, não pode posteriormente, com base em novos critérios, alterar o entendimento de forma retroativa para a revisão de lançamentos já efetuados. O exemplo e a respectiva conclusão constam da jurisprudência do Superior Tribunal de Justiça, conforme demonstra o excerto abaixo transcrito (grifou-se):

“Tributário. IPI. Mandado de segurança. Importação de mercadoria. Desembaraço aduaneiro. Classificação tarifária. Autuação posterior. Revisão de lançamento por erro de direito. Súmula 227/TRF [rectius: TFR]. Precedentes. Aceitando o Fisco a classificação feita pelo importador no momento do desembaraço alfandegário ao produto importado, a alteração posterior constitui-se em mudança de critério jurídico vedado pelo CTN. Ratio essendi da Súmula 227/TRF [rectius: TFR] no sentido de que ‘a mudança de critério jurídico adotado pelo fisco não autoriza a revisão do lançamento’. Incabível o lançamento suplementar motivado por erro de direito. Recurso improvido” (STJ, 1.ª T., REsp 412.904/SC, Rel. Min. Luiz Fux, j. 07.05.2002, DJ 27.05.2002, p. 142).

Noutra decisão bastante interessante, o STJ, apesar de não ter invocado diretamente o art. 146 do Código, impediu a revisão com base no chamado “erro de direito”, quando considerou impossível que o Município alterasse de forma retroativa os critérios para classificação das atividades dos imóveis, com repercussão no valor do IPTU incidente. Pela relevância, transcreve-se fragmento da decisão:

“Tributário – IPTU – Apart-hotel: Classificação. 1. Esta Corte tem precedente, no sentido de que o município tem competência para legislar sobre IPTU, podendo classificar os imóveis, definindo quais os que devem pagar a exação municipal mais ou menos gravosa (REsp 196.027/RJ). 2. Hipótese em julgamento em que a municipalidade, de forma unilateral, alterou a classificação, invocando os princípios da isonomia e da capacidade contributiva do contribuinte, razões não elencadas no art. 149 do CTN para que se faça a revisão de lançamento (precedente desta Turma REsp 1.718/RJ). 3. Recurso especial conhecido e provido pela letra a do permissivo constitucional [art. 105, III]” (STJ, 2.ª T., REsp 259.057/RJ, Rel. Min. Eliana Calmon, j. 12.09.2000, DJ 09.10.2000, p. 136).

Neste ponto, é importante reavivar que, segundo o parágrafo único do art. 100 do CTN, a observância das normas complementares (sempre gerais e abstratas) pelo sujeito passivo, exime-o do pagamento de acréscimos legais, mas não do pagamento do tributo. Dessa forma, a administração pode alterar o critério jurídico adotado por considerar o anterior errado e cobrar o tributo eventualmente devido. Entretanto, se o lançamento (sempre individual e concreto) já foi realizado, a administração não pode alterar o critério jurídico adotado, pois lhe é vedada a revisão por “erro de direito”, de forma que o novo critério somente poderá ser adotado para os fatos geradores supervenientes à inovação (art. 146 do CTN).

Há também um precedente bastante curioso do STJ, afirmando expressamente que o “erro de direito” cometido pela Fazenda Pública na atividade de lançamento é “imodificável” e enquadrando nesta definição “o lançamento do tributo pelo Fisco com base em legislação revogada, equivocadamente indicada em declaração do contribuinte” (AgRg no Ag 1.422.444-AL). Para chegar a esta conclusão, o Tribunal invocou, além do art. 146 do CTN, o princípio da proteção à confiança, no caso concreto, aquela confiança depositada pelo sujeito passivo na correção do procedimento de lançamento realizado pela autoridade administrativa. Trata-se do outro lado da moeda, pois se a administração tem o bônus da presunção de veracidade, legalidade e legitimidade de sua atuação, deve arcar com o ônus de proteger a confiança que o particular deposita na administração ao imaginar que sua atuação realmente ocorrerá dentro dos liames legais. Obviamente o caráter imodificável do lançamento feito com “erro de direito” é uma restrição à Fazenda Pública, não podendo ser aplicado em prejuízo do sujeito passivo, que tem todo o direito de impugnar o lançamento equivocado e vê-lo modificado pela Fazenda Pública.

Registre-se, por fim, que o chamado “erro de fato” pode – e deve – indiscutivelmente justificar a revisão de lançamento já realizado.

A expressão “erro de fato” se refere ao incorreto enquadramento das circunstâncias objetivas que não dependem de interpretação normativa para sua verificação. Assim, se houve importação de dez toneladas de trigo e o lançamento foi feito como se houvessem sido importadas apenas oito toneladas, está configurado erro de fato (não se trata de modificação de critério jurídico, mas de dado objetivo manifestamente incorreto), de forma que o lançamento deve ser revisto, com a observância do prazo decadencial previsto no art. 173 do CTN (a ser analisado oportunamente).

Consoante estudado, o lançamento é atividade privativa da autoridade administrativa a quem a lei do ente político atribui competência para fazê-lo. Entretanto, o CTN permite a participação do sujeito passivo – responsável ou contribuinte – na atividade.

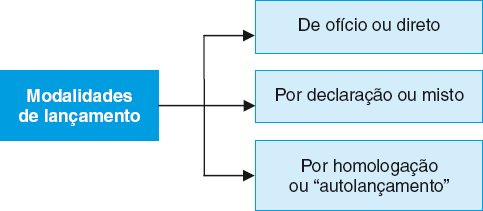

De acordo com a intensidade da participação do sujeito passivo no lançamento, a lei o classifica em três modalidades, conforme demonstrado abaixo:

Numa linha imaginária em que, da esquerda para a direita, aumenta a colaboração do sujeito passivo com a atividade do lançamento, ter-se-iam as modalidades organizadas da seguinte forma:

Pela representação gráfica, percebe-se que, no lançamento de ofício ou direto, a participação do sujeito passivo é praticamente inexistente; no lançamento por declaração ou misto, há um equilíbrio entre a participação do sujeito passivo e a atividade do sujeito ativo; no lançamento por homologação, ou “autolançamento”, o sujeito passivo é responsável por quase todas as atividades que compõem o procedimento.

Feitas estas considerações iniciais, passa-se à análise de cada modalidade.

No denominado lançamento de ofício ou direto, a participação do sujeito passivo na atividade privativa da autoridade fiscal é nula ou quase nula. Daí a denominação doutrinária e legal, visto que, nesta modalidade, a autoridade fiscal, como decorrência do poder-dever imposto por seu ofício, diretamente procede ao lançamento do tributo, sem colaboração relevante do devedor.

São casos em que a autoridade fiscal se utilizará dos dados que dispõe a respeito do sujeito passivo, identificando-o, declarando a ocorrência do fato gerador da obrigação correspondente, determinando a matéria tributável, calculando o montante do tributo devido e, sendo o caso, aplicando a penalidade cabível. Ou seja, todos os atos integrantes do que o CTN denomina “procedimento de lançamento” são realizados no âmbito da administração, pela autoridade designada competente para tanto.

O art. 149 do CTN estipula os casos em que o lançamento é realizado ou revisto de ofício, nos termos abaixo transcritos:

“Art. 149. O lançamento é efetuado e revisto de ofício pela autoridade administrativa nos seguintes casos:

I – quando a lei assim o determine;

II – quando a declaração não seja prestada, por quem de direito, no prazo e na forma da legislação tributária;

III – quando a pessoa legalmente obrigada, embora tenha prestado declaração nos termos do inciso anterior, deixe de atender, no prazo e na forma da legislação tributária, a pedido de esclarecimento formulado pela autoridade administrativa, recuse-se a prestá-lo ou não o preste satisfatoriamente, a juízo daquela autoridade;

IV – quando se comprove falsidade, erro ou omissão quanto a qualquer elemento definido na legislação tributária como sendo de declaração obrigatória;

V – quando se comprove omissão ou inexatidão, por parte da pessoa legalmente obrigada, no exercício da atividade a que se refere o artigo seguinte;

VI – quando se comprove ação ou omissão do sujeito passivo, ou de terceiro legalmente obrigado, que dê lugar à aplicação de penalidade pecuniária;

VII – quando se comprove que o sujeito passivo, ou terceiro em benefício daquele, agiu com dolo, fraude ou simulação;

VIII – quando deva ser apreciado fato não conhecido ou não provado por ocasião do lançamento anterior;

IX – quando se comprove que, no lançamento anterior, ocorreu fraude ou falta funcional da autoridade que o efetuou, ou omissão, pela mesma autoridade, de ato ou formalidade especial.

Parágrafo único. A revisão do lançamento só pode ser iniciada enquanto não extinto o direito da Fazenda Pública”.

O inciso I parece transitar na seara do óbvio, pois afirma que o lançamento será efetuado ou revisto de ofício “quando a lei assim o determine”. Na realidade, o legislador quis se referir aos casos em que o lançamento de determinado tributo é feito originariamente de ofício, conforme determina sua legislação específica, visto que as situações disciplinadas nos incisos subsequentes se referem sempre a correção de erros, fraudes, omissões e outros problemas em lançamentos que foram ou deveriam ter sido feitos anteriormente, numa outra modalidade legal.

Estão enquadrados dentro do inciso I, por exemplo, via de regra, os lançamentos do IPTU, do IPVA, da contribuição de iluminação pública e da maioria das taxas, todos originariamente lançados de ofício (diretamente), com a utilização dos dados que a administração tributária possui. Repise-se que, nos casos relatados nos incisos II a IX, a administração estará solucionando problemas decorrentes de omissões (declarações não prestadas, não atendimento a pedido de esclarecimentos), erros (declaração prestada com equívocos, cálculos incorretos, enquadramentos equivocados) ou fraudes (do sujeito passivo ou da própria autoridade fiscal), que justificam a realização de lançamento de ofício em substituição ou para a correção de lançamento não feito ou feito incorretamente em outra modalidade, conforme também fica claro da leitura do art. 145, III, do CTN.

A análise das hipóteses de lançamento de ofício constantes do art. 149 deixa claro que, dependendo das circunstâncias, todos os tributos podem vir a ser lançados de ofício, seja porque a lei determina que o lançamento seja feito originariamente de ofício, seja porque foi necessário o suprimento de uma omissão ou a correção de algum vício em lançamento anteriormente realizado. Nestas últimas hipóteses, a constituição do crédito é normalmente realizada por intermédio de auto de infração, em que também é lançada a respectiva penalidade pecuniária.

O parágrafo único transcrito apenas exige que a revisão de lançamento seja feita dentro do prazo decadencial, a ser estudado em momento oportuno.

Nos termos do art. 147 do CTN, o lançamento por declaração é efetuado com base na declaração do sujeito passivo ou de terceiro, quando um ou outro, na forma da legislação tributária, presta à autoridade administrativa informações sobre matéria de fato indispensáveis à sua efetivação.

Assim, no lançamento por declaração ou misto, aparece, de forma bastante relevante, a colaboração do sujeito passivo – ou terceiro – com a atividade privativa da autoridade administrativa. Há, portanto, um misto de atuação (administração e sujeito passivo ou terceiro) na realização do procedimento.

A elaboração de declarações tributárias e a sua entrega à Administração Fazendária são obrigações acessórias estipuladas na legislação tributária como meios de possibilitar ao Fisco a constituição do crédito tributário pelo lançamento.

É fundamental perceber que, na sistemática de lançamento ora estudada, a declaração entregue pelo sujeito passivo da obrigação acessória apenas fornece a matéria de fato necessária para a constituição do crédito. É neste ponto que reside um dos aspectos mais relevantes da distinção entre os casos de lançamento por declaração e aqueles por homologação em que também se exige a prestação de declaração.

Explique-se melhor. A mais famosa declaração tributária é a referente ao imposto de renda das pessoas físicas, entregue anualmente até o último dia útil do mês de abril. Nela o contribuinte é obrigado não somente a informar seus rendimentos e respectivas fontes pagadoras (matéria de fato), mas também a enquadrar tais verbas como isentas, tributáveis ou sujeitas à tributação exclusiva (matéria de direito). Na mesma linha, o contribuinte é obrigado não apenas a relacionar uma série de despesas realizadas (matéria de fato), mas também a verificar se estas podem ser deduzidas do imposto, da base de cálculo do imposto ou se não podem ser usadas como dedução (matéria de direito). Por fim, após aplicar o direito aos fatos que declara, o próprio contribuinte calcula se tem ou não direito a restituição e, em caso de imposto a pagar, antecipa o pagamento.

Pode-se afirmar que o caso acima relatado não é exemplo de lançamento por declaração, afinal o contribuinte não apenas fornece matéria de fato para o Fisco lançar. Ele aplica o direito ao caso concreto e a atividade fiscal vai se restringir apenas a homologar ou não o procedimento do sujeito passivo. Trata-se de lançamento por homologação.

Se o IRPF fosse lançado por declaração, como muitos erroneamente imaginam, os contribuintes apenas forneceriam as informações de fato ao Fisco, que subsumiria os fatos à norma, procedendo ao lançamento.

Hoje em dia, o lançamento por declaração caiu em desuso, justamente por exigir um trabalho volumoso e detalhado do Fisco. Cite-se, a título de exemplo, o fato de a Secretaria da Receita Federal do Brasil receber, anualmente, mais de 20 milhões de declarações de IRPF. Se cada declaração precisasse passar pelas etapas que compõem o procedimento de lançamento, muitos créditos deixariam de ser constituídos em face da verificação de decadência. É bem mais cômodo, rápido e eficaz obrigar o próprio sujeito passivo a aplicar o direito ao fato, antecipar o pagamento e prestar a declaração e, já no âmbito administrativo, submetê-la a uma triagem eletrônica (“malha fina”), utilizando a análise humana apenas nas declarações incidentes em certos parâmetros, que apontam a necessidade de uma apreciação mais detida.

Registre-se que outra grande vantagem do lançamento por homologação é que a grande maioria da receita tributária ingressa nos cofres públicos independentemente de qualquer providência estatal, visto que o sujeito passivo antecipa o pagamento sem prévia análise da autoridade administrativa.

Em resumo, não se deve confundir lançamento por declaração com lançamento em cuja sistemática existe uma declaração.

Atualmente, por conta das desvantagens apontadas, os exemplos de tributos lançados por declaração são raros, como é o caso do ITBI, em que o Município cobra o tributo com base nas informações declaradas pelo contribuinte.

Na esfera federal, tem-se entendido como lançado por declaração o imposto de importação sobre bagagem acompanhada, em que o contribuinte preenche a chamada Declaração de Bagagem Acompanhada, informando a matéria de fato indispensável à realização do lançamento porventura cabível.

Já se analisou que são restritas as hipóteses de alteração de lançamento objeto de regular comunicação ao sujeito passivo (notificação). Em se tratando de tributo sujeito a lançamento por declaração, após a entrega desta, deve haver a análise por parte do Fisco, que tomará as providências necessárias à constituição do crédito e à notificação ao sujeito passivo. Enquanto não concluídas essas etapas, o lançamento não estará completo ou ainda não gerará efeitos (no último caso, se faltar apenas a notificação). É por esta razão que o CTN admite a retificação da declaração por iniciativa do próprio declarante, com o objetivo de reduzir ou de excluir tributo, desde que seja feita mediante comprovação do erro em que se funde, e antes de notificado o lançamento (art. 147, § 1.º).

A exigência de comprovação de erro possui duas utilidades. A primeira, a de advertir que é do contribuinte o ônus de comprovar que a declaração como originariamente formulada continha erro. A segunda, a de deixar claro que não é possível ao contribuinte alterar declaração para mudar uma opção que veio a se mostrar desfavorável.

Existem vários casos em que a legislação tributária disponibiliza opções igualmente válidas ao contribuinte, podendo a escolha exercer intensa influência sobre os valores dos tributos a que este está sujeito.

Assim, a pessoa jurídica escolhe tributação pelo lucro real ou presumido. Da mesma forma, a pessoa física, ao formular a declaração de imposto de renda, opta pelo “formulário completo” ou pelo “formulário simplificado”. Se o contribuinte fez opção que, posteriormente, mostrou-se mais onerosa, não há tecnicamente erro, mas somente escolha infeliz.

Registre-se que, apesar de os exemplos citados se referirem a tributos lançados por homologação, a regra sobre possibilidade de alteração da declaração (prevista expressamente para os lançamentos por declaração) tem sido aplicada por analogia, não obstante algumas peculiaridades (a legislação do IRPF, por exemplo, permite a alteração de opção por formulário até o fim do prazo para entrega da declaração, sendo mais favorável ao obrigado).

Independentemente de manifestação do declarante, os erros contidos na declaração e apuráveis pelo seu exame serão retificados de ofício pela autoridade administrativa a que competir a revisão daquela (CTN, art. 147, § 2.º). O dispositivo trata dos casos em que o declarante cometeu erros crassos, que podem ser prontamente corrigidos pela autoridade responsável quando da análise da declaração.

Enquadram-se na hipótese, por exemplo, os casos em que o contribuinte declarou como tributável rendimento indiscutivelmente isento ou como dedutível da base de cálculo despesa que claramente não o era.

Notificado o lançamento, não mais é possível a alteração da declaração com o fim de reduzir ou excluir tributo (para aumentar é possível a alteração), devendo eventuais erros ser objeto de impugnação por parte do sujeito passivo.

O Fisco chegou a defender a absurda tese de que não seria possível ao contribuinte impugnar lançamento feito com base em dados que ele mesmo (contribuinte) declarou. O raciocínio despreza o princípio da legalidade, que impõe a correção de atos ou procedimentos praticados de forma contrária à lei.

No âmbito do STJ, a possibilidade de impugnação de lançamento realizado com base em declaração do sujeito passivo é pacífica, conforme se extrai, a título exemplificativo, do excerto abaixo, referente ao julgamento do Recurso Especial 396.875-PR:

“O CTN prevê a possibilidade de impugnação, mesmo do lançamento com base na declaração efetuada pelo contribuinte, posto que, além de tratar-se de ato administrativo, o dispositivo de regência não faz referência a que tipo de lançamento pode ser alvo de impugnação, ou não, não podendo o intérprete distinguir onde a lei não distingue, como pontifica avelhantado brocardo jurídico” (STJ, 1.ª T., REsp 396.875/PR, Rel. Min. Luiz Fux, j. 23.04.2002, DJ 27.05.2002, p. 136).

O lançamento por arbitramento se refere aos casos em que o valor que vai servir como base de cálculo na constituição do crédito tributário vai ser determinado com base numa prudente e razoável suposição da autoridade administrativa.

Não se trata de valor arbitrário, mas de valor arbitrado. Assim, a autoridade administrativa deve deflagrar um procedimento para encontrar um valor que a experiência e o bom senso demonstrem ser o que comumente se verifica em situações semelhantes.

Um dos casos em que se usa a técnica do arbitramento se refere às hipóteses em que o cálculo do tributo toma por base valores que são declarados pelo sujeito passivo e este se omite na sua obrigação ou a cumpre informando valores absolutamente fora da realidade, tão incompatíveis com o mercado, que impossibilitam a aceitação.

Nesse caso, resta à autoridade administrativa proceder ao arbitramento, nos termos do art. 148 do CTN, abaixo transcrito:

“Art. 148. Quando o cálculo do tributo tenha por base, ou tome em consideração, o valor ou o preço de bens, direitos, serviços ou atos jurídicos, a autoridade lançadora, mediante processo regular, arbitrará aquele valor ou preço, sempre que sejam omissos ou não mereçam fé as declarações ou os esclarecimentos prestados, ou os documentos expedidos pelo sujeito passivo ou pelo terceiro legalmente obrigado, ressalvada, em caso de contestação, avaliação contraditória, administrativa ou judicial”.

Pelo dispositivo, pode-se afirmar corretamente que o arbitramento não se constitui numa quarta modalidade de lançamento, sendo apenas uma técnica para se definir a base de cálculo, para que se proceda a um lançamento de ofício. Seguindo esta linha, a ESAF, na prova do concurso para provimento de cargos de Auditor-Fiscal do Tesouro Municipal de Natal-RN, realizado em 2008, considerou errada a seguinte assertiva: “O lançamento por arbitramento constitui uma das modalidades de lançamento. Ocorre nas situações em que a autoridade fiscal rejeita o valor de um bem declarado pelo contribuinte e aplica as ‘pautas fiscais’”.

Sempre que, na atividade de lançamento, for adotada uma base de cálculo que não corresponda comprovadamente ao preciso valor ou preço do bem, direito, serviço ou ato jurídico, mas sim a um valor razoável fixado com base em pesquisas, estatísticas ou procedimentos semelhantes, haverá arbitramento. Assim acontece com as chamadas “pautas fiscais”, que contêm os “preços normais” de determinados bens e que, ao serem utilizadas, seja por determinação legal, seja pela impossibilidade de se encontrar o valor real do bem, exemplificam o lançamento por arbitramento.

Seguindo o entendimento, a ESAF, no concurso para Auditor-Fiscal da Receita Estadual/MG realizado em 2005, considerou correta a seguinte assertiva: “A utilização de pauta fiscal pela administração tributária é uma forma de arbitramento da base de cálculo para o pagamento do tributo”.

Atualmente, a expressão “pauta fiscal” deve ser utilizada com bastante cuidado, já que o Superior Tribunal de Justiça tem entendimento sumulado no sentido de que “é ilegal a cobrança de ICMS com base no valor da mercadoria submetido ao regime de pauta fiscal” (Súmula 431). A questão é apenas terminológica, pois o que o Tribunal considerou ilegítima foi a utilização de tabelas com “valores fixados prévia e aleatoriamente para a apuração da base de cálculo do tributo” que sejam encaradas como presunção absoluta de valor (RMS 18.677/MT). Na prática, vários Estados utilizam o valor da pauta sem aceitar qualquer outro, de forma a se configurar arbitramento sem que estejam presentes as hipóteses previstas no art. 148 do CTN. Em termos mais claros, não pode a Administração arbitrar a base de cálculo sem antes analisar se o valor declarado pelo contribuinte merece ou não fé. O problema não está na tabela (pauta fiscal) em si, mas no seu uso generalizado como uma presunção absoluta de valor.

Não obstante, como no teor da súmula e das ementas dos julgados do STJ constam frases genéricas, simplesmente afirmando que a utilização de pauta fiscal pela administração configura ilegalidade, as bancas de concurso público elaboram questões adotando o mesmo grau de generalidade. A título de exemplo, a ESAF, no concurso para provimento de cargos de Analista em Planejamento, Orçamento e Finanças da SEFAZ/SP, realizado em 2009, considerou correta a seguinte assertiva: “É ilegal a cobrança de ICMS com base em valores previstos em pauta fiscal”.

Perceba-se que a mesma banca que afirmou ser a pauta fiscal uma espécie de arbitramento (AFRE/MG/2005) também asseverou ser ilegal a cobrança do ICMS com base na sistemática (APOF/SEFAZ/SP/2009). As afirmativas não são, a rigor, contraditórias e demonstram sentenças que devem ser consideradas corretas em provas objetivas. Contudo, em eventuais questões subjetivas, é fundamental que o candidato registre que a ilegalidade está presente quando a pauta fiscal é utilizada como presunção absoluta de valor ou como pauta de valores mínimos, de forma a configurar arbitramento fora das hipóteses previstas no art. 148 do Código Tributário Nacional.

Realizado de forma legítima o procedimento de arbitramento, deve-se assegurar ao sujeito passivo o exercício do direito à ampla defesa e ao contraditório, conforme se extrai do art. 148, acima transcrito, uma vez que este garante, em caso de contestação, “avaliação contraditória, administrativa ou judicial”.

Por fim, registre-se que a simples ausência de escrita fiscal regular não é motivo para que a autoridade fiscal promova o lançamento por arbitramento, uma vez que tal técnica não possui natureza punitiva. Não se pode, portanto, considerar legítimo o arbitramento de um valor que pode ser obtido com absoluta exatidão. Sendo possível chegar ao valor preciso do tributo, isto deve ser feito, sem prejuízo da aplicação de penalidades pela ausência ou desqualificação da escrita.

A denominação “autolançamento” é equívoca, pois dá ensejo à interpretação de que o sujeito passivo lança o tributo contra ele mesmo, algo que não se coaduna com a definição legal de lançamento como privativo da autoridade administrativa. É por esta razão que os autores, ao utilizar a expressão “autolançamento”, normalmente colocam-na entre aspas, tentando demonstrar ao leitor que o vocábulo não deve ser interpretado em seu sentido literal.

Já a expressão “lançamento por homologação” também deve ser interpretada com cuidado, sob pena de incidir no mesmo problema. Não se pode entender que o sujeito lança o tributo e a autoridade administrativa apenas homologa o lançamento feito.

Por sua vez, a expressão “homologação do lançamento”, apesar de aparecer no final do § 1.º do art. 150 do CTN, também deve ser evitada. O próprio Superior Tribunal de Justiça prefere, na maioria dos seus acórdãos sobre a matéria, usar a terminologia “homologação do pagamento” ou “homologação da atividade do sujeito passivo”, ambas mais adequadas para tratar do instituto, sendo a última extraída da literalidade do caput do art. 150 do CTN, abaixo transcrito:

“Art. 150. O lançamento por homologação, que ocorre quanto aos tributos cuja legislação atribua ao sujeito passivo o dever de antecipar o pagamento sem prévio exame da autoridade administrativa, opera-se pelo ato em que a referida autoridade, tomando conhecimento da atividade assim exercida pelo obrigado, expressamente a homologa”.

Perceba-se que, na expressão final “a homologa”, o pronome “a” se refere à palavra “atividade”, que, por sua vez, trata da atividade do sujeito passivo, consistente em antecipar o pagamento sem prévio exame da autoridade administrativa.

Também da literalidade se extrai que o lançamento por homologação somente é considerado completo (o CTN fala “opera-se”) quando a autoridade administrativa homologa a atividade do sujeito passivo. O raciocínio que mantém nas mãos da autoridade o ato final do procedimento (o ato mediante o qual o procedimento “se opera”) garante a convivência pacífica do transcrito art. 150 (que disciplina o lançamento por homologação) e do art. 142 (que impõe a natureza privativa da competência para lançar).

Superada a questão do respeito à “privatividade” da competência para lançar, passa-se a analisar o ato mediante o qual o lançamento feito na modalidade ora analisada se aperfeiçoa, ou seja, a homologação.

É com a homologação que a autoridade administrativa manifesta sua concordância com a atividade do sujeito passivo, atestando sua correção. Como decorrência, nos tributos sujeitos a tal modalidade de lançamento, não é com o pagamento, mas sim com a homologação, que se pode considerar o crédito tributário definitivamente extinto. Nas palavras do Código, “o pagamento antecipado pelo obrigado nos termos deste artigo extingue o crédito, sob condição resolutória da ulterior homologação ao lançamento” (art. 150, § 1.º).

Neste ponto, reside mais uma das intermináveis imprecisões do Código. Segundo a doutrina, o advento de condição resolutória desfaz (resolve) algo. Claro que a homologação não desfaz a extinção do crédito, mas torna-a definitiva. Na realidade, o que pode vir a resolver a extinção, tornando o crédito novamente exigível, é a não homologação, hipótese em que a autoridade fiscal, discordando do valor recolhido pelo contribuinte, lança (de ofício) uma diferença.

No § 2.º do mesmo art. 150, o CTN tenta assegurar que a definitividade da extinção do crédito somente ocorre com a homologação. Como o crédito decorre da obrigação, não seria possível legitimamente efetuar lançamento se a obrigação estivesse extinta. Por isso, o CTN assevera que não influem sobre a obrigação tributária quaisquer atos anteriores à homologação, praticados pelo sujeito passivo ou por terceiro, visando à extinção total ou parcial do crédito. A obrigação permanece intacta e, se o Fisco entender necessário lançar de ofício alguma diferença, poderá fazê-lo.

Claro que nada impede que o contribuinte se antecipe e pratique atos tentando adimplir corretamente a obrigação (fazendo pagamentos suplementares, por exemplo). Com relação a esta hipótese, o CTN afirma que tais atos serão considerados na apuração do saldo porventura devido e, sendo o caso, na imposição de penalidade, ou sua graduação (art. 150, § 3.º).

A homologação pode ser expressa ou tácita. Será expressa quando a autoridade administrativa editar ato em que formalmente afirme sua concordância com a atividade do sujeito passivo, homologando-a. Será tácita quando a Administração Tributária deixar escoar o prazo legal para a homologação expressa.

Assim, esgotado o prazo para a homologação expressa, dá-se a homologação tácita, e o ciclo está completo. Nessa linha, o § 4.º do art. 150 do CTN afirma que se a lei não fixar prazo para a homologação, será ele de cinco anos, a contar da ocorrência do fato gerador; expirado esse prazo sem que a Fazenda Pública se tenha pronunciado, considera-se homologado o lançamento e definitivamente extinto o crédito, salvo se comprovada a ocorrência de dolo, fraude ou simulação.

Há quem entenda que o CTN, ao afirmar que o prazo para homologação é de cinco anos se a lei não fixar outro, teria deixado aberta ao legislador ordinário a possibilidade praticamente ilimitada de manipulação do prazo, aumentando-o ou reduzindo-o. Essa tese deve ser descartada, uma vez que as normas gerais sobre prescrição e decadência tributária (que segundo o STF compreendem também a fixação dos respectivos prazos) somente podem ser estabelecidas na via da lei complementar de caráter nacional (o próprio CTN foi recepcionado pelas Constituições de 1967 e 1988 com esse status). Assim, como o citado § 4.º veicula uma regra de decadência tributária (aspecto a ser detalhado no item 9.1.5.4), no ponto em que se abriu espaço para a “lei”, deve-se entender que a permissão somente se aplica à “lei complementar”. Não foi por outro motivo que o STF editou a Súmula Vinculante 8, considerando inconstitucionais os arts. 45 e 46 da Lei 8.212/1991, que dobrava os prazos de decadência e prescrição relativos às contribuições para o financiamento da seguridade social.

O CTN não previu expressamente a solução a ser dada no caso de comprovação de dolo, fraude ou simulação, apenas afirmando que não será aplicada a regra de lançamento por homologação. O tema será detalhado quando do estudo do instituto da decadência, mas, desde já, adianta-se que serão aplicáveis as regras – inclusive quanto a prazos – do lançamento de ofício.

Por fim, partindo do pressuposto de que a homologação não pode incidir sobre o nada, o STJ tem entendimento firmado no sentido de que “se não houver antecipação de pagamento, não há falar-se em lançamento por homologação, mas em lançamento de ofício” (STJ, 2.ª T., REsp 23.706/RS, Rel. Min. Antônio de Pádua Ribeiro, j. 08.08.1996, DJ 14.10.1996, p. 38.978), de forma que, também neste caso, a contagem dos prazos seguirá as regras estipuladas para o lançamento de ofício, a serem estudadas em momento oportuno.

No transcorrer dos itens anteriores, a cada modalidade de lançamento analisada, foram apontados exemplos práticos de sua aplicação. Assim, no item 7.2.1 foram listados IPVA, IPTU, contribuição de iluminação pública e a maioria das taxas como exemplos de lançamento de ofício. É fundamental perceber, contudo, que a exemplificação foi feita tendo em vista a lógica adotada majoritariamente para estes tributos no Brasil. Como os Estados possuem um banco de dados apontando os veículos licenciados em seu território e os respectivos proprietários, torna-se bastante viável a realização do lançamento direto. Situação semelhante acontece com os municípios no que concerne ao IPTU. Todavia, não há qualquer norma geral no direito brasileiro que determine que tais tributos sejam necessariamente lançados de ofício, sendo possível que determinado ente preveja na legislação local a realização dos lançamentos dos seus tributos na modalidade que entender mais conveniente.

Nas provas de concurso público, tem-se adotado como regra geral apontar como modalidade de lançamento aplicável a determinado tributo aquela identificada pela doutrina dominante como a adequada para a exação. Nessa linha são comuns assertivas afirmando que “o IPTU e o IPVA são lançados de ofício”, “o ITCD é lançado por declaração”, que “o ISS é lançado por homologação”. No entanto, a autonomia do ente federado para adotar na lei local a modalidade de lançamento que julgar mais conveniente para seus tributos já foi abordada pela Fundação Carlos Chagas no concurso para provimento de cargos de Procurador do Estado de São Paulo, tendo sido considerado correto o seguinte item: “Lei estadual que disciplina o IPVA pode atribuir ao sujeito passivo o dever de antecipar o pagamento do tributo, sem prévio exame da autoridade administrativa, configurando, nesta hipótese, o lançamento por homologação”.

Assim, nos concursos públicos, aconselha-se que, como regra, cada tributo seja enquadrado como sujeito à modalidade de lançamento que a doutrina tradicionalmente aponta como aplicável, nos termos exemplificados nesta obra. Contudo, quando o examinador mais exigente elaborar questões como a acima transcrita (PGE/SP), deve-se atentar para a autonomia dos entes federados como justificativa para a possibilidade de adoção na lei local de modalidades diferentes daquelas apontadas como mais adequadas pela doutrina tradicional.