Geldanlage kann ganz einfach sein

Mit einem regelmäßigen Gehaltseingang auf dem Konto kommt irgendwann die Erkenntnis: Es wird Zeit, sich um die Finanzen zu kümmern. Nur: Wie lässt sich eine Strategie entwickeln, wenn das ganze Leben noch vor einem liegt? Eines ist gewiss, niemand muss sich jetzt schon für immer festlegen.

Nun stehen Sie mit beiden Beinen im Leben. Mit etwa 30 Jahren sind Ausbildung oder Studium vorbei. Ein Traineeship oder die ersten Berufsjahre haben Sie schon hinter sich gebracht. Sie sind im Arbeitsleben angekommen: Das Konto füllt sich regelmäßig, und am Monatsende bleibt hoffentlich Geld übrig, das Sie beiseitelegen können. Fragt sich nur, wofür? Für die nächste Reise, eine eigene Wohnung, die Ausbildung des Nachwuchses oder für die Altersvorsorge? Gibt es noch gar keine Pläne, aber Träume und Fragezeichen? Und wie geht eigentlich Geldanlage? Es ist Zeit, sich über die eigenen Finanzen konkrete Gedanken zu machen.

Nun stehen Sie mit beiden Beinen im Leben. Mit etwa 30 Jahren sind Ausbildung oder Studium vorbei. Ein Traineeship oder die ersten Berufsjahre haben Sie schon hinter sich gebracht. Sie sind im Arbeitsleben angekommen: Das Konto füllt sich regelmäßig, und am Monatsende bleibt hoffentlich Geld übrig, das Sie beiseitelegen können. Fragt sich nur, wofür? Für die nächste Reise, eine eigene Wohnung, die Ausbildung des Nachwuchses oder für die Altersvorsorge? Gibt es noch gar keine Pläne, aber Träume und Fragezeichen? Und wie geht eigentlich Geldanlage? Es ist Zeit, sich über die eigenen Finanzen konkrete Gedanken zu machen.

Starten Sie jetzt mit dem Vermögensaufbau. Einen besseren Zeitpunkt gibt es nicht. Und Geldanlage ist nicht allzu kompliziert. Schon mit kleinen monatlichen Beträgen und einfachen Strategien lässt sich viel erreichen. Das Gute daran: Niemand ist auf seine Strategien festgenagelt. Sie lassen sich jederzeit an das Leben anpassen. Denn wer weiß jetzt schon wirklich, wie die Pläne in zehn oder zwanzig Jahren aussehen?

Fangen Sie jetzt an!

Geld muss sinnvoll investiert werden, wenn es sich vermehren soll. Dafür müssen Sie Ihre Lebensziele kennen.

Haben Sie als Kind am Weltspartag Ihr Sparschwein zur Bank getragen, um die Münzen darin auf Ihr Sparbuch einzuzahlen? Meistens landete darin auch das Geld, das Ihnen Verwandte geschenkt hatten, mit dem Hinweis, es in die Spardose zu stecken. Vielleicht sparten Sie wie viele andere für ein Fahrrad oder einen Gameboy.

Haben Sie als Kind am Weltspartag Ihr Sparschwein zur Bank getragen, um die Münzen darin auf Ihr Sparbuch einzuzahlen? Meistens landete darin auch das Geld, das Ihnen Verwandte geschenkt hatten, mit dem Hinweis, es in die Spardose zu stecken. Vielleicht sparten Sie wie viele andere für ein Fahrrad oder einen Gameboy.

Später wurden die Träume wahrscheinlich etwas größer, aber das Geld war während der Ausbildung oder im Studium weiterhin knapp. Was vom Azubilohn oder dem Nebenjob nach Abzug von Miete und Lebensunterhalt übrig blieb, ging oft für die Freizeit drauf. Und während der Jobsuche oder den ersten Schritten im Berufsleben lagen die Prioritäten woanders: auf Vorstellungsgesprächen, Einarbeitung und ersten Projekten – aber nicht darauf, ein Vermögen aufzubauen.

Doch jetzt haben Sie ein Etappenziel erreicht, auf das Sie lange hingearbeitet haben: Sie sind ins Arbeitsleben gestartet und haben die erste spannende Bewährungsphase hinter sich. Nun haben Sie vermutlich ganz neue Ziele. Und die liegen oft nicht mehr nur im Berufsleben, sondern auch im Privaten. Bei vielen stehen die nächsten aufregenden Schritte der Lebensplanung an: Partnerschaft, Nachwuchs, vielleicht ein Häuschen im Grünen. Oder Sie planen etwas ganz anderes.

Manche haben auch noch keine konkreten Ziele und wollen stattdessen einfach Vermögen aufbauen. Und vielleicht haben sie im Hinterkopf auch schon an ihre Altersvorsorge gedacht.

Ihre Lebensplanung sowie Ihre Wünsche und Ziele haben einen entscheidenden Einfluss auf die Geldanlagestrategie. Was auch immer Sie vorhaben, wichtig ist, dass Sie jetzt anfangen, darauf hinzuarbeiten. Wer nicht aktiv investiert, wird sonst nur schwer etwas erreichen.

Inflation übertrifft Zinsen

Die Zinsen liegen schon seit Jahren am Boden. Wer sich darauf beschränkt, nur ab und an einen Betrag in den Sparstrumpf zu stecken, macht auf jeden Fall ein Minusgeschäft. Dabei soll sich das Geld eigentlich vermehren! Bleibt das Ersparte lediglich auf dem Girokonto, dem Tagesgeldkonto oder Sparbuch, passiert aber das gerade nicht. Stattdessen verliert es durch die Inflation mit jedem Jahr an Wert. 10 000 Euro sind beispielsweise nach einem Jahr bei eine Inflation von 2 Prozent nur noch etwa 9 894 Euro wert. Nach zehn Jahren beträgt die Kaufkraft lediglich gut 8 200 Euro.

Zwar lag über Jahre die Rate, mit der die Preise stiegen, ziemlich niedrig. Seit 2012 hatte die Inflation laut dem Statistischen Bundesamt jahrelang beständig unter 2 Prozent gelegen. Allerdings sind die Zinsen, die Sparer etwa auf Tagesgeldkonten gutgeschrieben bekommen, noch niedriger – derzeit nahe null Prozent (Stand: März 2022). Dadurch ist der Realzins, also der um die Inflationsrate bereinigte Ertrag, negativ. Steigt die Inflation stärker, wie es 2021 mit gut 3 Prozent passiert ist und auch für 2022 erwartet wird, dann verliert das Ersparte noch schneller an Wert, sofern die Zinsen nicht kräftig steigen. Und genau danach sieht es aktuell kaum aus (Stand: März 2022).

Das klassische Sparen allein reicht also nicht für die Geldanlage. Das Geld muss investiert werden, um höhere Renditen zu erwirtschaften, die dem Wertverlust entgegenwirken.

Ohne Moos nix los

Bei der Geldanlage geht es aber nicht nur darum, den Wert des Geldes, das Sie bereits haben, zu erhalten. Es geht auch darum, sich etwas damit leisten zu können. „Mit Geld kann man kein Glück kaufen, aber eine Jacht, mit der man ins Glück segeln kann“, hat Johnny Depp einmal gesagt. Der Schauspieler besitzt ein Boot, mit dem er zu seiner privaten Bahamas-Insel segelt. Ganz so extravagant werden Ihre Wünsche vermutlich nicht sein. Aber auch um „normale“ Ziele zu finanzieren, braucht man Kapital.

Ob Hochzeit, Haus oder Weltreise, solche Wünsche können Sie wahrscheinlich nicht aus Ihrem laufenden Einkommen bezahlen. Das Eigenkapital für eine Immobilie müssen Sie zum Beispiel über Jahre ansammeln. Und selbst kleinere Ausgaben wie der nächste Urlaub oder die Klassenfahrt der Tochter lassen sich besser stemmen, wenn dafür – allzeit bereit – etwas Kapital auf einem Konto liegt.

Für Ihre Ziele sollten Sie also sparen, und zwar so, dass Sie das Geld beisammenhaben, wenn Sie es benötigen. Dafür braucht es etwas Planung und die passenden Produkte, also eine Strategie.

Die gesetzliche Rente reicht nicht

Ein Ziel sollte jeder junge Mensch auf dem Zettel haben: die Altersvorsorge. Denn die gesetzliche Rente allein wird später nicht zum Leben reichen – das ist bereits heute klar. Schon jetzt liegt das Rentenniveau bei lediglich 49 Prozent (Stand: 5. Juli 2021). Das ist eine statistische Größe, die beschreibt, dass ein Arbeitnehmer, der 45 Jahre lang genau im Durchschnitt verdient hat, eine Rente erhält, die dann knapp die Hälfte des aktuellen Durchschnittseinkommens beträgt.

Und das Niveau könnte in Zukunft weiter sinken, sofern sich am System nichts Grundlegendes ändert. Denn die gesetzliche Rentenversicherung steht vor einem gewaltigen Finanzierungsproblem. Immer weniger Beitragszahler müssen in den kommenden Jahrzehnten die Bezüge von immer mehr Rentnern und Rentnerinnen finanzieren. Also steigen die Beiträge – oder das Rentenniveau sinkt. Die Ampel-Regierung hat 2021 in ihrem Koalitionsvertrag allerdings vereinbart, das Niveau dauerhaft zu sichern.

Wie Ihr Geld wächst

Je früher Sie beginnen, zusätzlich vorzusorgen, desto besser. Sie haben dann nicht nur mehr Zeit, Geld anzusparen, sondern profitieren zusätzlich vom Zinseszinseffekt. Dadurch reichen schon vergleichsweise kleine monatliche Beträge, um ein beachtliches Vermögen anzusparen.

Selbst wenn das gelänge: Auch dann reicht die gesetzliche Rente allein höchstwahrscheinlich nicht aus. Rentner und Rentnerinnen, die 2020 in den Ruhestand gingen, erhielten durchschnittlich 965 Euro im Monat in westdeutschen Bundesländern, 1 089 Euro in ostdeutschen Ländern. Können Sie sich vorstellen, dass Sie damit später mal über die Runden kommen?

Es reicht definitiv nicht, sich auf die erste Schicht und damit in erster Linie auf die gesetzliche Rente zu verlassen.

Es reicht definitiv nicht, sich auf die erste Schicht und damit in erster Linie auf die gesetzliche Rente zu verlassen.

Prof. Dr. Bernd Raffelhüschen

Studienleiter vom Forschungszentrum Generationenverträge an der Universität Freiburg

Nein, zeigt eine Untersuchung der Universität Freiburg für die Investmentgesellschaft Union Investment. Die Studienautoren haben errechnet, dass rund zwei Drittel aller aktuellen Beitragszahlenden ihren gewohnten Lebensstandard später allein mit der gesetzlichen Rente nicht halten können. Sie müssen sich dann einschränken.

Deshalb sollte sich niemand allein auf die gesetzliche Rente verlassen. Sie ist nur die erste der drei sogenannten Schichten, die später das Alterseinkommen darstellen sollen. Zusätzliche Vorsorge ergänzen sie über

den Arbeitgeber oder mit Riester-Verträgen (zweite Schicht) und

den Arbeitgeber oder mit Riester-Verträgen (zweite Schicht) und

Ersparnisse oder Immobilien (dritte Schicht).

Ersparnisse oder Immobilien (dritte Schicht).

Wer gesetzlich rentenversichert ist, baut lediglich einen guten Grundstock für sein Alterseinkommen auf. Nur wer zusätzlich in den anderen Schichten, privat oder über den Arbeitgeber, Geld zurücklegt, erhält laut Studie später Bezüge, die ausreichen, um dann den Lebensstandard zu halten. Wie Sie dafür am besten vorgehen, lesen Sie in Kapitel 2, „Der Baukasten für Ihre Strategie“, S. 31.

Dargestellt wird der jeweils kleinste Betrag (Bruttoraten, auf Zehnerstellen gerundet), mit dem auch im schlechtesten Fall während der Spardauer mit einem ausgewogenen Portfolio (50:50) das Sparziel von 100.000 Euro erreicht wurde. Quelle: Refinitiv, eigene Simulationen. Untersuchungszeitraum: 31.12.1969 – 31.12.2020

Die Zeit arbeitet für Sie

Niedrige Zinsen machen es allerdings derzeit nicht gerade leicht, ein kleines Vermögen aufzubauen. Doch junge Menschen haben den Vorteil, dass die Zeit auf ihrer Seite ist. Sie können bei einer langfristigen Geldanlage den Zinseszins für sich nutzen. Zum Beispiel zur Altersvorsorge oder für Sparziele, die erst in vielen Jahren erreichbar sein sollen. Dabei erwirtschaftet das angelegte Geld Zinsen, die gleich wieder mitangelegt werden. Der Betrag, auf den dann erneut Zinsen anfallen, ist höher. So wächst das Vermögen Stück für Stück.

Wenn Sie zum Beispiel 30 Jahre lang jeden Monat für 100 Euro Anteile an einem Aktienfonds auf den weltweit anlegenden Index MSCI World kaufen, zahlen Sie selbst 36 000 Euro ein. Bei einer durchschnittlichen jährlichen Verzinsung von 7 Prozent, die er in der Vergangenheit erreicht hat, werden daraus fast 118 000 Euro.

Derzeit fällt dieser Effekt bei klassischen Zinsanlagen recht mager aus. Auf einem üblichen Tagesgeldkonto erhalten Sie aktuell lediglich etwa 0,1 Prozent Zinsen. Nach 30 Jahren hätte der gleiche Sparer lediglich knapp 36 547 Euro auf dem Konto liegen. Wer mehr Rendite erzielen möchte, muss sich also an die Börse wagen (siehe ab S. 31, „Der Baukasten für Ihre Strategie“).

Durch den langen Zeithorizont haben Sie außerdem die Möglichkeit, schon mit vergleichsweise kleinen Beträgen ein stattliches Polster aufzubauen. Denn wer früher anfängt, muss pro Monat weniger Geld zurücklegen, um ein bestimmtes Sparziel zu erreichen. In 30 Jahren lassen sich etwa mit 180 Euro pro Monat, die in Aktien und Tagesgeld fließen, 100 000 Euro ansparen. Wer noch 20 Jahre Zeit hat, muss bereits 340 Euro im Monat sparen (siehe Grafik oben).

Deshalb ist der wichtigste Schritt, einfach anzufangen. Je früher, desto besser.

Das Ziel bestimmt den Weg

Sie müssen kein Finanzprofi sein, um auf Ihre Ziele hinzusparen. Aber damit die Finanzierung solide ist, sollten Sie sich mit den Grundzügen der Geldanlage auseinandersetzen.

Wie geht das? Eine erste Frage, die wahrscheinlich vielen durch den Kopf schießt, wenn sie einen Plan für ihre Finanzen machen wollen. Um die richtige Strategie zu finden, sollten Sie sich vor allem mit Ihren Zielen auseinandersetzen. Denn eine Geldanlage ist nur dann gut, wenn sie auch zu Ihnen und Ihrem Lebensplan passt. Erst im zweiten Schritt geht es dann darum, das Geld in die richtigen Produkte zu stecken, die genau diese Anforderungen erfüllen.

Wie geht das? Eine erste Frage, die wahrscheinlich vielen durch den Kopf schießt, wenn sie einen Plan für ihre Finanzen machen wollen. Um die richtige Strategie zu finden, sollten Sie sich vor allem mit Ihren Zielen auseinandersetzen. Denn eine Geldanlage ist nur dann gut, wenn sie auch zu Ihnen und Ihrem Lebensplan passt. Erst im zweiten Schritt geht es dann darum, das Geld in die richtigen Produkte zu stecken, die genau diese Anforderungen erfüllen.

Was haben Sie noch vor?

Worauf Sie eigentlich „hinsparen“ möchten, das sollten Sie sich also überlegen, bevor Sie eine Strategie dafür festlegen. Haben Sie etwas ganz Konkretes im Blick? Wollen Sie zum Beispiel bald aus der Wohngemeinschaft ausziehen und brauchen Geld, um Ihr eigenes Nest einzurichten? Vielleicht liebäugeln Sie auch schon lange mit einem Elektro-Lastenrad, das Sie sich nun leisten möchten.

Gerade für den langfristigen Vermögensaufbau sollten Sie auch Ihre Lebensziele in den Blick nehmen. Leben Sie in einer Partnerschaft? Planen Sie eine Hochzeit? Manche Paare möchten die Vermögensplanung gemeinsam angehen, andere halten ihre Finanzen strikt getrennt. Dementsprechend können die finanziellen Spielräume für Investitionen ganz unterschiedlich ausfallen.

Falls Sie eine Familie planen, müssen Sie auch Ihre Anlagestrategie überdenken. Sobald Sie finanzielle Verantwortung für andere tragen, sollten Sie etwas vorsichtiger investieren, als wenn Sie nur für sich alleine sorgen müssen.

Überlegen Sie auch, wo Sie perspektivisch Ihren Lebensmittelpunkt sehen. Träumen Sie von der eigenen Immobilie – dann sind Sie an einen Ort gebunden und müssen sich viel darum kümmern. Oder scheuen Sie den Aufwand und bleiben Sie lieber flexibel, indem Sie zur Miete wohnen?

Auch Ihre beruflichen Ziele spielen für die Finanzplanung eine Rolle. Wer eine Konzernkarriere anstrebt, hat wahrscheinlich ein zuverlässiges und steigendes Einkommen, auskömmliche Altersvorsorge inklusive. Für zusätzliche Investitionen ist wahrscheinlich viel Geld da. Das sind für die Strategie einer Geldanlage ganz andere Voraussetzungen, als sie zum Beispiel ein freischaffender Künstler hat, der sich von Auftrag zu Auftrag hangelt und nur wenig und unregelmäßig sparen kann. Dann zählen vor allem Flexibilität und Sicherheit. Und wer sich selbstständig machen möchte, braucht Rücklagen für schlechte Zeiten (siehe S. 82, „Zusammen leben, getrennt wirtschaften“).

Überlegen Sie sich also auch, wie viel Sie in Ihrem Beruf realistischerweise verdienen können und werden. Vielleicht rechnen Sie auch mit einer Erbschaft oder Schenkungen von Verwandten: Solche Erwartungen zum Lebenseinkommen geben Ihren Überlegungen zur Finanzplanung einen Rahmen vor.

Doch nicht jeder hat mit 30 Jahren schon einen klaren Lebensplan. Eine Familie ist möglich, aber bislang nicht in Sicht. Eine Wohnung in der Stadt zu teuer, ob Sie aber mal aufs Dorf ziehen – wer weiß das schon. Und ob Sie nach den ersten rasanten Jahren im Job nicht lieber kürzertreten und Ihre Stelle reduzieren, statt weiter Vollgas zu geben, wissen Sie auch noch nicht.

Es ist völlig in Ordnung, wenn Sie noch keine feste Marschrichtung für Ihr Leben haben und kein Preisschild an Ihre Träume hängen können. Ihr Ziel ist dann der Aufbau von Vermögen, ohne dafür einen fixen Zeithorizont oder eine gewünschte Zielsumme zu haben. Wichtig ist nur, dass Sie sich dessen bewusst sind, denn auch das ist ein Rahmen für die Finanzplanung.

Erstellen Sie Ihr Anlegerprofil

Die wichtigste Vorarbeit für Ihre Anlagestrategie ist getan. Sie wissen nun, welche Ziele Sie im Auge haben und welche Wünsche Sie sich erfüllen möchten.

Nehmen Sie nun dieses Ziel auseinander und analysieren Sie es. Wie lang ist der Zeithorizont, sind Sie da festgelegt oder notfalls auch flexibel, um Ihren Plan noch etwas aufzuschieben? Wie verfügbar muss das Ersparte sein? Bedenken Sie auch Ihr Risikoprofil – sind Sie eher der sicherheitsliebende Anleger oder doch der Risikotyp? Und was stellen Sie sich vor, wie viel Sie sich um Ihre Geldanlage kümmern möchten? Wollen Sie es lieber bequem haben, oder macht Ihnen der Umgang mit Finanzen vielleicht sogar so viel Spaß, dass Sie ihn zum Hobby machen würden? Wenn Sie auch darüber Klarheit haben, lässt sich die Geldanlage ganz einfach planen.

Nehmen Sie nun dieses Ziel auseinander und analysieren Sie es. Wie lang ist der Zeithorizont, sind Sie da festgelegt oder notfalls auch flexibel, um Ihren Plan noch etwas aufzuschieben? Wie verfügbar muss das Ersparte sein? Bedenken Sie auch Ihr Risikoprofil – sind Sie eher der sicherheitsliebende Anleger oder doch der Risikotyp? Und was stellen Sie sich vor, wie viel Sie sich um Ihre Geldanlage kümmern möchten? Wollen Sie es lieber bequem haben, oder macht Ihnen der Umgang mit Finanzen vielleicht sogar so viel Spaß, dass Sie ihn zum Hobby machen würden? Wenn Sie auch darüber Klarheit haben, lässt sich die Geldanlage ganz einfach planen.

Wie wollen Sie anlegen?

Mit diesen Fragen können Sie sich klarmachen, wie Ihre Strategie gestrickt sein muss.

Gehen Sie ins Risiko oder auf Nummer sicher?

Für manche Ziele brauchen Sie höhere Renditen, Sie müssen also ins Risiko gehen. Wie riskant Ihre Geldanlage aufgestellt sein kann, hängt von einigen Faktoren und Ihrer Persönlichkeit ab.

Dotcom-Blase, Finanzkrise, Euro-Schuldenkrise 2011 und zuletzt die Corona-Krise: Wer heute um die 30 Jahre alt ist, hat einige Einbrüche an den Börsen miterlebt. Besonders die Dotcom-Blase nach der Jahrtausendwende hat sich in unser Gedächtnis eingegraben: Viele Familien hatten sich erstmals an Aktien gewagt – und gleich die Finger verbrannt. Es ist also nicht verwunderlich, dass viele bei der Geldanlage das Risiko scheuen und stattdessen lieber auf den Sparstrumpf setzen.

Allerdings kommt man mit dieser Strategie nicht weit. Ein bisschen mehr Risiko sollten Sie eingehen. Das bedeutet nicht, dass Sie Ihr ganzes Geld an die Börse tragen müssen. Eine sinnvolle Strategie ergibt sich aus der Mischung der Anlageformen. Das verteilt das Risiko zusätzlich. Denn fährt ein Investment Verluste ein, bleiben die anderen erhalten. Nach diesem Prinzip funktioniert auch das von Finanztest entwickelte Pantoffel-Portfolio, das sicheres Tagesgeld mit einer riskanteren und renditeträchtigeren Aktienanlage kombiniert (siehe S. 44).

Die Frage ist allerdings, welches Gewicht Sie den riskanteren Anlageformen in Ihrer Strategie einräumen wollen. Das hängt von Ihrem individuellen Risikoprofil ab – und das setzt sich aus Ihrer Risikotragfähigkeit und Ihrer Risikoneigung zusammen.

Wie viel Sie verschmerzen können

Ganz objektiv lässt sich Ihre Risikotragfähigkeit beurteilen. Die wird nämlich von Ihrem vorhandenen Vermögen und finanziellen Spielräumen bestimmt. Damit Sie das fundiert einschätzen können, ist der „Kassensturz“ (siehe S. 25) sinnvoll. Je mehr Geld bereits da ist, desto eher können Anleger absolute Verluste wegstecken. Eine Millionärin kratzt es zum Beispiel wenig, wenn ihr Aktiendepot 6 000 Euro im Minus ist. Wer nur 10 000 Euro investiert hat, kann solch ein Minus weniger gut verkraften.

Schauen Sie auf Ihre Lebensziele. Rechnen Sie damit, langfristig ein sicheres und hohes Einkommen zu haben, etwa als Beamter oder als IT-Fachfrau im Konzern, dann können auch Sie mehr Risiko bei der Geldanlage eingehen. Planen Sie dagegen die Selbstständigkeit oder haben Sie einen Beruf, bei dem das Gehalt eher niedrig ausfällt, dann sollten Sie etwas Vorsicht walten lassen. Das gilt auch, wenn Sie finanzielle Verpflichtungen haben. Singles müssen nur für sich sorgen, Eltern tragen auch Verantwortung für ihre Kinder.

Pantoffel-Portfolio – Was ist das? Der Begriff „Pantoffel“ mag manche überraschen, er fasst aber die Philosophie der sogenannten Finanztest-Strategie gut zusammen: Und die ist einfach, praktisch, bequem, günstig, flexibel und braucht keine große Pflege – wie eben dieser gemütliche Hausschuh. Sie passt so gut wie jedem und ist zweckmäßig. Also eine Geldanlage zum Reinschlüpfen und Wohlfühlen, die aber vor allem langfristig gute Renditen verspricht und für ruhigen Schlaf sorgt.

Pantoffel-Portfolio – Was ist das? Der Begriff „Pantoffel“ mag manche überraschen, er fasst aber die Philosophie der sogenannten Finanztest-Strategie gut zusammen: Und die ist einfach, praktisch, bequem, günstig, flexibel und braucht keine große Pflege – wie eben dieser gemütliche Hausschuh. Sie passt so gut wie jedem und ist zweckmäßig. Also eine Geldanlage zum Reinschlüpfen und Wohlfühlen, die aber vor allem langfristig gute Renditen verspricht und für ruhigen Schlaf sorgt.

Checkliste

Wie viel Risiko können Sie tragen?

Denken Sie über die folgenden Fragen nach. Je mehr Sie davon mit Ja beantworten können, desto höher ist Ihre Risikotragfähigkeit.

Haben Sie viel Vermögen oder rechnen Sie fest mit einem Erbe?

Haben Sie viel Vermögen oder rechnen Sie fest mit einem Erbe?

Wie steht es um Ihr Einkommen? Ist es hoch und bleibt es das auch?

Wie steht es um Ihr Einkommen? Ist es hoch und bleibt es das auch?

Sind Sie frei von finanziellen Verpflichtungen wie einem Immobilienkredit oder Unterhalt für eine Familie?

Sind Sie frei von finanziellen Verpflichtungen wie einem Immobilienkredit oder Unterhalt für eine Familie?

Haben Sie viel Zeit bei der Geldanlage oder sind Sie flexibel?

Haben Sie viel Zeit bei der Geldanlage oder sind Sie flexibel?

Wichtig für die Risikotragfähigkeit (siehe Checkliste oben) ist außerdem Ihr Anlagehorizont. Junge Menschen, die für das Alter sparen und deshalb das Geld erst in 30 Jahren brauchen, können Schwankungen an der Börse aussitzen und ihre Anteile verkaufen, sobald sich der Kurs wieder erholt hat. Ist es Ihnen nicht so wichtig, ob Sie eine Immobilie schon in fünf oder erst 15 Jahren kaufen, können Sie ebenfalls mehr Risiko eingehen.

Bei einem kurzen Anlagehorizont, etwa weil die Sparerin schon bald eine berufliche Auszeit einlegt oder das Geld in wenigen Jahren braucht, um sich ein Wohnmobil zu kaufen, lassen sich Verluste dagegen nicht mehr wegstecken. In solchen Fällen ist mehr Sicherheit gefragt, damit das Geld zum gewünschten Zeitpunkt auch verfügbar ist.

Wann können Sie noch ruhig schlafen?

Der zweite Teil Ihres Risikoprofils ist eher subjektiv: Es geht um die Risikoneigung, und das ist etwas ganz Persönliches:

Wer sich gerne mit einem Fallschirm aus dem Flugzeug stürzt, mag nicht gleich automatisch etwas bei der Geldanlage riskieren. Dagegen kann es gut sein, dass der Vorsitzende des Hasenzüchter-Vereins schon seit Jahren erfolgreich an der Börse zockt. Wie wagemutig wir sind, ist in Finanzdingen oft gelerntes Verhalten.

Haben Sie selbst oder jemand aus der Familie schon gute Erfahrungen mit Investments an der Börse gemacht? Dann trauen Sie sich sicherlich etwas mehr Risiko zu.

Wer nur mahnende Geschichten vom Kasino der Finanzmärkte gehört oder sich sogar selbst die Finger verbrannt hat, wird eher vorsichtig sein.

Seien Sie ehrlich

Wann würden bei Ihnen die schlaflosen Nächte beginnen? Bereits bei einem Verlust von 10 Prozent? Oder doch erst bei 20 Prozent? Oder vertrauen Sie darauf, dass die Kurse sich schon wieder erholen und die Verluste ausgleichen? Darüber müssen Sie sich Gedanken machen (siehe dazu auch Checkliste rechts). Denn von der Antwort hängt ab, wie Sie Ihre Geldanlage ausgestalten können.

Wem schon kleine Börsenflauten Herzrasen verursachen, der sollte den Anteil von Aktien im Portfolio eher niedrig halten. Trauen Sie sich aber zu, auch mit größeren Verlusten klarzukommen, können Sie mehr ins Risiko gehen.

Rechnen Sie sich am besten konkret aus, was mögliche Kursverluste für Ihre Geldanlage bedeuten. So lässt sich die Risikoneigung besser einschätzen.

Beispiel: Sie möchten 20 000 Euro in einen Aktienfonds investieren. Stellen Sie sich vor, bei einem Crash am Aktienmarkt verliert Ihr Depot plötzlich etwa 60 Prozent an Wert. Das war in den vergangenen 20 Jahren der höchste Verlust, den die weltweiten Aktienmärkte, genauer: der Aktienindex MSCI World, erlitten haben. Können Sie damit umgehen, wenn Ihr Depot 12 000 Euro weniger wert ist – und sei es auch nur vorübergehend? Oder bricht Ihnen bei diesem Gedanken schon der Schweiß aus? In diesem Fall sollte ein größerer Teil Ihres Geldes in sichere Festzinsanlagen fließen.

Checkliste

Wie viel Risiko trauen Sie sich zu?

Bei der Risikoneigung müssen Sie sich selbst einschätzen. Folgende Fragen helfen dabei.

Stellen Sie sich vor, bei einem Finanzcrash verliert Ihr Depot die Hälfte seines Werts. Würden Sie das mental aushalten? Oder würden Sie dann lieber einen größeren Teil des Geldes sicher, aber schlechter verzinst investieren?

Stellen Sie sich vor, bei einem Finanzcrash verliert Ihr Depot die Hälfte seines Werts. Würden Sie das mental aushalten? Oder würden Sie dann lieber einen größeren Teil des Geldes sicher, aber schlechter verzinst investieren?

Haben Sie bereits schlechte Erfahrungen bei der Geldanlage gemacht?

Haben Sie bereits schlechte Erfahrungen bei der Geldanlage gemacht?

Was ist Ihnen wichtiger: die Chance auf eine höhere Rendite oder Sicherheit?

Was ist Ihnen wichtiger: die Chance auf eine höhere Rendite oder Sicherheit?

Risikoprofil: defensiv, ausgewogen und offensiv

Setzen Sie nun Ihr Risikoprofil aus den beiden Checklisten-Elementen zusammen. Falls sie unterschiedlich ausfallen, sollten Sie sich aber an dem niedrigeren Wert orientieren. Sind Sie zum Beispiel durchaus geneigt, ins Risiko zu gehen, aber Ihre Risikotragfähigkeit ist gering, sollten Sie etwas mehr auf Sicherheit setzen. Umgekehrt nützt es nichts, wenn Sie objektiv betrachtet ein hohes Risiko eingehen könnten – Ihnen das aber schlaflose Nächte bereitet.

30

SEKUNDEN FAKTEN

79 %

wollen auch künftig bei der Geldanlage kein höheres Risiko eingehen, selbst wenn das eine höhere Rendite ermöglicht.

53 %

der 30- bis 39-Jährigen legen Geld zurück. Der Anteil ist zuletzt stabil geblieben, nachdem er in der Corona-Krise deutlich angestiegen ist.

60 %

wollen einen größeren Betrag in Immobilien investieren. Auch Gold und Aktien stehen auf dem Wunschzettel.

Quelle: Bankenverband, Geldanlage 2021/2022: Jahresrückblick und Trends. Stand: Dezember 2021

Finanztest hat für seine Anlagestrategie mit dem Pantoffel-Portfolio (siehe S. 44) drei Risikostufen definiert: defensiv, ausgewogen und offensiv. Defensive Sparer legen einen größeren Teil ihres Geldes in sichere Anlagen an, offensive Portfolios gehen mehr Risiko ein. Ausgewogene Strategien liegen zwischen diesen beiden und eignen sich für die meisten Anleger. Überlegen Sie sich, zu welcher dieser Gruppen Sie zählen.

Das Risikoprofil kann sich zudem ändern, weil Sie vielleicht mehr verdienen oder ein anderes, langfristigeres Sparziel haben. In solchen Fällen können Sie Ihre Geldanlage jederzeit umschichten und etwas mehr Risiko eingehen. Oder Sie möchten auf einmal doch auf eine Immobilie sparen. Dann sollten Sie eventuell weniger Risiken eingehen.

Und wer sich heute noch nicht recht traut, kann vielleicht morgen schon routinierter Anleger sein. Sammeln Sie mit kleinen Beträgen erst einmal Erfahrungen an der Börse, lernen Sie mit Verlusten umzugehen, solange es nur einen kleinen Teil Ihrer Ersparnisse betrifft. Sobald Sie sich etwas sicherer fühlen, können Sie mehr Geld in Ihr Depot schieben.

Geldanlage mit grünem Gewissen

Ihnen ist Nachhaltigkeit wichtig? Dann können Sie ethische und soziale Kriterien auch bei der Geldanlage zu einem Ihrer Ziele erklären.

1,5 Grad, auf so viel soll der Temperaturanstieg durch den menschengemachten Klimawandel maximal begrenzt werden. Dazu hat sich die Weltgemeinschaft 2015 mit dem Pariser Klimaschutzabkommen verpflichtet. Es ist die bekannteste Vereinbarung des UN-Klimagipfels. Aber daneben einigten sich die knapp 200 Staaten auch darauf, die Finanzmittelflüsse mit den Klimazielen in Einklang bringen zu wollen. Das bedeutet: Geld soll Unternehmen fördern, die nachhaltig wirtschaften. Firmen, die sich nicht auf grünere Technologien umstellen, werden dagegen langfristig das Nachsehen haben, weil Investoren ihnen das Kapital entziehen.

1,5 Grad, auf so viel soll der Temperaturanstieg durch den menschengemachten Klimawandel maximal begrenzt werden. Dazu hat sich die Weltgemeinschaft 2015 mit dem Pariser Klimaschutzabkommen verpflichtet. Es ist die bekannteste Vereinbarung des UN-Klimagipfels. Aber daneben einigten sich die knapp 200 Staaten auch darauf, die Finanzmittelflüsse mit den Klimazielen in Einklang bringen zu wollen. Das bedeutet: Geld soll Unternehmen fördern, die nachhaltig wirtschaften. Firmen, die sich nicht auf grünere Technologien umstellen, werden dagegen langfristig das Nachsehen haben, weil Investoren ihnen das Kapital entziehen.

Schon bald – und früher als von den meisten erwartet – wird es zu einer erheblichen Umverteilung von Kapital kommen.

Schon bald – und früher als von den meisten erwartet – wird es zu einer erheblichen Umverteilung von Kapital kommen.

Larry Fink, CEO von Blackrock

Was sich die Weltgemeinschaft da vorgenommen hat, heißt in der Klimabewegung Dekarbonisierung und schwappt von dort bereits in die Finanzindustrie hinüber. Sogar Larry Fink, der Vorstandsvorsitzende von Blackrock, dem größten Vermögensverwalter der Welt, hat sich in einem Brief an Konzernchefs für mehr Nachhaltigkeit ausgesprochen: „Viele von ihnen brachten die erheblichen und nachhaltigen Auswirkungen der Klimaveränderung für Wirtschaftswachstum und Wohlstand zum Ausdruck. Ein Risiko, das die Märkte bislang nur zögerlich zur Kenntnis nehmen. Aber das Bewusstsein ändert sich rasant, und ich bin überzeugt, dass wir vor einer fundamentalen Umgestaltung der Finanzwelt stehen. (…) Schon bald – und früher als von den meisten erwartet – wird es zu einer erheblichen Umverteilung von Kapital kommen.“

Es ist ein Beispiel, das zeigt, dass institutionelle Investoren wie Banken, Vermögensverwalter oder Versicherungen zunehmend auf Nachhaltigkeit setzen. Doch wenn Sie genau wissen wollen, wohin Ihr Geld fließt, können Sie es selbst nach ethisch-ökologischen Kriterien anlegen. Dabei geht es nicht nur um den Klima- und Umweltschutz. Sie können selbst entscheiden, ob Ihnen auch faire Arbeitsbedingungen wichtig sind. Oder ob Sie ausschließen möchten, dass Sie in Unternehmen investieren, die ihr Geld zum Beispiel mit Tabak, Waffen oder Glücksspiel verdienen.

Checkliste

Grünes Mäntelchen für Geldanlagen

Nicht jedes Anlageprodukt, auf dem „nachhaltig“ steht, ist auch wirklich grün. Bevor Sie Ihr Geld investieren, sollten Sie genau hinsehen. An diesen Anzeichen erkennen Sie Greenwashing:

Lasche Ausschlusskriterien: ESG, nachhaltig, grün oder Klima – das steht gerne auf Anlageprodukten drauf. Doch nicht immer erfüllen sie die Erwartungen der Anleger. Schauen Sie daher nach, wo das Produkt investiert und welche Geschäfte es ausschließt.

Lasche Ausschlusskriterien: ESG, nachhaltig, grün oder Klima – das steht gerne auf Anlageprodukten drauf. Doch nicht immer erfüllen sie die Erwartungen der Anleger. Schauen Sie daher nach, wo das Produkt investiert und welche Geschäfte es ausschließt.

Erdachte Siegel: Nicht alle sind vertrauenswürdig und unabhängig. Prüfen Sie daher, wofür der Herausgeber steht und wie streng dessen Standards sind. Schauen Sie dafür auch auf die Nachhaltigkeitsbewertung von Finanztest.

Erdachte Siegel: Nicht alle sind vertrauenswürdig und unabhängig. Prüfen Sie daher, wofür der Herausgeber steht und wie streng dessen Standards sind. Schauen Sie dafür auch auf die Nachhaltigkeitsbewertung von Finanztest.

Bilder statt Fakten: Wirbt ein Anbieter mit Sonnenblumen und Windrädern vor blauem Himmel, liefert dazu aber keine Fakten, ist das schwer verdächtig. Seriöse Anbieter sind transparent hinsichtlich ihrer Nachhaltigkeitsstrategie.

Bilder statt Fakten: Wirbt ein Anbieter mit Sonnenblumen und Windrädern vor blauem Himmel, liefert dazu aber keine Fakten, ist das schwer verdächtig. Seriöse Anbieter sind transparent hinsichtlich ihrer Nachhaltigkeitsstrategie.

Falsche Genauigkeit: Zu genaue Fakten, bei denen die Berechnungsgrundlage nicht angegeben ist, sollten Sie ebenfalls misstrauisch machen. Sehen Sie nach, ob die Angaben nur auf Schätzungen beruhen und ob sich das auf das ganze Portfolio bezieht. Sind die Rechnungen nachvollziehbar?

Falsche Genauigkeit: Zu genaue Fakten, bei denen die Berechnungsgrundlage nicht angegeben ist, sollten Sie ebenfalls misstrauisch machen. Sehen Sie nach, ob die Angaben nur auf Schätzungen beruhen und ob sich das auf das ganze Portfolio bezieht. Sind die Rechnungen nachvollziehbar?

Nur ein Feigenblatt: Es gibt einen einzigen grünen Fonds, während der Rest des Geldes in Kohle, Öl und Atomstrom fließt? Finden Sie heraus, ob Nachhaltigkeitsziele wirklich zum Geschäftsmodell gehören oder nur ein Feigenblatt sind.

Nur ein Feigenblatt: Es gibt einen einzigen grünen Fonds, während der Rest des Geldes in Kohle, Öl und Atomstrom fließt? Finden Sie heraus, ob Nachhaltigkeitsziele wirklich zum Geschäftsmodell gehören oder nur ein Feigenblatt sind.

Exotische Anlageprodukte: Viele als grün beworbene Geldanlageprodukte sind für den durchschnittlichen Anleger zu riskant. Lassen Sie lieber die Finger von Direktinvestments in Wälder oder Windräder. Stattdessen reichen Standard-Produkte wie Tagesgeld oder Fonds, die es alle auch als nachhaltige Variante gibt.

Exotische Anlageprodukte: Viele als grün beworbene Geldanlageprodukte sind für den durchschnittlichen Anleger zu riskant. Lassen Sie lieber die Finger von Direktinvestments in Wälder oder Windräder. Stattdessen reichen Standard-Produkte wie Tagesgeld oder Fonds, die es alle auch als nachhaltige Variante gibt.

Ethisch, sozial und ökologisch investieren

Nachhaltige Geldanlage erlebt gerade einen Boom. Knapp zwei Drittel der 30- bis 39-Jährigen gaben in einer Umfrage von Union Investment an, dass sie nachhaltig investieren möchten. Und ein Blick in die Statistik des Fondsverbands BVI zeigt, dass 2021 fast jeder sechste investierte Euro von deutschen Kunden in nachhaltige Produkte floss.

Generell orientieren sich nachhaltige oder ethisch-ökologische Investments an den sogenannten ESG-Kriterien. Die Abkürzung steht für „Environmental, Social and Governance“, also Umwelt, Soziales und verantwortungsvolle Unternehmensführung.

Umwelt: Nachhaltige Firmen produzieren umweltverträglich, nutzen Energie und Rohstoffe effizient und vermeiden die Verschmutzung von Luft und Wasser. In diesen Bereich fallen auch Unternehmen, die in erneuerbare Energien investieren.

Umwelt: Nachhaltige Firmen produzieren umweltverträglich, nutzen Energie und Rohstoffe effizient und vermeiden die Verschmutzung von Luft und Wasser. In diesen Bereich fallen auch Unternehmen, die in erneuerbare Energien investieren.

Soziales: Zu den Kriterien gehören hohe Standards bei der Arbeitssicherheit und dem Schutz der Gesundheit. Die Firmen halten sich an Arbeitsrechte, bieten faire Bedingungen am Arbeitsplatz und verzichten auf Kinderarbeit. Sie achten auch auf Einhaltung der Kriterien bei ihren Zulieferern.

Soziales: Zu den Kriterien gehören hohe Standards bei der Arbeitssicherheit und dem Schutz der Gesundheit. Die Firmen halten sich an Arbeitsrechte, bieten faire Bedingungen am Arbeitsplatz und verzichten auf Kinderarbeit. Sie achten auch auf Einhaltung der Kriterien bei ihren Zulieferern.

Verantwortungsvolle Unternehmensführung: Verantwortlich für Nachhaltigkeit ist die Unternehmensleitung, deren Vergütung auch an das Erreichen der Ziele geknüpft ist. Korruption und Bestechung sind bei verantwortungsvollen Unternehmen tabu. Whistleblowern droht keine Strafe.

Verantwortungsvolle Unternehmensführung: Verantwortlich für Nachhaltigkeit ist die Unternehmensleitung, deren Vergütung auch an das Erreichen der Ziele geknüpft ist. Korruption und Bestechung sind bei verantwortungsvollen Unternehmen tabu. Whistleblowern droht keine Strafe.

Bislang gibt es allerdings keine allgemeingültige Definition, wann Anlageprodukte nachhaltig sind. Denn wie genau die Anbieter die Kriterien interpretieren, ab wann zum Beispiel Rohstoffe effizient genutzt werden, dafür gibt es keine Grenzwerte oder Standards. Vielmehr legen sie diese ganz unterschiedlich aus. Dadurch gibt es zum Beispiel Fonds, die ganz strenge Maßstäbe anlegen. Andere sind eher „hellgrün” gefärbt und haben nur wenige Ausschlusskriterien formuliert (siehe „Nachhaltig für die Zukunft planen“, S. 66).

Für Sparer und Sparerinnen macht es das nicht gerade einfach. Wer Wert auf die Einhaltung ganz bestimmter Kriterien legt, muss sich intensiver mit seiner Geldanlage beschäftigen. Stiftung Warentest hat die Nachhaltigkeit von Fonds bewertet und hilft so bei der Orientierung (mehr dazu unter test.de/nachhaltige-fonds).

Musterschüler

Ein Vergleich zwischen der Kursentwicklung der Aktien konventioneller und nachhaltiger Unternehmen im Weltaktienindex MSCI zeigt: Saubere Geschäfte schlagen sich auch in einer besseren Kursentwicklung nieder. Das hat gute Gründe. Die nachhaltigen Unternehmen setzen auf Zukunftstechnologien und sind in Krisen widerstandsfähiger aufgestellt.

Quelle: RefinitivStand: 31. Januar 2022

Gewissen kostet keine Rendite

Ökospinner erwirtschaften keine Gewinne – so lautete lange das Vorurteil. Allerdings ist Nachhaltigkeit nicht gleich Strickpulli und Sandalen. Stattdessen steht es zum Beispiel für innovative Umwelttechnologien und erneuerbare Energien. Die Unternehmen in dem Bereich gehören zu den technologischen Vorreitern auf einem Wachstumsmarkt, und das macht sich auch bei der Rendite bemerkbar.

Das zeigt zum Beispiel ein Vergleich der beiden Welt-Indizes, des konventionellen MSCI World und des nachhaltigen MSCI SRI (was ein Index ist, lesen Sie ab S. 103, „Mit ETF ganz einfach passiv investieren“). Der grüne Index hat zuletzt leicht besser abgeschnitten als sein großer Bruder.

Natürlich heißt das nicht automatisch, dass grüne Investmentfonds höhere Renditen einfahren. Es gibt welche, die stark abschneiden, genauso gibt es schlecht aufgestellte Fonds. Hier gilt es, die richtigen für die eigene Strategie herauszupicken (siehe „Nachhaltige ETF“, S. 110).

Bei Festzinsprodukten wie Tages- und Festgeld nehmen sich grüne Produkte in Sachen Rendite nichts mit herkömmlichen Konten. Bei allen Banken liegen die Zinsen nahe null Prozent.

Kassensturz: So viel bleibt zum Sparen übrig

Bevor Sie nun Ihre Anlagestrategie erstellen, müssen Sie eine Bestandsaufnahme machen. Nur wenn Sie wissen, wie viel Geld übrig bleibt und wie Ihre bisherigen Anlagen aussehen, können Sie richtig planen.

Nun haben Sie schon Ihre Sparziele definiert, außerdem können Sie Ihr Risikoprofil für die Geldanlage einschätzen. Auch wissen Sie vielleicht bereits, ob Ihnen spezielle Geldanlagen wichtig sind und wie intensiv Sie sich um Ihre Ersparnisse kümmern möchten. Bleibt noch der letzte Schritt: Sie müssen herausfinden, wie viel Geld Sie fürs Investieren eigentlich erübrigen können. Und wie Sie das mit Ihren bisherigen Anlagen kombinieren können – falls Sie schon welche haben. Machen Sie also einen Kassensturz.

Nun haben Sie schon Ihre Sparziele definiert, außerdem können Sie Ihr Risikoprofil für die Geldanlage einschätzen. Auch wissen Sie vielleicht bereits, ob Ihnen spezielle Geldanlagen wichtig sind und wie intensiv Sie sich um Ihre Ersparnisse kümmern möchten. Bleibt noch der letzte Schritt: Sie müssen herausfinden, wie viel Geld Sie fürs Investieren eigentlich erübrigen können. Und wie Sie das mit Ihren bisherigen Anlagen kombinieren können – falls Sie schon welche haben. Machen Sie also einen Kassensturz.

Wie viel Geld kommt rein?

Erstellen Sie eine Übersicht über Ihr regelmäßiges Einkommen. Notieren Sie Ihr Gehalt, dazu zählen auch Urlaubs- oder Weihnachtsgeld, falls der Arbeitgeber das regelmäßig zahlen sollte. Bekommen Sie vielleicht Unterhalt, Kindergeld oder eine Rente? Auch das gehört auf die Liste. Addieren Sie auch Einnahmen durch Pacht oder Vermietung, falls Sie so etwas erhalten. Fertig ist der Überblick über die Einnahmen.

Wie viel Geld geht raus?

Dieser Teil des Kassensturzes macht etwas mehr Arbeit, doch der Aufwand lohnt sich. Notieren Sie zuerst alle fixen Ausgaben, etwa für Miete, Strom, Handy und Versicherungen. Damit nichts durchrutscht, können Sie einfach die Kontoauszüge eines ganzen Jahres durchgehen. Dann fallen auch Zahlungen auf, die nur einmal im Jahr abgebucht werden.

Vergessen Sie nicht, mögliche Raten für einen Kredit oder die Bafög-Rückzahlung zu notieren – selbst wenn Sie Letztere erst in den kommenden Jahren beginnen. Notieren Sie sich, wie lange die Tilgung dauert. Vielleicht haben Sie noch andere Ausgaben, die derzeit zwar regelmäßig, aber nur für einen bestimmten Zeitraum anfallen. Auch das sollten Sie im Hinterkopf behalten, damit können Sie später Ihre Sparrate aufstocken.

Im nächsten Schritt müssen Sie herausfinden, wie viel Sie monatlich ausgeben für Lebensmittel, Freizeit oder Shopping. Am besten geht das nach klassischer Hausfrauen-Art mit einem Haushaltsbuch. Notieren Sie sich Ihre Ausgaben. Auf den letzten Cent kommt es dabei nicht an. Aber wenn Sie jeden Morgen auf dem Weg zur Arbeit einen Kaffee beim Bäcker kaufen, läppert sich das. Daher sollten Sie auch solche regelmäßigen Einkäufe festhalten.

Checkliste

Was bleibt zum Sparen?

Durchforsten Sie Ihre Unterlagen und listen Sie penibel auf, wie viel Geld Sie jeden Monat einnehmen und regelmäßig ausgeben.

Einnahmen

Gehalt

Gehalt

Renten (Berufsunfähigkeit, Erwerbsunfähigkeit etc.)

Renten (Berufsunfähigkeit, Erwerbsunfähigkeit etc.)

Kindergeld

Kindergeld

Miete/Pacht

Miete/Pacht

Summe:

Ausgaben

Miete

Miete

Telefon/Internet

Telefon/Internet

Strom

Strom

Vereine/Sport etc.

Vereine/Sport etc.

Versicherungen/Sparverträge

Versicherungen/Sparverträge

Lebensmittel

Lebensmittel

Freizeit

Freizeit

Summe:

Ergebnis

Das bleibt zum Sparen:

Entweder mit Stift und Papier – in Schreibwarengeschäften gibt es sogar richtige Haushaltsbücher zu kaufen. Oder per App, die es oft kostenlos in den App-Stores gibt. Allerdings zeigt eine Untersuchung von Finanztest aus dem Jahr 2020, dass die Programme in Sachen Datenschutz noch Nachholbedarf haben. Wer sich gut mit Excel, Notes oder Open Office auskennt, kann sich auch einfach selbst Tabellen bauen. Auf das Handy synchronisiert, lassen die sich sogar unterwegs ausfüllen.

Nach ein paar Monaten sollten Sie über Ihre Gesamtausgaben Bilanz ziehen können. Das, was am Ende des Monats durchschnittlich übrig bleibt, können Sie investieren.

So errechnen Sie Ihren Sparbetrag (in Euro)

Einnahmen |

Nettogehalt |

2 300 |

Weitere Einnahmen (Mieten, Pacht, Renten, Kindergeld etc.) |

0 |

Ausgaben |

Fixe Ausgaben (Miete, Handy, Versicherungen, Sparverträge, Kredite etc.) |

1 300 |

Weitere Ausgaben (Lebensmittel, Freizeit) |

500 |

Frei verfügbar zum Sparen |

500 |

Geldfresser finden

Prüfen Sie auch, ob es Einsparpotenzial gibt, dann können Sie Ihre Sparrate noch erhöhen. Haben Sie vielleicht Verträge laufen, die sich gar nicht mehr lohnen, wie ein Abo fürs Fitnessstudio, das Sie nicht besuchen? Bei älteren Telefon- und Handy-Abos oder Stromverträgen kann ein Wechsel ebenfalls einiges sparen, weil ein Neuabschluss häufig günstiger ist. Möglicherweise finden Sie so auch heraus, dass Ihnen der tägliche Kaffee auf dem Arbeitsweg auf den Monat gerechnet eigentlich zu teuer ist. Solche vermeintlich kleinen Ausgaben lassen sich besonders leicht vermeiden.

Versicherungen checken

Versichern lässt sich fast alles, doch die meisten Policen sind überflüssig. Auch Sie sollten deshalb nach der Bestandsaufnahme checken, ob Sie tatsächlich alle abgeschlossenen Verträge brauchen. Von vielen können Sie sich ohne Wehmut trennen, etwa Reparaturversicherungen für das Handy oder Insassenunfallversicherungen für das Auto. Welche Policen wirklich wichtig sind, lesen Sie in Kapitel 2 (ab S. 37, „Die Basis“). Bei der Einschätzung Ihres Bedarfs hilft auch unser Versicherungscheck, den Sie hier finden: test.de/special-versicherungen.

Schauen Sie beim Aussieben auch nach, wann Sie den Vertrag abgeschlossen haben. Neuere Policen sind häufig günstiger und bieten gleichzeitig einen größeren Versicherungsumfang. Gerade bei der Haftpflichtoder Hausratversicherung kann es sich lohnen, den Vertrag zu wechseln.

Finden Sie heraus, wo Ihr Geld liegt

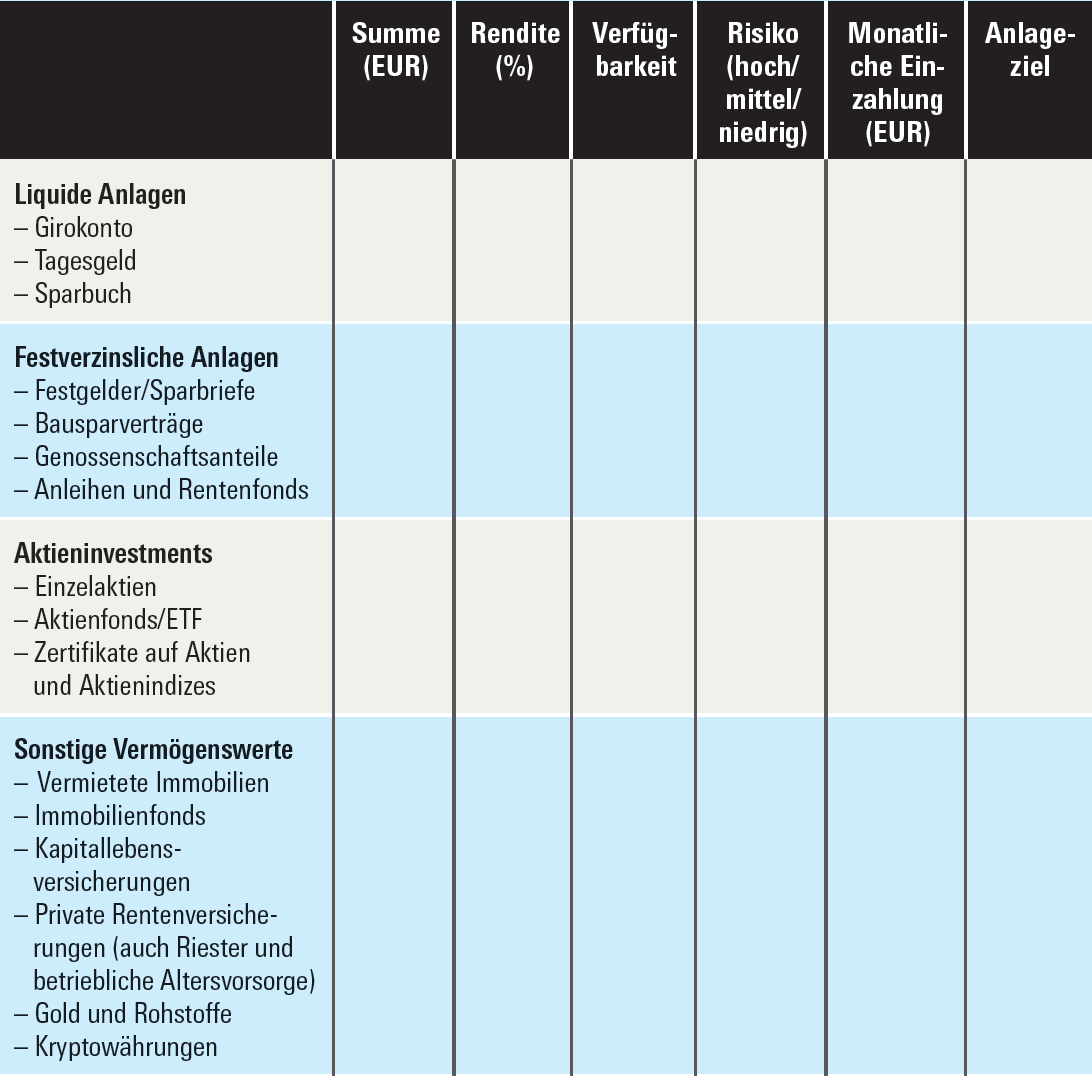

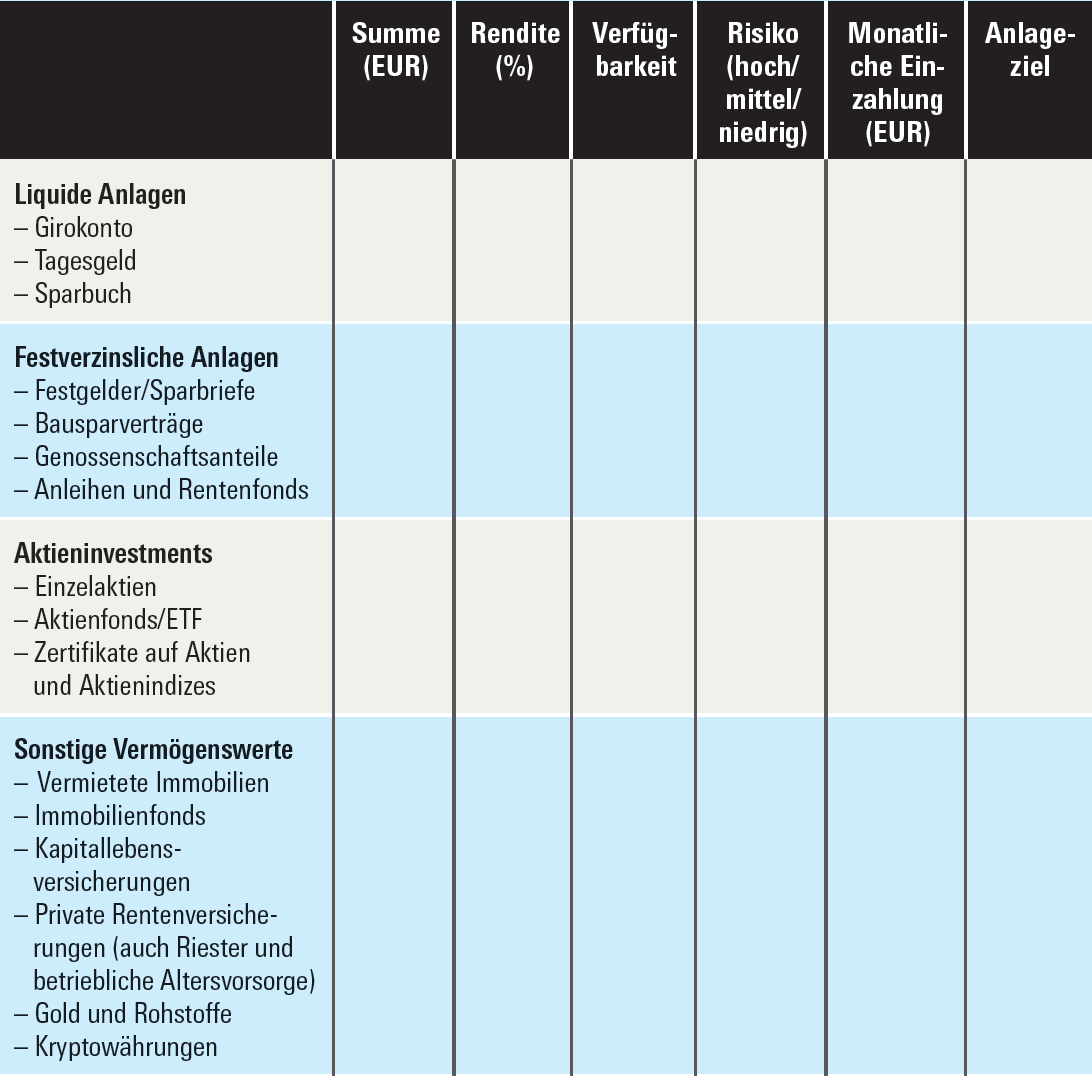

Mit rund 30 Jahren haben viele bereits irgendwelche Konten oder Sparverträge abgeschlossen. Nehmen Sie den Ordner aus dem Regal und listen Sie auf, wo bislang Ihr Erspartes steckt. Notieren Sie alle Konten, die Sie besitzen. Auch das Depot oder Sparverträge gehören dazu. Vielleicht haben Sie eine Lebensversicherung oder einen Bausparvertrag abgeschlossen. Möglicherweise besitzen Sie auch Anteile einer Genossenschaft oder haben schon eine Betriebsrente oder einen Riester-Vertrag unterschrieben.

Notieren Sie alles mit dem aktuellen Wert und, sofern möglich, mit der Rendite. Nutzen Sie dafür aktuelle Kontoauszüge, Depotauszüge oder bei Versicherungen die jährliche Standmitteilung, die Sie zugeschickt bekommen. Achten Sie auf den Zeitraum, den Ihr Geld dort gebunden ist. Haben Sie jederzeit Zugriff, oder gibt es feste Laufzeiten? So erhalten Sie einen Überblick, wie Ihre Geldanlage bislang aufgestellt ist.

Gehen Sie Ihre Unterlagen durch und füllen Sie die Tabelle auf S. 28 so weit es geht aus. Tragen Sie bei der Summe ein, wie viel auf dem Konto liegt oder welchen Wert Ihr Sparvertrag erreicht hat. Notieren Sie auch die Verzinsung. Bei Aktien zeigen Ihnen viele Depots Ihre durchschnittliche Rendite an. Schauen Sie auch nach, ob es Kündigungsfristen gibt, oder ob Sie ohne Verluste jederzeit an Ihre Ersparnisse herankommen. Falls Sie regelmäßig sparen, sollten Sie in der Zeile auch die Sparrate festhalten. Tragen Sie auch ein, wie hoch das Risiko Ihrer Anlagen ist und für welches Sparziel Sie es jeweils eingerichtet haben.

Erhalten Sie einen Überblick über Ihr Vermögen

Vielleicht ist die Tabelle bei Ihnen schnell abgehakt, weil einfach noch nicht so viel da ist. Der ein oder andere muss dagegen in seinen Unterlagen wühlen, um alles aufzulisten.

Prüfen Sie Ihre Anlage

Nutzen Sie Ihren neuen Überblick auch, um aufzuräumen. Vielleicht haben Sie einen Kredit laufen und gleichzeitig dümpelt Geld auf dem Sparbuch ungenutzt herum? Nehmen Sie es, um das Darlehen abzulösen. Das bringt die beste Rendite. Denn Kreditzinsen sind oft deutlich höher als bei Geldanlagen. Haben Sie Geld unverzinst auf Sparkonten liegen, das Sie erst in vielleicht fünf Jahren brauchen, dann könnten Sie das auch auf ein Festgeldkonto schieben, um zumindest etwas Ertrag damit zu erwirtschaften.

Etwas Aufmerksamkeit sollte auch Ihr Girokonto bekommen. Reichen Ihre Einnahmen, um laufende Ausgaben zu decken? Oder rutschen Sie immer wieder in den Dispo – was teure Überziehungszinsen verursacht? Dann sollten Sie zuerst Ihre Ausgaben in den Griff bekommen. Teure Dispokredite lassen sich außerdem mit günstigeren Ratenkrediten ablösen.

Sollten Sie Sparverträge abgeschlossen haben, etwa Lebens- oder Rentenversicherungen, ist auch hier ein kritischer Blick sinnvoll. Prüfen Sie, ob sich die Versicherung für Sie überhaupt lohnt. Sollte der Vertrag schon viele Jahre laufen und dadurch noch einen hohen Garantiezins haben: Glückwunsch! An so einer Versicherung lohnt es sich derzeit meist festzuhalten. Bei allen anderen Verträgen sollten Sie nachrechnen, ob die Kosten die meist magere Rendite möglicherweise auffressen. Es kann sich dann lohnen, die Police beitragsfrei zu stellen.

Lebensversicherung: Hilfe beim Prüfen

Lebensversicherung: Hilfe beim Prüfen

Die Verbraucherzentralen helfen dabei, Lebensversicherungen auf ihre Tauglichkeit zu prüfen. Die Beratung gibt es gegen Gebühr. Kontaktdaten zu Beratungsstellen finden Sie unter verbraucherzentrale.de/beratung.

Nun stehen Sie mit beiden Beinen im Leben. Mit etwa 30 Jahren sind Ausbildung oder Studium vorbei. Ein Traineeship oder die ersten Berufsjahre haben Sie schon hinter sich gebracht. Sie sind im Arbeitsleben angekommen: Das Konto füllt sich regelmäßig, und am Monatsende bleibt hoffentlich Geld übrig, das Sie beiseitelegen können. Fragt sich nur, wofür? Für die nächste Reise, eine eigene Wohnung, die Ausbildung des Nachwuchses oder für die Altersvorsorge? Gibt es noch gar keine Pläne, aber Träume und Fragezeichen? Und wie geht eigentlich Geldanlage? Es ist Zeit, sich über die eigenen Finanzen konkrete Gedanken zu machen.

Nun stehen Sie mit beiden Beinen im Leben. Mit etwa 30 Jahren sind Ausbildung oder Studium vorbei. Ein Traineeship oder die ersten Berufsjahre haben Sie schon hinter sich gebracht. Sie sind im Arbeitsleben angekommen: Das Konto füllt sich regelmäßig, und am Monatsende bleibt hoffentlich Geld übrig, das Sie beiseitelegen können. Fragt sich nur, wofür? Für die nächste Reise, eine eigene Wohnung, die Ausbildung des Nachwuchses oder für die Altersvorsorge? Gibt es noch gar keine Pläne, aber Träume und Fragezeichen? Und wie geht eigentlich Geldanlage? Es ist Zeit, sich über die eigenen Finanzen konkrete Gedanken zu machen. Es reicht definitiv nicht, sich auf die erste Schicht und damit in erster Linie auf die gesetzliche Rente zu verlassen.

Es reicht definitiv nicht, sich auf die erste Schicht und damit in erster Linie auf die gesetzliche Rente zu verlassen.

Haben Sie viel Vermögen oder rechnen Sie fest mit einem Erbe?

Haben Sie viel Vermögen oder rechnen Sie fest mit einem Erbe?

Lebensversicherung: Hilfe beim Prüfen

Lebensversicherung: Hilfe beim Prüfen