Aufbauend auf den vorangegangen Kapiteln, im Kontext der Grundlagen (Kap. 2) und der abgeleiteten Einflussbereiche (Kap. 3), befasst sich dieses Kapitel mit den Herausforderungen des Sustainable Finance (Abschn. 4.2). Dabei liegt der Fokus dieses Kapitels auf den Anforderungen für Banken und Finanzdienstleistern.

4.1 Daten, Daten und nochmals Daten

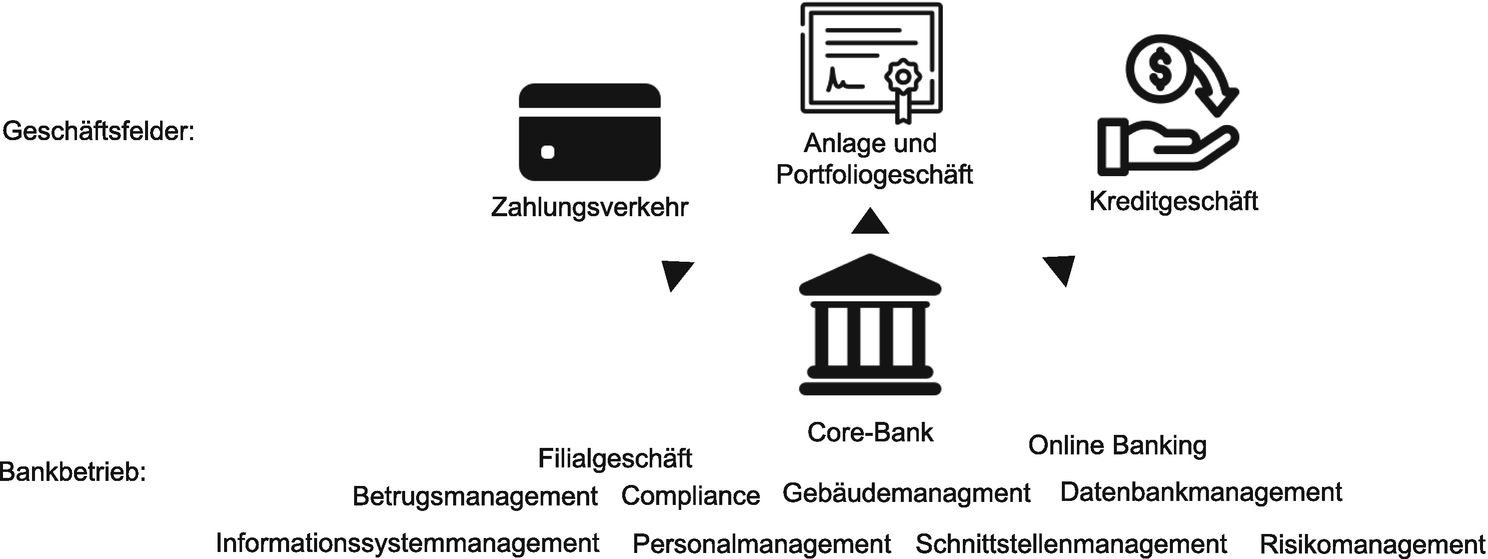

Ausgewählte Geschäftsbereiche einer Bank

Die Abb. 4.1 zeigt, dass eine Bank zahlreiche Kerngeschäftsfelder haben kann und entsprechend bedienen muss. Ein Kerngeschäftsfeld ist beispielsweise der Zahlungsverkehr. Kunden besitzen bei der jeweiligen Bank ein eigenes Privat- und/oder Geschäftskonto. Von diesen Konten werden Zahlungen getätigt und von anderen Bankkunden empfangen. Ein anderes Geschäftsfeld kann die Anlage- und Portfolioberatung darstellen. In Anlehnung an Abschn. 3.1 und Abb. 3.1 wird in diesem Geschäftsfeld Kapital akkumuliert und dient, zumindest teilweise, als Grundlage für die Vergabe von Finanzmitteln für Finanzierungsprojekte. Die skizzierten Geschäftsaktivitäten führen zur Notwendigkeit, weitere Geschäftsbereiche innerhalb einer Bank zu erfassen, um die entsprechende Steuerung, Überwachung und Verwaltung zu unterstützen. Diese Teilgeschäftsbereiche einer Bank dienen im Allgemeinen der Sicherstellung eines reibungslosen Geschäftsbetriebs. Aus dieser vereinfachten Darstellung lässt sich der Komplexitätsgrad an Systemen vermuten, welche nahtlos in einander zugreifen müssen, um die Abwicklung der Geschäftsbereiche zu realisieren. Die Herausforderung hierbei ist, dass die einzelnen Geschäftsbereiche in der Regel nicht isoliert voneinander betrachtet werden können, sondern sich gegenseitig informieren.

Ein kurzes Beispiel soll diesen Umstand verdeutlichen. Ein beliebiger Kunde einer Bank möchte Aktien erwerben. Hierzu nutzt er das Geld aus seinem Gehaltseingang von seinem Arbeitgeber. Dieser Arbeitgeber hat sein Gehaltskonto jedoch bei einer anderen Bank. Damit die Zahlung des Gehalts realisiert werden kann, müssen verschiedenste Systeme ineinandergreifen. Der Erwerb der Aktien erfolgt über das Verrechnungskonto, welches neben dem Girokonto und dem Portfolio bei der Bank des betrachteten Kunden liegt. Der Geldeingang erfolgt über den Zahlungsverkehr und wird entsprechend verbucht. Der Kunde meldet sich über das Internetportal der Bank an. Das Portal benötigt also Zugriff auf die Daten, um die gewünschte Umbuchung und den späteren Aktienerwerb durchzuführen. Im Hintergrund werden die Informationen gespeichert und ggf. an andere Finanzmarktteilnehmer und Aufsichtsbehörden weitergegeben. Dieses Fallbeispiel zeigt die systemische Komplexität, welches tagtäglich bei Banken in verschiedenen Formen ineinandergreifen. Modifikationen, Wartungen und Überholungen sind in Anbetracht dieser Komplexität nicht trivial. Allerdings erfordert die Umsetzung des Sustainable Finance Eingriffe in sämtliche Prozessabläufe der einzelnen Geschäftsfelder. Zum besseren Verständnis der abgeleiteten technischen Herausforderungen ergibt es Sinn, einen kompahten Überblick der bestehenden Systeme mit Blick auf eine historische Einordnung zu betrachten. Allerdings muss an dieser Stelle betont werden, dass das obige Fallbeispiel ein simpler Fall ist. Vor diesem Hintergrund ist mit Blick auf die Firmenkundenabteilung eine deutlich höhere Komplexität anzunehmen. Dabei können aber Daten und Technologien helfen, die Komplexität zu managen.

Zentraler Baustein in einer Bank sind also die Informationssysteme. Die technologische Entwicklung und die Veränderung der Informationssystemlandschaft, zur Realisierung der Geschäftsfelder im Banking, ist eine historische Entwicklung. Diese historische Entwicklung wird Gegenstand des folgenden Kapitels sein.

4.2 Die Herausforderungen der unterschiedlichen Bankensysteme

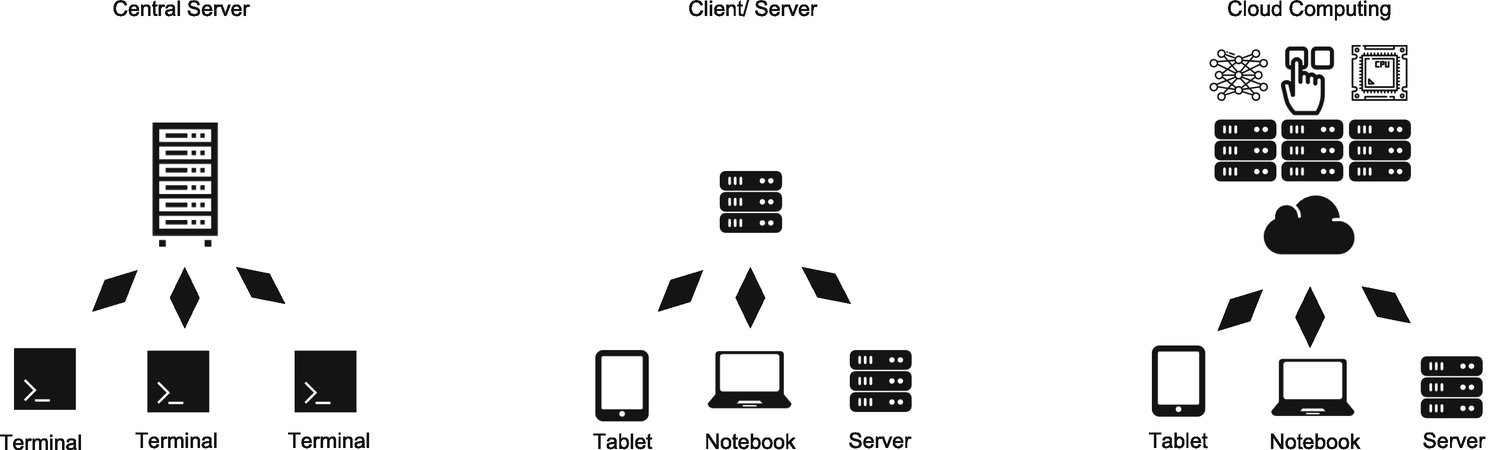

Ausgewählte Architekturen

In den 1970er entstand das Konzept der zentralen Server Architektur. Hierbei steht im Zentrum der Betrachtung ein „Leistungsstarker“ Server (engl. mainframe computer). Der Zugriff geschieht dabei über sogenannte Terminals. Diese Terminals haben kaum Rechenleistung und dienen ausschließlich Ein- und Aussagen von Informationen. Alle relevanten Berechnungen und Operationen übernimmt der Server. Auf diesem Server liegen ebenfalls die Daten und alle logische Operationen in Form von Quellcode und Software. Zudem werden die Darstellungen auf dem Server vorberechnet und entsprechend auf die Terminals zur Anzeige weitergeleitet. Der Vorteil bei der zentralen Serverarchitektur ist, dass die Daten an einer Stelle abgelegt sind. Außerdem besteht durch diesen Ansatz eine homogene Software-Landschaft. Wesentliche Nachteile ergeben sich aus dem Umstand, dass der Server die Achillesverse ist. Sofern der Server ausfällt oder angegriffen wird, besteht die Gefahr eines kompletten Ausfalls. Das System ist zudem in einem Netzwerk fixiert und eine Skalierung in Abhängigkeit der Auslastungssteuerung ist nicht vorhanden. Das bedeutet, dass bei einer hohen Auslastung durch beispielsweise viele Anfragen das Gesamtsystem gebremst wird. Damit ergibt sich aus Sicht der Software ein monolithischer Aufbau im Hinblick auf Wartung und Erweiterung. Zudem sind die Kosten für solche Arten von Servern im Vergleich zu den Alternativen sehr hoch. Allerdings ist ausgehend von einem solchen monolitischen System eine Umrüstung auf andere Architekturkonzepte sehr komplex. Zudem fehlen heute schon die notwendigen Experten am Markt, um solch aufwendige Systemänderungen vorzunehmen. Daher verwundert es, warum solche Ansätze in vielen Banken noch zum Einsatz kommen.

Die Client Server Architektur bestehen aus Server und Clients. Die Clients sind Endgeräte, wie handelsübliche Computer, Tablets, mobile Telefone oder sogenannte Internet of Things (IoT) Device. Diese Geräte können über das Internet mit dem Server verbunden werden, um Daten in beliebiger Form auszutauschen. Die Clients als Endgeräte rufen bei einem Verbindungsaufbau mit dem Server in der Regel entsprechende Dienstleistungen auf. Das besondere ist, dass je nach Anwendung der Client verschiedene Rollen einnehmen kann. Das bedeutet, der Client kann je nach Anwendungsfall als Präsentationsoberfläche (Presentation Tier) dienen, teilweise auch logische Operationen (Logic Tier) oder sogar Teile der Datenbasis (Data Tier) bereitstellen. Das erlaubt den Entwicklern solcher Architekturen und Systeme eine gewisse Flexibilität in der Entwicklung und Anwendung im Kontext der Client Server Architektur. An dieser Stelle muss erwähnt werden, dass die meisten Clients, aufgrund ihrer technischen Ausstattung auch als Server fungieren können und jeder Server wiederum als Client agieren kann. Der primäre Vorteil dieser Architektur ist die Flexibilität in der Entwicklung. Die Schichtenverteilung kann je nach Ansprüchen verteilt werden. Beispielsweise kann bei einer entsprechenden Internetverbindung dem Client mehr Arbeitslast zugewiesen werden und der Server dient als Datenhaltungsplattform. Bei solch einem Ansatz wird so Rechenlast vom Server genommen, sodass hier die Anzahl der Anfragen erhöht werden kann. Im Bereich der mobilen Applikationen wäre es vielleicht sinnvoller, möglichst viel Arbeitslast auf den Server auszulagern, sodass viele einfache Clients den Dienst nutzen können, weil Sie nur die Benutzeroberfläche darstellen müssen. Der Nachteil dieser Systeme können die Serverauslastung aufgrund eines hohen Benutzeraufkommens sein. Generell erfordert die Umsetzung von Client Server Architekturen einen hohen Planungsaufwand, nicht zuletzt aufgrund der Koordination der einzelnen Akteure. Der administrative Aufwand steht damit in linearer Abhängigkeit zu den geplanten Servern und Clients.

Infrastructure as a Service

Plattform as a Service

Software as a Service

Plattform as a Service beschreibt den Zugriff auf eine vollständige Plattform, die innerhalb der Cloud Computing Umgebung liegt. Dabei kann eine solche Plattform ein spezifisches Betriebssystem mit zahlreichen Unteranwendungen sein. Hier ist in der Banken und Finanzdienstleistung Branche der Trend zu beobachten, dass FinTech Startups diesen Technologieansatz vermehrt nutzen. Konkret bedeutet dies, dass die Anbieter von Servicedienstleistungen ihre gesamte Anwendung mit zugrundelegendem Betriebssystem in die Cloud Computing Landschaft verlagern. Interessierte Banken können nun den Service (häufig als Abo Variante) buchen und erhalten dann Zugriff auf die Plattform. Der Kunde solcher Anbieter kann hierbei in der Regel keine Rückschlüsse auf die Plattform anstellen, weil der Zugriff über den Browser erfolgt und der Anwender direkt zur Anwendung weitergeleitet wird.

Software as a Service beschreibt den Zugriff auf Softwarepakete aus der Cloud. Dies kann beispielsweise eine Bankensoftware oder ein typisches Office Produkt sein, die dem Anwender zur Verfügung gestellt werden.

Zusammengefasst ist festzuhalten, dass sich hinter dem umgangssprachlichen Cloud Begriff, Rechenzentren verbergen. Diese bestehen aus einzelnen Hardware Komponenten, den sogenannten Racks. Diese Racks bilden die Basisbausteine des Rechenzentrums. Aus den Racks werden dann Server und Dienstleistungen zusammengeschaltet. Bei den Racks handelt es sich um Metallkisten, die im wesentlichen aus Rechenkernen, Festplatten und Grafikkarten bestehen. Die Bilanzkennzahlen der großen Technologie Firmen zeigen den Erfolg der Cloud Computing Dienstleistungen. Ein Vorteil des Cloud Computing ist die Skalierung von Infrastruktur je nach Bedarf. Dieses Prinzip nutzen beispielsweise große Logistikdienstleister für ihren online-Handel oder Streaming Dienstanbieter. Das heißt, bei Bedarf können Varianten der Cloud genutzt werden. Zudem ist die Cloud für viele Anbieter in der Regel kostengünstig, aufgrund der Mietmodelle. Die Cloud Systeme werden professionell gewartet und es gibt intelligente Backup Lösungen, was die Kosten für Administration und Wartung minimiert. Zudem erlaubt die Cloud einen weltweiten Zugriff. Außerdem ist ein weiterer Vorteil, dass alle Endgräte relativ geringe Rechenleistung brauchen. Dieser Ansatz erlaubt völlig neue Geschäftsmodelle, indem rechenintensive Operationen bei Bedarf auf die Cloud Infrastruktur ausgelagert werden und das Ergebnis an den jeweiligen Anwender zurück gesendet wird. Mit Blick auf potenziellen Anwendungen mit Komponenten künstlicher Intelligenz ist anzunehmen, dass solche Lösungen in naher Zukunft an Bedeutung gewinnen werden. Den genanten Vorzügen des Cloud Computing stehen zahlreiche Nachteile gegenüber, beispielsweise ist die Abgabe der Daten auf die Cloud Computing Infrastruktur in den meisten Fällen notwendig, um die Dienste nutzen zu können. Zudem gibt es Betreiber-und Länderrisiken in Form von politischen Rahmenbedingungen. Wesentlich sind die Lock-In Effekte nicht zu unterschätzen. Ebenso muss der Nutzer dieser Cloud Computing Dienste eine stabile Internetverbindung sicherstellen, was mitunter kein triviales Unterfangen ist.

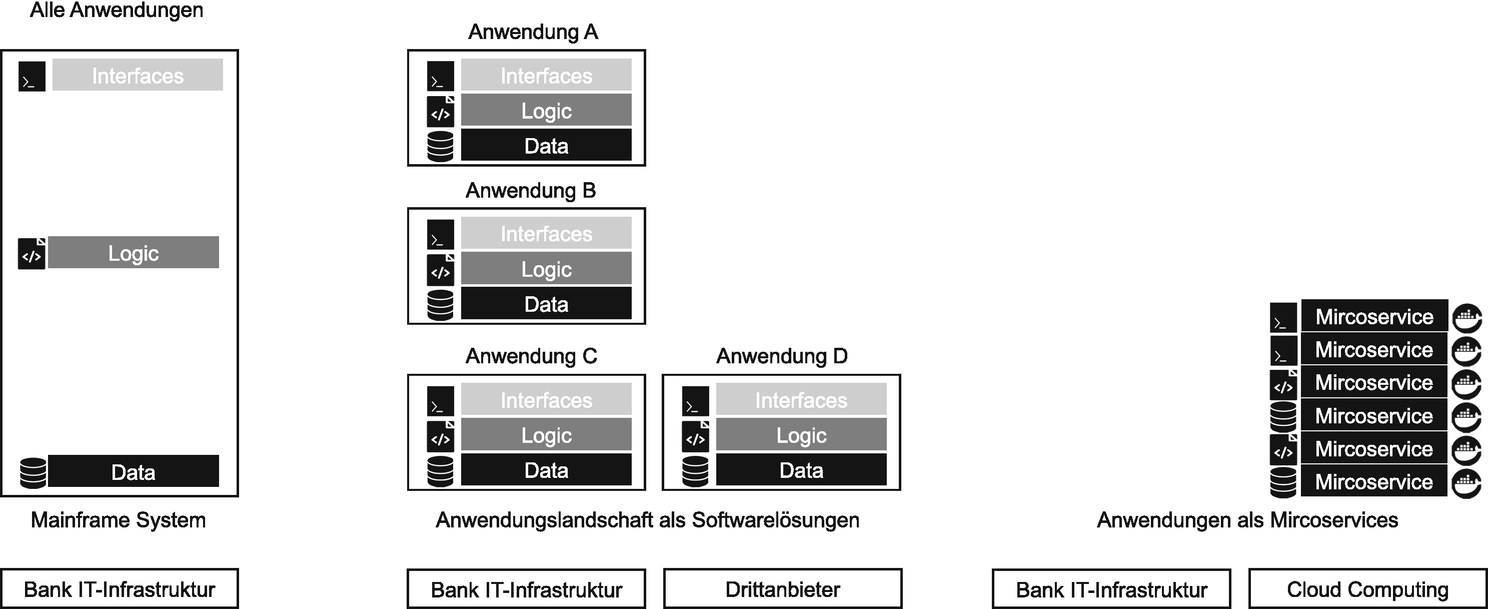

Vom Mainframe zu Microservices

Die Abb. 4.3 gibt einen Eindruck, wie die Banken Informationssysteminfrastruktur aufstellen können. Ausgehend von der Mainframe Konzeption, bei der alle relevanten Kernsysteme einer Bank in einem zentralen Server zusammengefasst sind, ist im Zeitablauf ein anwendungsorientierter Ansatz entstanden, bei dem für jeden Anwendungsbereich eine Software genutzt wird. Dabei kann eine Bank einige Dienstleistungen auch von Drittanbieter beziehen. Die modernste Form einer möglichen Architektur stellt die vollständige Auslagerung von Anwendungen auf den Konzepten der Microservices mit Hilfe von Containern in der Cloud dar. Selbstverständlich finden sich in der Praxis zahlreiche Mischformen wieder.

Dieser Umstand zeigt die Herausforderung für die Verantwortlichen einer Bank, um an die entsprechenden Daten für die Analyse, im Sinne des Sustainable Finance aus den unterschiedlichen Anwendungen, Softwarelösungen und Microservices zu gelangen. Im kommenden Kapitel wird sich dieser Herausforderung genauer gewidmet und werden Lösungsansätze vorgestellt.