Sumário: 16.1. Conceito de salário – 16.2. Distinção entre salário e remuneração: 16.2.1. Gorjetas próprias vs. gorjetas impróprias; 16.2.2. Gueltas – 16.3. Características do salário – 16.4. Terminologia: diferentes acepções de salário – 16.5. Formas de estipulação do pagamento do salário: 16.5.1. Salário por unidade de tempo; 16.5.2. Salário por produção (ou por unidade de obra); 16.5.3. Salário por tarefa; 16.6. Composição do complexo salarial: integração e incorporação – 16.7. Parcelas salariais – 16.7.1. Abono: 16.7.2. Adicionais; 16.7.3. Gratificações; 16.7.4. Décimo terceiro salário; 16.7.5. Prêmios ou bônus; 16.7.6. Comissões – 16.8. Parcelas não salariais: 16.8.1. Ajuda de custo; 16.8.2. Diárias para viagem; 16.8.3. Participação nos lucros ou resultados (PLR); 16.8.4. Verba de representação; 16.8.5. Abono do PIS; 16.8.6. Stock options; 16.8.7. Salário-família – 16.9. Meios de pagamento do salário – 16.10. Salário-utilidade ou salário in natura: 16.10.1. Art. 458 da CLT: rol exemplificativo; 16.10.2. Parte paga em dinheiro; 16.10.3. Valor das utilidades; 16.10.4. Tratamento diferenciado do rurícola; 16.10.5. Tratamento diferenciado do doméstico; 16.10.6. Utilidades sem natureza salarial – 16.11. Tempo de pagamento do salário: 16.11.1. Mora contumaz e débito salarial – 16.12. Local e forma de pagamento do salário – 16.13. Sistemas de garantias salariais: 16.13.1. Proteção quanto ao valor (irredutibilidade salarial); 16.13.2. Proteção quanto ao valor mínimo do salário; 16.13.3. Proteção quanto aos possíveis abusos do empregador; 16.13.4. Proteção quanto a atos de terceiros; 16.13.5. Proteção quanto a atos do próprio empregado – 16.14. Deixadinhas.

Marcadores: REMUNERAÇÃO; SALÁRIO; GORJETAS; SALÁRIO-UTILIDADE; SALÁRIO IN NATURA; Salário mínimo; PISOS SALARIAIS; PARCELAS SALARIAIS; ADICIONAIS; DÉCIMO TERCEIRO SALÁRIO; FORMAS DE FIXAÇÃO DO SALÁRIO; PROTEÇÃO DO SALÁRIO.

Material de estudo:

✓ Legislação: CRFB/88, art. 7º, incisos IV, V, VI, VII, VIII, X, XI, XXX, XXXI, XXXIV, e parágrafo único; CLT, art. 76-83, 117-126, 144, 192-195, 235-G, 320-322, 457-467; Lei nº 5.889/1973, art. 9º; Lei nº 5.859/1972, art. 2º-A; Lei nº 3.207/1957; Lei nº 4.090/1962; Lei nº 4.749/1965; Decreto nº 57.155/1965; Decreto nº 8.084/2013.

✓ Jurisprudência: Súm. 10, 13, 14, 27, 45, 60, 63, 80, 91, 101, 115, 124, 132, 139, 148, 152, 172, 191, 202, 203, 225, 226, 228, 241, 247, 248, 253, 258, 264, 265, 318, 340, 342, 343, 347, 354, 358, 367, 370, 372, 375 e 381, TST; OJ SDI-1 47, 97, 100, 103, 123, 133, 160, 235, 251, 259, 272, 325, 339, 358, 390, 393, 394, 397 e 413, TST; OJ SDI-2 71, TST; OJ SDC 18, 25 e 26, TST; Súmulas Vinculantes 4, 6 e 16, STF.

✓ Doutrina (+)

Estratégia de estudo sugerida:

No estudo da remuneração, é necessário entender os principais conceitos, o que tornará mais fácil a memorização dos dispositivos legais e dos inúmeros verbetes de jurisprudência sobre o tema.

Há que se tomar especial cuidado com o estudo dos arts. 457 e 458 da CLT, dos quais são tiradas muitas questões literais pelas bancas examinadoras. Você precisa estudar estes artigos até começar a sonhar com eles...

Os cálculos utilizados ao longo da exposição são meramente exemplificativos, e auxiliam na assimilação dos conceitos e do conteúdo em geral. Na imensa maioria dos concursos, não é necessário conhecer cálculos trabalhistas.

Neste capítulo trataremos da contraprestação paga ao empregado, seja diretamente pelo tomador dos serviços, seja indiretamente, por terceiros.

A palavra salário deriva do latim salarium, e é empregada para denominar a contraprestação pelo trabalho, tendo em vista que, na antiguidade, tal contraprestação era paga sob a forma de porções de sal.

Salário é toda contraprestação ou vantagem, concedida em pecúnia ou em utilidade, paga diretamente pelo empregador ao empregado, em virtude do contrato de trabalho.

Assim, conforme Márcio Túlio Viana1, só é salário o que sai das mãos do empregador; e só é salário aquilo que corresponde ao trabalho (ou, melhor ainda, ao contrato de trabalho).

O salário tem natureza de contraprestação:

|

EMPREGADO |

EMPREGADOR |

|

Trabalho ou tempo à disposição = prestação →→→ |

←←← Salário = contraprestação |

Observe-se, entretanto, que há casos em que a lei determina o pagamento do salário ainda que não sejam prestados os serviços. Exemplos: aviso prévio não trabalhado; 15 primeiros dias do afastamento por doença, férias etc. Isso ocorre porque o contrato de trabalho é sinalagmático no conjunto, e não prestação por prestação2.

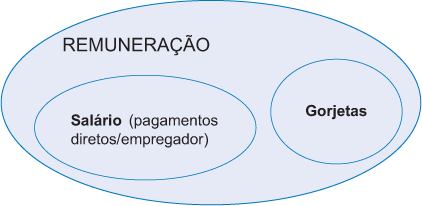

Remuneração é a soma dos pagamentos diretos (isto é, aqueles feitos pelo empregador) e dos pagamentos indiretos (feitos por terceiros) ao empregado em virtude do contrato de trabalho.

A remuneração é o gênero, do qual o salário é uma das espécies.

Esquematicamente, teríamos:

O exemplo mais comum de pagamento indireto é a gorjeta. Neste sentido, inclusive, o texto consolidado:

Art. 457. Compreendem-se na remuneração do empregado, para todos os efeitos legais, além do salário devido e pago diretamente pelo empregador, como contraprestação do serviço, as gorjetas que receber.

(...)

Do dispositivo em análise se extrai que a gorjeta não tem natureza salarial. Caso contrário, não integraria a remuneração (gênero), consoante dispõe o art. 457, mas o próprio salário (espécie). Entretanto, do fato de as gorjetas integrarem a remuneração decorrem importantes efeitos jurídicos. Vejamos os principais.

a) As gorjetas não integram a base de cálculo de parcelas trabalhistas baseadas no salário

Várias parcelas trabalhistas, as quais serão estudadas em pormenores na sequência deste capítulo, têm como base de cálculo o salário, razão pela qual não são integradas pelas gorjetas.

Exemplos: aviso prévio3, adicional noturno4, horas extras5 e descanso semanal remunerado6.

Aliás, estes exemplos não foram inseridos por acaso, e sim para acompanhar a jurisprudência do TST, consoante a Súmula 354:

Súm. 354. Gorjetas. Natureza jurídica. Repercussões (mantida). Res. 121/2003, DJ 19, 20 e 21.11.2003.

As gorjetas, cobradas pelo empregador na nota de serviço ou oferecidas espontaneamente pelos clientes, integram a remuneração do empregado, não servindo de base de cálculo para as parcelas de aviso prévio, adicional noturno, horas extras e repouso semanal remunerado.

b) As gorjetas não integram a composição do salário mínimo

Como as gorjetas são pagas por terceiros, estranhos à relação de emprego, não podem fazer parte do cálculo do salário mínimo, ao passo que este constituiu obrigação do empregador, nos termos do art. 76 da CLT. Ademais, se as gorjetas não são salário, obviamente não poderiam compor o valor deste.

Neste sentido, a FCC (Analista – 23ª Região – 2004) considerou correta a seguinte assertiva:

“Em relação às gorjetas, é correto afirmar que nem as próprias nem as impróprias são computadas para a composição do salário mínimo.”

c) As gorjetas integram a base de cálculo de parcelas baseadas na remuneração

Embora as gorjetas não possuam natureza salarial, seu caráter remuneratório tem o efeito de integrá-las àquelas parcelas calculadas sobre a remuneração.

Exemplos: FGTS7, férias8 e décimo terceiro salário9.

Neste sentido, a ESAF (AFT – MTE – 2010) considerou correta a seguinte assertiva:

“Tanto no cálculo das férias como da gratificação natalina, deve ser considerada a integração, pela média, das gorjetas, porquanto, embora pagas por terceiros, compõem a remuneração do trabalhador.”

Advirta-se, entretanto, para o fato de que nem sempre a expressão remuneração é utilizada no sentido técnico-jurídico preconizado pelo art. 457 da CLT. Ao contrário, é até mais comum na prática trabalhista (aí incluídos o legislador e o juiz) o uso da expressão remuneração com outras acepções, ora como sinônimo de salário, ora com a conotação de gênero que englobaria várias parcelas contraprestativas, dentre as quais o salário. É frequente, por exemplo, a utilização da expressão caráter remuneratório para indicar a natureza salarial de determinada parcela.

Gorjetas próprias são aquelas concedidas espontaneamente pelo terceiro ao empregado. Gorjetas impróprias, por sua vez, são aquelas compulsórias, cuja concessão é obrigatória para posterior distribuição aos empregados. Normalmente, as gorjetas impróprias são discriminadas na nota de consumo e o cliente não tem liberdade para concedê-las ou não10. O § 3º do art. 457 da CLT não faz distinção entre as gorjetas próprias e impróprias, razão pela qual é dado tratamento jurídico idêntico a ambas.

Nesta linha, o Cespe (Procurador do Estado da Paraíba – 2008) considerou incorreta a seguinte assertiva:

“Considera-se gorjeta a importância paga pelo cliente como adicional na conta cobrada pelo empregador e destinada à distribuição entre os empregados, não se caracterizando como tal, para fins de integração à remuneração, a verba paga pelo cliente, em caráter voluntário, diretamente ao empregado que o haja servido.”

Observe-se que este assunto (gorjetas próprias e impróprias) é muito frequente em provas de concursos públicos, especialmente nos certames organizados pelo Cespe.

Assim como as gorjetas, também as gueltas constituem parcela contraprestativa ofertada por terceiro. A diferença é que as gorjetas são pagas pelos clientes, ao passo que as gueltas são pagas por fornecedores do empregador, com o consentimento deste.

O objetivo das gueltas é incentivar a venda de produtos ou de serviços de determinado fornecedor. Exemplo: farmácias e drogarias, cujos laboratórios fornecedores oferecem determinada quantia aos vendedores para que comercializem seus produtos.

Entende-se, de forma majoritária, que as gueltas integram a remuneração, assim como ocorre com as gorjetas.

Nesse sentido tem decidido o TST, conforme se depreende dos seguintes arestos:

Agravo de instrumento. Recurso de revista. 1. Salário por fora. 2. Prêmios – Gueltas. Natureza jurídica. Decisão denegatória. Manutenção. Sendo a parcela contraprestativa, mas paga por terceiros (os fornecedores das mercadorias), tem natureza de remuneração, tal como as gorjetas (Súmula 354,TST). Não há como assegurar o processamento do recurso de revista quando o agravo de instrumento interposto não desconstitui os fundamentos da decisão denegatória, que subsiste por seus próprios fundamentos. Agravo de instrumento desprovido (TST, 3ª Turma, AIRR-463-97.2012.5.20.0014, Rel. Min. Mauricio Godinho Delgado, j. 27.11.2013, DEJT 29.11.2013).

Integração das gueltas à remuneração. Reflexos. A natureza jurídica da parcela gueltas equipara-se à das gorjetas e, em decorrência, aplica-se, por analogia, a Súmula 354 do TST. Precedentes desta Corte. (...) (TST, 5ª Turma, RR-512-17.2010.5.02.0045, Rel. Min. João Batista Brito Pereira, j. 16.10.2013, DEJT 25.10.2013).

Recurso de revista. Guelta. Verba paga por terceiro decorrente das atividades desempenhadas pelo empregado. Natureza jurídica. Gorjeta. Integração ao salário. Tem natureza jurídica de gorjeta a parcela (guelta) paga por terceiros e que decorre da venda de produtos pelo reclamante no exercício de suas atividades junto ao empregador. Logo, as gueltas compõem a remuneração do reclamante e possuem a mesma natureza integrativa atribuída às gorjetas, vez que pagas por terceiros a título de incentivo ao empregado. Incide, por analogia, a Súmula nº 354 do TST. Recurso de revista não conhecido (TST, 7ª Turma, RR-1698-53.2011.5.12.0048, Rel. Min. Luiz Philippe Vieira de Mello Filho, j. 25.09.2013, DEJT 27.09.2013).

REMUNERAÇÃO vs. SALÁRIO

Distinção entre remuneração e salário:

➢ Remuneração é gênero; salário, umas das espécies.

➢ Salário é a contraprestação paga diretamente pelo empregador.

➢ A remuneração inclui pagamentos diretos (empregador) e indiretos (terceiros).

➢ A principal modalidade de pagamento indireto é a gorjeta.

Gorjetas:

➢ Não têm natureza salarial, mas integram a remuneração.

➢ Não integram as parcelas baseadas no salário, como o aviso prévio, o adicional noturno, as horas extras e o DSR.

➢ Não integram a composição do salário mínimo.

➢ Integram as parcelas baseadas na remuneração, como as férias, o décimo terceiro e o FGTS.

➢ É indiferente que as gorjetas sejam próprias (concedidas espontaneamente pelo terceiro) ou impróprias (cobradas compulsoriamente na nota de serviço). O efeito jurídico é o mesmo.

➢ Não têm natureza salarial, mas integram a remuneração (mesma natureza das gorjetas).

➢ São concedidas por fornecedores do empregador, com a aquiescência deste, como forma de incentivar o empregado.

São características do salário:

a) caráter forfetário: o salário é definido previamente, independentemente do resultado da atividade do empresário, ou seja, o empregado tem a certeza do quanto deverá receber, não assumindo os riscos do negócio;

b) caráter alimentar: em regra o salário é a fonte de subsistência do trabalhador e de sua família, razão pela qual lhe é reconhecido o caráter alimentar. Em razão desta característica, o salário merece ampla proteção legal, sendo impenhorável, irredutível e irrenunciável;

c) crédito privilegiado: em caso de falência do empregador, os créditos trabalhistas gozam de preferência, exatamente em razão de sua natureza alimentar.

No mesmo diapasão, registre-se que a CRFB reforçou tal característica, ao dispor que, nos precatórios judiciais, os créditos de natureza alimentícia devem ter prevalência sobre os demais (art. 100, caput);

d) indisponibilidade: significa que o salário não pode ser objeto de renúncia ou de transação prejudicial ao trabalhador, no contexto da relação de emprego. Alguns autores associam esta característica à irrenunciabilidade da verba salarial;

e) periodicidade: como o contrato de trabalho tem, como uma de suas características, o fato de ser um contrato de trato sucessivo, logicamente também o salário terá esta característica, de forma que é devido periodicamente, normalmente em módulo temporal não superior ao mês, conforme o art. 459 da CLT. A exceção fica por conta do salário pago à base de comissões, gratificações e percentagens, que também é periódico, mas não se limita ao parâmetro mensal;

f) persistência ou continuidade: o salário é pago, reiteradamente, ao longo de todo o contrato de trabalho, pelo que se pode dizer que o pagamento não é intermitente, e sim persistente, contínuo;

g) natureza composta: o salário é composto não só do salário-base, mas também de outras parcelas acessórias, como adicionais, gratificações etc.;

h) pós-numeração: como regra, o salário é pago somente após a prestação dos serviços, conforme a modalidade contratada (por mês, por quinzena, por semana etc.). A característica é mitigada pelos adiantamentos geralmente previstos em instrumento coletivo, bem como pelo fornecimento de utilidades, cuja fruição normalmente se dá antes ou concomitantemente com a prestação dos serviços;

i) tendência à determinação heterônoma: na lição de Maurício Godinho Delgado, “o salário fixa-se, usualmente, mediante o exercício da vontade unilateral ou bilateral das partes contratantes, mas sob o concurso interventivo de certa vontade externa, manifestada por regra jurídica”11. Mencione-se como exemplo o salário mínimo, cuja fixação é estranha à vontade das partes contratuais.

A importância do tema é verificável pela prova do último concurso para Auditor Fiscal do Trabalho (ESAF – 2010), na qual foi considerada incorreta a seguinte assertiva:

“São características do salário o caráter alimentar e forfetário, a disponibilidade relativa, a irrenunciabilidade, a periodicidade, a intermitência, a tendência à determinação autônoma e a pós-numeração”.

CARACTERÍSTICAS DO SALÁRIO

➢ Caráter forfetário → valor definido previamente, independentemente do resultado;

➢ Caráter alimentar → fonte de subsistência;

➢ Crédito privilegiado → preferência em casos de falência;

➢ Indisponibilidade → não pode ser objeto de renúncia ou transação prejudicial;

➢ Periodicidade → o pagamento se repete em intervalos de tempo regulares;

➢ Persistência ou continuidade → o pagamento do salário não é intermitente, persistindo durante a execução do contrato de trabalho;

➢ Natureza composta → composto de salário-base mais sobressalários;

➢ Pós-numeração → pagamento somente depois da prestação dos serviços;

➢ Tendência à determinação heterônoma → fixação por agente externo, estranho à relação de emprego.

O salário recebe diversas denominações, algumas delas tecnicamente incorretas, ao menos se tomando por base a acepção trabalhista de salário como contraprestação paga ao empregado, diretamente pelo empregador, em razão dos serviços prestados.

É comum a utilização de inúmeros termos ligados intrinsecamente ao Direito Previdenciário que empregam a palavra salário em sua composição. São exemplos o salário de contribuição, o salário de benefício, o salário-família e o salário-maternidade.

Também o salário-educação, com natureza jurídica de contribuição social, não guarda qualquer relação com a denominação trabalhista.

A estas denominações, afastadas do sentido trabalhista do termo salário, Maurício Godinho Delgado12 atribui a classificação de denominações impróprias de salário. Por sua vez, são denominações próprias aquelas diferentes nomenclaturas utilizadas para caracterizar o salário, suas formas e especificidades.

Vejamos algumas delas:

a) salário mínimo legal: menor valor que pode ser pago a um empregado por jornada completa de trabalho;

b) salário profissional: menor valor que se pode pagar a empregado no contexto de profissões regulamentadas (exemplo: engenheiro, médico);

c) salário normativo: menor valor devido a determinada categoria profissional, podendo ser fixado em sentença normativa ou em norma coletiva (ACT ou CCT);

d) piso salarial: utilizado como sinônimo de salário normativo;

e) salário-base: é a parte principal e fixa do salário, que normalmente serve de base para incidência de outras parcelas de natureza salarial ou, quando menos, soma-se a tais parcelas para composição do salário;

f) salário complessivo: compreende o pagamento de duas ou mais parcelas de natureza tipicamente salarial em uma mesma rubrica, ou seja, paga-se um valor de R$ 1.000,00, por exemplo, englobando salário, horas extras, descansos trabalhados e adicional noturno. Exatamente por impossibilitar a verificação da regularidade das verbas pagas a título de cada parcela, bem como por suprimir as contraprestações variáveis (horas extras, por exemplo), o salário complessivo não é admitido pela jurisprudência, entendimento este já consolidado há muito pelo TST, por meio da Súmula 91.

Súm. 91. Salário complessivo (mantida). Res. 121/2003, DJ 19, 20 e 21.11.2003.

Nula é a cláusula contratual que fixa determinada importância ou percentagem para atender englobadamente vários direitos legais ou contratuais do trabalhador.

Neste sentido, a ESAF (AFT – MTE – 2006) considerou incorreta a seguinte assertiva:

“O chamado salário complessivo é admissível no caso em que haja consentimento inequívoco do empregado”;

g) salário condição: é considerado salário condição toda parcela que, embora tenha natureza tipicamente salarial, somente subsiste enquanto presentes determinadas circunstâncias especiais no âmbito da prestação laboral, pelo que a parcela pode ser suprimida caso cessada a referida circunstância. Exemplo típico é o adicional noturno, que remunera de forma diferenciada o trabalho em horário noturno e, por óbvio, deixa de ser devido se o empregado tem o horário de trabalho alterado para o horário diurno. Neste caso, não há se falar em alteração contratual prejudicial, tendo em vista que, em tese, o trabalho noturno é mais gravoso à saúde do obreiro, razão pela qual deve ser evitado na medida do possível.

O pagamento do salário pode ser ajustado sob diversas formas, seja por módulo de tempo, por produção, ou por tarefa.

O salário é pago por unidade de tempo quando se refere ao período trabalhado pelo empregado (ou em que este se colocou à disposição do empregador). Pode o salário por unidade de tempo ser objeto de estipulação por mês (mais comum), por quinzena, por semana, por dia, ou por hora. Excepcionalmente, como no caso do pagamento por comissões, pode o salário ser pago por módulo temporal superior ao mês.

Nesta modalidade, não interessa a produtividade do empregado, e sim apenas o passar do tempo, colocando-se o empregado à disposição do empregador ao longo desta unidade de tempo predeterminada.

O exemplo desta forma de pactuação do salário é o mais simples de todos. Imagine-se um empregado contratado como mensalista, com salário de R$ 1.000,00 para cumprir jornada integral. Significa dizer que o salário deste empregado será fixo, sempre R$ 1.000,00, desde que não exista nenhuma circunstância excepcional (p. ex., prestação de horas extras, trabalho noturno, trabalho em local insalubre etc.). Naturalmente, outras parcelas podem se somar ao salário fixo contratado, como gratificações ou abonos, sem que isso altere a forma de ajuste do salário, que continuará sendo por unidade de tempo.

Normalmente, o tempo atua como parâmetro, tanto para o cálculo do salário como também para fixação da periodicidade do pagamento. É o que ocorre com o salário mensal (calculado por mês trabalhado e pago mensalmente), com o salário quinzenal e com o salário semanal. A exceção, no caso, fica por conta do horista, cuja unidade de tempo serve apenas para cálculo do salário, sendo a periodicidade do pagamento a regra geral (mensal), ou ainda outra utilizada para os demais empregados do mesmo empregador.

Neste sentido, a ESAF (Defensor Público – DPE/CE – 2002) considerou correta a seguinte assertiva:

“Salário por unidade de tempo não depende do serviço ou da obra realizada, mas sim do tempo gasto para a sua consecução. Assim, seria a fixação do salário por hora, por dia, por semana, por quinzena ou por mês. O critério de remuneração por unidade de tempo não se confunde com os períodos de pagamento. O empregado horista pode ter como época de pagamento o final do mês, ou seja, recebendo mensalmente”.

A grande vantagem da utilização do salário por unidade de tempo é a simplicidade do cálculo, o que confere transparência em relação à remuneração dos trabalhadores, ao contrário do trabalho por produção e/ou por unidade de obra, que sempre depende das médias, geralmente apresentadas de forma ininteligível pelo empregador, e muitas vezes apuradas de forma subjetiva e/ou fraudulenta.

Aqui o salário é calculado a partir do número de unidades produzidas pelo empregado. Não interessa quanto tempo o empregado gastou para produzir x peças, e sim o número de peças produzidas, sendo que seu salário resultará da multiplicação do total da produção pelo valor unitário da peça produzida.

Dessa forma, a ESAF (Defensor Público – DPE/CE – 2002) considerou correta a seguinte assertiva: “no pagamento de salário por unidade de obra, não se leva em consideração o tempo gasto na consecução do serviço, mas sim o próprio serviço realizado, independentemente do tempo despendido”.

Tal valor fixo estipulado por peça produzida é denominado tarifa.

Se, por um lado, o salário por produção pode parecer mais justo, remunerando cada trabalhador pelo que efetivamente produz, e ainda pode motivar o obreiro a produzir mais, por outro lado o sistema é extremamente danoso, especialmente no tocante à higidez física e mental do trabalhador que, para conseguir um incremento de sua remuneração, extrapola seus limites físicos. Exemplo atual desta mazela é a situação dos cortadores de cana da indústria sucroalcooleira, cujo salário é normalmente fixado por produção (em geral um valor estipulado por tonelada de cana cortada). Nos últimos anos, vários trabalhadores deste segmento morreram prematuramente, provavelmente por excesso de esforço, além de inúmeros outros que adoeceram e perderam a capacidade laboral após poucos anos na atividade13. Ainda no mesmo sentido, o novel art. 235-G, acrescido à CLT pela Lei nº 12.619, de 30.04.2012 (DOU 02.05.2012), nos seguintes termos: “Art. 235-G. É proibida a remuneração do motorista em função da distância percorrida, do tempo de viagem e/ou da natureza e quantidade de produtos transportados, inclusive mediante oferta de comissão ou qualquer outro tipo de vantagem, se essa remuneração ou comissionamento comprometer a segurança rodoviária ou da coletividade ou possibilitar violação das normas da presente legislação”.

Também o salário à base de comissões é forma de salário por produção ou por unidade de obra, cujo exemplo típico é do vendedor do comércio varejista, o qual normalmente recebe comissões sobre as vendas efetuadas.

Ao estipular o pagamento do salário por produção o empregador se submete a dois limites, a saber:

a) deve garantir o salário mínimo mensalmente ao empregado, independentemente do resultado da produção. Observe-se que não se trata, como muitos interpretam equivocadamente, de salário mínimo mais produção, e sim o total da produção, garantido o salário mínimo se a produção não tiver atingido tal patamar.

Exemplo: Paulo César é vendedor comissionista. Com base nas comissões incidentes sobre as vendas realizadas, Paulo César teria direito a R$ 2.100,00 em dezembro/2009, R$ 820,00 em janeiro/2010, R$ 480,00 em fevereiro/2010 e R$ 415,00 em março/2010. Neste caso, em dezembro/2009 e janeiro/2010 Paulo César receberá exatamente o valor relativo à sua produção. Entretanto, em fevereiro/2010 e março/2010 o trabalhador receberá R$ 510,00, tendo em vista que as comissões sobre as vendas não lhe garantiram o salário mínimo vigente na época;

b) o empregador não pode, na prática, reduzir drasticamente a quantidade de trabalho oferecida ao empregado, provocando redução importante no seu patamar salarial.

Imaginemos um exemplo: um empregado trabalha em domicílio confeccionando sapatos, sendo seu salário estipulado por produção, ou seja, conforme o número de pares produzidos. Normalmente, o empregador enviava mensalmente ao trabalhador, em média, 600 pares de sapato para confecção. Neste caso, não poderia o empregador, de uma hora para outra, reduzir o envio para apenas 200 pares/mês, sob pena de prejudicar sobremaneira o empregado.

Por fim, uma advertência: o fato de o empregado ter o salário fixado por produção, e não por unidade de tempo, obviamente não exime o empregador de observar as normas limitadoras da jornada de trabalho.

O salário é pago pela combinação do critério de unidade de tempo com o critério de unidade de obra (produção), de forma que o empregado tem determinada tarefa para cumprir em uma dada unidade de tempo. Cumprida a tarefa neste tempo, das duas, uma: ou o empregado é dispensado do serviço até o fim da unidade de tempo; ou continua trabalhando e é remunerado destacadamente por este acréscimo de produção.

Neste sentido, a ESAF (Defensor Público – DPE/CE – 2002) considerou correta a seguinte assertiva:

“O salário por tarefa é uma forma mista de salário, que fica entre o salário por unidade de tempo e o salário por unidade de obra. O empregado deve realizar durante a jornada de trabalho certo serviço que lhe é determinado pelo empregador. Terminado o referido serviço, mesmo antes do fim do expediente, pode o empregado se retirar da empresa, pois já cumpriu suas obrigações diárias”.

Exemplo:

Um empregado de uma indústria de calçados deve costurar 200 pares de sapato por semana. Imagine-se que na quinta-feira o trabalhador já tenha alcançado esta sua tarefa. Então ele deve, alternativamente: ir embora, e só retornar ao trabalho na semana seguinte; ou continuar trabalhando e receber um acréscimo salarial pelo que venha a produzir além dos 200 pares.

Obviamente, os padrões de jornada e descanso aplicam-se aos empregados que recebem salário por tarefa. Caso permaneçam laborando além da duração normal do trabalho, a fim de cumprir sua tarefa, lhe serão devidas horas extraordinárias.

Tal como ocorre na hipótese do salário por produção, também no salário por tarefa é garantido ao obreiro o salário mínimo mensal.

FORMAS DE ESTIPULAÇÃO DO PAGAMENTO DO SALÁRIO

1. Salário por unidade de tempo:

➢ O empregado ganha não pelo que produz, mas pelo tempo em que esteve à disposição do empregador;

➢ Pode ser estipulado por mês, por quinzena, por semana, por dia, ou por hora.

2. Salário por unidade de obra (ou por produção):

➢ O empregado ganha em razão daquilo que produz, e não do tempo em que esteve à disposição;

➢ O empregador é obrigado a garantir o salário mínimo ao empregado, caso a produção não atinja tal valor;

➢ É vedado ao empregador reduzir drasticamente a quantidade de trabalho oferecida ao empregado.

3. Salário por tarefa:

➢ Combina os dois primeiros critérios (unidade de tempo + unidade de obra);

➢ É dada ao empregado uma determinada tarefa, para cumprir em determinada unidade de tempo;

➢ Caso o empregado termine a tarefa antes do final do tempo, pode, alternativamente, continuar trabalhando e receber uma parcela extra a este título, ou ser dispensado, retornando somente no início da próxima unidade de tempo;

➢ O empregador é obrigado a garantir o salário mínimo.

Como observado de passagem, anteriormente, ao salário fixado contratualmente podem ser acrescidas outras parcelas (sobressalários) em função das peculiaridades da prestação laboral. Assim, é correto estabelecer a seguinte equação:

COMPLEXO SALARIAL = SALÁRIO-BASE + SOBRESSALÁRIOS

Ademais, além deste complexo salarial recebido em intervalos de tempo relativamente curtos14, o obreiro faz jus a outras parcelas cuja periodicidade é distinta, como as férias, o décimo terceiro salário, as gratificações semestrais (quando previstas em cláusula contratual, regulamentar ou norma coletiva), entre outras.

Em razão disso, e conforme a sua natureza, algumas parcelas repercutem no cálculo das demais. Esta repercussão é também denominada integração ou projeção. Assim, dizer que as horas extras habitualmente prestadas integram o DSR é o mesmo que dizer que as horas extras habitualmente prestadas se projetam no cálculo do DSR, ou ainda que repercutem no cálculo do DSR.

Integrar uma parcela é o mesmo que somá-la a outra em determinado período, sendo que, muitas vezes, do resultado surge a base de cálculo de uma terceira parcela.

Exemplo: salário = R$ 1.000,00; horas extras = R$ 200,00. Diz-se, neste caso, que as horas extras integram o salário, isto é, são somadas ao mesmo (R$ 1.000,00 + R$ 200,00 = R$ 1.200,00), formando assim o chamado complexo salarial.

São três os requisitos para que uma parcela integre o cálculo de outra:

1º) a parcela deve ter natureza salarial (caráter de retribuição ou contraprestação);

2º) a parcela deve ser concedida habitualmente;

3º) a parcela não pode ter sido projetada anteriormente no cálculo da parcela a integrar, sob pena de bis in idem, e mesmo de um ciclo vicioso interminável, com integrações sucessivas.

Vejamos exemplos deste terceiro requisito: o salário mensal já inclui o pagamento do DSR; se o adicional de periculosidade é calculado sobre o salário mensal (salário-base)15, por consequência o DSR estará embutido também em seu cálculo, não havendo se falar em integração do adicional de periculosidade no DSR. Da mesma forma, o adicional de periculosidade não integra, em separado, o cálculo das horas extras, pois estas últimas já são calculadas com base no complexo salarial, o qual inclui o adicional de periculosidade.

Outro exemplo esclarecedor a respeito da questão do non bis in idem está contido na OJ 394 da SDI-1 do TST:

OJ-SDI1-394. Repouso semanal remunerado – RSR. Integração das horas extras. Não repercussão no cálculo das férias, do décimo terceiro salário, do aviso prévio e dos depósitos do FGTS (DEJT divulgado em 09, 10 e 11.06.2010).

A majoração do valor do repouso semanal remunerado, em razão da integração das horas extras habitualmente prestadas, não repercute no cálculo das férias, da gratificação natalina, do aviso prévio e do FGTS, sob pena de caracterização de bis in idem.

A exceção aos dois primeiros requisitos é o FGTS, cuja base de cálculo é formada pela soma de todas as parcelas que tenham natureza remuneratória. Inclui, portanto, não só as gorjetas, como também qualquer parcela que tenha sido paga mesmo uma única vez, salvo se indenizatória. Prescinde, desse modo, da habitualidade. Neste sentido, o art. 15 da Lei nº 8.036/1990.

Situação diferente se dá com a incorporação de determinada parcela. Incorporar parcelas significa somá-las ao patrimônio jurídico do empregado, de forma que as mesmas não possam mais ser suprimidas ao longo do contrato de trabalho, nos termos do art. 468 da CLT16.

O que distingue a mera integração da incorporação é que esta última exige que a parcela tenha sido concedida incondicionalmente.

Esquematicamente a questão pode ser resumida assim:

|

INTEGRAÇÃO |

INCORPORAÇÃO |

|

Requisitos: ➢ Natureza salarial da parcela; ➢ Habitualidade; ➢ Non bis in idem. |

Requisitos: ➢ Natureza salarial da parcela; ➢ Habitualidade; ➢ Concessão incondicional. |

|

Efeitos: a integração de determinada parcela no cálculo de outra produz efeitos enquanto a verba seja devida. Ex.: o adicional noturno integra o salário para todos os efeitos (Súm. 60, TST). Entretanto, se alterado o turno de trabalho para o diurno, o adicional noturno deixa de ser devido, e, consequentemente, deixa de integrar o salário. |

Efeitos: regra geral, toda parcela concedida habitualmente e incondicionalmente é incorporada definitivamente ao contrato de trabalho, não podendo ser suprimida (art. 468, CLT). Se a parcela é concedida sob condição (mediante a ocorrência de um fato gerador determinado, como os adicionais em geral, a gratificação de função etc.), não há se falar em sua incorporação. |

Talvez a questão mais relevante neste ponto seja definir os contornos dados à habitualidade.

Em primeiro lugar, há que se esclarecer, de uma vez por todas, que é a habitualidade que qualifica uma determinada parcela como salarial. Mencione-se a lição de Amauri Mascaro do Nascimento, para quem “a característica principal do salário é a pendularização, a reiteração, a constância do pagamento contraprestativo do trabalho”17.

Neste diapasão, sempre que o empregado recebe determinada parcela de forma repetida, constante, habitual, ele passará a incluir aquela parcela na sua expectativa de ganho, ou seja, contará com aquele valor na composição de seu orçamento familiar. Tendo em vista a onerosidade que qualifica a relação de emprego, esta expectativa criada pelo obreiro acaba por definir a natureza da parcela como salário, visto que ajustada à sua principal característica, como ensina Amauri Mascaro.

Desse modo, “a habitualidade detém poder muito maior para o estabelecimento da natureza salarial da parcela do que a sua denominação”18.

Exemplo: empregador paga todo mês ao empregado uma parcela de valor fixo, sob a rubrica “indenização por despesas diversas”, sem, entretanto, exigir qualquer comprovação das referidas despesas. Neste caso, ainda que tenha sido dado à parcela o nome de “indenização”, trata-se de gratificação, pois é habitual e tem nítido caráter contraprestativo.

O grande problema é definir o parâmetro para a habitualidade. Em outras palavras, quantas vezes o empregado deve receber a parcela para que o pagamento seja considerado habitual. A lei silencia a respeito, e, na prática, a questão é tratada caso a caso.

Pelo critério mais utilizado, o operador do direito deve investigar se, diante do número de vezes que a parcela foi paga, já seria razoável que o empregado criasse expectativa acerca do recebimento futuro.

A professora Vólia Bomfim Cassar19, entretanto, sugere um critério objetivo, segundo o qual se considera habitual a parcela que seja concedida em metade ou mais de uma dada unidade de tempo. O fundamento seria a aplicação analógica da regra utilizada para o cômputo da proporcionalidade do décimo terceiro e das férias20. Assim, por exemplo, em determinado mês seriam as horas extras consideradas habituais se prestadas em metade ou mais dos dias úteis daquele mês.

A noção de complexo salarial é extraída do § 1º do art. 457 da CLT, segundo o qual “integram o salário não só a importância fixa estipulada, como também as comissões, percentagens, gratificações ajustadas, diárias para viagens e abonos pagos pelo empregador”.

Parcelas salariais são aquelas que possuem natureza de contraprestação, ou seja, são pagas pelo trabalho realizado, de forma direta (pelo empregador).

Estas diferentes parcelas não podem ser pagas de forma englobada em uma única rubrica, nos termos da já mencionada Súmula 91 do TST, que veda o pagamento complessivo.

A parcela salarial básica é o salário básico (ou salário-base), que, na lição de Godinho Delgado, é “a contraprestação salarial fixa principal paga pelo empregador ao empregado”21.

Embora tenha esta conotação de parcela principal, a fixação do salário-base não é obrigatória. O salário pode ser fixado, por exemplo, à base somente de comissões (caso do comissionista puro, analisado na sequência), hipótese em que não há se falar em salário-base.

Além do salário-base, são parcelas salariais o abono, os adicionais em geral, as gratificações, o décimo terceiro salário, as comissões e os prêmios. Vejamos as características de cada uma destas parcelas.

Nos tópicos seguintes, sempre que uma determinada parcela não for obrigatória por força de lei (em sentido estrito) dir-se-á que é espontaneamente concedida pelo empregador, não obstante possa ser compulsória por força de cláusula de instrumento coletivo de trabalho (CCT ou ACT). É que a obrigatoriedade decorrente de previsão em norma coletiva também constitui, de certa forma, vontade do empregador, que foi representado pelo sindicato durante a negociação coletiva que deu origem ao instrumento coletivo de trabalho.

O abono é, tecnicamente, uma antecipação de salário feita pelo empregador. Não se confunde com outros institutos que usam denominação semelhante, tais qual o abono pecuniário de férias ou o abono previsto em contrato ou norma coletiva a que alude o art. 144 da CLT.

Sua função precípua é antecipar o reajuste salarial, e era muito utilizado em épocas de inflação alta.

Exemplo: o piso convencional de determinada categoria é R$ 900,00 e a data-base22 é 1º de junho; porém, os trabalhadores demonstram grande insatisfação, já em janeiro, devido aos efeitos da inflação sobre o poder de compra do salário. A fim de amenizar a crise, o empregador concede abono de R$ 80,00 por mês, até que o novo piso seja fixado e a situação corrigida pela norma coletiva futura.

O abono somente não terá natureza salarial quando a lei assim dispuser expressamente.

Os adicionais são parcelas salariais devidas ao empregado em razão de circunstâncias especiais que tornam a execução do contrato de trabalho mais gravosa.

Assim, como a prestação de horas extraordinárias é prejudicial à saúde do empregado a lei estipula o adicional de 50% (no mínimo) sobre o valor da hora normal como forma de retribuir o empregado em razão desta circunstância desfavorável. Da mesma forma outros adicionais, como o de insalubridade, o de periculosidade, o de transferência, o adicional noturno, o adicional por acúmulo de funções, o adicional de fronteira (previsto em algumas normas coletivas).

Maurício Godinho Delgado ensina que

“O que distingue os adicionais de outras parcelas salariais são tanto o fundamento como o objetivo de incidência da figura jurídica. Os adicionais correspondem a parcela salarial deferida suplementarmente ao obreiro por este encontrar-se, no plano do exercício contratual, em circunstâncias tipificadas mais gravosas. A parcela adicional é, assim, nitidamente contraprestativa: paga-se um plus em virtude do desconforto, desgaste ou risco vivenciados, da responsabilidade e encargos superiores recebidos, do exercício cumulativo de funções etc. Ela é, portanto, nitidamente salarial, não tendo, em consequência, caráter indenizatório (ressarcimento de gastos, despesas; reparação de danos etc.)”23. (grifos do original)

Enquanto são pagos, os adicionais integram o salário. Se deixar de existir a condição para seu pagamento (p. ex., é neutralizada a insalubridade, ou o empregado é transferido para o turno diurno), seu pagamento deixará de ser obrigatório. Assim, não existe incorporação de adicionais, dada sua natureza de prestação condicional. Por isso, tais parcelas são também denominadas salário condição.

No sentido da não incorporação dos adicionais, a Súmula 248 do TST, segundo a qual “a reclassificação ou a descaracterização da insalubridade, por ato da autoridade competente, repercute na satisfação do respectivo adicional, sem ofensa a direito adquirido ou ao princípio da irredutibilidade salarial.” (grifos meus)

Neste mesmo diapasão, e de forma ainda mais explícita, a Súmula 265 do TST: “a transferência para o período diurno de trabalho implica a perda do direito ao adicional noturno.”

A propósito, o Cespe (Analista – TRT da 16ª Região – 2005) considerou incorreta a seguinte assertiva:

“Prestando serviços em uma fábrica de fogos de artifício, na função de técnico em explosivos, Josué percebia seu salário acrescido do adicional de periculosidade por mais de 15 anos. Em razão de inovações introduzidas no processo de produção, a empresa suprimiu do salário o adicional indicado. Nessa situação, ainda que extinto o risco na atividade desenvolvida, a atitude patronal foi equivocada e ilegal, por ofender o princípio da estabilidade econômica do trabalhador.”

Desde que pagos com habitualidade, os adicionais integrarão o salário para todos os fins legais, ou seja, repercutirão no cálculo das horas extras, das férias, do décimo terceiro salário, do FGTS e do aviso prévio.

Neste sentido, a Súmula 139 do TST:

Súm. 139. Adicional de insalubridade. Res. 129/2005, DJ 20, 22 e 25.04.2005.

Enquanto percebido, o adicional de insalubridade integra a remuneração para todos os efeitos legais.

A expressão enquanto percebido dá a exata noção de que se trata de parcela condicional. O termo remuneração, por sua vez, foi utilizado em sua acepção mais abrangente, significando complexo salarial.

A Súmula 80, por seu turno, não deixa qualquer margem a dúvidas a respeito do caráter condicional do adicional:

Súm. 80. Insalubridade (mantida). Res. 121/2003, DJ 19, 20 e 21.11.2003.

A eliminação da insalubridade mediante fornecimento de aparelhos protetores aprovados pelo órgão competente do Poder Executivo exclui a percepção do respectivo adicional.

Vejamos alguns exemplos de integração dos adicionais, a partir de verbetes de jurisprudência do TST.

OJ-SDI1-47. Hora extra. Adicional de insalubridade. Base de cálculo (alterada). Res. 148/2008, DJ 04 e 07.07.2008. Republicada, DJ 08, 09 e 10.07.2008.

A base de cálculo da hora extra é o resultado da soma do salário contratual mais o adicional de insalubridade.

Exemplo: empregado mensalista com jornada completa recebe salário de R$ 810,40, mais adicional de insalubridade de 40% (grau máximo). Considerando-se seja base de cálculo do adicional de insalubridade o salário mínimo24 de R$ 724,00, o valor devido a este título é R$ 289,60. Qual é o valor da hora extra?

Cálculo:

O adicional de insalubridade, como os demais, integra o salário para todos os efeitos. Neste sentido, a OJ 47 determina a soma do salário contratual (salário-base) ao adicional de insalubridade para formação da base de cálculo da hora extra. Por isso diz-se que o adicional de insalubridade integra as horas extras. Vejamos o cálculo:

BASE DE CÁLCULO DA HE = SALÁRIO-BASE + AD. INSALUBRIDADE → R$ 810,40 + R$ 289,60 = R$ 1.100,00

O empregado é mensalista com jornada completa, o que significa que trabalha 8h por dia, 44h por semana e 220h por mês. A partir daí calcula-se o salário/hora, já integrado pelo adicional de insalubridade:

SALÁRIO/HORA = COMPLEXO SALARIAL ÷ 220 → Salário/hora = R$ 1.100,00 ÷ 220h = R$ 5,00/h.

Logo, o valor da hora extra é o valor do salário/hora × 1,5 (ou mais 50%, tanto faz) → R$ 5,00 × 1,5 = R$ 7,50.

Súm. 132. Adicional de periculosidade. Integração. Res. 129/2005, DJ 20, 22 e 25.04.2005.

I – O adicional de periculosidade, pago em caráter permanente, integra o cálculo de indenização e de horas extras.

II – Durante as horas de sobreaviso, o empregado não se encontra em condições de risco, razão pela qual é incabível a integração do adicional de periculosidade sobre as mencionadas horas.

O cálculo de indenização tem pouco efeito prático, tendo em vista se tratar de figura em extinção25. Quanto à integração no cálculo das horas extras, aplica-se perfeitamente o exemplo anterior, bastando substituir o adicional de insalubridade pelo adicional de periculosidade. Observe-se, por oportuno, que a base de cálculo do adicional de periculosidade é o salário-base. Durante as horas de sobreaviso, o ferroviário permanece em sua casa aguardando ser chamado para o serviço (art. 244, § 2º, CLT), razão pela qual não se sujeita, neste período, à condição mais gravosa que enseja o pagamento do adicional de periculosidade. Logo, o adicional em questão não é devido sobre tais horas.

OJ-SDI1-259. Adicional noturno. Base de cálculo. Adicional de periculosidade. Integração (inserida em 27.09.2002).

O adicional de periculosidade deve compor a base de cálculo do adicional noturno, já que também neste horário o trabalhador permanece sob as condições de risco.

Mais um verbete que reforça a ideia de integração dos adicionais para todos os fins. Desse modo, também o adicional noturno de 20% deverá ser calculado sobre a soma do salário-base + adicional de periculosidade. A forma de cálculo é a mesma utilizada no exemplo da integração do adicional de insalubridade nas horas extras: calcula-se primeiro o complexo salarial (salário-base + adicional de periculosidade), depois o valor do salário/hora, e o resultado é multiplicado por 1,2 (ou mais 20%, tanto faz).

Atente-se para o fato de que, sendo a terceira parcela (neste caso o adicional noturno) calculada a partir do salário, a integração é automática, ao passo que os adicionais se integram ao salário por força de lei.

OJ-SDI1-97. Horas extras. Adicional noturno. Base de cálculo (inserida em 30.05.1997).

O adicional noturno integra a base de cálculo das horas extras prestadas no período noturno.

A situação fática aqui é um pouco diferente das anteriores. Com efeito, os adicionais de insalubridade e periculosidade, por exemplo, retribuem uma condição mais gravosa presente durante todo o tempo26 em que o empregado cumpre seus deveres contratuais. Ao contrário, o adicional noturno visa retribuir o empregado de forma diferenciada somente naquela parte da jornada em que se implementa a condição respectiva, ou seja, somente nas horas noturnas. Mais que isso, a CLT prevê expressamente a possibilidade de trabalho misto, parte de dia e parte à noite (art. 73, § 4º).

Ora, se o próprio adicional noturno é devido somente em relação às horas noturnas trabalhadas, consequentemente a sua integração em outras parcelas também deverá respeitar esta regra. Exatamente por isso, prevê a OJ 97 que o adicional noturno integrará a base de cálculo das horas extras, mas somente aquelas prestadas no período noturno.

Exemplo: Henrique cumpre jornada de 8h, sendo seu horário de trabalho até as 21h, e o seu salário R$1.100,00. Se Henrique prestar duas horas extras em determinado dia, entre 21h e 22h52min, quanto deverá receber pelo trabalho em sobrejornada?

Cálculo:

Em primeiro lugar é necessário calcular o valor do salário/hora de Henrique. Como mencionado, o salário/hora é obtido pela divisão do salário pela “jornada” mensal.

Salário/hora = R$ 1.100,00 ÷ 220h = R$ 5,00/h

Em segundo lugar, quanto seria devido a Henrique a título de adicional noturno?

Considera-se hora noturna, no meio urbano, aquela trabalhada a partir das 22h, até 5h do dia seguinte. Logo, Henrique trabalhou 1h em horário noturno. Isso porque a hora noturna reduzida é de 52’30’’, o que significa dizer que o empregado que trabalhou 52’30’’ em horário noturno deve receber 1h. Logo, seria devida a Henrique 1h noturna. Como o salário/hora vale R$ 5,00, esta hora noturna valeria R$ 5,00 × 1,20 = R$ 6,00.

Ocorre que esta hora noturna é também extra. Aliás, Henrique prestou duas horas extras neste dia. A primeira hora extra trabalhada, entre 21h e 22h é diurna, visto que prestada em horário considerado diurno. Logo, valerá R$ 5,00 × 1,5 = R$ 7,50.

Quanto à hora noturna extraordinária, há que se integrar também o adicional noturno. Portanto, utilizaremos o salário/hora já integrado pelo adicional noturno, que resulta em valor hora de R$ 6,00. Calculando a hora extra, R$ 6,00 × 1,5 = R$ 9,00. O exemplo pediu o valor da remuneração das horas extras do dia, então é necessário somar a hora extra diurna e a noturna. Fica assim: R$ 7,50 + R$ 9,00 = R$ 16,50. Simples, não?!

Súm. 63. Fundo de garantia (mantida). Res. 121/2003, DJ 19, 20 e 21.11.2003.

A contribuição para o Fundo de Garantia do Tempo de Serviço incide sobre a remuneração mensal devida ao empregado, inclusive horas extras e adicionais eventuais.

Em razão do exposto anteriormente, a Súmula 63 não apresenta novidades, ao passo que o FGTS incide sobre qualquer parcela remuneratória (o que inclui as gorjetas), e independe até mesmo da habitualidade. Logo, se as horas extras e os adicionais eventuais se integram ao salário (art. 457, § 1º, CLT), significa que possuem natureza salarial, e como tal integrarão o FGTS independentemente de qualquer outro requisito. No caso, eventuais se contrapõe a habituais, naturalmente.

Súm. 264. Hora suplementar. Cálculo (mantida). Res. 121/2003, DJ 19, 20 e 21.11.2003.

A remuneração do serviço suplementar é composta do valor da hora normal, integrado por parcelas de natureza salarial e acrescido do adicional previsto em lei, contrato, acordo, convenção coletiva ou sentença normativa.

Esta súmula especifica o cálculo feito acima, ou seja, prevê a integração das parcelas de natureza salarial para fins de cálculo da hora extra. Recorde-se que, se prestada a hora extra em horário noturno, a hora normal, neste caso, é a hora já acrescida do adicional noturno.

Há sempre que se tomar cuidado, entretanto, para não incorrer em bis in idem. Em outras palavras, é preciso entender a lógica do cálculo de cada parcela, para que não sejam integradas parcelas duas vezes na mesma hipótese. Este é o sentido da OJ 103 da SDI-1, a qual dispõe que “o adicional de insalubridade já remunera os dias de repouso semanal e feriados”. Com efeito, o adicional de insalubridade é calculado sobre o salário (art. 192, CLT). Por sua vez, o salário do mensalista já inclui o DSR (art. 7º, § 2º, da Lei nº 605/1949). Portanto, o adicional de insalubridade, através de sua própria base de cálculo (o salário, frise-se), já remunera o DSR, não cabendo integração no cálculo deste.

Na definição de Maurício Godinho Delgado,

“As gratificações consistem em parcelas contraprestativas pagas pelo empregador ao empregado em decorrência de um evento ou circunstância tida como relevante pelo empregador (gratificações convencionais) ou por norma jurídica (gratificações normativas)”27.

Em sua origem, as gratificações surgiram como atos de liberalidade do empregador, diante de circunstâncias socialmente relevantes como, por exemplo, as festas de final de ano, as quais deram azo à criação da gratificação natalina.

A fim de distinguir a figura da gratificação concedida por mera liberalidade daquela outra indubitavelmente contraprestativa, que deve se integrar ao salário, o legislador celetista lançou mão da expressão gratificação ajustada. Assim, nos termos do art. 457, § 1º, da CLT, “integram o salário não só a importância fixa estipulada, como também as comissões, percentagens, gratificações ajustadas, diárias para viagens e abonos pagos pelo empregador”.

O sentido que se dá de forma pacífica à referida expressão é o de gratificação ajustada, expressa ou tacitamente. Isso quer dizer que tem natureza salarial não só a gratificação ajustada verbalmente ou por escrito entre empregador e empregado, como também a gratificação ajustada tacitamente. E o elemento que identifica o ajuste tácito é a habitualidade. Explica-se.

Se o empregador concedeu determinada gratificação uma única vez, sem antes ter ajustado absolutamente nada com seus empregados, estes não criarão expectativa acerca daquela verba. Em outras palavras, terá sido um mero presente do empregador, e o obreiro não fará conta daquilo quando da organização de seu orçamento familiar. Por outro lado, se o empregador concede habitualmente determinada gratificação, ainda que não tenha havido qualquer tipo de ajuste expresso, é certo que o empregado passará a esperar aquele pagamento. Logo, terá havido ajuste tácito.

Neste sentido, a Súmula 207 do STF dispõe que “as gratificações habituais, inclusive a de Natal, consideram-se tacitamente convencionadas, integrando o salário”. Na mesma linha, a Súmula 152, do TST:

Súm. 152. Gratificação. Ajuste tácito (mantida). Res. 121/2003, DJ 19, 20 e 21.11.2003.

O fato de constar do recibo de pagamento de gratificação o caráter de liberalidade não basta, por si só, para excluir a existência de ajuste tácito.

Portanto, de nada adiantará a chicana do empregador no sentido de fazer constar dos recibos de pagamento que a gratificação é concedida por mera liberalidade, na esperança de se livrar da integração em outras parcelas trabalhistas, pois a habitualidade detém poder muito maior para o estabelecimento da natureza salarial da parcela do que a sua denominação28.

Por fim, se prevista em norma jurídica, que tanto pode ser a norma coletiva quanto a própria lei, a gratificação tem a natureza determinada pela norma que a instituiu. Exemplos: a gratificação natalina (décimo terceiro) tem natureza salarial, consoante dispõe a Lei nº 4.060/1962; a gratificação de participação nos lucros não tem natureza salarial, conforme art. 7º, XI, da CRFB, c/c o art. 3º da Lei nº 10.101/2000.

Portanto, a regra é a seguinte:

GRATIFICAÇÕES

As gratificações possuem natureza salarial (integram o salário) se:

➢ Foram ajustadas expressamente (verbalmente ou por escrito); ou

➢ São concedidas habitualmente (considera-se tácito o ajuste); ou

➢ São impostas por norma jurídica (lei ou norma coletiva) que determina a natureza salarial (ex.: décimo terceiro salário).

Tendo em vista que as gratificações são, em sua maioria, concedidas espontaneamente pelo empregador, o céu é o limite, ou seja, não há como elencar as gratificações existentes, mas apenas mencionar exemplos. Neste diapasão, vejamos as gratificações mais comuns no cotidiano trabalhista.

É a gratificação criada espontaneamente pelo empregador com vistas a remunerar o exercício de função mais destacada na empresa. Normalmente é paga aos trabalhadores que exercem função de confiança.

Exemplo: o empregado ocupa o cargo efetivo de caixa em um supermercado, e então é promovido pelo empregador para a função de encarregado de setor, pelo que perceberá gratificação de função correspondente a 30% de seu salário-base. Outro exemplo é o do bancário que ocupa o cargo efetivo de escriturário e é promovido a gerente de contas, com gratificação de função (normalmente denominada comissão no âmbito bancário) correspondente a 45% de seu salário-base.

É importante frisar que a lei não assegura o pagamento de gratificação de função29, razão pela qual os requisitos, a base de cálculo, a alíquota e outras circunstâncias referentes à concessão serão aqueles indicados quando da instituição da parcela, seja por cláusula contratual, regulamento de empresa ou norma coletiva.

Embora se trate de parcela condicional (salário condição, portanto), no sentido de que somente será devida enquanto o empregado ocupar a função de confiança, a jurisprudência, baseada no princípio da estabilidade econômica, não admite a supressão da gratificação de função de confiança quando percebida por dez anos ou mais. Nesta hipótese, mesmo que o empregado seja destituído da função de confiança, retornando ao cargo efetivo de origem30, terá direito à incorporação da gratificação de função de confiança. Neste sentido, a Súmula 372 do TST:

Súm. 372. Gratificação de função. Supressão ou redução. Limites. Res. 129/2005, DJ 20, 22 e 25.04.2005.

I – Percebida a gratificação de função por dez ou mais anos pelo empregado, se o empregador, sem justo motivo, revertê-lo a seu cargo efetivo, não poderá retirar-lhe a gratificação tendo em vista o princípio da estabilidade financeira.

II – Mantido o empregado no exercício da função comissionada, não pode o empregador reduzir o valor da gratificação.

Como ocorre com as gratificações em geral, a gratificação de função possui natureza salarial, do que decorre a integração ao salário para todos os fins (férias, décimo terceiro, FGTS, horas extras, aviso prévio). Não há se falar em reflexos no DSR ao passo que, normalmente, a gratificação de função é calculada sobre o salário mensal, que já inclui o DSR.

Exemplo: empregado recebe salário-base de R$ 1.000,00, mais gratificação de função de R$ 600,00. Neste caso, a base de cálculo das demais parcelas será, enquanto percebida a gratificação, R$ 1.600,00.

No sentido da natureza salarial da gratificação de função, o Cespe (Analista – TRT da 8ª Região – 2013) considerou incorreta a seguinte assertiva:

“A natureza das gratificações é indenizatória, podendo ser suprimidas caso o empregado seja destituído do cargo que ocupava, salvo se ele as tenha recebido por mais de dez anos.”

É a gratificação estipulada espontaneamente pelo empregador e paga a cada seis meses.

Embora possua natureza salarial, a regra de integração foge ao lugar-comum e merece bastante atenção. Vejamos o que dispõe a Súmula 253 do TST:

Súm. 253. Gratificação semestral. Repercussões (nova redação). Res. 121/2003, DJ 19, 20 e 21.11.2003.

A gratificação semestral não repercute no cálculo das horas extras, das férias e do aviso prévio, ainda que indenizados. Repercute, contudo, pelo seu duodécimo na indenização por antiguidade e na gratificação natalina.

Levando-se em conta que a indenização por antiguidade não mais apresenta qualquer relevância nos dias atuais, resta-nos estudar as repercussões da gratificação semestral nas horas extras, nas férias, no aviso prévio e no décimo terceiro. Consoante dispõe a Súmula 253, supramencionada, a gratificação semestral repercute apenas no décimo terceiro salário (e, é claro, também na indenização por antiguidade). A explicação, para que você entenda – e não simplesmente decore o dispositivo –, é trabalhosa, mas importante.

Exemplo de gratificação semestral: o empregado recebe salário mensal de R$ 1.200,00, sendo que o regulamento da empresa prevê a concessão de gratificação semestral, equivalente ao valor do salário. Logo, no exemplo a gratificação semestral será de R$ 1.200,00. Por óbvio, o “fato gerador” desta gratificação é o trabalho durante os seis meses, razão pela qual o empregado recebe por mês, na verdade, R$ 1.400,00, resultante da soma do salário e de 1/6 da gratificação semestral. Em outras palavras, a gratificação paga semestralmente equivale à gratificação paga mês a mês, à razão de 1/6 do seu valor, inclusive no mês das férias e do aviso prévio. Portanto, se férias e aviso prévio são computados para formação do semestre, já estão incluídos na base de cálculo da gratificação semestral.

A propósito, elucidativa a lição de Valentin Carrion:

“A gratificação semestral não incide no cálculo do aviso prévio e das férias. Em um e outro caso, o empregado recebe o valor do respectivo período. O tempo, tanto das férias como do aviso prévio, é computado para formação dos semestres, gerador do direito da gratificação. A incidência desta sobre aquelas verbas implicaria a reprodução de efeitos, sem apoio na lógica e na sistemática dos respectivos institutos”31.

Quanto às horas extras, segundo Homero Batista Mateus da Silva, a jurisprudência considera que “a hora extra é calculada com base naquilo que o empregado recebeu naquele mesmo mês em que esses serviços suplementares foram requisitados”32, não podendo sua base de cálculo sofrer interferência de parcelas de longo prazo. Ademais, dispõe a Súmula 115 do TST que “o valor das horas extras habituais integra a remuneração do trabalhador para o cálculo das gratificações semestrais”, razão pela qual, por óbvio, a gratificação não pode novamente integrar o valor da hora extra, sob pela de teratológico bis in idem.

Por fim, quanto ao décimo terceiro salário, a gratificação semestral integra seu cálculo tendo em vista que não se refere a uma determinada unidade de tempo (mês), como as férias e o aviso prévio. Em outras palavras, a remuneração das férias e do aviso prévio nada mais é que a remuneração do mês, com as peculiaridades aplicáveis, claro (como, por exemplo, o terço constitucional de férias), enquanto o décimo terceiro salário constitui uma gratificação, um salário extra. Logo, como não está englobado no cálculo da gratificação semestral, esta serve de parâmetro para cálculo do décimo terceiro. O mesmo raciocínio seria aplicável também à hipótese de indenização por antiguidade.

É a gratificação espontânea concedida pelo empregador aos empregados que exercem a função de caixa, visando compensar eventuais diferenças encontradas quando do fechamento do caixa que, normalmente, observado o disposto no art. 462, § 1º, da CLT33, são descontadas do salário do empregado responsável.

Por força do entendimento jurisprudencial predominante, a gratificação de quebra de caixa tem natureza salarial, nos termos da Súmula 247 do TST:

Súm. 247. Quebra de caixa. Natureza jurídica (mantida). Res. 121/2003, DJ 19, 20 e 21.11.2003.

A parcela paga aos bancários sob a denominação “quebra de caixa” possui natureza salarial, integrando o salário do prestador de serviços, para todos os efeitos legais.

Embora a Súmula se refira apenas aos bancários, a gratificação de quebra de caixa pode ser estendida a outras categorias, por ato direto do empregador (cláusula contratual ou regulamento de empresa) ou mediante previsão em norma coletiva, como ocorre, frequentemente, com os comerciários.

Também no sentido do exposto, o Cespe (Analista – TRT da 5ª Região – 2008) considerou incorreta a seguinte assertiva:

“A parcela paga ao bancário sob a denominação de quebra de caixa possui natureza indenizatória, pelo que não integra o salário do prestador dos serviços.”

Como verba salarial, integrará o cálculo das demais parcelas (através da composição no complexo salarial), exceto no caso do DSR do mensalista ou quinzenalista, cujo cálculo já está embutido no salário.

É gratificação espontânea fixada em razão do tempo de serviço do empregado, privilegiando os mais antigos na empresa. Não tem regulamentação legal, podendo ser prevista em cláusula contratual, regulamentar ou norma coletiva. Pode ser concedida sob a forma de anuênio (um percentual para cada ano de serviço), biênio (para cada dois anos), quinquênio (para cada cinco anos), e assim sucessivamente.

Normalmente a gratificação em questão é denominada adicional por tempo de serviço, mas o termo não é adequado sob o ponto de vista técnico, pois, como mencionado anteriormente, os adicionais remuneram circunstâncias mais gravosas ao empregado, o que não é o caso.

Exemplo: Evair e Edmundo trabalham na empresa Colina Shows Ltda., contando, respectivamente, com quatro e dois anos de serviço. O salário de Evair é R$ 1.000,00, e o de Edmundo, R$ 3.000,00. A norma coletiva aplicável prevê o pagamento de biênio no valor de 10% do salário-base do empregado. No caso, Evair receberá R$ 200,00 a título de gratificação por tempo de serviço (correspondente a dois biênios, tendo em vista seus quatro anos de serviços prestados), enquanto Edmundo receberá R$ 300,00 (um biênio). Como a gratificação tem natureza salarial, integra-se ao salário para todos os fins, ou seja, o complexo salarial de Evair e Edmundo, para os fins de cálculo de outras parcelas trabalhistas, será, respectivamente, R$ 1.200,00 e R$ 3.300,00.

A integração da gratificação por tempo de serviço às demais parcelas é reiterada pelas Súmulas 203 e 226 do TST:

Súm. 203. Gratificação por tempo de serviço. Natureza salarial (mantida). Res. 121/2003, DJ 19, 20 e 21.11.2003.

A gratificação por tempo de serviço integra o salário para todos os efeitos legais.

Súm. 226. Bancário. Gratificação por tempo de serviço. Integração no cálculo das horas extras (mantida). Res. 121/2003, DJ 19, 20 e 21.11.2003.

A gratificação por tempo de serviço integra o cálculo das horas extras.

Como ocorre com as outras verbas calculadas a partir do salário mensal ou quinzenal, a gratificação por tempo de serviço não integra o cálculo do DSR dos mensalistas e quinzenalistas, ao passo que o salário mensal (ou quinzenal) destes já traz embutido o DSR. Neste sentido, a Súmula 225 do TST:

Súm. 225. Repouso semanal. Cálculo. Gratificações por tempo de serviço e produtividade (mantida). Res. 121/2003, DJ 19, 20 e 21.11.2003.

As gratificações por tempo de serviço e produtividade, pagas mensalmente, não repercutem no cálculo do repouso semanal remunerado.

A Súmula 202 do TST trata da possibilidade de existirem duas gratificações por tempo de serviço, uma outorgada pelo empregador e outra assegurada pela norma coletiva, hipótese em que o empregado receberá apenas uma delas.

Súm. 202. Gratificação por tempo de serviço. Compensação (mantida). Res. 121/2003, DJ 19, 20 e 21.11.2003.

Existindo, ao mesmo tempo, gratificação por tempo de serviço outorgada pelo empregador e outra da mesma natureza prevista em acordo coletivo, convenção coletiva ou sentença normativa, o empregado tem direito a receber, exclusivamente, a que lhe seja mais benéfica.

Embora tenha natureza de gratificação, é conveniente seja o décimo terceiro salário estudado separadamente, dadas as suas peculiaridades.

Em primeiro lugar, o décimo terceiro foge à regra geral da espontaneidade das gratificações. Com efeito, o traço característico das gratificações é a sua concessão espontânea, não imposta pela lei. No caso do décimo terceiro, não é o que ocorre.

A explicação para isso é histórica, visto que a parcela surgiu da prática adotada pelos empregadores de concederem a gratificação de natal (ou gratificação natalina) a seus empregados, por ocasião do final do ano.

Em razão da prática de conceder a gratificação natalina, o legislador resolveu torná-la compulsória, e o fez através da Lei nº 4.090/1962, bem como da Lei nº 4.749/1965 (dispõe sobre o pagamento), posteriormente regulamentadas pelo Decreto nº 57.155/1965.

Atualmente, o décimo terceiro salário encontra-se guindado à condição de direito constitucionalmente assegurado aos trabalhadores, nos termos do art. 7º, VIII, da CRFB/88, sendo devido aos trabalhadores urbanos e rurais, aos domésticos, aos servidores públicos, aos trabalhadores avulsos e, para alguns, aos trabalhadores temporários34.

A natureza salarial é extraída do art. 1º da Lei nº 4.090/1962:

Art. 1º No mês de dezembro de cada ano, a todo empregado será paga, pelo empregador, uma gratificação salarial, independentemente da remuneração a que fizer jus.

(...) (grifos meus)

O décimo terceiro é devido até o dia 20 de dezembro de cada ano, com valor equivalente à remuneração devida em dezembro.

A título de adiantamento, deverá o empregador pagar ao empregado, entre os meses de fevereiro e novembro (portanto, até 30 de novembro), metade do décimo terceiro devido, parcela esta que será compensada quando do pagamento em dezembro.

É direito potestativo do empregado requerer o adiantamento de metade do décimo terceiro, de forma que seja pago concomitantemente com as férias, desde que o faça durante o mês de janeiro do ano correspondente.

Não é o empregador, entretanto, obrigado a pagar o adiantamento a todos os empregados em um único mês. Pode, por exemplo, pagar o adiantamento a um empregado em fevereiro, a outro em março, e assim sucessivamente.

Caso o empregado não tenha laborado todos os meses do ano, receberá o décimo terceiro proporcional aos meses trabalhados, à razão de 1/12 da remuneração por mês trabalhado, sendo que frações iguais ou superiores a 15 dias contam como mês completo para efeito de cálculo do décimo terceiro devido.

Na hipótese de extinção do contrato, é devido o décimo terceiro proporcional, exceto no caso de dispensa por justa causa, hipótese na qual o empregado perde o direito ao décimo terceiro ainda não adquirido no ano corrente. Considera-se adquirido o décimo terceiro depois do dia 14 de dezembro de cada ano35.

Na hipótese de extinção do contrato por culpa recíproca é devido apenas 50% do décimo terceiro proporcional aos meses trabalhados, nos termos da Súmula 14 do TST:

Súm. 14. Culpa recíproca (nova redação). Res. 121/2003, DJ 19, 20 e 21.11.2003.

Reconhecida a culpa recíproca na rescisão do contrato de trabalho (art. 484 da CLT), o empregado tem direito a 50% (cinquenta por cento) do valor do aviso prévio, do décimo terceiro salário e das férias proporcionais.

No caso de extinção contratual, em que o empregador tenha adiantado valor superior ao devido a título de décimo terceiro salário, é lícita a compensação das diferenças com as verbas rescisórias.

Para os empregados que recebem remuneração variável, o décimo terceiro é calculado pela média duodecimal. Tal média, no caso, é obtida somando-se as parcelas variáveis de todo o ano e, ao final, dividindo-se o resultado por 12. O procedimento de cálculo é desdobrado em duas etapas, consoante dispõe o Decreto nº 57.155/1965:

a) no mês de dezembro, somam-se todas as parcelas de salário variável pagas de janeiro a novembro, e o resultado é dividido por 11. Este valor (1/11 das parcelas variáveis pagas ao longo do ano) deve ainda ser somado, se for o caso, à parcela fixa do salário36. O décimo terceiro deve ser pago no prazo legal, ou seja, até o dia 20 de dezembro;

b) até o dia 10 de janeiro deve ser ajustado o cálculo, somando-se as remunerações variáveis de janeiro a dezembro, e dividindo-se o resultado por 12 (daí a chamada média duodecimal). A partir disso é feito o ajuste, mediante o pagamento da diferença ou a compensação.

Exemplo: empregado comissionista puro recebeu R$ 11.000,00 de janeiro a novembro de determinado ano. Assim, o empregador lhe pagou R$ 1.000,00 no dia 20 de dezembro a título de 13º salário. Em dezembro, entretanto, com o aumento das vendas, o empregado recebeu R$ 4.000,00 em comissões. Logo, o ajuste é feito da seguinte forma: R$ 15.000,00 (total pago de janeiro a dezembro) ÷ 12 meses = R$ 1.250,00 (= duodécimo). Deverá o empregador, portanto, pagar ao empregado mais R$ 250,00 em janeiro, a título de complementação do 13º salário. Ao contrário, se o empregado tivesse recebido em dezembro valor inferior à média anterior (R$ 1.000,00), caberia a compensação, ou seja, o desconto, no salário de janeiro, do valor pago a maior a título de décimo terceiro.

O décimo terceiro integra o cálculo apenas do FGTS, tendo em vista o parâmetro temporal utilizado para a base de cálculo das demais parcelas, isto é, nenhuma outra parcela trabalhista atualmente utiliza o ano como parâmetro para base de cálculo37.

Não obstante, as demais parcelas, se pagas habitualmente, integram o cálculo do décimo terceiro. Com efeito, dispõe a Lei nº 4.090/1962 que “a gratificação corresponderá a 1/12 avos da remuneração devida em dezembro, por mês de serviço, do ano correspondente” (art. 1º, § 1º). Logo, o décimo terceiro é calculado sobre o complexo salarial do mês de dezembro, e não apenas sobre o salário-base.

Neste sentido, vários verbetes do TST além dos já mencionados:

Súm. 45. Serviço suplementar (mantida). Res. 121/2003, DJ 19, 20 e 21.11.2003.

A remuneração do serviço suplementar, habitualmente prestado, integra o cálculo da gratificação natalina prevista na Lei nº 4.090, de 13.07.1962.

Súm. 60. Adicional noturno. Integração no salário e prorrogação em horário diurno. Res. 129/2005, DJ 20, 22 e 25.04.2005.

I – O adicional noturno, pago com habitualidade, integra o salário do empregado para todos os efeitos.

II – Cumprida integralmente a jornada no período noturno e prorrogada esta, devido é também o adicional quanto às horas prorrogadas. Exegese do art. 73, § 5º, da CLT.

Súm. 139. Adicional de insalubridade. Res. 129/2005, DJ 20, 22 e 25.04.2005.

Enquanto percebido, o adicional de insalubridade integra a remuneração para todos os efeitos legais.

Na lição de Alice Monteiro de Barros,

“prêmio é modalidade de salário vinculado a fatores de ordem pessoal do trabalhador, como produtividade e eficiência. Os prêmios caracterizam-se por seu aspecto condicional. Uma vez instituídos os prêmios na empresa, com caráter habitual, preenchida a condição, deverão ser pagos. Seu cancelamento implica alteração contratual lesiva”38.

Portanto, os prêmios não se confundem com os adicionais, pois estes pressupõem a exposição do trabalhador a circunstâncias mais gravosas no âmbito do contrato de trabalho, o que não ocorre com os prêmios. Por sua vez, distinguem-se também das gratificações, ao passo que estas não se vinculam a fatores de ordem pessoal do trabalhador ou do grupo39-40.

Observe-se, por oportuno, que os prêmios podem ser vinculados não só à conduta individual do trabalhador, como também à conduta de um grupo de trabalhadores (bônus de produtividade por setor, por exemplo).

Embora o prêmio não tenha sido contemplado pelo legislador, a jurisprudência lhe garante a feição salarial, razão pela qual, desde que pago com habitualidade, integra o salário para todos os fins. Neste sentido, a Súmula 209 do STF, segundo a qual “o salário-produção, como outras modalidades de salário-prêmio, é devido, desde que verificada a condição a que estiver subordinado, e não pode ser suprimido, unilateralmente, pelo empregador, quando pago com habitualidade”.

O bicho pago aos jogadores de futebol em caso de vitória (e, eventualmente, até mesmo em caso de empate) constitui exemplo de prêmio individual, dado seu pagamento habitual e periódico41.

Exemplos de concessão de prêmio:

1º) Dono de fábrica de calçados concede bônus de R$ 400,00 aos empregados, uma única vez, em virtude da destacada atuação da equipe na criação de novos modelos, sucesso absoluto na feira do setor. Neste caso, o prêmio não tem natureza salarial, visto que concedido uma única vez (falta, portanto, o requisito da habitualidade).

2º) Dono de loja de departamentos estabelece bônus de R$ 250,00 para os empregados que atingirem no mínimo 90% da meta individual estipulada. A parcela tem natureza salarial, visto que concedida com habitualidade.

As comissões constituem forma de pagamento propriamente dito, pelo que sua natureza é incontestavelmente salarial.

Conforme Alice Monteiro de Barros,

“as comissões poderão ser conceituadas como modalidade de salário variável constituído, em regra, de um percentual sobre o valor do resultado da atividade executada pelo empregado. Distinguem-se as comissões das percentagens, considerando que as primeiras possuem um conceito mais amplo, isto é, abrangem estas últimas. Ademais, poderá ocorrer de as comissões não serem pagas por meio de percentagens, mas de unidades”42. (grifos do original)

Portanto, as comissões são o gênero, do qual as percentagens são espécies. Vejamos alguns exemplos:

1º) Túlio é vendedor comissionista puro, recebendo 3% do valor das vendas realizadas. Neste caso, é correto falar que Túlio é comissionista, recebendo por percentagem.

2º) Hugo é vendedor comissionista puro, mas a contraprestação de seu serviço obedece a tabela fixa, da seguinte forma: até R$ 25.000,00 em vendas, recebe o valor fixo de R$ 750,00; de R$ 25.000,01 a R$ 30.000,00 em vendas, recebe o valor fixo de R$ 1.000,00; de R$ 30.000,01 a 40.000,00 em vendas, recebe o valor fixo de R$ 1.300,00; de R$ 40.000,01 a R$ 70.000,00 em vendas, recebe o valor fixo de R$ 1.800,00; acima de R$ 70.000,00 em vendas recebe o valor fixo de R$ 2.500,00. Ao contrário do exemplo anterior, embora Hugo também seja comissionista, não o é por percentagem, donde reside a distinção entre os termos.

A natureza jurídica das comissões é de modalidade de salário pago por unidade de obra ou serviço. A este respeito, remeto o leitor ao item 16.5.2.

O pagamento do comissionista pode ser fixado exclusivamente por comissões ou não. Neste sentido, temos dois tipos de empregados comissionistas:

a) comissionista puro (ou próprio): é o empregado que recebe o salário exclusivamente à base de comissões. Exemplo: empregado que recebe 3% daquilo que vender;

b) comissionista misto (ou impróprio): é o empregado que recebe uma parte fixa mais comissões, conforme a produção. Exemplo: empregado que recebe R$ 400,00 + comissões de 2% sobre as vendas.

Em ambos os casos, é garantido ao comissionista o salário mínimo (ou piso convencional, se aplicável). A garantia, entretanto, se refere ao total recebido, e não somente às comissões, como muitos erroneamente pensam. Assim, se o empregado é comissionista misto, a soma da parte fixa e das comissões deve ser pelo menos igual ao mínimo. Caso contrário, garante-se o mínimo, sem possibilidade de compensação no mês seguinte. Neste sentido, o art. 78, parágrafo único, da CLT:

Art. 78. (...)

Parágrafo único. Quando o salário mínimo mensal do empregado a comissão ou que tenha direito a percentagem for integrado por parte fixa e parte variável, ser-lhe-á sempre garantido o salário mínimo, vedado qualquer desconto em mês subsequente a título de compensação43.

Exemplos:

1º) empregado comissionista puro vende, no mês de maio/2010, apenas o equivalente a R$ 350,00 em comissões. No mês de junho/2010, entretanto, o mesmo empregado vende o equivalente a R$ 2.000,00 em comissões. Neste caso, o empregador deverá lhe pagar R$ 510,00 (garantia do salário mínimo) em maio/2010, e R$ 2.000,00 em junho/2010, ao passo que é vedado compensar a diferença (R$ 160,00) no mês seguinte;