Competência tributária é a possibilidade dada pela Constituição Federal (exclusivamente) de a União, os Estados, o Distrito Federal e os Municípios criarem tributos por meio de lei, aumentá-los, minorá-los, isentar e perdoar contribuintes (remitir créditos, anistiar multas), ou mesmo deixar de tributar.

Percebe-se que a competência tributária confunde-se com a competência legislativa relativa aos tributos, nos termos do art. 6.º do CTN, de maneira que apenas os entes políticos (que podem legislar) são titulares dessa prerrogativa.

A Constituição Federal, é bom fixar, não cria tributos, apenas permite que os entes políticos o façam por meio de suas próprias leis. Assim, ao definir a competência dos Estados, por exemplo, a CF define que eles poderão tributar a propriedade de automóveis (art. 155, III). No entanto, para que ocorra a tributação, é necessário que cada Estado exerça a competência deferida pela Constituição, instituindo efetivamente o tributo por meio de lei estadual. Somente com a publicação da lei estadual, aprovada nos moldes e limites da competência fixada constitucionalmente, é que se pode falar em instituição do tributo.

Toda a competência tributária decorre exclusivamente da Constituição Federal, sendo exercida pela União, Estados, DF e Municípios por meio de leis produzidas pelos Legislativos de cada um desses entes políticos.

Apesar dessa exclusividade relativa à Constituição Federal, é importante salientar que o art. 6.º do CTN ressalva também as limitações contidas nas Constituições dos Estados e nas Leis Orgânicas do Distrito Federal e dos Municípios, além do disposto no próprio Código Tributário Nacional.

As competências fixadas pela Constituição Federal são privativas, indelegáveis, irrenunciáveis, incaducáveis (não prescrevem ou decaem), inalteráveis (não podem ser modificadas por norma infraconstitucional) e seu exercício é facultativo.

A competência tributária é privativa, pois somente o ente político definido constitucionalmente pode exercê-la. Assim, considerando que a competência para tributar a venda de imóveis é do município (ITBI), nos termos do art. 156, II, da CF, é impossível que o Estado ou a União pretendam legislar sobre o assunto, deferindo uma isenção, por exemplo.

A privatividade da competência tributária é decorrência natural do princípio federativo, de autonomia dos entes federados, não cabendo, em regra, interferência de uma pessoa política sobre a tributação de outra. É para deixar claro que não há hierarquia entre os entes, em matéria de competência tributária, que a Constituição Federal deixou expressa a vedação do art. 151, III, impedindo as chamadas isenções heterônomas, que eram benefícios fiscais de tributos estaduais ou municipais fixados pela União (a União não pode criar uma isenção de ICMS estadual, por exemplo). Claro, portanto, que não foi recepcionado pelo atual sistema constitucional tributário o disposto no parágrafo único do art. 13 do CTN.

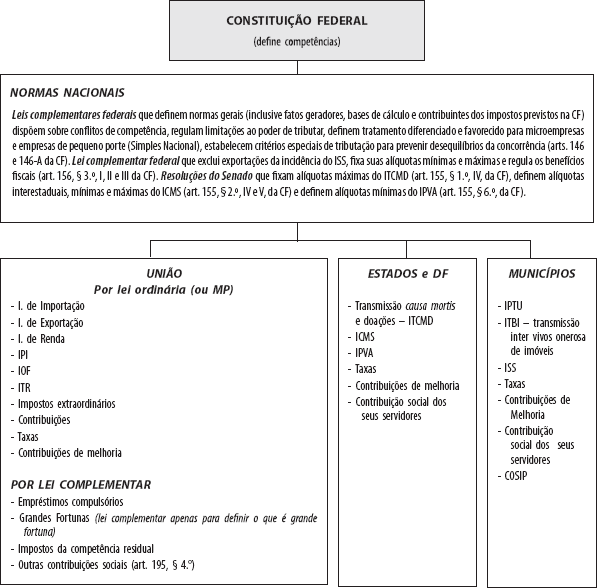

Por outro lado, a própria Constituição admite que normas nacionais (em regra por meio de lei complementar) possam regular a tributação a cargo das pessoas políticas, sem que isso configure violação à competência privativa, desde que respeitados os limites previstos na própria Lei Maior. Como exemplo, lei complementar federal (de natureza nacional) definirá fatos geradores, contribuintes e bases de cálculo de impostos, inclusive estaduais e municipais (art. 146, III, a), não incidência de ISS sobre serviços para o exterior, regulamentação de benefícios fiscais e definição de alíquotas mínimas e máximas do imposto municipal (art. 156, § 3.º, I, II e III). Resoluções do Senado cumprem também função de veicular normas nacionais, ao fixar alíquotas máximas do ITCMD (art. 155, § 1.º, IV), definir alíquotas interestaduais, mínimas e máximas de ICMS (art. 155, § 2.º, IV e V) e definir alíquotas mínimas do IPVA (art. 155, § 6.º).

A competência é indelegável, pois a prerrogativa de legislar sobre o tributo é exclusivamente daquele ente político definido na Constituição Federal. Portanto, considerando que a CF deferiu ao município a competência para tributar a propriedade de imóveis urbanos (IPTU – art. 156, I, da CF), é impossível que ele pretenda (por meio de lei, convênio ou qualquer outro ato) delegar a competência legislativa ao Estado, por exemplo. Somente o município pode exercer essa competência, ou seja, somente ele pode criar leis instituindo, majorando, reduzindo ou extinguindo o IPTU em seu território.

No entanto, o art. 7.º do CTN permite que o ente competente atribua a outra pessoa jurídica de direito público (ente político ou autarquia) as funções de arrecadar ou fiscalizar tributos, ou de executar leis, serviços, atos ou decisões administrativas em matéria tributária. É possível, por exemplo, que o município firme um convênio com as prefeituras vizinhas para a mútua fiscalização do Imposto sobre Serviços (ISS), sem que isso fira a indelegabilidade da competência tributária.

O simples cometimento, a pessoas de direito privado, do encargo ou função de arrecadar tributos, nos termos do art. 7.º, § 3.º, do CTN, não configura, tampouco, delegação de competência. Exemplificando, é o caso dos contratos dos fiscos com instituições financeiras para recebimento de tributos, por meio de suas agências bancárias.

A competência é irrenunciável e incaducável, pois o ente político não a perde por sua inércia ou mesmo se eventualmente exprimir sua falta de interesse. Ou seja, um dispositivo da Constituição Estadual, por exemplo, que determine que um Estado renuncie à cobrança do IPVA (imposto sobre automóveis) não tem o efeito de extinguir a competência dada pela Constituição Federal. Como outro exemplo, mesmo que um Município não institua o imposto sobre serviços (ISS) por cem anos, sua competência não caducará.

A facultatividade da competência significa que, embora a Constituição defira à União, por exemplo, a competência para tributar as grandes fortunas (art. 153, VII, da CF), ela somente exercerá tal prerrogativa (legislando sobre o assunto) quando bem entender (até hoje não o fez). A Constituição apenas possibilita a tributação (dá competência), não a impõe.

Porém, quanto à facultatividade, devemos atentar para a Lei de Responsabilidade Fiscal, cujo art. 11 prescreve que tal atitude (não previsão e cobrança de todos os tributos de sua competência) vai contra a responsabilidade na gestão fiscal. Em especial, se o ente político (Estados, DF e municípios) deixar de arrecadar todos os impostos de sua competência, ele não poderá receber determinadas transferências voluntárias (envio voluntário de verbas federais), o que acaba sendo uma sanção que mitiga a facultatividade da competência tributária.

Dizer que a competência tributária é inalterável é reiterar a exclusividade da Constituição Federal para defini-la. Ou seja, se a Constituição determina que compete aos Estados a tributação sobre automóveis, não pode um ente federado pretender, por lei estadual, modificar esta competência, buscando tributar a propriedade de cavalos, por exemplo.

Decorre dessa característica da competência (inalterabilidade) a regra disposta no art. 110 do CTN, pela qual a legislação tributária não pode distorcer o significado dos termos utilizados pela Constituição, buscando burlar os limites da competência deferida. Não pode, como outro exemplo, a legislação estadual definir que o termo “mercadorias” inclui bens imóveis, a fim de ampliar o alcance do ICMS previsto pelo art. 155, II, da CF.

Em regra, a competência tributária é exercida por lei ordinária. Assim, os municípios somente criam seus tributos, alteram e extinguem-nos por meio de lei ordinária municipal. Da mesma forma, os Estados exercem suas competências por meio de lei ordinária estadual.

Há exceções exclusivamente no caso da União, que, excepcionalmente, exercerá sua competência por meio de lei complementar federal, nos seguintes casos:

• empréstimos compulsórios (art. 148 da CF);

• imposto sobre grandes fortunas (art. 153, VII, da CF), embora neste caso haja entendimento de que apenas a definição do que sejam grandes fortunas haverá de ser veiculada por lei complementar. A efetiva instituição do tributo, com a fixação das alíquotas, por exemplo, poderá ser feita por simples lei ordinária federal;

• impostos da competência residual da União (art. 154, I, da CF), que veremos mais adiante; e

• outras contribuições sociais além das já previstas nos incisos do art. 195 da CF (conforme o § 4.º desse dispositivo constitucional).

Para todos os demais tributos federais (IR, IPI, II, IE etc.) bastará lei ordinária para instituir e modificar o tributo.

Importante destacar que competem à União os impostos estaduais em Território Federal (atualmente inexistentes) e os municipais, no caso de esse Território não se dividir em municípios. Já ao Distrito Federal competem os impostos estaduais e os municipais (CF, art. 147).

A doutrina comumente classifica as competências tributárias em competência privativa, competência comum, competência residual e competência extraordinária.

A competência privativa refere-se aos impostos, já que a Constituição Federal faz referência expressa a cada um deles, de competência exclusiva da União, dos Estados, do Distrito Federal e dos Municípios. De fato, apenas a União pode cobrar o Imposto de Renda, assim como somente os Estados e o Distrito Federal podem cobrar o IPVA e somente os Municípios podem cobrar o IPTU.

A competência comum refere-se às taxas e contribuições de melhoria, que podem ser instituídas e cobradas por qualquer ente político.

Quanto à competência residual, é importante destacar que a listagem de impostos feita pela Constituição é taxativa para os Estados, o Distrito Federal e os Municípios, mas não é taxativa para a União.

Isto significa que os impostos da competência dos Estados, DF e Municípios são apenas aqueles previstos pela Constituição. Já a União pode criar outros impostos além dos descritos no art. 153 da CF: é a competência residual, nos termos do art. 154, I, da Constituição.

A competência residual somente pode ser exercida por lei complementar. Além do mais, os impostos eventualmente criados devem atender aos requisitos do art. 154, I, da CF, ou seja, serão não cumulativos (como o ICMS e IPI, permitindo-se o abatimento dos valores pagos nas operações anteriores) e não terão fato gerador ou base de cálculo próprio de outro imposto já existente (seria bitributação).

Finalmente, em caso de guerra externa ou sua iminência, a União poderá criar um imposto novo, não previsto na Constituição Federal, instituindo-o e cobrando-o, por simples lei ordinária, nos termos do art. 154, II, da CF. É a chamada competência extraordinária.

Admite-se nessa hipótese a invasão da competência de outros entes políticos. De fato, em caso de conflito bélico, a União poderia (por simples lei ordinária, reiteramos) criar um imposto extraordinário sobre a propriedade de veículos automotores, por exemplo. Note-se que a competência para a tributação dessa propriedade (sobre veículos automotores) é, ordinariamente, dos Estados (art. 156, III, da CF), mas a Constituição permite, excepcionalmente, a bitributação (cobrança em repetição, pela União e pelos Estados) exclusivamente neste caso da competência federal extraordinária decorrente de guerra externa ou sua iminência.

Este imposto extraordinário deverá ser suprimido gradativamente, cessadas as causas de sua criação. Como vimos anteriormente, a situação de guerra externa ou de sua iminência possibilita também a instituição de empréstimo compulsório (nesse caso, por lei complementar).

|

CLASSIFICAÇÃO DAS COMPETÊNCIAS |

|

|

Privativa |

Relativa aos impostos (também ao empréstimo compulsório e à maior parte das contribuições especiais, exceto servidores) |

|

Comum |

Relativa a taxas e contribuições de melhoria |

|

Residual |

Somente a União pode criar outros impostos (além dos previstos na CF), por meio de lei complementar, que não podem ser cumulativos, nem ter a mesma base de cálculo ou o mesmo fato gerador de outro já existente |

|

Extraordinária |

Somente a União pode criar imposto extraordinário, por lei ordinária, em caso de guerra externa ou sua iminência, que pode repetir base de cálculo e fato gerador de outro já previsto na CF |

Imagine que dois entes federados pretendam tributar o mesmo fato gerador. Trata-se da bitributação. Tal situação é vedada pelo sistema jurídico brasileiro, com a exceção do art. 154, II, que dá à União a possibilidade de criar imposto extraordinário nos casos de guerra externa ou sua iminência, invadindo a competência tributária de outro ente federado, como visto há pouco.

A doutrina costuma diferenciar a bitributação do bis in idem, entendendo que ambos são inadmissíveis no sistema tributário nacional.

A bitributação ocorre quando dois entes políticos pretendem exigir o mesmo imposto, sobre a mesma situação. Por exemplo, dois municípios pretendem cobrar imposto sobre o mesmo serviço (ISS) prestado por uma única empresa (um deles entende que o imposto é devido no local do estabelecimento e o outro entende que é devido no local da efetiva prestação). Outro exemplo de bitributação ocorre quando um Estado e um município pretendem cobrar imposto sobre o mesmo fornecimento de embalagens para uma indústria (o Estado entendendo que é circulação de mercadoria e o município entendendo que é prestação de serviço).

Já o bis in idem significa a situação em que o mesmo ente tributante pretende exigir mais de uma exação pelo mesmo fato gerador. Seria o caso de um município exigir o imposto sobre transmissões onerosas de imóveis (ITBI) duas vezes em face de uma mesma venda. Por exemplo, quando da lavratura da escritura e, posteriormente, quando do registro no cartório de imóveis.

O art. 146, I, da CF determina que cabe à lei complementar dispor sobre conflitos de competência em matéria tributária. É o que faz o CTN (força de lei complementar) por exemplo quando define requisitos mínimos para a definição de zona urbana (CTN, art. 32, § 1.º), o que regula e minora a possibilidade de conflito de competências do município, que exige o IPTU (sobre imóveis urbanos), e da União, que exige o ITR (sobre imóveis rurais).

A Emenda Constitucional 42/2003 incluiu algumas disposições ao art. 146 da CF que trouxeram relevantes inovações ao sistema tributário nacional e às competências tributárias.

A Constituição, por seu art. 146, III, d, permite que lei complementar defina tratamento diferenciado e favorecido para as microempresas – ME e empresas de pequeno porte – EPP, e que institua regimes especiais ou simplificados para o ICMS estadual, para as contribuições sociais devidas pelos empregadores e equiparados, e também para a contribuição ao PIS/Pasep.

Ademais, o parágrafo único do art. 146 prevê a instituição, por lei complementar, de regime único de arrecadação de tributos federais estaduais e municipais, em benefício das microempresas e empresas de pequeno porte: Simples Nacional, também chamado de “Supersimples”.

Os incisos desse dispositivo delineiam as características deste regime único de arrecadação, que será opcional para os contribuintes e poderá estabelecer condições de enquadramento diferenciadas por Estados.

A Lei Complementar 123/2006 veio regulamentar o assunto, com vigência a partir de 01.07.2007. A partir desse início de vigência, eventuais regimes simplificados existentes no âmbito dos Estados, DF e Municípios deixaram de existir, nos termos do art. 94 do ADCT.

Em suma, trata-se de um recolhimento unificado e centralizado da maioria dos tributos atualmente incidentes sobre as atividades empresariais. Ou seja, os micro e pequenos empresários que optarem pela nova sistemática não mais recolherão tributos e contribuições separadamente para cada sujeito ativo, em regra.

Trata-se de uma tributação unificada, em que o empresário calculará e recolherá um único valor, com base nas características de sua atividade, conforme as delimitações da lei complementar.

Para fins de cálculo do tributo devido, cada empresa deverá se enquadrar nas tabelas anexas à lei complementar, que definem as alíquotas incidentes sobre a receita bruta mensal, conforme a natureza da atividade desenvolvida (comércio, indústria ou serviços) e o porte do empreendimento (receita bruta anual).

A receita tributária auferida, recolhida a um órgão centralizador, será imediatamente distribuída entre os entes políticos, não se admitindo qualquer retenção ou condicionamento. As parcelas a serem distribuídas a cada ente político são também definidas pela lei complementar, por percentuais fixados conforme os critérios da natureza da atividade e do porte da empresa.

Apesar da centralização, os entes federados compartilharão um cadastro único de contribuintes, assim como a arrecadação, a fiscalização e a cobrança.

Dentro dessa sistemática do “Supersimples” não haverá margem para que os entes federados legislem autonomamente sobre os tributos por ela abarcados, havendo, claramente, uma diminuição das respectivas competências tributárias em benefício da arrecadação unificada.

Importante salientar que a LC 123/2006 não trata apenas do Simples Nacional (regime tributário). Ela é uma lei mais ampla (Estatuto Nacional da Microempresa e Empresa de Pequeno Porte) que fixa tratamento privilegiado também nas áreas trabalhista e de acesso ao crédito e a mercados.

Essa ressalva é importante para que o leitor entenda que há critérios para a empresa se qualificar como microempresa ou empresa de pequeno porte, nos termos do Estatuto Nacional, e outros critérios para que essa ME ou EPP possa se enquadrar no Simples Nacional (“Supersimples”: o regime tributário). Dito de outra forma, nem todas as microempresas e empresas de pequeno porte (que se enquadram nos critérios gerais do Estatuto) podem aderir ao Simples Nacional. Ou ainda, toda empresa que adere ao “Supersimples” é ME ou EPP; mas nem toda microempresa e empresa de pequeno porte pode aderir ao Simples Nacional. Veja a representação gráfica:

O enquadramento geral das ME e EPP, nos termos do Estatuto, é baseado na receita bruta de cada ano-calendário, considerada como tal o produto da venda de bens e serviços nas operações de conta própria, o preço dos serviços prestados e o resultado nas operações em conta alheia, não incluídas as vendas canceladas e os descontos incondicionais concedidos. No caso de início de atividades, a receita bruta é proporcional ao número de meses (ou fração de mês) de atividade (ou seja, se a empresa tem apenas 6 meses de vida, o limite máximo de receita é dividido pela metade).

Nas tabelas seguintes, apresentamos os critérios para enquadramento como microempresa e empresa de pequeno porte e as exclusões (situações em que a empresa não se enquadra no Estatuto).

Critério para enquadramento geral como ME ou MPP (art. 3.º da LC 123/2006)

– A empresa (sociedade empresária, sociedade simples ou empresário) deve estar devidamente registrada no Registro de Empresas Mercantis ou no Registro Civil de Pessoas Jurídicas (não pode ser sociedade em comum);

– Microempresas – ME: devem ter faturamento igual ou inferior a R$ 360.000,00 em cada ano-calendário;

– Empresas de pequeno porte – EPP: devem ter faturamento igual ou inferior a R$ 3.600.000,00 em cada ano-calendário e superior a R$ 360.000,00;

– Microempreendedor Individual – MEI: empresário individual que poderá optar pelo recolhimento dos tributos abarcados pelo Simples Nacional em valores fixos mensais, previstos pela própria LC (não cumulável com outros benefícios previstos na mesma lei), desde que tenha auferido receita bruta de até R$ 60.000,00 no ano anterior; e

– Pequeno empresário – PE: é o empresário individual caracterizado como microempresa e que tenha receita bruta anual de até R$ 60.000,00 (art. 68 da LC 123/2006).

Exclusões (situações em que a empresa não se enquadra como ME, EPP, ou MEI apesar de sua receita bruta estar dentro dos limites)

Não se enquadram as pessoas jurídicas (art. 3.º, § 4.º, da LC 123/2006):

– de cujo capital participe outra pessoa jurídica;

– que seja filial, sucursal, agência ou representação, no País, de pessoa jurídica com sede no exterior;

– de cujo capital participe pessoa física que seja inscrita como empresário ou seja sócia de outra empresa que receba tratamento jurídico diferenciado nos termos da Lei Complementar, desde que a receita bruta global ultrapasse o limite de R$ 3.600.000,00;

– cujo titular ou sócio participe com mais de 10% (dez por cento) do capital de outra empresa (com exceção de cooperativas de crédito, centrais de compras etc., conforme § 5.º) não beneficiada pela LC 123/2006, desde que a receita bruta global ultrapasse o limite de R$ 3.600.000,00;

– cujo sócio ou titular seja administrador ou equiparado de outra pessoa jurídica com fins lucrativos, desde que a receita bruta global ultrapasse o limite de R$ 3.600.000,00;

– constituída sob a forma de cooperativas, salvo as de consumo;

– que participe do capital de outra pessoa jurídica (com exceção de cooperativas de crédito, centrais de compras etc., conforme § 5.º);

– que exerça atividade de banco comercial, de investimentos e de desenvolvimento, de caixa econômica, de sociedade de crédito, financiamento e investimento ou de crédito imobiliário, de corretora ou de distribuidora de títulos, valores mobiliários e câmbio, de empresa de arrendamento mercantil, de seguros privados e de capitalização ou de previdência complementar;

– resultante ou remanescente de cisão ou qualquer outra forma de desmembramento de pessoa jurídica que tenha ocorrido em um dos 5 (cinco) anos-calendários anteriores; e

– constituída sob a forma de sociedade por ações.

Não se enquadra como Microempreendedor Individual – MEI (art. 18-A, § 4.º) o empresário individual:

– cuja atividade seja tributada pelos Anexos IV ou V da LC 123/2006 (o que inclui boa parte dos serviços), salvo autorização relativa a exercício de atividade isolada na forma regulamentada pelo Comitê Gestor;

– que possua mais de um estabelecimento;

– que participe de outra empresa como titular, sócio ou administrador;

– que contrate empregado, exceto se for apenas um e que receba salário mínimo ou o piso da categoria (art. 18-C).

Com relação aos limites de receita bruta anual (R$ 3.600.000,00 para EPP; e R$ 360.000,00 para ME), destacamos que há sublimites para determinados Estados, que valem para o ICMS e o ISS naquelas localidades. Ou seja, determinados Estados, a depender de sua participação no PIB nacional (medida de “riqueza” de cada unidade da federação), podem optar por limites de enquadramento menores, conforme o art. 19 da LC 123/2006:

– os Estados cuja participação no PIB brasileiro seja de até 1% poderão optar pela aplicação, em seus respectivos territórios, das faixas de receita bruta anual até 35%, ou até 50%, ou até 70% do limite previsto no inciso II do caput do art. 3.º;

– os Estados cuja participação no PIB brasileiro seja de mais de 1% e de menos de 5% poderão optar pela aplicação, em seus respectivos territórios, das faixas de receita bruta anual até 50% ou até 70% do limite previsto no inciso II do caput do art. 3.º; e

– os Estados cuja participação no PIB brasileiro seja igual ou superior a 5% ficam obrigados a adotar todas as faixas de receita bruta anual.

Caso a empresa se enquadre nos critérios acima (tenha receita bruta dentro dos limites e não esteja em uma das hipóteses de exclusão), será considerada micro ou pequena, nos termos do Estatuto, mas não necessariamente poderá aderir ao Simples Nacional (= “Supersimples”, regime tributário simplificado).

Como dito anteriormente, para se enquadrar no “Supersimples” e poder recolher tributos de maneira simplificada, a micro ou pequena empresa, além de preencher os requisitos gerais do Estatuto (conforme as tabelas anteriores), não poderá estar em uma das exclusões específicas no regime especial, previstas no art. 17 da LC 123/2006:

ME ou EPP que não pode recolher tributos

na sistemática do Simples Nacional (“Supersimples”)

– que explore atividade de prestação cumulativa e contínua de serviços de assessoria creditícia, gestão de crédito, seleção e riscos, administração de contas a pagar e a receber, gerenciamento de ativos (asset management), compras de direitos creditórios resultantes de vendas mercantis a prazo ou de prestação de serviços (factoring);

– que tenha sócio domiciliado no exterior;

– de cujo capital participe entidade da administração pública, direta ou indireta, federal, estadual ou municipal;

– que possua débito com o Instituto Nacional do Seguro Social – INSS, ou com as Fazendas Públicas Federal, Estadual ou Municipal, cuja exigibilidade não esteja suspensa;

– que preste serviço de transporte intermunicipal e interestadual de passageiros;

– que seja geradora, transmissora, distribuidora ou comercializadora de energia elétrica;

– que exerça atividade de importação ou fabricação de automóveis e motocicletas;

– que exerça atividade de importação de combustíveis;

– que exerça atividade de produção ou venda no atacado de: cigarros, cigarrilhas, charutos, filtros para cigarros, armas de fogo, munições e pólvoras, explosivos e detonantes; bebidas alcoólicas, refrigerantes, inclusive águas saborizadas gaseificadas; preparações compostas, não alcoólicas (extratos concentrados ou sabores concentrados), para elaboração de bebida refrigerante, com capacidade de diluição de até 10 (dez) partes da bebida para cada parte do concentrado; e cervejas sem álcool;

– que tenha por finalidade a prestação de serviços decorrentes do exercício de atividade intelectual, de natureza técnica, científica, desportiva, artística ou cultural, que constitua profissão regulamentada ou não, bem como a que preste serviços de instrutor, de corretor, de despachante ou de qualquer tipo de intermediação de negócios;

– que realize cessão ou locação de mão de obra;

– que realize atividade de consultoria;

– que se dedique ao loteamento e à incorporação de imóveis;

– que realize atividade de locação de imóveis próprios, exceto quando se referir a prestação de serviços tributados pelo ISS; e

– com ausência de inscrição ou com irregularidade em cadastro fiscal federal, municipal ou estadual, quando exigível.

Assim, mesmo que a microempresa ou empresa de pequeno porte preencha todos os requisitos gerais do Estatuto, ela não poderá recolher tributos na sistemática do “Supersimples” se tiver sócio domiciliado no exterior ou realizar serviço de consultoria, por exemplo.

É muito importante notar que não poderá recolher tributos pela sistemática do Simples Nacional a empresa que possua débito com o Instituto Nacional do Seguro Social – INSS, ou com as Fazendas Públicas Federal, Estadual ou Municipal, cuja exigibilidade não esteja suspensa.

No entanto, a LC 123/2006 (art. 79, com a redação dada pela LC 128/2008) prevê a possibilidade de parcelamento dos débitos existentes (com vencimento até junho de 2008) em até 100 parcelas mensais, para fins de ingresso na sistemática (não vale para reingresso).

No caso de débito tributário relativo ao período posterior ao ingresso no Simples Nacional, existe a oportunidade de o empresário regularizar a situação (pagar o débito, parcelar, transacionar etc.) no prazo de 30 dias a partir da notificação da exclusão (art. 31, § 2.º).

Por outro lado, a LC 123/2006 trouxe algumas exceções às exclusões relacionadas às atividades desenvolvidas pela ME ou EPP (atenção: as exceções são apenas relativas às atividades – isso não se aplica aos casos de sócio no exterior ou de débito tributário, por exemplos, em que é inviável a inclusão na sistemática do “Supersimples”). Trata-se de casos em que o legislador garantiu o ingresso da empresa no Simples Nacional, desde que se dedique exclusivamente às atividades seguintes, ou que as exerça em conjunto com outras não excluídas expressamente do “Supersimples” (art. 17, § 1.º c/c o art. 18, §§ 5.º-B a 5.º-E):

Atividades que podem ser abarcadas pelo Simples Nacional (exceções às atividades vedadas da tabela anterior)

– creche, pré-escola e estabelecimento de ensino fundamental, escolas técnicas, profissionais e de ensino médio, de línguas estrangeiras, de artes, cursos técnicos de pilotagem, preparatórios para concursos, gerenciais e escolas livres, exceto as previstas nos incisos II e III do § 5.º-D do art. 18;

– agência terceirizada de correios;

– agência de viagem e turismo;

– centro de formação de condutores de veículos automotores de transporte terrestre de passageiros e de carga;

– agência lotérica;

– serviços de instalação, de reparos e de manutenção em geral, bem como de usinagem, solda, tratamento e revestimento em metais;

– transporte municipal de passageiros;

– escritórios de serviços contábeis, observado o disposto nos §§ 22-B e 22-C do art. 18 (para os escritórios de contabilidade, a LC 128/2008 criou um curioso ônus, sob pena de exclusão do Simples Nacional: a prestação gratuita de determinados serviços para ME, EPP e MEI – que poderá ser realizada por meio de convênios entre os órgãos de classe e o poder público –, além da obrigação de prestar determinadas informações estatísticas ao Comitê Gestor);

– produções cinematográficas, audiovisuais, artísticas e culturais, sua exibição ou apresentação, inclusive no caso de música, literatura, artes cênicas, artes visuais, cinematográficas e audiovisuais;

– construção de imóveis e obras de engenharia em geral, inclusive sob a forma de subempreitada, execução de projetos e serviços de paisagismo, bem como decoração de interiores;

– serviço de vigilância, limpeza ou conservação;

– cumulativamente administração e locação de imóveis de terceiros;

– academias de dança, de capoeira, de ioga e de artes marciais;

– academias de atividades físicas, desportivas, de natação e escolas de esportes;

– elaboração de programas de computadores, inclusive jogos eletrônicos, desde que desenvolvidos em estabelecimento do optante;

– licenciamento ou cessão de direito de uso de programas de computação;

– planejamento, confecção, manutenção e atualização de páginas eletrônicas, desde que realizados em estabelecimento do optante;

– empresas montadoras de estandes para feiras;

– laboratórios de análises clínicas ou de patologia clínica;

– serviços de tomografia, diagnósticos médicos por imagem, registros gráficos e métodos óticos, bem como ressonância magnética;

– serviços de prótese em geral;

– serviços de comunicação e de transportes interestadual e intermunicipal de cargas;

– também poderá optar pelo Simples Nacional a ME ou a EPP que se dedique à prestação de outros serviços que não tenham sido objeto de vedação expressa no art. 17 da LC 123/2006, desde que não incorra em nenhuma das hipóteses de vedação previstas na mesma Lei Complementar.

Finalmente, é bom registrar quais são os tributos incluídos na sistemática do Simples Nacional. Ou seja, quais os tributos que são recolhidos de maneira simplificada e unificada. São os chamados tributos empresariais, com exceção daqueles incidentes na importação e na exportação, conforme a tabela seguinte.

Tributos incluídos no “Supersimples” (recolhimento unificado)

– Impostos federais: Imposto de Renda da Pessoa Jurídica – IRPJ e Imposto sobre Produtos Industrializados – IPI;

– Contribuições sociais da União: Contribuição Social sobre o Lucro Líquido – CSLL, Contribuição para Financiamento da Seguridade Social – COFINS, Contribuição para o PIS e o PASEP, Contribuição patronal previdenciária para o INSS – CPP. No caso da contribuição patronal, há exceções, ou seja, casos em que determinadas empresas devem recolhê-la separadamente (fora da sistemática unificada do “Supersimples), enquadradas no Anexo IV da LC 123/2006;

– Imposto estadual: Imposto sobre a Circulação de Mercadorias e Serviços – ICMS;

– Imposto municipal: Imposto sobre Serviços de Qualquer Natureza – ISS.

Para que fique claro: o “Supersimples” refere-se apenas aos tributos acima listados. Não estão incluídos os tributos aduaneiros (II e IE, além de PIS/PASEP, COFINS, IPI e ICMS incidentes na importação), sobre o patrimônio (ITR, IPVA, IPTU), a CPMF (hoje extinta), o FGTS nem, muito menos, aqueles devidos pelas pessoas físicas (sócios e empregados), como IRPF, contribuição do trabalhador ao INSS etc.

Mais uma vez, há exceções também para o caso de algumas incidências específicas do IRPJ, ICMS e ISS. Na tabela a seguir, listamos as hipóteses de fatos geradores excluídos da sistemática do Simples Nacional (ou seja, situações em que a empresa deverá recolher o imposto na sistemática comum, conforme a legislação de cada ente tributante):

Incidências não incluídas no Simples Nacional

– Imposto de Renda:

a) relativo aos rendimentos ou ganhos líquidos auferidos em aplicações de renda fixa ou variável; e

b) relativo aos ganhos de capital auferidos na alienação de bens do ativo permanente;

– ICMS devido:

a) nas operações ou prestações sujeitas ao regime de substituição tributária;

b) por terceiro, a que o contribuinte se ache obrigado, por força da legislação estadual ou distrital vigente;

c) na entrada, no território do Estado ou do Distrito Federal, de petróleo, inclusive lubrificantes e combustíveis líquidos e gasosos dele derivados, bem como energia elétrica, quando não destinados à comercialização ou industrialização;

d) por ocasião do desembaraço aduaneiro;

e) na aquisição ou manutenção em estoque de mercadoria desacobertada de documento fiscal;

f) na operação ou prestação desacobertada de documento fiscal; e

g) nas operações com mercadorias sujeitas ao regime de antecipação do recolhimento do imposto (com ou sem encerramento da tributação), bem como do valor relativo à diferença entre a alíquota interna e a interestadual, nas aquisições em outros Estados e Distrito Federal.

– ISS devido:

a) em relação aos serviços sujeitos à substituição tributária ou retenção na fonte (nesses casos, a alíquota para a retenção deverá corresponder àquelas fixadas nos Anexos da LC 123/2006, conforme art. 21, § 4.º); e

b) na importação de serviços.

Os Estados, DF e Municípios poderão prever o recolhimento do ICMS e do ISS em valores fixos pelas microempresas com faturamento bruto anual de até R$ 120.000,00, na forma definida pelo Comitê Gestor, desde que o montante cobrado não ultrapasse 50% daquele que seria recolhido na sistemática do Simples Nacional (art. 18, § 18).

Em princípio, as ME e EPP optantes pelo Simples Nacional não fazem jus à apropriação nem podem transferir créditos relativos aos tributos abrangidos pela sistemática.

No entanto, a LC 128/2008 inovou, prevendo a possibilidade de transferência de créditos de ICMS relativos às operações realizadas por ME e EPP, correspondentes aos valores efetivamente devidos na sistemática do Simples Nacional. Ou seja, se a micro ou pequena empresa recolhe apenas 1,25% de ICMS, conforme o seu enquadramento no Anexo I, por exemplo, será esse o percentual que deverá ser indicado na nota fiscal de venda e apropriado pelo adquirente da mercadoria. O art. 23, § 4.º, da LC 123/2006 traz exceções a essa possibilidade excepcional de creditamento, em especial: nos casos de ICMS recolhido em valores fixos; em que há isenção do tributo estadual; ou se o vendedor não indica o percentual de ICMS na nota fiscal.

Os arts. 28 a 32 da LC 123/2006 trazem as hipóteses de exclusão do Simples Nacional, que pode ser de ofício (o fisco toma a iniciativa) ou por comunicação do próprio contribuinte.

A própria empresa deve comunicar sua exclusão quando optar por isso (ficar no “Supersimples” é opcional, observados os prazos que veremos a seguir), ou nos casos de exclusão obrigatória, quando ela passar a incidir em alguma vedação legal (das tabelas que vimos anteriormente, inclusive se ultrapassar o limite da receita bruta mensal).

Nesses casos de comunicação pela empresa, a exclusão:

a) se for opção (não obrigatória), vale para o exercício seguinte (exceto se comunicada no mês de janeiro, hipótese em que gera efeitos no mesmo ano);

b) quando a empresa incorrer em vedação legal, a exclusão vale já no mês seguinte; e

c) se a exclusão decorrer de excesso de receita no ano de início das atividades, ela gera efeitos retroativos ao início da empresa, exceto se o excesso for mínimo (menor que 20%, hipótese em que a exclusão tem efeito apenas no exercício seguinte – essa regra vale também para o excesso de receita nos exercícios subsequentes).

O fisco excluirá a empresa de ofício quando ela deixar de comunicar a exclusão obrigatória ou em situações que denotam dolo ou omissão por parte das empresas (embaraço à fiscalização, infração reiterada ao disposto na legislação do Simples Nacional, falta de registros ou emissão de documentos fiscais, omissão de receita etc.), nos termos do art. 29 da LC 123/2006.

Nessa hipótese de exclusão de ofício:

a) ela tem efeito no mês da falta incorrida (no caso de existência de débito tributário, a exclusão vale a partir do exercício seguinte ao da sua notificação, desde que não haja regularização em 30 dias);

b) a empresa não pode aderir à sistemática nos próximos 3 anos;

c) caso haja fraude, o prazo de impedimento sobe para 10 anos; e

d) a competência para decidir a exclusão é do ente fiscalizador (União, Estado, DF ou Município).

No caso de inadimplência, os juros e multas são aqueles previstos pela legislação do Imposto de Renda. As multas relativas às obrigações acessórias estão previstas no art. 38 da LC 123/2006.

A fiscalização é descentralizada, devendo haver coordenação entre os entes tributantes. O critério de competência é o local do estabelecimento e do fato gerador. É possível que o Estado delegue a função aos Municípios, desnecessária em relação à fiscalização do ISS (art. 33, §§ 1.º e 1.º-A, da LC 123/2006).

Apesar de a competência ser fixada a partir da localização do estabelecimento, a fiscalização, após iniciada, poderá abranger todos os demais estabelecimentos e todos os tributos abrangidos pelo Simples Nacional (embora a fiscalização relativa às obrigações acessórias seja privativa do ente respectivo), nos termos dos §§ 1.º-B a 1.º-D do art. 33 da LC 123/2006.

O processo administrativo é da competência do ente que constituiu o crédito tributário (quem autuou a empresa julgará o recurso correspondente). É possível a delegação da competência pelo município ao Estado correspondente (art. 39, § 1.º). As consultas serão respondidas pela Secretaria da Receita Federal ou pelos Estados (caso do ICMS) e municípios (caso do ISS).

Finalmente, as ações tributárias propostas pelos contribuintes serão movidas, em regra, contra a União, devendo os demais entes (Estados e municípios) prestar auxílio. As ações que tratem exclusivamente do ICMS ou do ISS deverão ser movidas contra Estados (ou DF) e Municípios, conforme a competência. Os Mandados de Segurança serão movidos contra as autoridades coatoras a que se refiram os tributos discutidos.

A inscrição em dívida ativa e a cobrança judicial serão realizadas, em regra, pela Procuradoria da Fazenda Nacional, com possibilidade de delegação a Estados e municípios (com relação ao ICMS e ao ISS) – art. 41 da LC 123/2006, com as exceções do § 5.º.

CTN – Art. 119. Sujeito ativo da obrigação é a pessoa jurídica de direito público titular da competência para exigir o seu cumprimento.

A competência tributária não se confunde com a sujeição ativa.

Como vimos, a competência tributária refere-se à prerrogativa de cada ente político legislar, criando, modificando e mesmo extinguindo os tributos.

Já a sujeição ativa significa a ocupação do polo ativo na obrigação tributária. Sujeito ativo é aquele que exigirá o pagamento do tributo pelo sujeito passivo.

Embora a competência tributária seja indelegável, como vimos anteriormente, nada impede que o ente tributante atribua a outra pessoa a capacidade para fiscalizar e arrecadar a exação (CTN, art. 7.º). Em outras palavras, o sujeito ativo não será, necessariamente, o ente político competente para instituir o tributo (União, Estados, DF e Municípios).

É verdade que, normalmente, é o próprio ente político competente que exige e arrecada o tributo. Ou seja, no mais das vezes o sujeito ativo se confunde com aquela pessoa política que detém a competência tributária. Como exemplo, a União é competente para tributar as rendas e os proventos de qualquer natureza (IR) e é ela que, além de exercer essa competência (legislando sobre o assunto), também fiscaliza e cobra o imposto de renda.

Por outro lado, muitas vezes tal capacidade (sujeição ativa) é delegada a outra pessoa, sempre por meio de lei. Essa delegação pode ser revogada a qualquer momento pelo ente político competente (também por meio de lei).

O CTN prevê que o sujeito ativo deve ser sempre entidade de direito público (art. 119). De fato, quando há delegação da sujeição ativa, normalmente ela é exercida por autarquia (entidade de direito público). No entanto, há autores que admitem, excepcionalmente, que determinados tributos sejam exigidos, fiscalizados e arrecadados por entidade de direito privado (SENAI, SESI, SENAC, SESC, SEBRAE etc.) e até mesmo por pessoa física (tabeliães, “donos de cartório”).

Temos, em especial, os casos de parafiscalidade, quando uma autarquia, por exemplo, passa a ser o sujeito ativo, cobrando o tributo e utilizando os recursos arrecadados para cumprir suas finalidades (não repassa o dinheiro arrecadado para a União, Estados, DF ou Municípios, ficando com ele). Normalmente, quando a sujeição ativa é delegada (quase sempre para autarquias), há parafiscalidade (as autarquias ficam com o dinheiro arrecadado para financiar suas despesas).

Como exemplo, vimos anteriormente que as contribuições pagas pelos médicos ao respectivo Conselho Regional de Medicina são da competência exclusiva da União (ela quem legisla a respeito das contribuições de interesse de categorias profissionais – art. 149 da CF), mas são cobradas pelo CRM (= sujeito ativo), que fica com a receita correspondente.

Em regra, a receita tributária auferida aproveita ao ente competente para instituir o tributo. No entanto, a Constituição Federal prevê diversos casos em que a receita percebida pela União e por cada um dos Estados é parcialmente distribuída entre os demais entes federados.

Assim, por exemplo, embora o imposto de renda seja de competência da União, parcela do produto arrecadado por ela é transferida aos Estados, ao DF e aos Municípios, por meio dos fundos de participação.

Além dessa transferência, há casos em que valores referentes a tributos são retidos diretamente pelo ente beneficiário. Por exemplo, o imposto de renda retido na fonte pelos municípios, quando do pagamento dos salários de seus servidores, não é repassado à União.

São devidos aos Estados e ao Distrito Federal (arts. 157 e 159 da CF):

• o IR retido na fonte sobre os rendimentos pagos por eles, suas autarquias e fundações;

• 20% da arrecadação do imposto da competência residual (CF, art. 154, I);

• 10% do IPI, proporcionalmente ao valor das respectivas exportações de produtos industrializados, sendo que nenhum Estado ou o Distrito Federal pode receber mais que 20% destes 10% distribuídos;

• 30% do IOF sobre o ouro, quando definido em lei com ativo financeiro, conforme a origem;

• parcela dos recursos do Fundo de Participação dos Estados e Distrito Federal, formado por 21,5% da arrecadação do IR e do IPI;

• 29% da arrecadação da CIDE sobre combustíveis prevista pelo art. 177, § 4.º, da CF, (recebem 29%, na forma da lei, mas repassam aos Municípios 25% desse montante recebido). O valor deverá financiar programas de infraestrutura em transportes.

São devidos aos municípios (arts. 158 e 159 da CF):

• o IR retido na fonte sobre os rendimentos pagos por eles, suas autarquias e fundações;

• 50% do ITR referente a imóveis localizados no seu território. O município poderá ficar com a totalidade do ITR se optar por fiscalizar e cobrá-lo, na forma da lei, conforme previsto pelo art. 153, § 4.º, III, da CF;

• 50% do IPVA referente a veículos licenciados no seu território;

• 25% do ICMS, rateados: 3/4, no mínimo, na proporção do valor adicionado nas operações realizadas no território do município e até 1/4 de acordo com a lei estadual;

• 25% da parcela do IPI recebido pelo Estado, divididos pelos critérios de rateio do ICMS;

• 70% do IOF sobre o ouro, quando definido em lei com ativo financeiro, conforme a origem;

• parcela dos recursos do Fundo de Participação dos Municípios, formada por 22,5% da arrecadação do IR e do IPI. Um adicional de 1% do IR e do IPI arrecadados será destinado ao Fundo dos Municípios no primeiro decêndio do mês de dezembro de cada ano;

• 25% da parcela recebida pelos Estados relativa à arrecadação da CIDE sobre combustíveis (os Estados recebem 29% da arrecadação e, do valor recebido, repassam 25% aos Municípios). O valor deverá financiar programas de infraestrutura em transportes.

O art. 160 da CF veda a retenção ou qualquer restrição à entrega e ao emprego desses recursos atribuídos aos Estados, ao Distrito Federal e aos Municípios, neles compreendidos adicionais e acréscimos relativos a impostos. Seu parágrafo único excepciona dessa vedação o condicionamento da entrega de recursos ao pagamento dos créditos da União e dos Estados, inclusive de suas autarquias, e ao cumprimento do disposto no art. 198, § 2.º, incisos II e III, da CF (aplicação obrigatória de recursos em ações e serviços públicos de saúde).

Finalmente, cabe salientar que além da destinação de parte dos recursos do IR e do IPI arrecadados pela União para o Fundo de participação dos Estados e Distrito Federal (21,5%) e para o Fundo de Participação dos Municípios (22,5% + 1% em dezembro), 3% do total do imposto federal será entregue para aplicação em programas de financiamento ao setor produtivo das Regiões Norte, Nordeste e Centro-Oeste, por intermédio de suas instituições financeiras de caráter regional (art. 159, I, c, da CF).

1. (OAB 2011.3 – FGV) A competência tributária não se confunde com a capacidade tributária ativa. Aquela se traduz na aptidão para instituir tributos, enquanto esta é o exercício da competência, ou seja, a aptidão para cobrar tributos. Nesse sentido, é correto afirmar que

a) compete à União, aos Estados, ao Distrito Federal e aos Municípios instituir impostos, taxas, contribuições de melhoria, assim como as contribuições para o custeio do serviço de iluminação pública.

b) em virtude do princípio federativo, que, entre outras consequências, delimita entre os entes políticos o poder de tributar, ao Distrito Federal compete apenas instituir espécies tributárias próprias dos Estados-membros da federação.

c) a União pode instituir, via lei ordinária, impostos além dos previstos na Constituição, mediante dois requisitos: que eles sejam não cumulativos e que não tenham fato gerador próprio dos impostos já previstos constitucionalmente.

d) em Território Federal, os impostos estaduais são de competência da União. Caso o Território não seja dividido em Municípios, cumulativamente, os impostos municipais também são de competência da União.

2. (X Exame de Ordem Unificado – FGV) A União criou um novo imposto não previsto na CRFB mediante lei complementar sobre a propriedade de veículos de duas rodas não motorizados, que adota fato gerador e base de cálculo diferente dos demais discriminados na Constituição. Nessa situação, a União terá feito uso de competência.

a) comum.

b) residual.

c) cumulativa.

d) extraordinária.

3. (XI Exame de Ordem Unificado – FVG) A remuneração que os Municípios pagam a seus servidores está sujeita à incidência do Imposto sobre a Renda retido na fonte (IR-Fonte). Assinale a alternativa que indica o ente público ao qual pertence o produto da arrecadação do IR-Fonte nesse caso específico.

a) Ao Município que efetua o pagamento da remuneração.

b) À União.

c) Ao Estado em que está situado o Município que efetua o pagamento da remuneração.

d) Metade à União e metade ao Município que efetua o pagamento da remuneração.

4. (OAB/Nacional 2007.II) A Sol Agência de Viagem e Turismo Ltda. dedica-se exclusivamente a sua atividade-fim. Um de seus sócios diretores, que é domiciliado no México, decidiu que os impostos e contribuições da referida pessoa jurídica deveriam ser recolhidos pelo regime do Simples Nacional, por considerar que a agência se enquadra nos requisitos legais de uma microempresa. Considerando a situação hipotética apresentada, assinale a opção correta de acordo com o Estatuto Nacional da Microempresa e da Empresa de Pequeno Porte.

a) O Simples Nacional implica o recolhimento trimestral de vários tributos, mediante documento único de arrecadação.

b) Inclui-se, entre as contribuições recolhidas pelo sistema do Simples Nacional, a contribuição para o Fundo de Garantia do Tempo de Serviço (FGTS).

c) A Sol Agência de Viagem e Turismo Ltda. não pode recolher seus impostos e contribuições na forma do Simples Nacional por ter sócio domiciliado no exterior.1

d) Um dos requisitos para que uma pessoa jurídica possa se enquadrar na definição legal de microempresa é que a mesma aufira, em cada ano-calendário, receita bruta igual ou inferior a R$ 240.000,00.

5. (OAB/Nacional 2007.III) Do conceito de competência residual deduz-se que2

a) os estados não podem criar taxas que tenham base de cálculo idêntica à dos impostos.

b) os estados só podem criar impostos que não tenham fato gerador ou base de cálculo idênticos aos dos impostos previstos na Constituição.

c) a União não pode criar empréstimos compulsórios que tenham base de cálculo idêntica à dos impostos previstos na Constituição.

d) a União não pode criar impostos cumulativos.

6. (OAB/Nacional 2007.III) Acerca do sistema tributário nacional, assinale a opção incorreta.

a) Fere preceito constitucional a instituição de taxa sobre serviços de engenharia prestados por particulares.

b) Caso seja criado um território federal, caberá à União instituir o IPVA sobre os veículos licenciados no referido território.

c) Todos os impostos instituídos pela União têm caráter pessoal e são graduados segundo a capacidade econômica dos contribuintes.

d) As contribuições de intervenção no domínio econômico instituídas pela União não incidirão sobre receitas decorrentes de exportação.

7. (OAB/Nacional 2008.I) Dado que a Constituição Federal atribuiu competência para os estados legislarem sobre o IPVA, essa prerrogativa envolve o pleno poder de legislar sobre esse tributo. Todavia, essa competência, consoante o Código Tributário Nacional (CTN), está, em tese, submetida às limitações3

a) do próprio CTN, dos tratados internacionais e da respectiva constituição estadual.

b) dos tratados internacionais, da Constituição Federal e da respectiva constituição estadual.

c) do próprio CTN, da Constituição Federal e da respectiva constituição estadual.

d) do próprio CTN, da Constituição Federal e dos tratados internacionais.

8. (OAB/Nacional 2008.II) Supondo que a União tenha criado dois territórios federais em determinada área da região amazônica: o primeiro localizado em área não dividida em municípios e o segundo, em área onde há três municípios, assinale a opção correta relativamente à competência para a arrecadação dos tributos nos dois territórios.4

a) No primeiro território, a arrecadação dos tributos estaduais caberia ao governo do próprio território, e a dos tributos municipais, à União.

b) No primeiro território, tanto a arrecadação dos tributos estaduais quanto a dos municipais caberiam à União.

c) No segundo território, a arrecadação dos tributos estaduais caberia ao governo do próprio território, e a dos tributos municipais, à União.

d) No segundo território, tanto a arrecadação dos tributos estaduais quanto a dos municipais caberiam à União.

9. (OAB/Nacional 2008.II) Na hipótese de o Brasil decretar estado de guerra, a CF oferece algumas formas de incrementar a receita federal, entre as quais não se inclui a criação de5-6

a) impostos extraordinários por meio de medidas provisórias.

b) impostos extraordinários por meio de lei ordinária.

c) empréstimos compulsórios por meio de lei complementar.

d) empréstimos compulsórios por meio de medidas provisórias.

10. (OAB/MG Abril/2008) O regime único de arrecadação do impostos e contribuições da União, dos Estados, do Distrito Federal e dos Municípios, previsto na Constituição Federal:7

a) é obrigatório para microempresas e opcional para as empresas de pequeno porte.

b) poderá ter condições de enquadramento diferenciadas por Estado.

c) poderá ser instituído por lei ordinária ou por medida provisória.

d) depende de lei complementar que ainda não foi editada pela União Federal.

11. (OAB Nacional 2009 – I) É de competência exclusiva da União instituir

a) contribuição para o custeio do regime previdenciário próprio dos servidores estaduais.8

b) contribuição de melhoria, no caso de investimento público de caráter urgente e de relevante interesse nacional.9

c) contribuições sociais, de intervenção no domínio econômico e de interesse das categorias profissionais ou econômicas.10

d) contribuição de melhoria, decorrente de obras públicas.

12. (OAB Nacional 2009 – II) Compete aos estados e ao DF instituir imposto sobre11

a) a transmissão causa mortis e doação de quaisquer bens ou direitos.

b) operações de crédito, câmbio e seguro ou relativas a títulos ou valores mobiliários.

c) a propriedade predial e territorial urbana.

d) a transmissão inter vivos, a qualquer título, por ato oneroso, de bens imóveis.

13. (OAB Nacional 2009 – II) Assinale a opção correta acerca da competência tributária:

a) O ente político poderá transferir a terceiros as atribuições de arrecadação e fiscalização de tributos.

b) Os estados, na forma das respectivas leis, têm competência para instituir contribuição para o custeio do serviço de iluminação pública.

c) É lícita a delegação da competência tributária de uma pessoa jurídica de direito público interno a outra.

d) A União, os estados e o DF têm competência para instituir impostos não previstos expressamente na CF, desde que sejam não cumulativos e não tenham fato gerador ou base de cálculo próprios dos já discriminados no texto constitucional.

GABARITO: As respostas destes testes encontram-se no final do livro.

________________

1 A alternativa “c” também está correta. Ver art. 17, II, da LC 123/2006.

2 Ver art. 154, I, da CF.

3 Os tratados internacionais não podem restringir a competência tributária dos Estados.

4 Ver art. 147 da CF.

5 Ver art. 148, I, e art. 154, II, ambos da CF.

6 O empréstimo compulsório também foi estudado no Cap. 1.

7 Ver art. 146, parágrafo único, da CF.

8 Essa competência é de cada Estado – art. 149, § 1.º, da CF.

9 Todos os entes políticos podem instituir e cobrar contribuição de melhoria (= competência comum), cujo fato gerador é a valorização imobiliária decorrente de obra pública – art. 145, III, da CF e art. 81 do CTN.

10 Art. 149 da CF.

11 Art. 155 da CF.