Kapitel 17

Mein Name ist Bond – Anleihen

Anleihen sind nichts anderes als Schuldverschreibungen, andere deutsche Bezeichnungen sind Rentenpapier oder auch Festverzinsliches. Im Englischen heißen sie Bonds. Wie bei Aktien – auch Anleihen gibt es in jeder Menge unterschiedlicher Varianten. Und in Zeiten, in denen auch vermeintlich sichere Staatsanleihen ausfallen, heißt es: Augen auf beim Anleihekauf.

Braucht jemand Geld, dann leiht er sich welches. Bei Anleihen heißt der »jemand« Emittent und die Anleihebedingungen entsprechen dem Kleingedruckten im Kreditvertrag. Die Emittenten lassen sich grob in drei große Gruppen einteilen:

Staaten / öffentliche Hand: Staatsanleihen / Government Bonds

Staaten / öffentliche Hand: Staatsanleihen / Government Bonds

Unternehmen / private Kreditnehmer: Industrieanleihen / Corporate Bonds

Unternehmen / private Kreditnehmer: Industrieanleihen / Corporate Bonds

Kreditinstitute: Bankschuldverschreibungen und Pfandbriefe

Kreditinstitute: Bankschuldverschreibungen und Pfandbriefe

Werden Anleihen begeben, wird Fremdkapital beschafft – im ganz, ganz kleinen Rahmen eines Privathaushalts, um zum Beispiel ein Auto oder sogar eine Immobilie zu kaufen, im ganz großen Rahmen, um den Staatshaushalt zu finanzieren, oder eine neue Industrieanlage zu bauen. Damit der Investor sein Kapital in eine Anleihe steckt, muss ihm was geboten werden – das sind die Zinsen. Je riskanter die Kapitalanlage ist, desto höher müssen die Zinsen sein. Das Risiko eines Schuldners wird von darauf spezialisierten Ratingagenturen bewertet.

Kommen wir zurück zur Anleihe. Auch eine Anleihe ist eine Urkunde, die einen Rückzahlungsanspruch und Zinszahlungen in bestimmter Höhe als Entgelt für die Überlassung des Kapitals verbrieft. Als Käufer einer Anleihe sind Sie Gläubiger, als Käufer einer Aktie sind Sie Miteigentümer des Unternehmens.

Wie die Aktie besteht auch eine Anleihe aus zwei Teilen: dem Mantel und dem Bogen.

Mantel: Dieser verbrieft die Forderung des Gläubigers.

Mantel: Dieser verbrieft die Forderung des Gläubigers.

Bogen: Er besteht aus dem Kupon und dem Talon. Mit dem Kupon, auch Coupon genannt (aus dem Französischen, couper = schneiden, ausschneiden), werden die Ertragsansprüche, in der Regel die Zinsen, geltend gemacht. Der Talon ist – wie bei der Aktie auch – der Erneuerungsschein.

Bogen: Er besteht aus dem Kupon und dem Talon. Mit dem Kupon, auch Coupon genannt (aus dem Französischen, couper = schneiden, ausschneiden), werden die Ertragsansprüche, in der Regel die Zinsen, geltend gemacht. Der Talon ist – wie bei der Aktie auch – der Erneuerungsschein.

Auch Anleihen werden heutzutage praktisch ausschließlich als Globalurkunde verbrieft.

Ausstattungsmerkmale einer Anleihe

Die wichtigsten Ausstattungsmerkmale bei einer Anleihe sind:

Kupon oder auch Zins:

Kupon oder auch Zins:

●Festzinsanleihe mit festem Zinskupon, die für die gesamte Laufzeit der Anleihe Gültigkeit hat

●Floater mit variablem Zinskupon, der für die Kuponlaufzeit (drei Monate oder sechs Monate oder ein Jahr, steht in den Anleihebedingungen) Gültigkeit hat und der jeweils vor Beginn der Kuponlaufzeit vom Emittenten neu festgelegt wird (Anleihebedingungen lesen!)

●Nullkuponanleihe = Zero-Bond: Hier werden keine Zinsen bezahlt, die Anleihe wird unter pari emittiert und zum Nominalbetrag zurückbezahlt.

●Sofern nichts anderes vermerkt ist, werden die Zinsen immer p.a. = per annum = pro Jahr angegeben.

Zinstermine oder auch Zinszahlung: Die Regel ist jährliche Zinszahlung an einem festen Termin. Bei Floatern werden die Zinsen entsprechend der Kuponlaufzeit bezahlt, bei Zero-Bonds sind die Zinsen in den Preis miteingerechnet, es werden also keine Zinsen während der Laufzeit bezahlt.

Zinstermine oder auch Zinszahlung: Die Regel ist jährliche Zinszahlung an einem festen Termin. Bei Floatern werden die Zinsen entsprechend der Kuponlaufzeit bezahlt, bei Zero-Bonds sind die Zinsen in den Preis miteingerechnet, es werden also keine Zinsen während der Laufzeit bezahlt.

Fälligkeit oder auch Laufzeit oder auch Duration:

Fälligkeit oder auch Laufzeit oder auch Duration:

●Kurzfristige Anleihen haben eine Laufzeit von bis zu vier Jahren.

●Mittelfristige Anleihen haben eine Laufzeit von vier bis acht Jahren.

●Langfristige Anleihen haben Laufzeiten über acht Jahre.

●Anleihen ohne Laufzeitbegrenzung heißen Perpetual Bonds.

Tilgung oder auch Rückzahlung: Gesamtfällige Anleihen sind der Standard, sie werden am Laufzeitende auf einen Schlag zurückbezahlt.

Tilgung oder auch Rückzahlung: Gesamtfällige Anleihen sind der Standard, sie werden am Laufzeitende auf einen Schlag zurückbezahlt.

Die Mindeststückelung: Das ist die kleinste handelbare Einheit, angegeben in Euro (bei Fremdwährungsanleihen in einer anderen Währung). Der Emittent kann über diese Größe die Kapitalkraft seiner Gläubiger steuern: Bei ganz kleinen Stückelungen – das Minimum ist 0,01 Euro – kann praktisch jeder auch mit ganz wenig Erspartem die Anleihe kaufen. Liegt die Mindeststückelung zum Beispiel bei 50.000 Euro, ist der Kreis der Käufer deutlich eingeschränkt.

Die Mindeststückelung: Das ist die kleinste handelbare Einheit, angegeben in Euro (bei Fremdwährungsanleihen in einer anderen Währung). Der Emittent kann über diese Größe die Kapitalkraft seiner Gläubiger steuern: Bei ganz kleinen Stückelungen – das Minimum ist 0,01 Euro – kann praktisch jeder auch mit ganz wenig Erspartem die Anleihe kaufen. Liegt die Mindeststückelung zum Beispiel bei 50.000 Euro, ist der Kreis der Käufer deutlich eingeschränkt.

Emissionsvolumen: Das ist nichts anderes als die Höhe des Kredits.

Emissionsvolumen: Das ist nichts anderes als die Höhe des Kredits.

Der Emittent: Das ist der Schuldner, der das Geld bekommt und dafür Zinsen bezahlt und am Laufzeitende die Anleihe tilgt. Da ist natürlich die Bonität des Emittenten von immenser Bedeutung.

Der Emittent: Das ist der Schuldner, der das Geld bekommt und dafür Zinsen bezahlt und am Laufzeitende die Anleihe tilgt. Da ist natürlich die Bonität des Emittenten von immenser Bedeutung.

ISIN oder WKN: Diese Angabe wird zur eindeutigen Identifizierbarkeit bei Auftragsaufgabe benötigt.

ISIN oder WKN: Diese Angabe wird zur eindeutigen Identifizierbarkeit bei Auftragsaufgabe benötigt.

Insbesondere beim Kupon und bei der Tilgung gibt es noch viel mehr Varianten. In diesem Buch möchte ich mich auf die gängigen Anleihen beschränken und Ihnen die Begriffe und die Berechnungen mit zwei Standardanleihen erklären.

Nominalbetrag, Nennwert und Prozentnotiz

Eine Anleihe ist eine Prozentnotiz – wie es so schön heißt – und verbrieft Ihren Anspruch auf die Zinszahlung und auf Rückzahlung des Nominalbetrags, das sind in der Regel 100 Prozent.

Ich erläutere das Prinzip einer Prozentnotiz auf den folgenden Seiten sehr ausführlich. Wenn Sie bereits wissen, wie das mit einer Anleihe genau funktioniert, können Sie gerne weiterblättern. Allerdings ist mir bekannt, dass es insbesondere bei Anleihen – leider – häufig Unkenntnis über die genaue Berechnung des Kaufpreises oder der Rendite gibt.

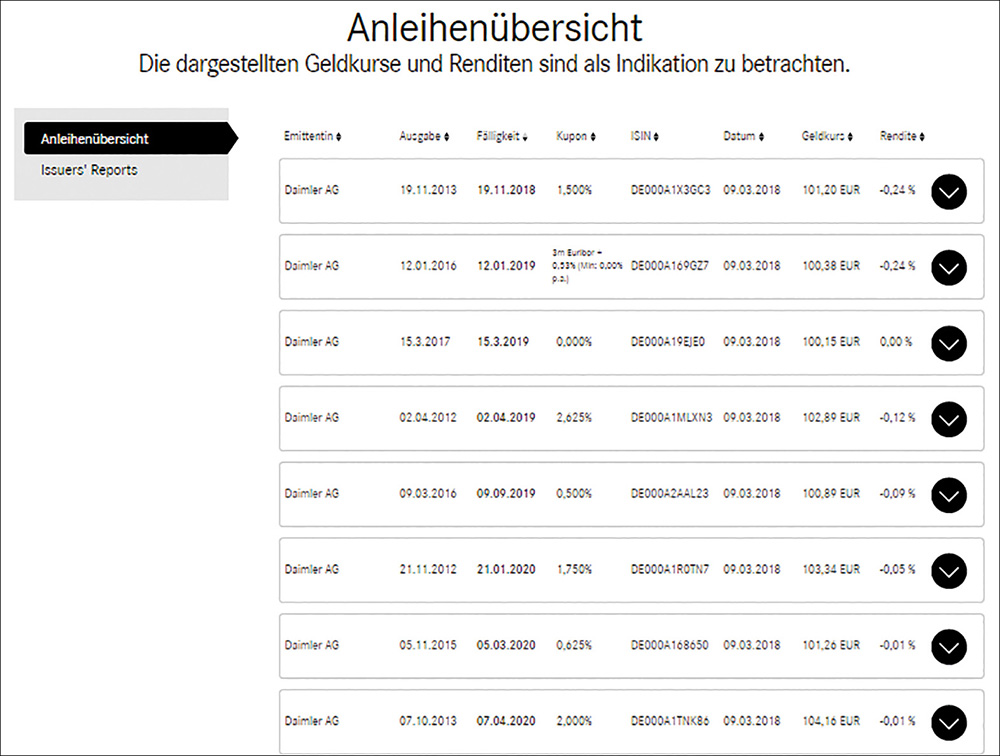

Ich erläutere Ihnen das am Beispiel einer – Na? Jawohl − Daimler-Anleihe. In sehen Sie einen Screenshot von der Homepage der Daimler AG. Unter dem Menüpunkt Investor Relations finden Sie als Aktionär oder Gläubiger alle relevanten Zahlen und Fakten zum Unternehmen – das ist praktisch bei allen Unternehmen so. Auch diese Auflistung aller begebenen Anleihen. Da Daimler ein weltweit agierender Konzern ist, emittiert er auch Anleihen in anderen Währungen, wie zum Beispiel US-Dollar, Britisches Pfund, Australischer Dollar und viele mehr.

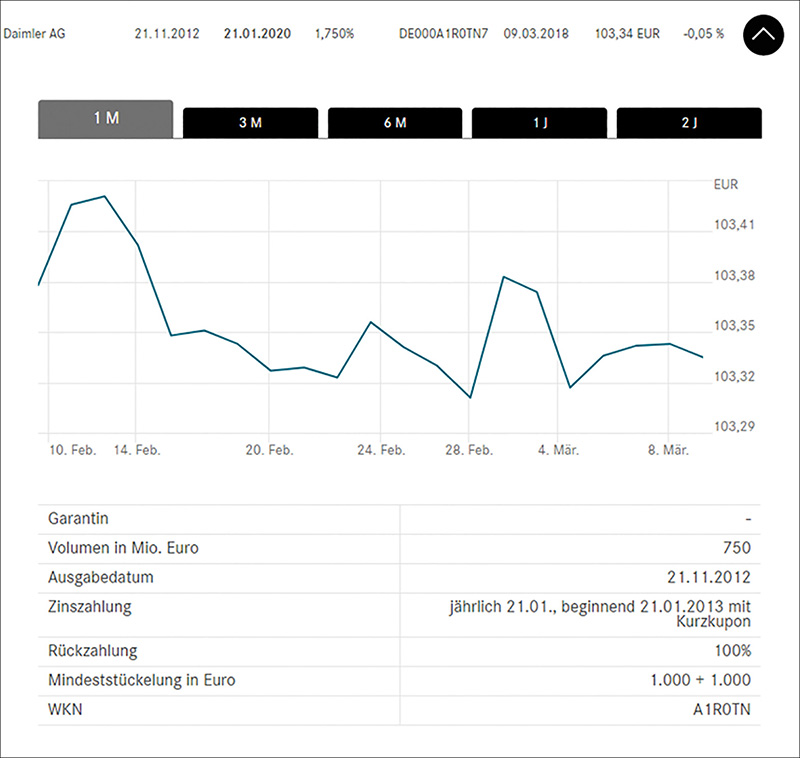

Eine der Euroanleihen habe ich bereits herausgepickt: Es ist eine Standardanleihe mit der WKN A1R0TN, mit einem festen Kupon von 1,75 Prozent bei jährlicher Zinszahlung, immer am 21. Januar, und am Laufzeitende am 21.01.2020 wird die Anleihe komplett zurückgezahlt. Insgesamt wurden mit dieser Anleihe 750 Millionen Euro an Fremdkapital von der Garantin Daimler AG eingesammelt. Wer die Anleihe kaufen möchte, muss als Mindeststückelung 1.000 Euro anlegen, den Nominalbetrag. Am 09.03.2018 lag der Geldpreis der Anleihe bei 103,34 Prozent.

Abbildung 17.1: Anleihenübersicht der Daimler AG. Quelle: www.daimler.com

Was heißt das jetzt ganz konkret in Euro und Cent ausgedrückt, wenn Sie jetzt (Stand 09.03.2018) diese Anleihe kaufen?

Der Preis einer Anleihe wird in Prozent des Nominalbetrags angegeben. Auf der Seite der Börse Stuttgart wird die Taxe mit 103,37 (Geld) / 103,48 (Brief) angegeben. Sie gilt für 500.000 Stück nominal. Die Taxe ist sozusagen das unverbindliche Verkaufsangebot (= Geld) und das Kaufangebot (= Brief), gültig für bis zu 500 × Mindeststückelung. Passt, Sie wollen ja nur 1 × Mindeststückelung kaufen, das sind 1.000 Euro nominal.

Bei einer Prozentnotiz wird beim Kauf das Nominal mit der Briefseite multipliziert:

1.000 Euro (nominal) × 103,48% (Brief) = 1.034,80 Euro

Das ist aber noch nicht alles − es kommen noch die Stückzinsen dazu!

Bei Anleihen werden die Zinsen entsprechend der Haltedauer und der in den Anleihebedingungen stehenden Zinsmethode berechnet. Wenn Sie eine Anleihe kaufen, müssen Sie die seit der letzten Zinszahlung aufgelaufenen Zinsen (Stückzinsen) an den Vorbesitzer der Anleihe erstatten. Zum nächsten Zinstermin bekommen Sie dann die aufgelaufenen Zinsen ab dem letzten Zinstermin ausbezahlt.

Abbildung 17.2: Stammdaten der Daimler-Anleihe WKN A1R0TN. Quelle: www.daimler.com

Wie viele Tage hat ein Jahr? Zinsberechnungsmethoden

Bei der taggenauen Berechnung der Zinsen ist nicht nur die Höhe des Kupons entscheidend. Es muss auch klar definiert werden, wie viele Tage das Jahr hat. Das ist keine Haarspalterei, es geht um bares Geld. Zwei der Zinsberechnungsmethoden stelle ich Ihnen hier kurz vor:

30/360: Werden die Zinsen mit der deutschen Zinsmethode berechnet, hat jeder Monat 30 Tage und das Jahr damit 360 Tage. Diese Methode wird auch mit 30/360 abgekürzt.

30/360: Werden die Zinsen mit der deutschen Zinsmethode berechnet, hat jeder Monat 30 Tage und das Jahr damit 360 Tage. Diese Methode wird auch mit 30/360 abgekürzt.

ACT/ACT: Das ist die taggenaue oder Effektivzinsmethode. Das Zinsjahr entspricht dem Kalenderjahr und hat 365 oder 366 Tage.

ACT/ACT: Das ist die taggenaue oder Effektivzinsmethode. Das Zinsjahr entspricht dem Kalenderjahr und hat 365 oder 366 Tage.

Für Sie und mich hat das Jahr entweder 365 Tage oder bei einem Schaltjahr 366 Tage. Das ist auch bei Daimler so, die Zinsen werden ACT/ACT berechnet. Ohne allzu sehr ins Detail zu gehen, vom letzten Zinstermin (21.01.2018) bis zum Kaufdatum (09.03.2018) ergeben sich 51 Stückzinstage. Umgerechnet in Prozent sind das 0,24452% Stückzinsen, die beim Preis obendrauf kommen. Macht also 103,72452% = 1.037,25 Euro.

Saubere und schmutzige Preise – Clean Price und Dirty Price

Andersherum gesagt: Bei einer Anleihe haben Sie zwei Preise:

Clean Price = Nominal × Prozentnotiz = 1.034,80 Euro

Clean Price = Nominal × Prozentnotiz = 1.034,80 Euro

Dirty Price = Nominal × Prozentnotiz + Stückzinsen = 1.037,25 Euro

Dirty Price = Nominal × Prozentnotiz + Stückzinsen = 1.037,25 Euro

Effektiv müssen Sie den Dirty Price bezahlen. Es genügt also nicht, wenn Sie beim Kauf die 1.000 Euro Nominal plus das Orderentgelt auf Ihrem Wertpapierkonto geparkt haben. Für Ihre Kalkulation brauchen Sie den aktuellen Kaufpreis (= Brief) plus die Stückzinsen.

Am nächsten Zinstermin, dem 21.01.2019, bekommen Sie dann für ein ganzes Jahr, berechnet mit ACT/ACT, die Zinsen ausbezahlt. Angenommen, Sie verkaufen irgendwann zwischen den Zinsterminen die Anleihe, dann bekommen Sie die aufgelaufenen Stückzinsen zusätzlich zum Verkaufspreis bezahlt.

Beim Verkauf der Anleihe berechnet sich der Preis genauso wie beim Kauf. Sie ersetzen einzig die Briefseite (= Kaufpreis) durch die niedrigere Geldseite (= Verkaufspreis).

Zinsen sind nicht gleich Rendite

Wie schaut das nun mit der Rendite zum Zeitpunkt des Kaufs aus? 1,75 Prozent Zinsen sind heutzutage schon recht üppig – wenn man bedenkt, dass man auf einem Tagesgeldkonto praktische keine Verzinsung bekommt. Um es ganz kurz zu machen: Die Zinsen werden immer auf den Nominalbetrag berechnet und ausbezahlt − nicht auf den Clean Price, also Ihren tatsächlich bezahlten Preis.

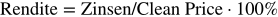

Macht beim Beispiel mit der Daimler-Anleihe, einem Nominalbetrag von 1.000 Euro und einem Zinssatz von 1,75 Prozent pro Jahr 17,50 Euro Zinsertrag (abzüglich Steuern und Kosten). Ihre Rendite berechnen Sie über die einfache Formel:

Das ergibt: 17,50 Euro / 1.034,80 Euro × 100% = 1,69% Rendite p.a.

Wenn Sie eine Anleihe kaufen, die unter pari, also unter 100 Prozent notiert, ist die Rendite höher als die Zinsen. Sie müssen aber ungeheuer aufpassen, dass Sie in den Zeiten der Finanzkrise Anleihen guter Bonität kaufen. Die notieren fast alle über pari, also über 100 Prozent, und die Rendite liegt dann unter dem Zinssatz.

Unter pari

Als zweites Beispiel habe ich Ihnen eine Anleihe unter pari rausgesucht. Die wichtigsten Stammdaten finden Sie in Abbildung 17.3 im Überblick.

Abbildung 17.3: Stammdaten der Teva Pharmaceutical Finance Netherlands II B.V. Anleihe WKN A1VQDC, Quelle: www.boerse-stuttgart.de

Diese Anleihe ist ebenfalls eine Standardanleihe, WKN A1VQDC, mit einem festen Kupon von 0,375 Prozent bei jährlicher Zinszahlung, immer am 25. Juli, und am Laufzeitende am 25.07.2020 wird die Anleihe komplett zurückgezahlt. Insgesamt wurden mit dieser Anleihe 1,75 Milliarden Euro an Fremdkapital von der Emittentin Teva Pharmaceutical Finance Netherlands II B.V. eingesammelt. Wer die Anleihe kaufen möchte, muss als kleinste handelbare Einheit 100.000 Euro anlegen. Am 09.03.2018 lag der Briefpreis der Anleihe bei 98,05 Prozent.

Halten wir fest: 0,375 Prozent Zinsen sind geradezu mickrig! Die Prozentnotiz liegt unter pari. Die Teva Pharmaceutical Industries Limited ist ein weltweit tätiges, israelisches Pharmaunternehmen, das diese Anleihe auch nicht an jeden verkaufen möchte, sondern nur an Investoren mit etwas tieferem Portemonnaie. Teva hat 2010 den deutschen Generikahersteller Ratiopharm gekauft und gilt als Weltmarktführer bei Generika.

2017 wurde bekannt, dass Teva in Schwierigkeiten steckt. Standard & Poor’s hat das Rating daraufhin auf BBB- mit Outlook »negative« (von »stable«) gesenkt.

Rechnen Sie:

Clean Price = Nominal × Prozentnotiz = 100.000 Euro × 98,05% = 98.050 Euro

Clean Price = Nominal × Prozentnotiz = 100.000 Euro × 98,05% = 98.050 Euro

Dirty Price = Nominal × (Prozentnotiz + Stückzinsen) = 100.000 Euro × (98,05% + 0,23733%) = 100.000 Euro × 98,28733% = 98.287,33 Euro

Dirty Price = Nominal × (Prozentnotiz + Stückzinsen) = 100.000 Euro × (98,05% + 0,23733%) = 100.000 Euro × 98,28733% = 98.287,33 Euro

Zinsen = 0,375% von 100.000 Euro Nominal = 375 Euro p.a.

Zinsen = 0,375% von 100.000 Euro Nominal = 375 Euro p.a.

Rendite = Zinsen / Clean Price × 100% = 375 Euro / 98.050 Euro × 100% = 0,382% Rendite p.a.

Rendite = Zinsen / Clean Price × 100% = 375 Euro / 98.050 Euro × 100% = 0,382% Rendite p.a.

Bei einem effektiven Preis von 98.050 Euro bekommen Sie im Jahr 375 Euro an Zinsen bezahlt, das nur etwas mehr als auf dem Tagesgeldkonto.

Das dicke Ende am Laufzeitende

Was Sie nicht vergessen dürfen: Am Laufzeitende bekommen Sie nur den Nominalbetrag zurück! Das sind bei der Daimler-Anleihe 1.000 Euro – und damit wissen Sie bereits beim Kauf der Anleihe, dass Sie einen Kursverlust von 34,80 Euro erleiden werden. Bis zum Laufzeitende bekommen Sie noch zweimal Zinsen ausgeschüttet. Insgesamt macht das 35 Euro an Zinsen. Sie bekommen also die 1.000 Euro zurück plus 35 Euro Zinsen minus 34,80 Kursverlust: bleiben 0,20 Euro übrig! Dann haben Sie 1.034,80 Euro für 22 Monate angelegt und dafür nicht einmal 1 Euro Ertrag realisiert – vor Steuern, Kosten und ohne jeglichen Inflationsausgleich!

Bei der Teva-Anleihe sieht das etwas besser aus: Am Laufzeitende gibt es das Nominal von 100.000 Euro zurück – macht einen reinen Kursgewinn von 1.950 Euro. Plus dreimal Zinsen à 375 Euro = 1.125 Euro. Zinsen. In den 28 Monaten Anlagezeitraum macht das einen Ertrag von 3.075 Euro.

Für den direkten Vergleich habe ich Ihnen in Tabelle 17.1 die beiden Anleihen zusammengestellt. Bei beiden habe ich einen Anlagebetrag von nominal 100.000 Euro als Berechnungsgrundlage genommen und die Anleihe wurde bis zum Laufzeitende gehalten.

Daimler-Anleihe |

Teva-Anleihe |

|

Rating |

A |

BB |

Nominal |

100.000 Euro |

100.000 Euro |

Zinsen p.a. |

1,75% |

0,375% |

Kaufpreis |

103,48% |

98,05% |

Stückzinsen |

0,24452 % |

0,23733% |

Kosten effektiv |

103.725,00 Euro |

98.287,33 Euro |

Zinsen bis Laufzeitende |

3.500,00 Euro |

375,00 Euro |

Kursverlust / Kursgewinn |

-3.480,00 Euro |

+1.950,00 Euro |

Ertrag gesamt |

+20,00 Euro |

+2.325,00 Euro |

Haltedauer |

22 Monate |

28 Monate |

Rendite gesamt |

0,02% |

2,37% |

Rendite p.a. |

0,01% |

1,01% |

Tabelle 17.1: Vergleich der Daimler-Anleihe mit der Teva-Anleihe, jeweils 100.000 Euro nominal, Haltedauer bis Laufzeitende, ohne Berücksichtigung von Kosten oder Steuern.

Mit ein bisschen Nachrechnen zeigt sich, dass:

Die Daimler-Anleihe trotz der deutlich höheren Verzinsung faktisch bis zum Laufzeitende keine Rendite generiert, weil sie zu viel über pari notiert.

Die Daimler-Anleihe trotz der deutlich höheren Verzinsung faktisch bis zum Laufzeitende keine Rendite generiert, weil sie zu viel über pari notiert.

Die Teva-Anleihe bringt eine Rendite über dem Sparbuch, trotz der mickrigen Verzinsung, die aber durch die unter pari Notiz wettgemacht wird.

Die Teva-Anleihe bringt eine Rendite über dem Sparbuch, trotz der mickrigen Verzinsung, die aber durch die unter pari Notiz wettgemacht wird.

Aber: Das nach unten korrigierte Rating der Teva = BBB- birgt auch ein deutlich höheres Ausfallrisiko als das von Daimler = A!

Gute Schuldner – schlechte Schuldner: Das ABC der Bonität

Gute Schuldner – schlechte Schuldner: Das ABC der BonitätInsbesondere im Zuge der Finanzkrise sind die Ratingagenturen in die öffentliche Kritik geraten. Die drei größten ihrer Branche, alle mit Sitz in New York, sind:

Standard & Poor’s Ratings Service

Standard & Poor’s Ratings Service

Moody’s Investor Service

Moody’s Investor Service

Fitch Ratings

Fitch Ratings

Diese Unternehmen sind gewinnorientierte Privatunternehmen, die von ihren Auftraggebern dafür bezahlt werden, deren Bonität zu beurteilen. Das Ergebnis der Bonitätsprüfung wird als Buchstaben- und Zahlenkombination zusammengefasst. Dabei wird die Ausfallwahrscheinlichkeit von Forderungen (= Kredite) bewertet. In Tabelle 17.2 sind die Bonitätsstufen von Standard & Poor’s sowie Moody’s aufgelistet.

Standard & Poor’s |

Moody’s |

Einstufung des Zahlungsrisikos |

Qualität |

AAA |

Aaa |

hervorragende Qualität, sehr geringes Ausfallrisiko auch längerfristig |

Investmentqualität »Triple A« |

AA+, AA, AA- |

Aa1, Aa2, Aa3 |

sehr hohe Sicherheit, geringes Ausfallrisiko (kaum Unterschied zur höchsten Kategorie) |

Investmentqualität |

A+, A, A- |

A1, A2, A3 |

hohe Qualität, es besteht jedoch eine gewisse Anfälligkeit, die sich bei veränderter wirtschaftlicher Lage negativ auswirken könnte |

Investmentqualität |

BBB+, BBB, BBB- |

Baa1, Baa2, Baa3 |

mittlere Qualität, größere Anfälligkeit gegenüber verändernden wirtschaftlichen Einflüssen |

spekulativ |

BB+, BB, BB- |

Ba1, Ba2, Ba3 |

spekulative Anlage, nur mäßige Deckung, Zins- und Tilgungsleistung sind gefährdet |

spekulativ |

B+, B, B- |

B1, B2, B3 |

sehr spekulativ, hohes Risiko, die Sicherheit der Zins- und Tilgungsleistungen über einen längeren Zeitraum ist gering |

spekulativ |

CCC+, CCC, CCC- |

Caa1, Caa2, Caa3 |

schlechte Qualität, hohes Risiko, sehr spekulativ |

Ramsch/Junk-Bond |

CC und C |

Ca |

hochspekulativ, Zahlungsunfähigkeit steht an |

Ramsch/Junk-Bond |

D |

C |

Zahlungsausfall |

Ramsch/Junk-Bond |

Tabelle 17.2: Übersicht der Bonitätsstufen von Standard & Poor’s sowie Moody’s

Um das Rating innerhalb der Hauptbewertungskategorien zu verfeinern, werden bei Standard & Poor’s Plus- oder Minuszeichen hinzugefügt, bei Moody’s die Zahlen 1, 2 und 3. Ändert sich die Bonität nach Ansicht der Agenturen weniger stark, werden die Anleihen mit positive outlook oder negative outlook versehen (englisch für positiver oder negativer Ausblick). Steht ein Emittent unter credit watch, wird die Kreditqualität des Schuldners gerade neu bewertet. Zumeist kommt es dabei aber zu einer Herabstufung in der Klassifizierung. Herabstufung ist das Stichwort für einen weiteren Fachbegriff bei Anleihen, den es zu erläutern gilt: Notch. In der Anleihenfachsprache ist das ein Tick im Rating mehr oder weniger. Also von AAA ein Notch weniger gibt ein AA+-Rating, das ist das aktuelle Rating der USA. Von der Daimler-Anleihe mit einem A hin zu der Teva-Anleihe mit einem BBB- sind es vier Notches. Das Rating ist von »Investmentqualität« auf »spekulativ« gefallen, Daimler mit einem »stable outlook«, also stabilem Ausblick, die Teva mit einem »negative outlook«, also negativem Ausblick (Standard & Poor’s).

Anleihen unterhalb eines Investmentqualitätsratings werden auch High Yield Bonds genannt, auf Deutsch sind das Hochzinsanleihen.

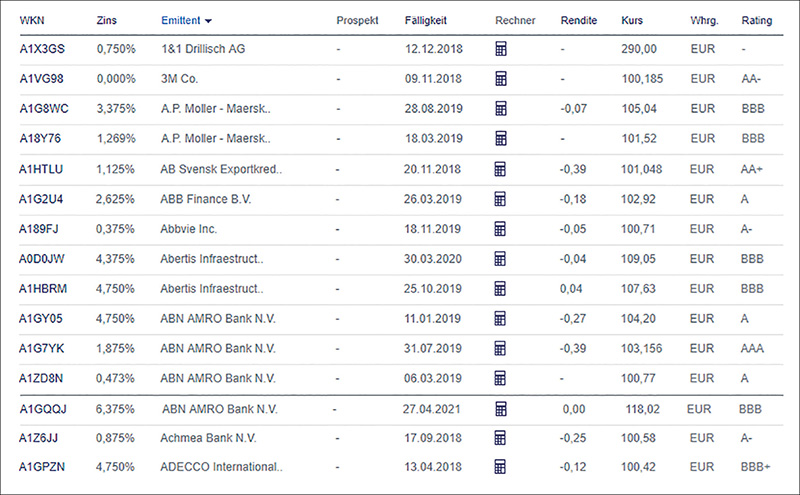

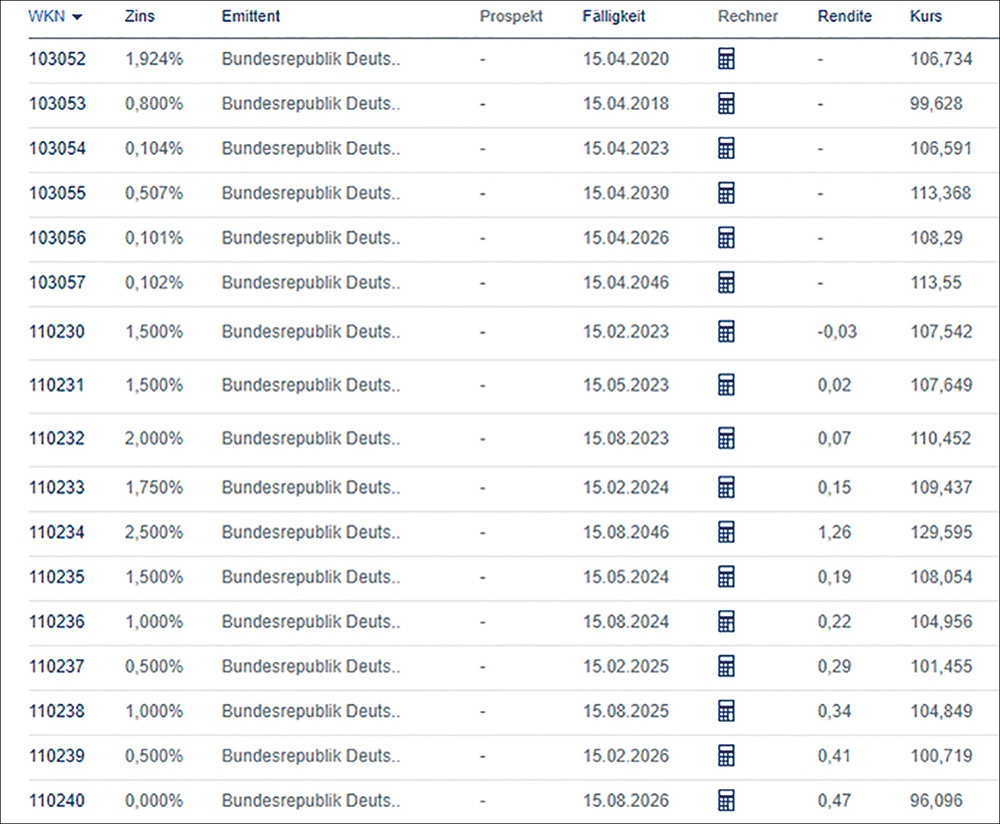

Werden die Bonitätsstufen mit handelbaren Anleihen zusammengeführt, sieht das aus wie in Abbildung 17.4. Diese Tabelle ist ein Auszug aus dem »Anleihefinder« der Börse Stuttgart (in alphabetischer Reihenfolge). Ihnen ist sicher der Ratingunterschied bei den Anleihen von ABN Amro aufgefallen. Ein BBB und ein A, woher das wohl kommt? Tabelle 17.3 gibt darüber Aufschluss.

Abbildung 17.4: Anleihen und deren Ratings. Quelle: www.boerse-stuttgart.de

WKN |

Zins |

Zinslauf ab |

Fälligkeit |

Kurs |

Rating |

Bezeichnung |

A1GY05 |

4,75% |

11.01.2012 |

11.01.2019 |

104,20 |

A |

MTN |

A1GQQJ |

6,375% |

27.04.2011 |

27.04.2021 |

118,02 |

BBB |

Tier-2 Anleihe |

Tabelle 17.3: ABN Amro-Anleihen en détail

Beim Rating und damit auch beim Zinssatz und dem Preis geht es immer um die Besicherung. Je sicherer die für einen Kredit hinterlegten Sicherheiten, desto besser das Rating und desto kleiner der Zins.

Zinsen vom Tier

In der letzten Spalte »Bezeichnung« steht der ganz wichtiger Unterschied: Tier hat nichts mit unseren vierbeinigen Mitbewohnern zu tun, sondern mit der Besicherung der Anleihe (siehe hierzu Tabelle 17.4).

Tier-Anleihen sind grundsätzlich nachrangige Schuldverschreibungen von Banken, die sich damit Eigenkapital beschaffen können. Im Insolvenzfall werden diese Anleihevarianten erst nach den erstrangigen, den sogenannten Senior-Anleihen, bedient – aber noch vor den Aktionären! Deshalb ist das Ausfallrisiko höher einzustufen als bei der klassischen Standardanleihe. Zu dieser Variante gehört die A+-Anleihe der ABN Amro. MTN steht für Medium Term Notes, so werden mittelfristige Anleihen auch bezeichnet.

Gläubigerhierarchie im Liquidationsfall |

||

1. Rang |

erstrangige Anleihe = Senior-Anleihe |

Fremdkapital |

2. Rang |

Tier-3-Anleihen Lower Tier-2-Anleihen |

Drittrangmittel Ergänzungskapital |

3. Rang |

Upper Tier-2-Anleihen / Genussscheine |

Kernkapital |

4. Rang |

Tier-1-Anleihen |

Kernkapital |

5. Rang |

Aktien |

Kernkapital |

Tabelle 17.4: Rangordnung von Anleihen

Damit ist klar, wieso die beiden Anleihen ein unterschiedliches Rating haben und auch unterschiedlich gepreist werden: Erstere mit dem A ist eine erstrangig besicherte Anleihe, Zweitere mit dem BBB ist nachrangig besichert.

Hohe Zinsen und niedrige Preise bedeuten höheres Risiko.

Hohe Zinsen und niedrige Preise bedeuten höheres Risiko.

Niedrige Zinsen und hohe Preise bedeuten geringeres Risiko.

Niedrige Zinsen und hohe Preise bedeuten geringeres Risiko.

Die Crème de la Crème – das Triple-A-Rating

Das berühmt-berüchtigte »Triple-A-Rating« AAA steht für allerbeste Bonität; ein Zahlungsausfall selbst in der langfristigen Zukunft ist praktisch ausgeschlossen. Es gibt nur wenige Staaten, die ein Triple A vorweisen können:

Australien, Dänemark, Deutschland, Kanada, Luxemburg, Niederlande, Norwegen, Schweden, Schweiz und Singapur (Stand März 2018)

Australien, Dänemark, Deutschland, Kanada, Luxemburg, Niederlande, Norwegen, Schweden, Schweiz und Singapur (Stand März 2018)

Baden-Württemberg und Bayern auch!

Baden-Württemberg und Bayern auch!

Und Unternehmen (Corporates) noch weniger, unter anderem:

Johnson& Johnson und Microsoft – keines aus Deutschland

Johnson& Johnson und Microsoft – keines aus Deutschland

Ein Triple-A-Rating haben in der Regel auch supranationale Agencies. Das sind »überstaatliche« Einrichtungen wie zum Beispiel

die Europäische Investment Bank (EIB),

die Europäische Investment Bank (EIB),

die Kreditanstalt für Wiederaufbau (KfW) und

die Kreditanstalt für Wiederaufbau (KfW) und

die Landwirtschaftliche Rentenbank.

die Landwirtschaftliche Rentenbank.

Bei all den Triple-A-Rating Inhabern gilt: ganz kleiner Zins und Notizen deutlich über pari, dafür aber höchste Sicherheit.

Mit einem AA+ haben die USA dasselbe Rating wie Finnland, Hongkong oder Österreich.

Das andere Ende der Bonitätsskala: Junk-Bonds oder auch Ramschanleihen

Das andere Ende der Bonitätsskala: Junk-Bonds oder auch RamschanleihenAlle Anleihen mit dem oder den Buchstaben C oder sogar D (= default, Pleite) im Rating sollten Sie meiden wie der Teufel das Weihwasser. In Zeiten der Finanzkrise gingen nicht nur ganze Banken über den Jordan, auch Staaten haben zu kämpfen und Anleihen werden umgeschuldet – zu schlechteren Konditionen für die Gläubiger. Damit kommen wir zum anderen Ende der Bonitätsskala.

Im schlimmsten Fall droht »Zahlungsausfall«. Das bedeutet, dass sowohl die Zinsen als auch die Rückzahlung des Nominalbetrags nicht geleistet wird. Damit ist die Kohle weg … wenn Sie Glück haben, wird umgeschuldet. Dabei werden die ursprünglichen Anleihen in neue Anleihen mit wesentlich schlechteren Konditionen getauscht.

Argentinien: Im Jahr 2001 konnte das Land Anleihen im Wert von 95 Milliarden US-Dollar nicht mehr bedienen – der Staat meldete Konkurs an. Erst 2005 legte Argentinien den Gläubigern ein Umtauschangebot vor: 30 US-Cent je US-Dollar Nominalwert. Anders herum gesagt: Die Anleihekäufer sollten auf 70 Prozent ihres Geldes verzichten. Die meisten haben das Umtauschangebot angenommen.

Argentinien: Im Jahr 2001 konnte das Land Anleihen im Wert von 95 Milliarden US-Dollar nicht mehr bedienen – der Staat meldete Konkurs an. Erst 2005 legte Argentinien den Gläubigern ein Umtauschangebot vor: 30 US-Cent je US-Dollar Nominalwert. Anders herum gesagt: Die Anleihekäufer sollten auf 70 Prozent ihres Geldes verzichten. Die meisten haben das Umtauschangebot angenommen.

Griechenland: Da wurde im März 2012 ein Schuldenschnitt durchgeführt. Die Gläubiger verzichteten auf 53,5 Prozent ihrer Forderungen.

Griechenland: Da wurde im März 2012 ein Schuldenschnitt durchgeführt. Die Gläubiger verzichteten auf 53,5 Prozent ihrer Forderungen.

Zusätzliches Risiko: Fremdwährungsanleihen

Zusätzliches Risiko: FremdwährungsanleihenBei einer Anleihe in Fremdwährung binden Sie sich ein zusätzliches Risiko ans Bein. Denn das Währungsrisiko dürfen Sie nicht unterschätzen! Am Beispiel einer Daimler-Anleihe in US-Dollar, auf Neudeutsch denominiert, möchte ich Ihnen das erläutern.

Die Daimler-Anleihe #A188G0 zahlt 2,2 Prozent Zinsen, Laufzeit vom 30.10.2016 bis 30.10.2021, es wurde 1 Milliarden US-Dollar eingesammelt (siehe Abbildung 17.6). Die kleinste handelbare Einheit ist 150.000 US-Dollar. Damit werden nur Investoren mit relativ tiefen Taschen angesprochen.

Damit Sie das Währungsrisiko schwarz auf weiß sehen, habe ich Ihnen das mal durchgerechnet. Das Ergebnis sehen Sie in Tabelle 17.5. Das Basisinvestment ist in US-Dollar, aber irgendwann, wenn Sie das Geld in den Euro-Raum transferieren, und der Euro weiterhin kräftig gegen den US-Dollar steigt, können erhebliche Währungsverluste auftreten.

31.10.2016 |

30.04.2017 |

30.10.2017 |

09.03.2018 |

|

Umrechnungskurs |

1,09 |

1,09 |

1,16 |

1,23 |

$ 150.000 |

137.615 € |

137.615 € |

129.310 € |

121.951 € |

$ 1.650 |

1.514 € |

1.514 € |

1.419 € |

1.341 € |

Tabelle 17.5: Entwicklung Ihres Investments in Euro

Am 09.03.2018 ist Ihr Basisinvestment von 150.000 US-Dollar / 137.615 Euro auf 121.951 Euro geschrumpft.

Am 09.03.2018 ist Ihr Basisinvestment von 150.000 US-Dollar / 137.615 Euro auf 121.951 Euro geschrumpft.

Die halbjährlich gezahlten Zinsen in Höhe von 1.650 US-Dollar / 1.514 Euro sind nur noch 1.341 Euro wert.

Die halbjährlich gezahlten Zinsen in Höhe von 1.650 US-Dollar / 1.514 Euro sind nur noch 1.341 Euro wert.

Macht in 17 Monaten Haltedauer ein Minus von 11,4 Prozent!

Macht in 17 Monaten Haltedauer ein Minus von 11,4 Prozent!

Das nennt sich dann Wechselkurs- oder Währungsrisiko!

Das nennt sich dann Wechselkurs- oder Währungsrisiko!

Solange der Euro gegen den US-Dollar steigt, wird Ihr Dollar-Investment in Euro immer weniger wert. Nur, wenn der der Umrechnungskurs von Euro gegen den US-Dollar unter 1,09 fällt, fallen Währungsgewinne an.

Abbildung 17.6: US-Dollar-Anleihen der Daimler AG. Quelle: www.boerse-stuttgart.de

Keineswegs null und nichtig – Zero-Bonds

Keineswegs null und nichtig – Zero-BondsGeld verleihen und keine Zinsen dafür bekommen? Ein klares Jein. Eine laufende Zinszahlung gibt es bei Zero-Bonds, auch Nullkuponanleihen genannt, nicht. Die Anleihe wird unter pari (= abgezinst oder abdiskontiert) emittiert und bis zum Laufzeitende steigt der Preis und wird dann zu 100 Prozent (= wird aufgezinst) zurückgenommen. Ein Zero-Bond hat nur einen Clean Price.

In Tabelle 17.6 sind zwei Zero-Bonds aufgelistet. Bei dem der DZ Bank AG ist alles »normal«: Bei einer kleinsten handelbaren Einheit von 1.000 Euro kaufen Sie diesen für 906,60 Euro. Bei Fälligkeit werden dann 1.000 Euro zurückbezahlt. Macht einen Gewinn von 93,40 oder 9,7 Prozent in 9 Jahre, das sind ca. 1 Prozent pro Jahr.

Kaufen Sie den Zero-Bond der Bundesrepublik Deutschland und halten diesen bis zum Laufzeitende, ist der Verlust vorprogrammiert: 1.000 Euro nominal kosten 1.000,45 Euro und Sie bekommen in vier Jahren nur 1.000 Euro zurück. Die einzige Chance auf Ertrag ist, dass der Preis des Zero-Bonds, während Sie ihn im Depot haben, steigt und Sie ihn dann mit Gewinn verkaufen können. Zero-Bonds unterliegen im Vergleich mit klassischen, festverzinslichen Anleihen überproportionalen Preisschwankungen.

WKN |

Zins |

Emittent |

Fälligkeit |

Kaufpreis |

Währung |

DZ1J78 |

0,000% |

DZ Bank AG |

25.02.2027 |

90,66 % |

EUR |

114325 |

0,000% |

Bundesrepublik Deutschland |

04.07.2022 |

100,446 % |

EUR |

Tabelle 17.6: Zwei Zero-Bonds, Stand 09.03.2018

Was lernen Sie daraus?

Bei Anleihen, die unter pari notieren, sieht das natürlich ganz anders aus. Da ist der Ertrag auf jeden Fall höher. Aber in der Regel bekommen Sie in Zeiten der Finanzkrise nur die Anleihen unter pari, deren Emittent eine schlechte Bonität hat.

Pfandbriefe sind von Banken begebene Anleihen. Sie haben ihren Ursprung in Preußen, Friedrich der Große hat diese Wertpapiere 1769 eingeführt. Bleiben wir in Deutschland. Nicht jede Bank darf Pfandbriefe begeben, sie braucht die Erlaubnis der BaFin. Wenn die Bank dann die erforderliche Erlaubnis hat, kann sie Pfandbriefe auf Basis des Pfandbriefgesetzes emittieren und als Refinanzierungsmittel einsetzen. Für uns Anleger bieten diese gedeckten Schuldverschreibungen (englisch Covered Bonds) eine interessante Alternative zur klassischen Anleihe, da sie besonders sicher sind.

Im Falle einer Insolvenz der emittierenden Bank steht eine sogenannte Deckungsmasse zur Verfügung, um die Ansprüche der Gläubiger zu bedienen. Als Deckungsmasse fungieren:

Hypothekenpfandbriefe: Grundpfandrechte auf Grundstücke

Hypothekenpfandbriefe: Grundpfandrechte auf Grundstücke

Öffentliche Pfandbriefe (= Kommunalobligationen): Forderungen gegen die öffentliche Hand

Öffentliche Pfandbriefe (= Kommunalobligationen): Forderungen gegen die öffentliche Hand

Schiffspfandbriefe: Darlehensforderungen, die durch Schiffshypotheken im Schiffsregister besichert sind

Schiffspfandbriefe: Darlehensforderungen, die durch Schiffshypotheken im Schiffsregister besichert sind

Flugzeugpfandbriefe: Darlehensforderungen, die durch Flugzeughypotheken in einem öffentlichen Register besichert sind. Die NORD/LB hat übrigens am 17.7.2012 den weltweit ersten Flugzeugpfandbrief emittiert.

Flugzeugpfandbriefe: Darlehensforderungen, die durch Flugzeughypotheken in einem öffentlichen Register besichert sind. Die NORD/LB hat übrigens am 17.7.2012 den weltweit ersten Flugzeugpfandbrief emittiert.

Die Qualitätsanforderungen an Pfandbriefe sind hoch – nicht umsonst können sie zur Anlage von Mündelgeldern verwendet werden.

Trotz der hohen Sicherheit bieten Pfandbriefe eine etwas höhere Rendite als eine Anleihe mit vergleichbarem Rating. Jedes Land hat eigene Bestimmungen, die mit der Emission von Pfandbriefen verknüpft sind. Bevor Sie sich jetzt auf ausländische Emittenten von Pfandbriefen mit vermeintlich besseren Zinsen und Preisen stürzen, prüfen Sie ganz genau nach, wie sich das mit der Deckungsmasse verhält! Beim Kauf von Pfandbriefen sollte auch auf jeden Fall auf die Liquidität geachtet werden.

Wandelanleihen: Der Convertible im Depot – nicht in der Garage …

Wandelanleihen: Der Convertible im Depot – nicht in der Garage …Die einen haben einen »Convertible« in der Garage stehen – das Cabrio –, die anderen haben Convertible Bonds im Depot geparkt. Eine Wandelanleihe lässt sich beschreiben als »Aktie auf Abruf«. Sie verbriefen folgende Rechte:

Forderungsrecht auf Zinsen und Rückzahlung

Forderungsrecht auf Zinsen und Rückzahlung

Umtauschrecht in Aktien der emittierenden Gesellschaft: Wird vom Umtauschrecht Gebrauch gemacht, erlischt das Forderungsrecht, die Wandelanleihe »geht unter«. Nicht gewandelte Anleihen werden am Laufzeitende getilgt.

Umtauschrecht in Aktien der emittierenden Gesellschaft: Wird vom Umtauschrecht Gebrauch gemacht, erlischt das Forderungsrecht, die Wandelanleihe »geht unter«. Nicht gewandelte Anleihen werden am Laufzeitende getilgt.

Die Vorteile für den Anleger sind, dass er, wie bei einer klassischen Anleihe, regelmäßig feststehende Zinserträge bekommt und durch das Recht auf Wandlung in die Aktie des Emittenten an einer positiven Weiterentwicklung der Aktie teilhaben kann. Quasi das Überraschungsei im Anleihemarkt.

Aber auch für den Emittenten bietet eine Wandelanleihe Vorteile: Er kann niedrigere Zinsen anbieten als bei einer klassischen Anleihe, und wird vom Umtauschrecht Gebrauch gemacht, wird Fremdkapital in Eigenkapital gewandelt. Die Hauptversammlung muss die Begebung einer Wandelanleihe absegnen.

Optionsanleihe: Zwei Produkte in einem …

Optionsanleihe: Zwei Produkte in einem …Die Optionsanleihe ist eine vom Aussterben bedrohte Anleihevariante, eine Anleihe mit Recht auf Bezug von Aktien des Emittenten. Sie verbrieft folgende Rechte:

Forderungsrecht auf Zinsen und Rückzahlung

Forderungsrecht auf Zinsen und Rückzahlung

Optionsrecht auf Bezug von Aktien des Emittenten

Optionsrecht auf Bezug von Aktien des Emittenten

Der wesentliche Unterschied zur Wandelanleihe besteht darin, dass das Forderungsrecht auch nach Ausübung der Option bestehen bleibt. Somit ergeben sich drei Formen der Notierung an der Börse:

Optionsanleihe cum: Optionsanleihe mit Optionsschein

Optionsanleihe cum: Optionsanleihe mit Optionsschein

Optionsanleihe ex: Optionsanleihe ohne Optionsschein

Optionsanleihe ex: Optionsanleihe ohne Optionsschein

Optionsschein wird separat/selbstständig notiert.

Optionsschein wird separat/selbstständig notiert.

Der Vorteil für den Emittenten einer Optionsanleihe liegt darin, dass er zinsgünstiger an Fremdkapitel kommt, das in Eigenkapital gewandelt wird. Aus diesem Grund muss die Hauptversammlung die Begebung einer Optionsanleihe absegnen.

So hat die Brenntag AG Ende 2015 eine Optionsanleihe mit einem Volumen von 500 Millionen US-Dollar bei institutionellen Investoren platziert und bezahlt dafür gerade mal 1,875 Prozent p.a., bei halbjährlicher Ausschüttung. Die Käufer der Optionsanleihe bekommen neben den regelmäßigen Zinszahlungen und dem Recht auf Rückzahlung noch zusätzlich das Bezugsrecht auf Aktien der Brenntag AG.

Wobei es die Aktie nicht umsonst gibt: Die Aktie muss zum Ausübungspreis Euro erworben werden. Und für die Chance, dass der an der Börse gehandelte Aktienpreis über dem Ausübungspreis liegt, nimmt der Käufer die niedrigeren Zinsen in Kauf.

Falls Sie sich jetzt fragen, wer die Brenntag AG ist: Brenntag ist Weltmarktführer im Chemiehandel und hat seinen Sitz in Essen. Aktuell (09.03.2018) notiert die Aktie bei 52,40 Euro.

Keine Anleihen: Aktien- und Garantieanleihen

Aktienanleihen sind keine Anleihen im Sinne von Schuldverschreibungen. Lassen Sie sich durch die Bezeichnung nicht ins Bockshorn jagen! Aktienanleihen sind verbriefte Derivate wie Turbozertifikate oder Optionsscheine auch; mehr dazu in Kapitel 21.

Auch Garantieanleihen sind keine Anleihen im Sinne von Schuldverschreibungen, sondern verbriefte Derivate.

Strategien für Anleihen

Anleihen sind alles andere als langweilige Papiere.

Anleihen können Sie in der Regel während der normalen Börsenhandelszeiten kaufen oder verkaufen. Die Kosten sind relativ gering (steht in den AGBs Ihres Brokers). Sie müssen Anleihen auch nicht bis zum Laufzeitende halten, sondern können sie zwischendurch veräußern.

Aber Sie müssen schon gut recherchieren und auch rechnen, um die passende Anleihe für Ihre persönliche Situation zu finden.

Denn die Anleihepreise unterliegen den Schwankungen am Zinsmarkt. Steigen die Zinsen, sinkt der Preis der Anleihe. Fallen die Zinsen, steigen die Anleihepreise.

Die Standardanleihe (= Plain-Vanilla-Anleihe) hat einen festen Kupon, jährliche Zinszahlung, begrenzte Laufzeit und ist gesamtfällig.

Die Standardanleihe (= Plain-Vanilla-Anleihe) hat einen festen Kupon, jährliche Zinszahlung, begrenzte Laufzeit und ist gesamtfällig. Wenn Sie längerfristig eine höhere Summe in Anleihen anlegen möchten, achten Sie auf die Zinsberechnungsmethode. Über die Laufzeit und den angelegten Betrag kommen da schnell mal einige Hundert Euro an Zinsen zusammen.

Wenn Sie längerfristig eine höhere Summe in Anleihen anlegen möchten, achten Sie auf die Zinsberechnungsmethode. Über die Laufzeit und den angelegten Betrag kommen da schnell mal einige Hundert Euro an Zinsen zusammen. Höhere Renditen gehen immer mit einem höheren Risiko einher!

Höhere Renditen gehen immer mit einem höheren Risiko einher!

Einen prozentualen Forderungsverzicht der Gläubiger nennt man auf Neudeutsch haircut

Einen prozentualen Forderungsverzicht der Gläubiger nennt man auf Neudeutsch haircut