CHAPITRE 7

La structure du budget de l’État

SOMMAIRE

NOTIONS À MAÎTRISER

La manière dont est structuré le budget de l’État résulte des principes budgétaires, tant classiques que récents, et de leur mise en musique par la LOLF. L’évolution de ces principes est notamment la traduction de la recherche de l’amélioration de la gestion publique. À cet égard, la LOLF a introduit le souci de la performance dans l’élaboration et la structuration du budget.

1 Atteindre l’équilibre des finances publiques grâce à la LOLF

1.1 La LOLF organise les lois de finances dans une logique de performance

L’ordonnance organique de 1959 ne répondait plus aux attentes dans un contexte de complexification des finances publiques et d’endettement. Les parlementaires avaient peu d’impact sur le budget et un faible contrôle puisque 95 % des crédits étaient reconduits par un seul vote (services votés). En outre, la spécialité était appliquée au niveau le plus fin, celui du chapitre, ce qui ne laissait pas de marge de manœuvre aux gestionnaires. La logique était celle des moyens et non des objectifs (et de leur atteinte). Le Parlement n’était pas formellement informé des objectifs des crédits inscrits au budget de l’État. La précision jouait contre la performance car elle ne permettait pas de mesurer les efforts mis en œuvre par politique publique ; le vote se faisait en moindre connaissance de cause. Quand l’endettement public a dépassé 60 % du PIB au début des années 2000, l’une des causes avancées était la lourdeur et l’opacité de l’action de l’administration et le manque d’efficience de nombreuses dépenses.

Afin de donner davantage de transparence et de souplesse au budget de l’État, la nouvelle nomenclature budgétaire en missions, programmes et actions offre plus de lisibilité et ouvre la voie à une meilleure gestion. Les programmes sont déclinés par territoire et/ou par activité en budgets opérationnels de programme (BOP), confiés à des gestionnaires (responsables de BOP) lesquels sont placés au niveau le plus pertinent pour le programme considéré : administration centrale, niveau interrégional, régional ou départemental. Au niveau territorial, il s’agit souvent du préfet pour les politiques publiques relevant des services territoriaux placés sous son autorité1 ou des directeurs de ces services, qui peuvent se voir déléguer par le préfet la qualité de RBOP ou être investis directement de cette fonction.

Le cycle de la loi de finances (cf. chapitre 9) de la LOLF donne des pouvoirs accrus au Parlement, notamment d’amendement et de contrôle. Le Parlement oriente les priorités de l’action publique en arbitrant entre les programmes d’une même mission. Les gestionnaires doivent se justifier devant les parlementaires (justification au premier euro).

En matière de recherche de performance, chaque programme est doté d’un projet annuel de performance (PAP), lequel présente les coûts, les objectifs (dotés d’indicateurs de performance) : « la présentation des actions, des coûts associés, des objectifs poursuivis, des résultats obtenus et attendus pour l’année à venir, mesurés au moyen d’indicateurs précis dont le choix est justifié » (art. 51-5 LOLF). Les objectifs ont vocation à être précis, définis en fonction des finalités d’intérêt général ainsi que des résultats attendus et faisant l’objet d’une évaluation. Il y a environ trois objectifs par programme afin que l’action publique demeure lisible et que les efforts ne soient dispersés2.

La loi de règlement présente, pour chaque programme, les rapports annuels de performance (RAP) afin de rendre compte au pouvoir parlementaire de l’exécution de la loi de finances initiale et, le cas échéant, des lois de finances rectificatives. L’article 54-4 LOLF prévoit de joindre « au projet de règlement les rapports annuels de performance, faisant connaître, par programme, en mettant en évidence les écarts avec les prévisions des lois de finances de l’année considérée (…) ». C’est chaque gestionnaire, à chaque niveau, qui justifie sa gestion.

Enfin, l’introduction d’une comptabilité générale répond aux attentes de sincérité et de clarté en décrivant la situation patrimoniale de l’État. La comptabilité d’analyse des coûts s’attarde sur le coût des actions, permettant de le confronter aux résultats (cf. chapitre 11).

Malgré une forte volonté, la performance budgétaire n’a pas encore été atteinte. Certains outils peuvent se révéler contre-productifs. Par exemple, les acteurs se concentrent sur les indicateurs, quitte à prendre de mauvaises décisions pour les atteindre au détriment de sujets nouveaux ou peu présents dans les indicateurs. A contrario, de nombreux indicateurs sont difficiles à renseigner, notamment dans le domaine social où la quantification et les effets sont difficiles à mesurer. Les médias mettent régulièrement en avant, par exemple, un indicateur relatif à la sécurité publique consistant en le nombre d’enquêtes élucidées qui privilégierait une concentration sur les affaires les plus simples voire la non prise de certaines plaintes. Enfin, la recherche de la performance chronophage et autocentrée serait même susceptible d’installer une « bureaucratie de la performance »3.

1.2 La progression de la dépense est arrêtée avant la discussion du budget

La norme de la dépense correspond à l’encadrement de la progression des dépenses d’une LFI indépendamment des recettes, lesquelles sont sensibles à la conjoncture (procyclicité). La tentation pourrait être grande de dépenser plus en cas de recettes plus importantes que prévues. Depuis 1997, le gouvernement démarre l’élaboration du PLF par cette auto contrainte. L’emploi de la norme de dépense en faveur de l’équilibre des finances publiques existe depuis 2002 puisqu’elle adopte la règle du « zéro volume » : la progression de la dépense ne peut excéder celle de l’inflation4.

Cependant, l’application de la règle « zéro volume » avait montré la possibilité de recycler des économies dites de constatation, notamment relatives à la charge de la dette et des pensions des fonctionnaires : lorsque ces dépenses se révèlent plus faibles que prévues, la contrainte sur les autres dépenses était desserrée d’autant. Aussi la loi de programmation des finances publiques (LPFP) pour les années 2011 à 2014 a- t-elle introduit une norme de dépense plus rigoureuse encore : la règle « zéro valeur », qui exigeait un gel des dépenses en euros courants et s’entend hors contribution au compte d’affectation spéciale (CAS) pensions et hors engagements financiers de l’État. Ainsi, des économies liées à la charge de la dette ou aux pensions des fonctionnaires ne peuvent pas être redéployées et contribuent obligatoirement à la réduction du déficit. L’article 8 de la LPFP 2014-2019 a durci cette norme en valeur, en prévoyant non plus un gel mais une diminution de ces dépenses de 2015 à 2017.

C’est la lettre de cadrage du Premier ministre qui fixe la norme de la dépense. De nombreuses dépenses étant inéluctables, le gouvernement et son administration disposent d’une faible marge de manœuvre lors de l’élaboration du PLF. L’arbitrage du Premier ministre porte ainsi davantage sur une répartition des économies à réaliser. De nouvelles dépenses sont donc conditionnées par la réduction d’autres : on parle de « redéploiement » de crédits.

Jusqu’en 2006, la norme de la dépense était limitée au strict budget de l’État. Dès la préparation du PLF pour 2008, le périmètre a été élargi afin de prendre en compte plus de charges publiques et d’éviter des stratégies de contournement, consistant à déplacer des dépenses hors du périmètre de la norme. Ont été intégrés les prélèvements sur recettes (PSR), les affectations des recettes à d’autres entités (des opérateurs par exemple). Les affectations de recettes sont des moindres recettes, c’est-à-dire indirectement des dépenses. Pour être fidèle à la réalité sont cependant sorties de la norme les dépenses transférées (typiquement les dépenses dont la responsabilité a été transférée aux collectivités territoriales).

C’est la charte de budgétisation, établie par le ministère des finances et des comptes publics, qui définit les règles d’intégration de tout mouvement qui affecte directement ou indirectement le niveau de dépense de l’État. L’actuelle charte est présentée dans le rapport annexé au projet de loi de programmation des finances publiques 2014-2019. Dans le cadre de la dynamique de décentralisation, l’État réalise une économie lorsqu’il transfère plus de dépenses que de recettes5. S’il y a désormais une obligation constitutionnelle de compensation financière des transferts de compétences aux collectivités territoriales et une disposition organique équivalente, prévue par le code de la sécurité sociale, pour les ASSO6, les récipiendaires des missions supplémentaires estiment ne pas bénéficier d’une compensation à la hauteur de leurs nouvelles obligations. En effet, la garantie de transfert initiale ne préjuge pas du dynamisme relatif des recettes transférées par rapport aux dépenses qu’elles couvrent.

2 La formation de l’équilibre budgétaire

La loi de finances présente les ressources de l’État, puis les dépenses selon une double nomenclature. Des recettes et des dépenses résultent un tableau d’équilibre.

2.1 Les ressources de l’État

La loi de finances synthétise chaque année l’ensemble des ressources à la disposition de l’État pour la mise en œuvre des politiques publiques et figurant dans son budget.

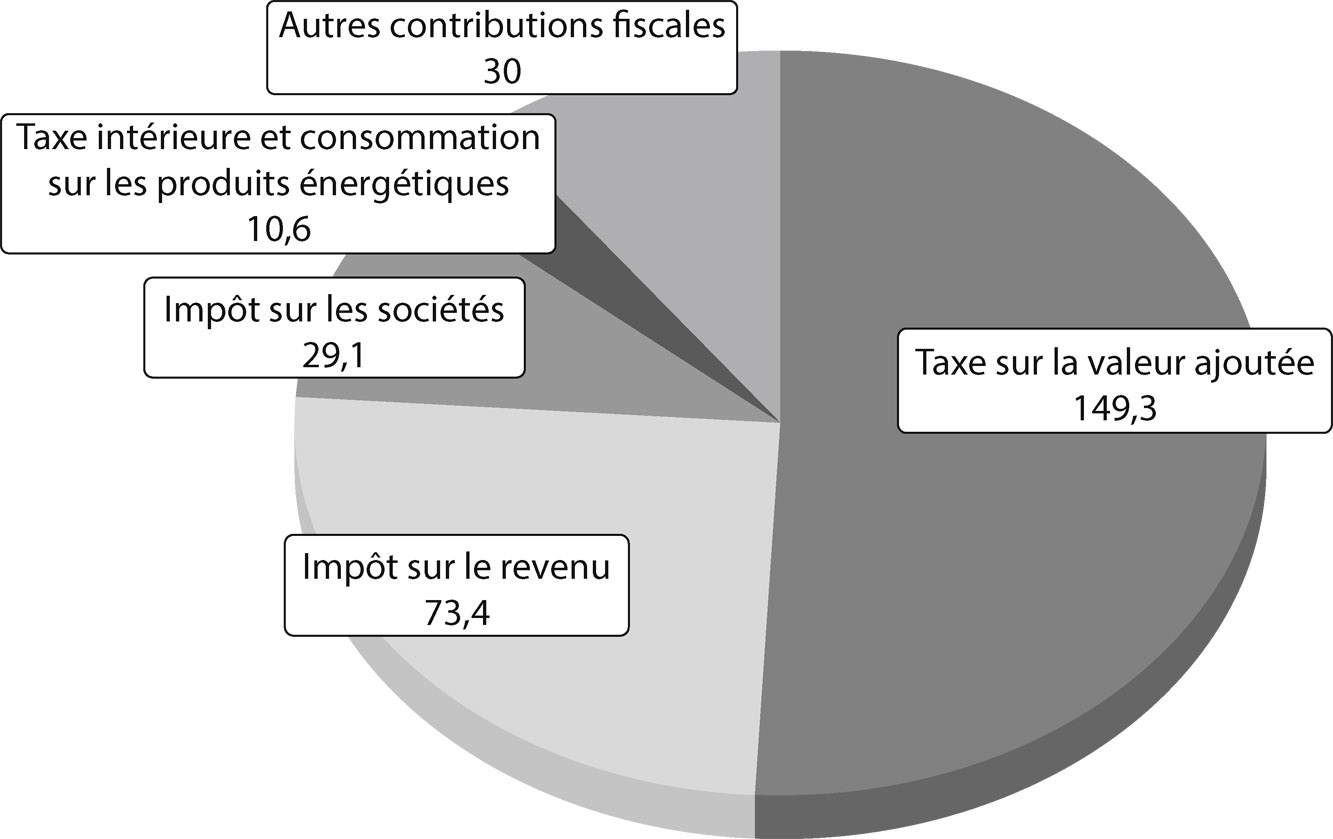

L’essentiel de ces ressources vient des recettes fiscales – soit plus de 90 % du total des recettes hors emprunt – constituées d’impôts directs ou indirects prélevés à la fois sur les citoyens et les entreprises. Les autres recettes de l’État, outre l’emprunt, sont dites non fiscales et se composent notamment du produit de son patrimoine et des amendes (cf. graphique 1).

Graphique 1 – La décomposition des recettes fiscales de l’État (LFI 2017), en Md€

2.2 Les dépenses de l’État sont ventilées par destination et par nature

À des fins de bonne compréhension de la dépense publique, la LOLF prévoit une double présentation des crédits de chaque programme : par destination (les missions, structurées en programmes eux-mêmes décomposés en actions) et par nature (les titres, décomposés en catégories).

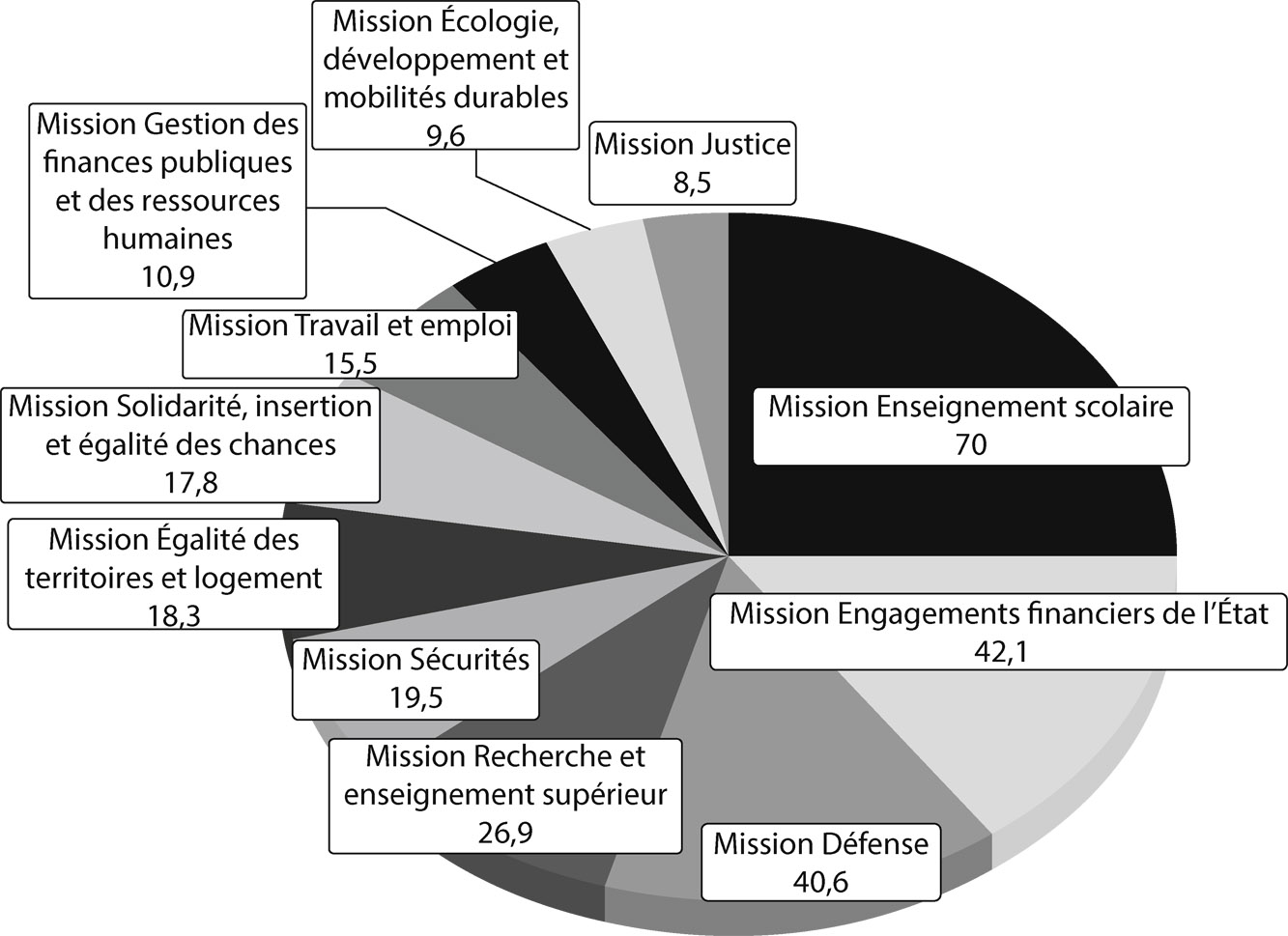

Graphique 2 – La décomposition par destination des dépenses de l’État (LFI 2017), en Md€ (principales missions)

La décomposition du budget par missions (cf. graphique 2) permet aux citoyens et à leurs représentants d’identifier à quelles fins sont consacrées les recettes de l’État. En l’occurrence, les missions les plus importantes en volume sont l’enseignement scolaire, les engagements financiers de l’État (c’est-à-dire la dette) et la défense : respectivement 70, 42,1 et 40,1 Md€ de crédits de paiement en LFI 2017).

Plus finement que le programme, l’action précise la partie de la politique publique ministérielle concernée, de manière à permettre le suivi de l’utilisation des deniers publics et de l’évaluer. C’est l’action qui, dans les PAP, est assortie des indicateurs de performance.

Cette nouvelle nomenclature par destination est croisée, de manière matricielle, avec la nomenclature par nature de dépenses définie à l’art. 5 de la LOLF (sept titres et 18 catégories, cf. tableau 1). Cette dernière nomenclature est plus classique et se situe dans la continuation de la présentation des crédits du budget de l’État sous l’empire de l’ordonnance organique de 1959. Toutefois, ses conséquences sont différentes sous le régime de la LOLF, la ventilation entre titres étant indicative à l’exception des dépenses de personnel (concept de fongibilité asymétrique, cf. chapitre 6). Elle apporte pour autant un éclairage utile sur la destination du budget de l’État, dont on peut ainsi relever qu’il est consacré à près de 40 % à des dépenses de personnel et à moins de 3,5 % à des dépenses d’investissement.

2.3 L’équilibre du budget et le tableau de financement de l’État

L’équilibre du budget est une notion à la fois budgétaire et financière et se traduit par deux tableaux, d’équilibre et de financement, portés par l’article d’équilibre (cf. chapitre 10) de chaque LFI.

La première renvoie au solde du budget, soit à la différence entre les recettes (hors emprunt) et les dépenses (hors remboursement du capital de la dette). Pour 2017, la LFI prévoit ainsi un déficit de 69,3 Md€ pour le budget de l’État (74,7 Md€ pour son budget général).

RESSOURCES | CHARGES | SOLDE | |

Budget général | |||

Recettes fiscales brutes/dépenses brutes | 401 182 | 427 369 | |

À déduire : remboursements et dégrèvements | 108 834 | 108 834 | |

Recettes fiscales nettes/dépenses nettes | 292 348 | 318 536 | |

Recettes non fiscales | 14 505 | ||

Recettes totales nettes/dépenses nettes | 306 853 | 318 536 | |

À déduire : prélèvements sur recettes au profit des collectivités territoriales et de l’Union européenne | 63 064 | ||

Montants nets pour le budget général | 243 789 | 318 536 | – 74 747 |

Évaluation des fonds de concours et crédits correspondants | 3 930 | 3 930 | |

Montants nets pour le budget général, y compris fonds de concours | 247 719 | 322 466 | |

Budgets annexes | |||

Contrôle et exploitation aériens | 2 135 | 2 135 | 0 |

Publications officielles et information administrative | 192 | 177 | 15 |

Totaux pour les budgets annexes | 2 328 | 2 312 | 15 |

Évaluation des fonds de concours et crédits correspondants : | |||

Contrôle et exploitation aériens | 53 | 53 | |

Publications officielles et information administrative | 0 | 0 | |

Totaux pour les budgets annexes, y compris fonds de concours | 2 381 | 2 366 | 15 |

Comptes spéciaux | |||

Comptes d’affectation spéciale | 76 804 | 76 143 | 662 |

Comptes de concours financiers | 127 225 | 126 893 | 331 |

Comptes de commerce (solde) | 4 360 | ||

Comptes d’opérations monétaires (solde) | 59 | ||

Solde pour les comptes spéciaux | 5 412 | ||

Solde général | – 69 320 | ||

La seconde renvoie au besoin annuel de financement de l’État, qui résulte de l’addition de son déficit budgétaire et des amortissements de dette à moyen et long termes (renouvellement des emprunts arrivant à échéance). L’article d’équilibre de la loi de finances (cf. chapitre 9) comporte un tel tableau de financement, nécessairement équilibré qui indique quelles sont les ressources qui financent ce besoin de financement (cf. tableau 2). Le même article autorise en conséquence l’émission d’emprunts.

Besoin de financement | |

Amortissement de la dette à moyen et long termes | 115,2 |

Dont remboursement du nominal à valeur faciale | 112,8 |

Dont suppléments d’indexation versés à l’échéance (titres indexés) | 2,4 |

Amortissement des autres dettes | – |

Déficit à financer | 69,3 |

Autres besoins de trésorerie | 0,9 |

Total | 185,4 |

Ressources de financement | |

Emission de dette à moyen et long termes, nette des rachats | 185,0 |

Ressources affectées à la Caisse de la dette publique et consacrées au désendettement | – |

Variation nette de l’encours des titres d’État à court terme | – |

Variation des dépôts des correspondants | – 5,1 |

Variation des disponibilités du Trésor à la Banque de France et des placements de trésorerie de l’État | 1,0 |

Autres ressources de trésorerie | 4,5 |

Total | 185,4 |

La loi de règlement – laquelle arrête le montant définitif des dépenses et des recettes de l’État – présente un tableau de financement qui décrit l’exécution. La comparaison avec le tableau de financement de la LFI est révélatrice de la sincérité du PLF nonobstant les éléments non prévisibles.

*

Les objectifs de performance et d’équilibre marquent la présentation du budget de l’État. Sur le plan juridique, ils transparaissent aussi dans la manière dont les différentes catégories de lois de finances sont bâties et s’articulent entre elles.

SUJETS D’EXAMEN ET DE CONCOURS

• La présentation et la nomenclature du budget de l’État

• L’apport de la LOLF par rapport à l’ordonnance du 2 janvier 1959 portant loi organique relative aux lois de finances

• La mesure des performances dans la LOLF

• Objectifs et indicateurs de performances

• La LOLF a-t-elle des incidences sur les finances des établissements publics et celles des collectivités territoriales ?

RÉFÉRENCES

Ministère de l’économie et des finances, juin 2012, Guide pratique de la LOLF. Comprendre le budget de l’État.

http://www.performance-publique.budget.gouv.fr/fileadmin/medias/documents/performance/approfondir/guidepratiquelolf2012/guidelolf2012.pdf

Cour des comptes, novembre 2011, Loi organique aux lois de finances (LOLF), un bilan pour de nouvelles perspectives.

Ministère chargé des finances, publication annuelle, Les chiffres clés du budget de l’État ; http://www.performance-publique.budget.gouv.fr/ressources-documentaires/documentation-budgetaire/les-chiffres-cles-du-budget-de-letat.html