Capítulo 8. Las cuentas financieras y las cuentas de balance

Las cuentas financieras y las cuentas de balance de las Cuentas Nacionales son la fuente de datos de stocks financieros y no financieros de los hogares y otros sectores institucionales (sociedades financieras y no financieras y gobierno general). Estas cuentas hacen posible calcular no solo el patrimonio neto de los diferentes grupos en un momento determinado, sino también cual ha sido su evolución en el tiempo. Este capítulo describe la organización de estas cuentas.

El gasto de consumo final de los hogares alcanza 60% o más del PIB, por lo tanto, una variación de este agregado en uno o dos puntos porcentuales determina si una economía evoluciona bien o mal. Los economistas de la OCDE siguen muy de cerca los factores que influyen en el consumo de los hogares. El más importante de ellos es su renta disponible durante el período en cuestión, pero no es el único; la variación del patrimonio (o riqueza) de los hogares también influye sobre el consumo.

8.1. La importancia del patrimonio de los hogares para el análisis de la coyuntura económica

Los hogares poseen activos financieros y no financieros (los últimos, principalmente viviendas) que constituyen su patrimonio o riqueza. Cuando el valor de estos activos se eleva, debido, por ejemplo, al incremento de la cotización de las acciones o de los precios de las viviendas por encima de los incrementos de precios de otros bienes y servicios, los hogares se sienten más ricos y se muestran dispuestos a ahorrar menos y, por tanto, a consumir más. El patrimonio materializado en acciones es el más sensible a estas ganancias de capital, o ganancias por tenencia (véase al final del Capítulo, en el Anexo “Precisiones adicionales: Las ganancias y pérdidas por tenencia y los precios de mercado en las cuentas nacionales”). Estas ganancias fueron particularmente espectaculares en el primer quinquenio del siglo XXI, gracias a los precios crecientes de las viviendas. Desafortunadamente estas fueron seguidas de pérdidas espectaculares después de la explosión de la burbuja de las viviendas en el segundo quinquenio. Esta influencia en el comportamiento de los hogares es conocida como “efecto riqueza”. Ha sido particularmente visible en los Estados Unidos, donde la burbuja de precios de la vivienda fue la más explosiva.

La OCDE publica regularmente indicadores de la evolución del patrimonio de los hogares. El cuadro siguiente, tomado de una publicación de la OCDE, recoge datos de Canadá, el Reino Unido y Estados Unidos.

Las cifras del Cuadro 8.1 están expresadas en porcentaje del ingreso disponible neto, lo que permite valorar el patrimonio en términos del número de años de ingreso anual. Por ejemplo, en 2010 el patrimonio neto de los hogares de Canadá equivalía al 578.3% de su ingreso anual neto disponible, es decir, un valor cercano a seis años de ingresos anuales. El patrimonio comprende activos financieros (depósitos bancarios, cuentas de ahorro, acciones cotizadas y no cotizadas y bonos y otros valores representativos de deuda) y activos no financieros (terrenos, viviendas, equipos productivos de los empresarios individuales, etc.). Pero los hogares también incurren en deudas (préstamos hipotecarios, préstamos de consumo, etc.) y nadie que posea un patrimonio considerable es verdaderamente rico si, al mismo tiempo tiene deudas importantes.

|

Como porcentaje del ingreso disponible neto

|

|||||||||

|---|---|---|---|---|---|---|---|---|---|

|

Canadá |

Reino Unido |

Estados Unidos |

|||||||

|

2000 |

2005 |

2010 |

2000 |

2005 |

2010 |

2000 |

2005 |

2010 |

|

|

Patrimonio neto |

531.1 |

561.7 |

578.3 |

770.9 |

832.1 |

825.6 |

590.7 |

659.6 |

526.3 |

|

Patrimonio financiero neto |

254.0 |

227.5 |

218.0 |

380.5 |

303.3 |

298.4 |

360.5 |

353.0 |

325.3 |

|

Activos no financieros |

277.1 |

334.2 |

360.3 |

390.5 |

528.7 |

527.3 |

230.1 |

306.6 |

211.0 |

|

Activos financieros |

373.1 |

363.5 |

377.3 |

498.4 |

467.4 |

464.8 |

460.9 |

484.0 |

448.0 |

|

de los cuales: Participaciones de capital y participaciones en fondos de inversión |

89.1 |

83.4 |

96.3 |

114.4 |

76.9 |

71.1 |

148.1 |

127.4 |

119.4 |

|

Pasivos |

119.1 |

136.0 |

159.3 |

117.9 |

164.0 |

166.4 |

100.4 |

131.0 |

122.7 |

|

de los cuales: Préstamos hipotecarios |

73.6 |

83.2 |

99.8 |

86.0 |

122.6 |

.. |

67.5 |

97.9 |

90.5 |

|

Fuente: OECD (2013), “OECD Economic Outlook No. 93”, OECD Economic Outlook: Statistics and Projections (database), http://dx.doi.org/10.1787/data-00655-en. |

|||||||||

Por esta razón, los economistas estudian el patrimonio neto, que es igual a los activos totales (financieros y no financieros) menos los pasivos totales (como se indica más adelante, en la nota 3, todos los pasivos son financieros). Por ejemplo, en el año 2010 el total de los activos financieros y no financieros de los hogares de Canadá se elevaba al 736.7% (377.3% + 360.3%), pero una vez deducidos los pasivos, que en ese año ascendían al 159.3%, el patrimonio neto alcanzó solo el 578.3% antes reseñado, muy por debajo de las cifras que figuran en el Cuadro 8.1 para los hogares del Reino Unido y superiores a las de los hogares de los Estados Unidos.

El Cuadro 8.1 muestra también el impacto sobre el patrimonio de los hogares de la burbuja especulativa de las viviendas de principios de siglo. En Estados Unidos el valor de los activos no financieros en poder de los hogares se elevó, en términos de la renta disponible bruta, desde el 230.1% en el año 2000 al 306.6% en 2005 (en un lapso de apenas 5 años). De cierta forma, este incremento se debió a un aumento del volumen de viviendas adquiridas por los hogares, pero principalmente se debió a una subida en los precios de las viviendas. Sin embargo, la caída de los precios de la vivienda en 2007, barrió cerca de la mitad de las ganancias potenciales que se habían causado, de tal forma que las ganancias por tenencia no realizadas se transformaron rápidamente en pérdidas por tenencia no realizadas, llevando a un nuevo nivel bajo los activos no financieros en poder de los hogares americanos, 211.0% en 2010. Los precios de la vivienda son menos volátiles que los de los mercados bursátiles, pero también tienen sus alzas y sus bajas. Esto importaría menos si no fuera por el impacto que tienen estas oscilaciones sobre el crecimiento económico, fundamentalmente vía el “efecto riqueza”. Desafortunadamente, el descenso de los precios de la vivienda en los Estados Unidos no solamente afectó directamente el consumo de los hogares, sino que condujo al colapso de grandes instituciones financieras, las cuales habían equivocadamente invertido en instrumentos financieros frágiles (las llamadas “sub-prime”). Este colapso condujo en 2008 y 2009 a la mayor recesión desde la Segunda Guerra Mundial.

Las cuentas de operaciones financieras, que se suelen denominar, simplemente, cuentas financieras (y también cuentas de flujos de fondos), y las cuentas de patrimonio (que también se denominan cuentas de balance, cuentas de activos y pasivos y cuentas de saldos), constituyen, dentro del Sistema de Cuentas Nacionales, la fuente de los datos que se acaban de comentar. Sin embargo, no solo existen cuentas financieras para los hogares, sino para todos los sectores institucionales (sociedades no financieras, instituciones financieras y gobierno general) y, parcialmente, para el resto del mundo. Estas cuentas permiten calcular no solo el patrimonio neto de los diferentes grupos de agentes (es decir, de los sectores institucionales) en un momento determinado, sino también cómo ha evolucionado este patrimonio a lo largo del tiempo. Este capítulo describe cómo están organizadas estas cuentas.

8.2. El principio del registro contable por partida cuádruple

Los capítulos precedentes han mostrado cómo se registran en las cuentas nacionales las operaciones de producción, consumo y distribución entre los diferentes sectores institucionales. Al final de estas operaciones, los agentes económicos se encuentran, o en situación de prestatarios, lo que quiere decir que han gastado más de lo que han recibido, o en situación de prestamistas, lo que implica que han gastado menos de lo que han recibido. Las cuentas financieras muestran cómo los sectores prestatarios obtienen los recursos financieros que necesitan y cómo los sectores prestamistas colocan sus excedentes. En general, las sociedades no financieras son, globalmente, prestatarias mientras que los hogares son, globalmente, prestamistas1. Globalmente quiere decir aquí que la condición de prestatario, o de prestamista, se aplica al sector en su conjunto, y no a cada una de las unidades que lo componen (por ejemplo, la inmensa mayoría de los hogares de bajos ingresos no están en condiciones de ser prestamistas).

Se verá aquí una sección en la cual quienes han trabajado en contabilidad de empresas reconocerán algunas convenciones que les son familiares (la llamada contabilidad por partida doble), que cada operación se registra dos veces: una como operación de producción, de consumo, etc., y otra como operación monetaria. Los contables nacionales suelen decir que cada operación se registra una vez como operación no financiera y otra como operación financiera. Este sistema de registro muestra el alto grado de integración de las cuentas nacionales.

En las sociedades actuales, basadas en el uso del dinero, cada transacción tiene como contraparte un movimiento de fondos (salvo si se trata de operaciones de trueque, que se registran únicamente como operaciones no financieras). Los contables nacionales dicen que cada operación no financiera tiene una “contrapartida” financiera. Por ejemplo, el hogar H compra un televisor por 300 USD. Esto da lugar al registro de una operación de consumo de 300 USD entre sus operaciones no financieras. Como consecuencia de la compra, la cuenta corriente del hogar H en el banco se reduce en 300 USD, que se refleja como una operación financiera, lo que equivale a decir que se registra en la cuenta financiera. Por tanto, cada una de las operaciones que realiza un agente da lugar a dos registros o anotaciones: uno en las cuentas no financieras y el otro en la cuenta financiera, como se muestra en las cuentas tipo T que figuran a continuación.

|

Transacciones no financieras |

Transacciones financieras |

||||

|---|---|---|---|---|---|

|

Usos |

Recursos |

Usos |

Recursos |

||

|

Consumo |

300 |

Disminución de depósitos bancarios |

300 |

||

Enseguida se registra la misma operación, pero esta vez desde el punto de vista de la sociedad C, que es la que ha vendido el televisor al hogar H. Como en el caso del hogar, se realizan dos registros, que en el caso de la sociedad figuran ambos como “recursos”: uno como producción, entre las operaciones no financieras, y el otro como un incremento de los depósitos bancarios de la sociedad, entre las operaciones financieras.

|

Transacciones no financieras |

Transacciones financieras |

||||

|---|---|---|---|---|---|

|

Usos |

Recursos |

Usos |

Recursos |

||

|

Producción |

300 |

Aumento del depósito en el banco |

300 |

||

Esto quiere decir que, en total, una sola operación se registra cuatro veces en las cuentas nacionales, de ahí viene el cuádruple registro contable a que se alude en el título de esta sección. En suma, cada operación se registra dos veces en cada uno de los sectores que intervienen en ella.

En la práctica, las cuentas financieras son un poco más complicadas de lo que se ha ilustrado. Por una parte, y siguiendo con el ejemplo anterior, en lugar de registrar los movimientos de fondos en empleos y en recursos, según que correspondan a un aumento, o a una disminución, de depósitos bancarios, todas las operaciones de este tipo se registran en el mismo lado de las cuentas T.

Además, el equivalente de la columna de “usos” se ha denominado, por el momento “variaciones de activos” (que se designa por Δ Activos) y el equivalente de la columna de “recursos” se ha denominado “variaciones de pasivos” (que se designa por Δ Pasivos). Con estas denominaciones, el ejemplo anterior queda:

|

Transacciones no financieras |

Transacciones financieras |

||||

|---|---|---|---|---|---|

|

Usos |

Recursos |

Δ Activos |

Δ Pasivos |

||

|

Consumo |

300 |

Saldo en el banco |

-300 |

||

|

Transacciones no financieras |

Transacciones financieras |

||||

|---|---|---|---|---|---|

|

Usos |

Recursos |

Δ Activos |

Δ Pasivos |

||

|

Producción |

300 |

Saldo del banco |

+300 |

||

Se verá que esto lleva a que en las cuentas financieras aparezcan operaciones con signo negativo. Así, la reducción de 300 USD en los depósitos bancarios de los hogares se registra como -300 en la columna de variación de activos. Puede que esto complique un poco las cosas, pero es perfectamente comprensible, ya que un número negativo muestra una disminución del activo financiero en cuestión – en este caso una disminución de los depósitos bancarios –. Puesto que en un período determinado habrá muchos movimientos en las cuentas bancarias, unos positivos y otros negativos, las cuentas financieras solo registrarán la suma algebraica (neta) de estos movimientos considerados en su conjunto.

En el lado del pasivo figuran las deudas. Para complicar un poco más el ejemplo, supóngase, como se hace más abajo, que el hogar H ha contraído un préstamo de 300 USD para pagar el televisor, lo que hace aparecer un incremento de deuda de 300 USD en la columna de “variaciones de pasivos”, que corresponde a un incremento de la misma cuantía de los depósitos bancarios del hogar. Obsérvese que es completamente posible encontrar un número negativo entre las variaciones de pasivos. Por ejemplo, el reembolso de una deuda por un hogar se registra con un número negativo en la columna de la derecha, en la que se reflejan las “variaciones de pasivos” (un ejemplo más completo figura en la sección “Un ejemplo más completo de los registros en las cuentas financieras”, que figura al final del capítulo, en el apéndice “Precisiones adicionales”). Un último cambio en la presentación de las cuentas consiste en colocar la cuenta financiera de cada agente debajo de las cuentas no financieras, y no al lado de ellas.

|

Cuentas del hogar H |

Cuentas de la sociedad C |

||||

|---|---|---|---|---|---|

|

Transacciones no financieras |

Transacciones no financieras |

||||

|

Usos |

Recursos |

Usos |

Recursos |

||

|

Consumo |

300 |

Producción |

300 |

||

|

Cuentas del hogar H |

Cuentas de la sociedad C |

|||||

|---|---|---|---|---|---|---|

|

Transacciones financieras |

Transacciones financieras |

|||||

|

Δ Activos |

Δ Pasivos |

Δ Activos |

Δ Pasivos |

|||

|

Saldo del banco (dinero del préstamo) |

+300 |

Préstamo obtenido |

+300 |

Saldo en el banco |

+300 |

|

|

(pago de TV) |

-300 |

|||||

Las cuentas tipo T facilitan visualizar todas las relaciones contables que intervienen en el registro cuádruple y que, en adelante, se denominarán “identidades contables”. La primera identidad contable es la consolidación, o anulación, de la fila de las operaciones no financieras, donde se observa que el consumo de 300 USD que figura en la columna de los usos es igual a la producción de 300 USD que figura en la columna de recursos. En las cuentas no financieras, al contrario de lo que sucede en la cuenta financiera, no hay cifras negativas (aunque existen excepciones). Sin embargo, es válido colocar un signo negativo “virtual” en una operación de la columna de usos y un signo positivo, también “virtual”, en una operación de la columna de recursos. De este modo, se puede anotar un consumo de “menos” 300 USD y una producción de “más” 300 USD, de donde resulta que (-300 + 300) = 0, lo que pone de manifiesto que se respeta la identidad contable.

Si, por el momento, no se tienen en cuenta las complicaciones que puede introducir la existencia de un préstamo contraído por los hogares, la segunda identidad contable consiste en la anulación de la fila de las operaciones financieras, en la que los -300 USD de los retiros bancarios del hogar H son iguales a los + 300 USD de los depósitos bancarios de la sociedad C: (-300 + 300) = 0.

Para visualizar mejor estas dos relaciones contables se puede introducir un saldo contable fundamental en tanto que proporciona el enlace entre las operaciones no financieras y las operaciones financieras, cual es la capacidad (+)/necesidad (-) de financiación, cuyo código es B9, y que también se conoce como préstamo neto/endeudamiento neto.

La capacidad (+)/necesidad (-) de financiación es el saldo de todas las transacciones no financieras. Una vez los distintos agentes han obtenido su producción, han sido remunerados por su trabajo, han consumido, han pagado sus impuestos y recibido las prestaciones sociales que pudieran corresponderles, etc., el resultado es que, o bien han gastado menos de lo que han recibido, en cuyo caso tienen capacidad de financiación (es decir, realizan un préstamo neto), o bien han gastado más de lo que han recibido, en cuyo caso han precisado endeudarse incurriendo en necesidad de financiación (es decir, han contraído un endeudamiento neto). Este saldo contable, como cualquier saldo similar de las cuentas no financieras, se anota, convencionalmente, en la columna de los usos y se calcula como la suma de los recursos menos la suma de los usos. Si el resultado es positivo, existe capacidad de financiación (es decir, se ha concedido un préstamo neto) y si es negativo existe necesidad de financiación (es decir, se ha incurrido en un endeudamiento neto). Las cuentas nacionales presentan la capacidad (+)/necesidad (-) de financiación como un solo elemento, simplemente para simplificar, asignando un signo positivo a la capacidad de financiación (o préstamo neto) y un signo negativo a la necesidad de financiación (o endeudamiento neto). El cuadro siguiente muestra las cuentas del ejemplo que figura más arriba incluyendo el saldo contable B9.

B9 es el saldo contable de todas las operaciones no financieras y, al mismo tiempo, el saldo de todas las operaciones financieras. Por esta razón aparece el mismo número al final de la cuenta de operaciones financieras, aunque en este caso el saldo se sitúa convencionalmente en la columna de la derecha y se calcula como la suma de las variaciones de activos menos las variaciones de pasivos. Desde el punto de vista de las cuentas financieras, este saldo se puede interpretar como una variación del patrimonio financiero neto (de la riqueza financiera neta). Si un agente está en situación de capacidad de financiación (es decir, de realizar un préstamo neto), esto quiere decir que, si todo lo demás sigue igual (es decir, si no se tienen en cuenta movimientos en el precio de los activos y otras variaciones en volumen), el citado agente ha aumentado su patrimonio financiero durante el período. Debe observarse que esto puede obedecer a diversos factores. El agente puede haber visto incrementados sus activos sobre otros agentes, haber reducido sus deudas, o una mezcla de ambos. Por el contrario, si un agente está en situación de necesidad de financiación (es decir, si ha incurrido en un endeudamiento neto), esto quiere decir que, si todo lo demás sigue igual, el citado agente ha disminuido su patrimonio financiero durante el período.

|

Cuentas del hogar H |

Cuentas de la sociedad C |

||||||

|---|---|---|---|---|---|---|---|

|

Transacciones no financieras |

Transacciones no financieras |

||||||

|

Usos |

Recursos |

Usos |

Recursos |

||||

|

Consumo |

300 |

Producción |

300 |

||||

|

B9. Préstamo neto/ahorro neto |

-300 |

B9. Préstamo neto/ahorro neto |

+300 |

||||

|

Transacciones financieras |

Transacciones financieras |

||||||

|

Δ Activos |

Δ Pasivos |

Δ Activos |

Δ Pasivos |

||||

|

Saldo banco |

-300 |

Saldo banco |

+300 |

||||

|

B9. Préstamo neto/ahorro neto |

-300 |

B9. Préstamo neto/ahorro neto |

+300 |

||||

La última identidad contable resulta de la estricta igualdad (teórica) entre el saldo contable de las cuentas no financieras y el saldo contable de la cuenta financiera. Por definición, estos dos saldos “B9s” son iguales. Esta igualdad se respeta para cada uno de los agentes – sociedades y hogares – en el ejemplo que se viene exponiendo en esta sección. Lamentablemente no se respeta en los cuadros de las cuentas nacionales que se vienen publicando. Esto no se debe a que existan excepciones a la regla general sino a que las fuentes estadísticas que se utilizan para los cálculos de las cuentas no financieras son diferentes de las que se utilizan para elaborar las cuentas financieras. La diferencia entre una y otra medición del B9 se denomina “discrepancia estadística”, y su existencia explica por qué, para poder diferenciarlos, el saldo B9 de las cuentas no financieras se denomina, a veces, “B9A” y el de las cuentas financieras “B9B”. Solo en el sector gobierno general no aparece, en algunos casos, una discrepancia estadística entre B9A y B9B, gracias tanto a la calidad y a la consistencia de la información disponible sobre las cuentas de este sector como a la necesidad de producir las cuentas más “limpias” posibles, como sucede en Europa, donde la elaboración de estas cuentas está sujeta a un estricto escrutinio por parte de la Comisión Europea (véase el Capítulo 9). Por lo tanto, en el caso del sector gobierno general, B9A suele ser igual a B9B.

Es esencial haber captado bien el sentido de las tres identidades contables que se acaban de exponer, para poder registrar de manera adecuada algunas operaciones muy complejas (véanse los Ejercicios 2 y 3 al final de este capítulo). Un importante corolario de estas tres identidades, o teoremas, contables es que en una economía cerrada (sin relaciones con el resto del mundo), la suma de la capacidad y de la necesidad de financiación de todos los sectores es cero por definición. Dicho de otra forma, el préstamo neto que realiza un agente (la capacidad de financiación que tiene un agente) es necesariamente el endeudamiento neto en que incurre otro agente (es la necesidad de financiación de otro agente), como puede comprobarse en el Recuadro 8.1. En una economía abierta, la suma del préstamo neto y del endeudamiento neto de los agentes residentes es igual al préstamo neto, o al endeudamiento neto, del resto del mundo, pero con distinto signo.

Recuadro 8.1. Ahorro e inversión

El modelo keynesiano básico que se enseña en las clases elementales de macroeconomía es:  e

e  . Estas ecuaciones se leen de la siguiente forma: la demanda Y es igual al consumo C más la inversión I; el ingreso R es igual a la producción Y; la cual es, a su vez, igual a la demanda. De aquí se deriva la bien conocida ecuación:

. Estas ecuaciones se leen de la siguiente forma: la demanda Y es igual al consumo C más la inversión I; el ingreso R es igual a la producción Y; la cual es, a su vez, igual a la demanda. De aquí se deriva la bien conocida ecuación:

que establece la ecuación básica de que el ahorro es igual a la inversión. Si se supone que las empresas no autofinancian sus inversiones y que los hogares no invierten, esta ecuación es equivalente al teorema que establece que la suma de la capacidad (+)/necesidad (-) de financiación es cero en una economía cerrada. En la práctica, los hogares ahorran y, al hacerlo, se convierten en prestamistas netos. Por su parte, las empresas tienen que encontrar financiación para poder llevar a cabo sus inversiones. Bajo las condiciones simplificadas que se presentan aquí, la capacidad de financiación de los hogares cubre, exactamente, por definición, la necesidad de financiación de las empresas. Esto es una reformulación del modelo keynesiano básico y una prueba de la convergencia que existe entre ese modelo y el de cuentas nacionales.

Es altamente recomendable que, tras realizar una primera lectura de este capítulo, se complete el Ejercicio 2, que, además de servir de ilustración de las identidades contables, pone de manifiesto que algunas operaciones son estrictamente financieras, en el sentido de que no tienen ninguna contrapartida no financiera. Por ejemplo, si un hogar vende acciones solo se registran en sus cuentas dos movimientos de activos financieros, sin ninguna anotación de contrapartida en sus cuentas no financieras.

8.3. Activos y pasivos financieros

En el ejemplo simplificado que se viene exponiendo, se ha introducido solo un tipo de activo financiero (la cuenta bancaria) y solo dos agentes. En realidad, existe una muy amplia gama de derechos y obligaciones y gran variedad de sectores institucionales. En particular hay un detalle considerable en las cuentas financieras que conciernen a las diferentes categorías de instituciones financieras. La lista completa de estos sub-sectores financieros se presenta en el Recuadro 10.2 del Capítulo 10.

El alcance completo de la información que proporcionan las cuentas financieras completas se puede observar en el recuadro “Sistema integrado de cuentas financieras”, que figura en el apéndice “Precisiones adicionales”, al final de este capítulo. Sin embargo, antes de entrar en sus detalles es útil empezar con una presentación simplificada de las cuentas de operaciones financieras para mostrar que las cosas no son tan complicadas como parecen en el sistema integrado.

|

Δ Activos Financieros |

Δ Pasivos |

|||

|---|---|---|---|---|

|

Instituciones Financieras (IF) |

Agentes no financieros (ANF) |

Instituciones Financieras (IF) |

Agentes no financieros (ANF) |

|

|

Depósitos |

W |

W |

||

|

Préstamos |

X |

X |

||

|

Financiación interbancaria |

Y |

Y |

||

|

Títulos valores |

Z1 |

Z2 |

Z3 |

Z4 |

En esta presentación simplificada se han indicado con letras mayúsculas las celdas del cuadro donde se producen la mayor parte de las transacciones y donde se encuentran las principales identidades contables. Como muestra la presentación, las cuentas financieras detallan las variaciones que tienen lugar en los activos y pasivos entre el sector de las instituciones financieras (principalmente bancos) y los sectores no financieros (hogares, sociedades no financieras, gobierno general). Los principales activos financieros se muestran en la columna de la izquierda: depósitos (incluyendo cuentas corrientes), préstamos (es decir, préstamos bancarios a sociedades y hogares), financiación interbancaria (todas las operaciones entre bancos que son necesarias para que el sistema financiero funcione adecuadamente, véase el Recuadro 8.2) y valores (acciones y obligaciones).

Por ejemplo, los depósitos (W) son activos de los sectores no financieros y pasivos de las instituciones financieras, y el total de unos es igual al total de otros. Los préstamos (X) son, principalmente, activos de las instituciones financieras y pasivos de los sectores no financieros y, de nuevo, los dos totales son iguales. Los montos involucrados en la refinanciación interbancaria (Y) son, con frecuencia, astronómicos, y aunque son, de hecho, internos y característicos del sector de las instituciones financieras, con aproximadamente las mismas sumas registradas como activos y pasivos, fueron, en parte, el origen de la crisis financiera de 2007-08. Solo los valores (Z) se contabilizan en el lado del activo y en el de los pasivos en prácticamente todos los sectores institucionales y en el sector resto del mundo. La excepción es el sector hogares, que no emite valores. Como en el caso de las identidades que se cumplen en las otras líneas del esquema, el total de valores emitidos (Z3 + Z4) es igual al total de valores adquiridos (Z1 + Z2).

Recuadro 8.2. ¿Hubieran podido utilizarse las cuentas financieras para anticipar la crisis financiera del 2007-08?

Noventa y nueve por ciento de los macroeconomistas y expertos de auditoria no fueron capaces de anticipar la inminente crisis de 2007-08, que se inició en los Estados Unidos con la llamada crisis “sub-prime”. Las sub-prime eran hipotecas de vivienda que se emitieron sin tomar precauciones sobre la posibilidad de pago de los beneficiarios. Se les “empaquetó” en activos financieros (valores respaldados con activos) y vendidos en el mercado con excelentes calificaciones, cuando en realidad eran tóxicos. ¿Se hubiera podido ver la tempestad ganando fuerza si se hubieran examinado las cuentas financieras con mayor cuidado? Cuando se estudia a posteriori un gráfico como el Gráfico 8.1, que muestra los nuevos préstamos a largo plazo (esencialmente hipotecas sobre vivienda) tomados por los hogares de Estados Unidos durante las últimas dos décadas, expresados en término de ingreso disponible, se ve claramente que la curva alcanza niveles altos inexplorados justo antes de la crisis. Quizás los economistas hubieran debido estudiar mejor las cuentas financieras. Sin embargo, es fácil ver el problema a posteriori cuando se ve la caída en la curva después de la crisis. Era más difícil antes, en particular porque las cuentas financieras no dan información sobre el nivel de riego asociado con los instrumentos financieros. Era fácil ver que las hipotecas tenían un crecimiento explosivo. No era fácil ver que eran tóxicas. Tal como se discute en el Capítulo 13, las cuentas financieras no son suficientemente detalladas, en particular respecto de los derivados financieros (la Reserva Federal de los Estados Unidos no publicaningún dato sobre derivados financieros en su “flujo de fondos”) que fueron el epicentro de la crisis. Luego de la crisis, el G20 y las organizaciones internacionales comenzaron a desarrollar datos financieros más adecuados para un análisis de riesgo. ¿Evitarán la próxima crisis financiera?

De hecho, hay más filas y columnas en el cuadro de operaciones financieras del sistema de cuentas nacionales de las que figuran en el cuadro simplificado a que se ha hecho referencia. En particular, varios activos financieros se clasifican por su grado de “liquidez” (término financiero que mide la rapidez, y la facilidad, con la que un activo puede transformarse en caja o en otro medio de pago generalmente aceptado: un depósito a la vista en un banco es muy líquido, pero una acción lo es menos porque primero tiene que venderse, lo que, además, implica el pago de una comisión). La que sigue es la lista de los principales activos financieros que registran las cuentas nacionales. La lista de los pasivos es idéntica a la de los activos financieros, en tanto que los activos financieros de un sector o agente son, necesariamente, los pasivos de otro sector o agente (véase el Recuadro 8.3).

Fuente: Bureau of Economic Analysis (2013), National Income and Product Accounts Tables and OECD (2013), “Financial Accounts: Non-consolidated flows, annual”, OECD National Accounts Statistics (database), http://dx.doi.org/10.1787/data-00023-en.

Recuadro 8.3. Trucos del oficio: cómo distinguir un activo financiero de uno no financiero

Un activo financiero de un agente siempre corresponde a un pasivo de otro agente. Por ejemplo, un depósito bancario es un activo de un hogar y un pasivo del banco donde se mantiene. Los billetes son activos de quienes los poseen y un pasivo del banco central que los emite. Un préstamo es un activo del prestamista y un pasivo del prestatario y así en todos los casos. La única excepción a esta regla es el oro “monetario” en poder de las autoridades monetarias, que normalmente son los bancos centrales (una adquisición de oro monetario incrementa los activos financieros de la autoridad monetaria y la contrapartida de esta anotación es una disminución de los activos financieros del resto del mundo). Por su parte, los activos no financieros no tienen una contrapartida que se pueda identificar. Si un hogar posee una vivienda, esta figura entre sus activos, pero no es pasivo de nadie. Una empresa posee una máquina, que forma parte de sus activos, pero no hay ningún agente para el que esta máquina constituya un pasivo.

La lista de los activos financieros se presenta a continuación, de acuerdo con la nueva clasificación del SCN 2008/ESA 2010 (entre paréntesis aparece la clasificación anterior (SCN 1993/ESA1995) pero solo cuando es diferente de la nueva):

F1 – Oro monetario y Derechos Especiales de Giro (DEG). Normalmente, este ítem solo figura en las cuentas de los bancos centrales. Incluye el oro que se conserva como reserva monetaria por un banco central más los Derechos Especiales de Giro (DEG). Estos últimos son unos activos especiales creados por el Fondo Monetario Internacional y mantenidos por los bancos centrales. Hay dos excepciones. En el Reino Unido, F1 se registra en el subsector S1311 (gobierno central), mientras que en Estados Unidos se divide entre el subsector S121 (banco central) y el S1311 (gobierno central).

F2 – Efectivo y depósitos. Este ítem comprende el “efectivo”, código F21 (que es un activo del que lo mantiene en su poder y un pasivo del emisor, que suele ser el banco central). También incluye los “depósitos transferibles”, código F22, que comprende los depósitos a la vista y los “otros depósitos” (F29). El ítem F2 no corresponde exactamente a los agregados monetarios (véase la Sección sobre las “Cuentas financieras y oferta monetaria: el ejemplo de la zona euro” en las Precisiones adicionales que figuran al final del capítulo).

F3 – Títulos de deuda (SCN 1993: Valores distintos de acciones). En el SCN 1993, este rubro se descomponía en dos subcategorías: F33 “valores distintos de acciones, excepto derivados financieros”, y F34 “derivados financieros”. En el SCN 2008, los derivados financieros no se clasifican en este rubro sino como F71 (ver más adelante). Por tanto, en el SCN 2008 este rubro incluye solamente títulos de deuda, divididos en dos subcategorías: títulos a corto plazo (F31) y títulos a largo plazo (F32) e incluye, en particular, los títulos emitidos por el Tesoro público para financiar el déficit público. Incluye también todo tipo de bonos emitidos por las sociedades no financieras y las instituciones financieras.

F4 – Préstamos. Se incluyen en este ítem todos los activos financieros que se crean cuando los acreedores prestan directamente dinero a los deudores. Comprende los créditos al consumo, créditos para la adquisición de viviendas y créditos a todo tipo de negocios. Como en el caso del rubro F3, el rubro F4 se descompone en dos subcategorías: Préstamos a corto plazo (a menos de un año) y préstamos a largo plazo (a más de un año). Esta descomposición tiene sus limitaciones ya que, por un lado, los préstamos pueden a veces renegociarse y, por otro, un préstamo a largo plazo se convierte, al final de su vida, en un préstamo a corto plazo.

F5 – Acciones y participaciones en fondos de inversión (SCN 1993: Acciones y otras participaciones). Este rubro incluye tanto las acciones cotizadas como las no cotizadas (F51) y las participaciones en los fondos de inversión (F52). La valoración de acciones no cotizadas es el talón de Aquiles de las cuentas financieras. La cuestión es que es muy difícil estimar cuál podría ser su precio de mercado dado que, por definición, no hay un mercado para las acciones no cotizadas. Por otra parte, debe tenerse en cuenta que las acciones aparecen como pasivos de las sociedades no financieras y de las instituciones financieras, a pesar de que no son una deuda de estos sectores, sino que forman parte de sus “fondos propios”. Las participaciones en fondos de inversión (F52) son participaciones que se conservan de forma indirecta a través de carteras gestionadas por bancos y otras instituciones financieras (incluidos los portafolios de inmuebles). Este ítem es cada vez más importante, debido a que, aparentemente, los hogares prefieren este tipo de producto a la tenencia directa de acciones y obligaciones.

F6 – Sistemas de seguros, de pensiones y garantías estandarizadas (SCN 1993: Reservas técnicas de seguros). En el SCN 1993, este rubro lo conformaban dos elementos, el F61 “participación neta de los hogares en las reservas de seguro de vida y en las reservas de los fondos de pensiones” y el F62 “prepagos de primas y reservas para siniestros”. En términos de tenencias, el rubro F61 representaba el valor acumulado de los ahorros invertidos por los hogares en contratos de seguros de vida y en los fondos de pensiones por capitalización. El valor de estos activos se atribuye, en cuentas nacionales, a los hogares, a pesar de que, en la contabilidad empresarial, figuran en los balances de las que los gestionan. Esta atribución es fiel reflejo de la realidad económica, en tanto que el ahorro pertenece a los hogares y no a las compañías que lo gestionan. Realmente, en un momento determinado, estas sumas habrán de volver a los hogares bajo forma de renta vitalicia o pensiones de jubilación. La deuda implícita de los planes de pensiones de prestación definida (“reparto”) también conocidos como sistemas “pay as you go” (que en la mayoría de los casos corresponde al sistema de pensiones de la seguridad social obligatoria y al sistema en vigor para los funcionarios públicos, al menos en algunos países europeos), no se registran en las cuentas nacionales. Por el momento, las diferencias institucionales entre países, en lo que respecta a los planes de pensiones (capitalización frente a prestación definida), llevan a que aparezcan diferencias muy significativas en las cuentas financieras, que dificultan las comparaciones internacionales. En particular, los compromisoscausados por concepto de pensiones (es decir, el derecho a recibir pensiones en el futuro) aparecen contabilizados como activos de los hogares en las cuentas de los países en los que predominan los sistemas de capitalización, mientras que estos derechos no aparecen registrados en las cuentas de los países que tienen establecidos sistemas de seguridad social de prestación definida (como Francia, Alemania, Italia y España). La dificultad para las comparaciones internacionales debería resolverse mediante la elaboración, por todos los países miembros de la OCDE, de un cuadro suplementario, en el cual se estimen todas las obligaciones de pensión, incluyendo la seguridad social. El rubro F62 representa el monto de las primas de seguros de accidentes que se pagan por adelantado y el de las indemnizaciones por siniestros todavía en trámite de liquidación por las compañías de seguros a sus beneficiarios.

En el SCN 2008, este rubro se denomina “Sistemas de seguros, de pensiones y garantías estandarizadas”. El antiguo F62 es ahora F61 (“Reservas técnicas para seguros de accidentes”). El antiguo F61 se ha dividido en cuatro subcategorías (F62 a F65) y se ha creado la nueva categoría “F66 Provisiones para ejecuciones bajo sistemas de garantías estandarizadas”. En el SCN anterior esta última modalidad no se reconocía como activo/pasivo financiero.

F7 – Derivados financieros y opciones sobre acciones asignadas a los asalariados (SCN 1993: F34). Este es un elemento bastante grande pero casi exclusivamente relacionado con refinanciaciones interbancarias, excepción hecha de la pequeña categoría de opciones sobre acciones (F72). La descripción de los derivados financieros es demasiado técnica para este manual.

F8 – Otras cuentas por recibir/por pagar (SCN 1993: F7). Este ítem se compone de los elementos F81 (SCN 1993: F71) “créditos comerciales y anticipos” y F89 (SCN 1993: F79) “otras cuentas por recibir/por pagar. El primero de estos es importante pues incluye los créditos relacionados con operaciones comerciales (en Francia, por ejemplo, los pagos entre empresas por bienes y servicios se realizan en un plazo de 60 días, lo que implica que el vendedor acepta entregar el producto 60 días antes de la fecha en que los va a cobrar). El segundo elemento incluye, en particular, todos los créditos implícitos relativos a los salarios, los impuestos, los alquileres, etc. Al igual que la contabilidad empresarial, las cuentas nacionales registran las operaciones siguiendo el “principio de causación”. Esto significa que las operaciones se deben registrar de tal manera que las cuentas reflejen en cualquier momento el valor de los derechos y obligaciones de los agentes. Por ejemplo, incluso si el salario de un empleado se pagara con un retraso de dos o tres meses, el salario se tendría que contabilizar en el mes durante el que se ha realizado el trabajo que remunera ese salario, porque es en ese período en el que el empresario ha contraído la obligación de pagar. Puesto que el salario se ha registrado, pero no ha sido pagado, el asalariado ha otorgado un crédito a la empresa, que se registra en la subcategoría F89. Una contabilización similar se hace en el caso de un impuesto ya exigible pero que todavía no ha sido pagado.

8.4. El vínculo entre los flujos financieros y los stocks

Como se indicó al principio de este capítulo, el principal objetivo de las cuentas financieras completas es presentar información sobre el patrimonio neto – los activos menos los pasivos, o riqueza neta – de los sectores institucionales. El balance, o stock, de los activos y pasivos se registra en un momento dado del tiempo. En las cuentas nacionales este momento suele ser el 31 de diciembre, pero muchos países, y el Banco Central Europeo, publican también cuentas financieras trimestrales. Sirva como ejemplo el hogar H del Reino Unido, que el 31 de diciembre del año A tiene 2 000 GBP en una cuenta bancaria, posee acciones por valor de 13 500 GBP y bonos por 23 000 GBP, mientras que sus deudas a corto plazo ascienden a 3 500 GBP (por crédito al consumo) y sus deudas a largo plazo a 7 500 GBP (en concepto de crédito hipotecario).

|

Activos financieros |

|

|

F2. Efectivo y depósitos |

2 000 |

|

F5. Acciones |

13 500 |

|

F3. Valores diferentes de acciones |

23 000 |

|

Pasivos |

|

|

F41. Préstamos a corto plazo |

3 500 |

|

F42. Préstamos a largo plazo |

7 500 |

Partiendo de esta situación al 31/12/A, supóngase que el hogar al que se viene haciendo referencia realiza la siguiente serie de operaciones financieras durante el año A + 1. Gasta 35 000 GBP en consumo, recibe 37 000 GBP en sueldos y salarios, vende 6 500 GBP de acciones y amortiza 1 500 GBP de su deuda a corto plazo y 2 500 GBP de su deuda a largo plazo. Estas transacciones (flujos financieros) se registrarán en las cuentas financieras como movimientos entre dos saldos financieros consecutivos (entre dos balances financieros).

|

Δ Activos financieros (adquisición neta de activos financieros)y |

Durante A + 1 |

|---|---|

|

F2. Efectivo y depósitos |

-35 000 |

|

+37 000 |

|

|

+6 500 |

|

|

-1 500 |

|

|

-2 500 |

|

|

=4 500 |

|

|

F5. Acciones |

-6 500 |

|

Δ Pasivos (incurrencia neta en pasivos) |

Durante A + 1 |

|

F41. Préstamos a corto plazo |

-1 500 |

|

F42. Préstamos a largo plazo |

-2 500 |

Las operaciones financieras se registran a los precios realmente pagados, es decir, en libras esterlinas corrientes. En el caso de las operaciones que utilizan instrumentos denominados en otras monedas (euros, dólares, yenes, etc.) se aplican las tasas de cambio en vigor el día en que tuvo lugar la operación, y en el caso de las operaciones con acciones y bonos, cuyo precio de mercado está sujeto a variaciones, se aplican los precios vigentes en el momento en el que tuvo lugar la compra o la venta.

Se podría pensar que la situación al 31/12/A + 1 es igual a la situación al 31/12/A más las operaciones que han tenido lugar durante el año A + 1. Sin embargo, debe tenerse en cuenta, al menos, el impacto de las variaciones de los precios de los distintos activos. Aplicando los principios generales de las cuentas nacionales, los saldos financieros (y no financieros) de activos y pasivos, se valoran a los precios de mercado en vigor a la fecha de referencia de las cuentas, que normalmente es el 31 de diciembre en las cuentas anuales y el último día del trimestre calendario en las cuentas trimestrales. Ahora bien, los precios de mercado de las acciones y de los bonos cambian (por ejemplo, el valor de un bono varía en proporción inversa a las variaciones de las tasas de interés; véase, al final del capítulo, la Sección “El valor de los activos y su relación con la teoría económica”, en las Precisiones adicionales). Por tanto, el valor de un activo en poder de un agente puede variar entre el 31/12/A y el 31/12/A + 1, incluso en ausencia de operaciones de todo tipo, simplemente por las variaciones de precios que se producen en el mercado, que ocasionan ganancias por tenencia, en el caso de movimientos de precios al alza, y pérdidas por tenencia, en el caso de movimientos a la baja.

Volviendo al hogar al que se viene haciendo referencia, supóngase, por ejemplo, que el precio medio de las acciones que mantiene en su poder disminuye un 20% entre el 31/12/A y el 31/12/A + 1. Se puede también suponer que como anticipación a esta caída el hogar vendió una parte importante de sus acciones (y, para simplificar las cosas, que esta venta tuvo lugar al principio del año, antes de que cayeran los precios). El hogar habrá sufrido por tanto una pérdida por tenencia del 20% sobre las restantes 7 000 GBP que mantiene en acciones, es decir, una pérdida de 1 400 GBP. Supóngase además que el portafolio de bonos del hogar se compone de bonos del Tesoro al 6% y que el tipo de interés de los bonos cayó a 4% durante el año. En este caso, el valor de mercado de los bonos se habrá elevado (véase el Ejercicio 4 sobre el cálculo del valor de los bonos). Supongamos que esto produce una ganancia por tenencia de 3 200 GBP. Todos estos cambios de precios de los activos se registran en una cuenta especial conocida como “cuenta de revaluación”. Como, en el ejemplo que se viene siguiendo, ni la posesión de efectivo, que figura en el lado del activo, ni los préstamos, que figuran en el lado del pasivo, están sujetos a variaciones de precios, no aparece ninguna revalorización para estos instrumentos.

|

Δ Activos financieros sujetos a revalorización |

Durante A + 1 |

|---|---|

|

F5. Acciones |

1 400 |

|

F3. Valores diferentes de acciones |

+3 200 |

Se está ya en condiciones de determinar el valor del saldo financiero al final del período A + 1, que es igual al saldo, o stock, inicial a final del año A (o al principio del año A + 1) más las operaciones de activos y pasivos durante el año más las revalorizaciones. Por ejemplo, el importe de las acciones al 31/12/A + 1 es igual a 13 500 GBP (saldo al 31/12/A) menos 6 500 GBP (venta de acciones) menos 1 400 GBP (pérdidas por tenencia de las acciones que quedan en el portafolio), lo que asciende a 5 600 GBP.

|

Activos financieros y pasivos 31/12/A |

Transacciones financieras Durante A + 1 |

Revalorizaciones Durante A + 1 |

Activos financieros y pasivos 31/12/A + 1 |

|

|---|---|---|---|---|

|

Activos |

||||

|

F2. Efectivo y depósitos |

2 000 |

4 500 |

6 500 |

|

|

F5. Acciones |

13 500 |

-6 500 |

-1 400 |

5 600 |

|

F3. Valores diferentes de acciones |

23 000 |

3 200 |

26 200 |

|

|

Pasivos |

||||

|

F41. Préstamos a corto plazo |

3 500 |

-1 500 |

2 000 |

|

|

F42. Préstamos a largo plazo |

7 500 |

-2 500 |

5 000 |

Este ejemplo presenta la información completa disponible con la que se elaboran las cuentas financieras de los hogares (con la excepción de una cuenta especial denominada “otras variaciones del volumen de activos”, a la que se alude más adelante). Las cuentas financieras completas (sistema integrado de cuentas financieras) muestran las cuentas de operaciones financieras, las cuentas de revalorización, la cuenta de otras variaciones del volumen de activos (no incluida en este ejemplo) y las cuentas de patrimonio financiero (también denominadas balances financieros o “cuentas de activos y pasivos financieros”, que se componen de los saldos, o stocks, de los distintos ítems) para todos los sectores institucionales – hogares, sociedades no financieras, instituciones financieras, gobierno general e ISFLSH –. Al conjunto de cuentas de revalorización y de otras variaciones del volumen de activos se les denomina cuentas de conciliación, porque, junto a las operaciones, “concilian” los activos y pasivos del principio con los del final del período. Como cabía esperar, todas estas cuentas son particularmente detalladas en el caso de las instituciones financieras, las cuales juegan un papel crucial en la gestión de las relaciones financieras entre los distintos sectores y constituyen la principal fuente estadística de las cuentas financieras.

Las cuentas financieras completas se componen de tres partes. Primero, están las transacciones financieras, que se reagrupan en la cuenta de transacciones financieras. A continuación, figuran tanto la cuenta de revalorización como la cuenta que refleja las otras variaciones en el volumen de activos financieros (es decir, la cuenta de conciliación) y, finalmente, los patrimonios financieros, que muestran las posiciones o saldos (stocks). El patrimonio financiero constituye el componente financiero de las cuentas de patrimonio que se describen en la sección final de este capítulo. Un ejemplo del sistema integrado constituido por las cuentas que se han mencionado se recoge, en la sección “Sistema integrado de cuentas financieras”, que figura en el apéndice “Precisiones adicionales”, que figura al final del capítulo. En esa sección se reproduce una síntesis de las “Cuentas Financieras de la Economía Española”, que elabora el Banco de España, en la que se muestra el patrimonio financiero al principio de 2012, los flujos que lo modifican a lo largo del año 2012 (es decir, las operaciones financieras, las revalorizaciones y las otras variaciones en volumen) y el patrimonio financiero al final de 2012, resultado de estas modificaciones. Todas esas cuentas están referidas al total de la economía y del resto del mundo, y a cada uno de los sectores residentes que componen el total de la economía, es decir, sociedades no financieras, instituciones financieras, gobierno general, hogares e ISFLSH. Para simplificar, esta sección no cubre las sociedades no financieras ni el gobierno general.

En su conjunto, estos cuadros muestran para cada sector institucional los detalles de la contrapartida financiera de su capacidad/necesidad de financiación (préstamo neto/endeudamiento neto) y la composición del patrimonio neto. A la inversa, es posible conocer para un activo financiero concreto – por ejemplo, las acciones – emitido por un sector, o por el conjunto de ellos, el monto de las emisiones netas en el período y los sectores que las han adquirido, y finalmente, en los patrimonios financieros de la economía en su conjunto, el valor total de las acciones en circulación en la economía al principio y al final del período dado (en este caso el año 2012), los sectores que las han emitido y los que las mantienen en portafolio. Las cuentas financieras se empezaron a elaborar anualmente, referidas, en principio, al sector instituciones financieras (bancos centrales, bancos, otros intermediarios financieros, véase la Sección “Fuentes de datos: las fuentes estadísticas de las cuentas financieras”, que figura en las Precisiones adicionales, al final del capítulo). Las cuentas que publican las instituciones financieras son la fuente de base sobre la que descansan las cuentas financieras de todos los sectores.

8.5. Los activos no financieros

El patrimonio neto de los diversos agentes, y específicamente el de los hogares, no se compone únicamente de activos financieros y de pasivos, sino que también incluye activos no financieros tales como las viviendas. Los activos no financieros del sector hogares incluyen viviendas, que para los hogares de algunos países constituyen un activo más importante que los activos financieros. Muchos hogares prefieren colocar sus ahorros en “ladrillos y cemento”. Los activos no financieros de los hogares también comprenden las edificaciones, los equipos y el software propiedad de los empresarios individuales (que se clasifican en el sector hogares).

Las cuentas nacionales listan una amplia variedad de activos no financieros: edificios y otras construcciones, maquinaria y otros equipos, existencias, objetos valiosos, terrenos, yacimientos minerales, recursos biológicos no cultivados, reservas de agua cuya propiedad puede establecerse y transferirse y ciertos activos intangibles (software, patentes, licencias, contratos transferibles, I + D). Una característica peculiar de las cuentas nacionales es que distinguen entre el valor de los terrenos y el de las construcciones edificadas sobre ellos, aunque en la práctica ambos son indisociables.

Sin embargo, la definición de activos del SCN está restringida a los instrumentos “que funcionan como reservas de valor, sobre los que las unidades institucionales ejercen derechos de propiedad, individual y colectivamente, y de los cuales sus dueños pueden derivar beneficios económicos por su posesión o utilización durante un período de tiempo”. Esta definición excluye, por ejemplo, al llamado capital humano, según se explica en la sección “Limitaciones de las cuentas nacionales: las exclusiones de las cuentas de patrimonio”, en el apéndice “Precisiones adicionales”, que figura al final del capítulo.

El valor de los activos no financieros (también llamado stock de capital) se suele estimar por el Método de Inventario Permanente MIP. Este se basa en la serie histórica de las operaciones de FBCF en volumen y sobre el simple principio de que el stock de hoy es igual a todo lo que se ha invertido hasta el momento menos lo que se ha deteriorado por el uso. Aplicando hipótesis sobre el tiempo en que se produce el deterioro físico y sobre las bajas causadas por cualquier otra razón, este método se basa exclusivamente en series muy largas de la FBCF, de las que, en principio, disponen los contables nacionales. Cada inversión anual constituye una adición al stock, mientras que cada los elementos que se han dado de baja (retirados) del stock de capital y los que han experimentado un deterioro físico (consumo de capital fijo) son una deducción.

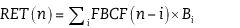

Utilizando este método es posible calcular el stock de capital fijo bruto (o neto) al final del período n, que se designa por CB(n), como igual al stock de capital fijo bruto (o neto) al final del período anterior, es decir, CB (n – 1), más la FBCF del período n, es decir, FBCF(n), menos los elementos que han causado baja, es decir, RET(n) [o, respectivamente, el consumo de capital fijo CCF(n)]. De donde se deduce que, para el stock de capital bruto, se tiene que CB(n) = CB (n – 1) + FBCF(n) – RET(n), y para el stock de capital neto CN(n) = CN (n – 1) + FBCF(n) – CCF(n). Medido de esta forma el stock de capital neto es el valor de mercado del stock de activos fijos, un componente muy importante del patrimonio neto (o riqueza neta) de la nación y de los sectores institucionales que poseen estos activos. El stock de capital bruto no tiene un significado económico claro. A veces se ha utilizado para estimar la función de producción (véase la Introducción del Capítulo 4) pero la mayoría de los economistas vienen utilizando para este propósito medidas de los servicios de capital en lugar del stock de capital, ya sea este bruto o neto (OECD, 2001).

Al desarrollar estas fórmulas se puede ver que el stock de capital es función de la inversión realizada en el pasado, de los elementos que han causado baja y del deterioro físico del equipo capital. Si las series de la FBCF realizada en el pasado son suficientemente largas, el Capital Bruto (CB) o el Capital Neto (CN) inicial no importan demasiado, dado que al final de un cierto tiempo todos los activos iniciales habrán sido retirados del stock de capital. Sin embargo, todo depende de las estimaciones de las bajas RET(n) y de CCF(n), que a su vez se basan en hipótesis sobre la vida media útil de las diferentes clases de activos, las “funciones de mortalidad” (que en este caso concreto de activos intangibles quizás se deberían denominar “funciones de obsolescencia”), que describen la distribución de las bajas de capital alrededor de estos promedios, y el deterioro físico (también conocido como “wear and tear”, es decir, deterioro por uso o envejecimiento). Los países de la OCDE utilizan diferentes tipos de funciones de mortalidad. Muchos países europeos usan una función de mortalidad log-normal, mientras otros países de la OCDE prefieren funciones tipo Weibull o Winfrey. Se supone normalmente que el deterioro físico es “lineal”, lo que equivale a decir que se produce de manera uniforme a lo largo de la vida del activo, aunque algunos países, entre ellos los Estados Unidos, asumen que ocurre a una tasa constante. Las estimaciones de la vida media útil de las diferentes clases de activos son obviamente muy importantes al aplicar el MIP. En algunos países estos parámetros se basan en encuestas a las empresas. Los que siguen son ejemplos extraídos de la experiencia de Francia, dondese ha estimado que un equipo de Tecnologías de la Información (TI) tiene una vida media útil de 5 años; un equipo de transporte, entre 7 y 15 años; un edificio, 25 años, y las infraestructuras públicas, 60 años. A partir de estas hipótesis, se obtienen tasas de bajas de bienes de capital Bi, de forma que:  . Las tasas de consumo de capital fijo Ci se calculan como un ajuste lineal de estas “tasas de baja” de donde se obtiene CCF(n) = åi FBCF (n – i) × Ci. En suma, esto permite calcular los stocks de capital bruto CB(n) y neto CN(n) en volumen. Para obtener el stock de capital, y el consumo de capital fijo a precios corrientes, se utilizan las mismas fórmulas, pero aplicando índices de precios.

. Las tasas de consumo de capital fijo Ci se calculan como un ajuste lineal de estas “tasas de baja” de donde se obtiene CCF(n) = åi FBCF (n – i) × Ci. En suma, esto permite calcular los stocks de capital bruto CB(n) y neto CN(n) en volumen. Para obtener el stock de capital, y el consumo de capital fijo a precios corrientes, se utilizan las mismas fórmulas, pero aplicando índices de precios.

8.6. Las cuentas de balance

Las cuentas de balance son una síntesis de los cuadros de activos (financieros y no financieros) y de pasivos financieros de los distintos sectores institucionales y del sector resto del mundo. Estas cuentas engloban en un solo cuadro todos los activos y pasivos de cada sector y por tanto miden el patrimonio (o riqueza) total de los agentes macroeconómicos en una fecha dada (generalmente el 31 de diciembre). Las estimaciones se establecen a precios de mercado, lo que permite disponer de la mejor medida del patrimonio a la fecha de referencia (a pesar de que se trata del patrimonio potencial, ya que se refiere a potencialidades no necesariamente realizadas). No obstante, la estimación del patrimonio se limita a los ítems que los contables nacionales consideran válidos para clasificarlos como activos o pasivos (véase la sección “Limitaciones de las cuentas nacionales: las exclusiones de las cuentas de patrimonio”, en las Precisiones adicionales, que figura al final del capítulo).

Se presenta a continuación un modelo resumen de las cuentas de patrimonio que se va a utilizar para introducir la definición de “patrimonio neto” (o “riqueza neta”), que es el concepto que más elementos sintetiza en las cuentas nacionales.

|

Activos |

Pasivos |

||

|---|---|---|---|

|

Activos no financieros |

ANF |

Patrimonio neto (incluyendo acciones y otras participaciones) |

C = A - L |

|

Activos financieros |

AF |

Pasivos (excluyendo acciones y otras participaciones) |

L |

|

Total |

A = ANF + AF |

Total |

A |

Como muestra el precedente cuadro, el patrimonio neto de un sector institucional es igual al total de activos A (los activos financieros AF y los no financieros ANF) menos los pasivos totales P, excluyendo las acciones y otras participaciones que figuran entre los pasivos, aunque no son deudas, sino que forman parte de los fondos propios de las empresas. En el caso de las sociedades no financieras y las instituciones financieras, el patrimonio neto incluye acciones, porque el registro de las acciones en la columna de los pasivos es convencional y no significa que las sociedades no financieras y las instituciones financieras deban a alguien estas sumas. Dicho de otra manera, por su naturaleza, las acciones no son deuda de las empresas. Los tenedores de acciones (los hogares, las empresas no financieras y las instituciones financieras) no pueden requerir a las entidades que les hagan efectivo el monto de las acciones en tanto que ellas continúan en actividad. Puesto que los hogares no tienen acciones dentro de sus cuentas de obligaciones, el patrimonio neto, en su caso, es igual a los activos menos las obligaciones (siendo inexistentes las obligaciones accionarias).

A veces se hace referencia al patrimonio financiero neto (o riqueza financiera neta). Este es el patrimonio neto, pero limitado al ámbito de los activos financieros y los pasivos, sin tener en cuenta los activos no financieros. De alguna forma, este es un concepto más limitado que el de patrimonio neto, ya que los activos no financieros juegan en el comportamiento de los agentes un papel tan importante como los activos financieros.

Los cuadros en las cuentas de balance explican cómo se crea el patrimonio neto o, dicho de otra forma, la manera cómo se llega al stock de patrimonio neto al final de un período determinado, a partir del stock de patrimonio neto al final del período anterior. Las variaciones del stock de patrimonio neto se pueden deber a varios factores:

-

Consumo de capital fijo. Este mide la depreciación física y la obsolescencia de los activos no financieros.

-

Las variaciones efectivas de los activos no financieros y financieros. Se trata, por una parte, de la operación formación bruta de capital, en el caso de los activos no financieros y, por otra, de las operaciones financieras descritas más arriba.

-

Revalorizaciones. Miden las ganancias y pérdidas en tenencia que han afectado durante el período a los activos y pasivos del sector que se esté considerando. Hay revalorizaciones y desvalorizaciones, de activos tanto financieros como no financieros.

-

Otras variaciones en el volumen de activos. Esta cuenta recoge operaciones excepcionales, que, generalmente, no tienen un origen económico, pero que pueden afectar al patrimonio de los sectores institucionales y del sector resto del mundo. Por ejemplo, la destrucción de un edificio como resultado de una catástrofe natural o de una guerra, se recoge como una entrada negativa en esta cuenta; el descubrimiento de nuevas reservas de petróleo susceptibles de explotación, también se registrará en esta cuenta, pero esta vez con signo positivo. Un ejemplo de variación en volumen de un activo financiero es la cancelación de un crédito por insolvencia del deudor. En esta cuenta se registran también los efectos de los cambios en la clasificación sectorial de algunas unidades.

En conjunto, estos movimientos dan lugar al Cuadro que se muestra al final de la sección siguiente.

8.7. La secuencia completa de cuentas de un sector institucional

Se está ahora en condiciones de visualizar la secuencia completa de cuentas de un sector institucional (de las sociedades no financieras o de las instituciones financieras, por ejemplo), desde la cuenta de producción hasta las cuentas de patrimonio, por medio del diagrama simplificado que figura a continuación que incluye la totalidad de sus operaciones financieras y no financieras.

Observe la organización de las cuentas en forma T en el que el primer bloque de cuentas, constituido por las cuentas no financieras (desde la cuenta de producción hasta la cuenta de capital), muestra los usos a la izquierda y los recursos a la derecha, mientras que el segundo bloque, constituido por la cuenta financiera, muestra las “adquisiciones netas de activos financieros” (o “variaciones de activos financieros”) a la izquierda y los “pasivos netos contraídos” (o “variaciones de pasivos”) a la derecha.

El segundo Cuadro muestra el enlace entre las cuentas de balance al final del periodo anterior (columna 1) y las cuentas de balance al final del período corriente (columna 7). Las columnas 2 a 6 muestran las variaciones, o flujos, del período corriente, que son las operaciones de capital (columnas 2 y 3), las operaciones financieras (columna 4), y los movimientos o alteraciones patrimoniales originados en las cuentas de reconciliación (columnas 5 y 6), que no son debidos a operaciones. El Cuadro muestra en su primera fila como se verifica el enlace, según la presentación resumida que se describe en la sección anterior, e indica las celdas que pueden incluir datos.

|

Usos |

Recursos |

|

|---|---|---|

|

1. Cuentas no financieras |

||

|

Cuenta de producción |

P2. Consumo intermedio |

P1. Producción |

|

B1. Valor agregado, bruto |

||

|

Cuenta de producción del ingreso |

D1. Remuneración de los asalariados |

B1. Valor agregado, bruto |

|

D29. Otros impuesto a la producción (menos subsidios) |

||

|

K1. Consumo de capital fijo |

||

|

B2.N Excedente de explotación, neto |

||

|

Cuenta de distribución del ingreso |

D4. Ingreso de la propiedad |

B2.N Excedente de explotación, neto |

|

D5. Impuestos corrientes sobre el ingreso y el patrimonio |

||

|

D6. Contribuciones sociales (pagadas por los empleadores) |

D6. Contribuciones sociales (recibidas por los empleadores) |

|

|

D7. Transferencias corrientes |

D7. Transferencias corrientes |

|

|

B8N. Ahorro, neto |

||

|

Cuenta de capital |

P5. Formación de capital bruto |

B8.N Ahorro, neto |

|

K1. Consumo de capital fijo (con un signo menos) |

D9. Transferencias de capital |

|

|

B9.A Préstamo neto/endeudamiento neto |

||

|

Adquisiciones netas de activos financieros (Cambios en activos financieros) |

Incurrencia neta en pasivos (cambios en pasivos) |

|

|

2. Cuentas financieras |

||

|

F1. Oro monetario y DEG* |

||

|

F2. Efectivo y depósitos |

F2. Efectivo y depósitos |

|

|

F3. Títulos de deuda |

F3. Títulos de deuda |

|

|

F4. Préstamos |

F4. Préstamos |

|

|

F5. Participaciones de capital y en fondos de inversión |

F5. Participaciones de capital y en fondos de inversión |

|

|

F6. Sistemas de seguros, pensiones y de garantías estandarizadas |

F6. Sistemas de seguros, pensiones y de garantías estandarizadas |

|

|

F7. Derivados financieros y opciones de acciones asignadas a asalariados |

F7. Derivados financieros y opciones de acciones asignadas a asalariados |

|

|

F8. Otras cuentas por cobrar o por pagar |

F8. Otras cuentas por cobrar o por pagar |

|

|

B9.B Préstamo neto/endeudamiento neto |

||

|

* El “oro monetario” y los DEG aparecerán solamente en las cuentas del banco central o de instituciones similares y sus contrapartidas se presentan con signo diferente en los activos del resto del mundo. |

||

|

Balance 31/12 del año anterior |

Menos consumo de capital fijo |

Más formación bruta de capital fijo |

Más transacciones financieras |

Más revaloriza-ciones |

Más otros cambios en volumen |

= Balance al 31/12 del año dado |

|

|---|---|---|---|---|---|---|---|

|

1 |

2 |

3 |

4 |

5 |

6 |

7=1-2+3+4+5+6 |

|

|

Activos financieros |

X |

X |

X |

X |

X |

||

|

Activos no financieros |

X |

X |

X |

X |

X |

X |

|

|

Pasivos en forma de acciones |

X |

X |

X |

X |

X |

||

|

Pasivos diferentes de acciones |

X |

X |

X |

X |

X |

||

|

Total patrimonio (incluyendo acciones) |

X |

X |

|||||

Referencias

Banco de España (2014), Financial Accounts of the Spanish Economy, www.bde.es/webbde/es/estadis/ccff/cf_2_1b.pdf.

Bureau of Economic Analysis (2013), National Income and Product Accounts Tables, www.bea.gov/iTable/iTable.cfm?ReqID=9&step=1#reqid=9&step=3&isuri=1&904=2012& 903=58&906=a&905=1990&910=x&911=0.

EC, IMF, OECD, UN and WB (2009), System of National Accounts 2008, New York, https://unstats.un.org/unsd/nationalaccount/docs/sna2008.pdf.

OECD (2013a), “OECD Economic Outlook No. 93 (Edition 2013/1)”, OECD Economic Outlook: Statistics and Projections (database), http://dx.doi.org/10.1787/data-00655-en.

OECD (2013b), “Detailed National Accounts: Non-financial accounts by sectors, annual”, OECD National Accounts Statistics (database), http://dx.doi.org/10.1787/data-00034-en.

OECD (2013c), “Financial Accounts: Non-consolidated flows, annual”, OECD National Accounts Statistics (database), http://dx.doi.org/10.1787/data-00023-en.

OECD (2001), Measuring Capital – OECD Manual: Measurement of Capital Stocks, Consumption of Fixed Capital and Capital Services, OECD Publishing, Paris, http://dx.doi.org/10.1787/9789264193260-en.

Puntos clave

-

En términos generales, en cuentas nacionales una operación realizada por un agente se registra dos veces: una vez en las cuentas no financieras y otra en las cuentas financieras. Sin embargo, cuando las transacciones son exclusivamente financieras se registran dos veces en las cuentas financieras, y en este caso sin ningún impacto en la capacidad/necesidad de financiación (o préstamo neto/endeudamiento neto).

-

Cada operación involucra a dos agentes, por lo que se contabiliza cuatro veces, ya que se efectúan dos registros en las cuentas de cada uno de ellos.

-

Las cuentas financieras completas registran primero las operaciones, y luego los stocks de activos financieros y pasivos de los agentes y las cuentas de reconciliación. El saldo contable de las operaciones financieras es el ítem B9B “capacidad/necesidad de financiación” (también denominada “préstamo neto/endeudamiento neto”) y el saldo contable de los stocks financieros es el patrimonio financiero (también denominado riqueza financiera).

-

Si un agente tiene una capacidad de financiación eso significa que su patrimonio financiero se ha elevado durante el período (suponiendo que no ha habido movimientos de revalorización y de otras variaciones en el volumen de activos o de pasivos). Por el contrario, si tiene una necesidad de financiación, significa que su patrimonio financiero ha disminuido durante el período (de nuevo, suponiendo que no ha habido movimientos de revalorización y de otras variaciones en el volumen de activos o de pasivos).

-

El ítem B9B es igual, por definición, al saldo contable de las cuentas no financieras, es decir el ítem B9A. En la práctica, existe una diferencia entre ambos que se denomina discrepancia estadística.

-

Teorema: en una economía cerrada la suma de los rubros B9 de los distintos agentes es cero.

-

Las cuentas de patrimonio proporcionan un estimativo del patrimonio neto, o riqueza neta, de los sectores institucionales en una fecha dada.

-

Los stocks, o posiciones, de activos (financieros y no financieros) y de pasivos se valoran a precios de mercado (que son los precios corrientes en el día a que se refieren las cuentas – usualmente el 31/12) y las operaciones con activos (financieros y no financieros) y con pasivos se valoran a los precios corrientes en la fecha en la que se realiza la transacción.

-

La diferencia entre el monto de los stocks financieros y no financieros al principio y al final de un período viene dada por las operaciones, las revalorizaciones y los otros cambios en volumen de los activos y los pasivos que han ocurrido en el período.

-

El patrimonio neto de un sector institucional es igual al total de los activos financieros y no financieros, menos los pasivos (excluyendo acciones y otras participaciones, en el caso de las sociedades no financieras y las instituciones financieras). Este es el concepto más general de la riqueza de los sectores institucionales en una fecha determinada.

Precisiones adicionales

Las ganancias y pérdidas por tenencia y los precios de mercado en las cuentas nacionales

Los precios de los activos en poder de los hogares y las sociedades varían a lo largo del tiempo. Los precios de las acciones pueden subir y caer en la bolsa de valores al igual que los precios de los edificios y los de las viviendas, en respuesta a la ley de la oferta y la demanda y de la coyuntura económica. Cuando los precios de los activos en poder de los agentes económicos se elevan, el agente en cuestión experimenta una ganancia por tenencia y cuando caen sufre una pérdida por tenencia. Se distingue entre ganancias y pérdidas “realizadas” y “no realizadas”. Una típica ganancia, o pérdida, no realizada ocurre cuando el precio de las acciones en poder de un agente varía, pero el agente todavía no las ha vendido. Por contraste, una ganancia, o pérdida, realizada es la que resulta de la venta de las acciones. En este caso, el agente recibe ingresos por concepto de ganancias por tenencia (que la mayoría de las veces están sujetos a impuestos). De esta forma, una ganancia no realizada se convierte en una ganancia realizada. Sin embargo, los contables nacionales no identifican las ganancias en tenencia realizadas, solo están interesados en las ganancias por tenencia no realizadas, en parte porque los agentes económicos se sienten más ricos cuando suben los precios de sus activos, los vendan o no. En cualquier caso, las ganancias por tenencia realizadas son difíciles de medir.

Los precios a los que se valoran los activos (y los pasivos) en las cuentas nacionales son los precios de una fecha específica de referencia (normalmente el 31 de diciembre). Esta es la regla para los activos tanto financieros como no financieros y para los pasivos. La diferencia entre el valor de apertura (1 de enero) y el de cierre, doce meses después (31 de diciembre), incluye, por tanto, las ganancias y pérdidas por tenencia, que se registran en las cuentas nacionales y cuyos datos pueden ser utilizados por los economistas para calcular el “efecto riqueza”. Sin embargo, estas variaciones en valor no se registran en la cuenta de ingreso sino en una cuenta especial denominada “cuenta de revalorización”, que, en la secuencia de cuentas, está situada después de la cuenta de ingreso. Como consecuencia, y a diferencia de lo que sucede en la contabilidad empresarial, en la contabilidad nacional estas ganancias y pérdidas por tenencia no afectan a la medición del ingreso de los agentes tanto si se realizan como si no se realizan. En cuentas nacionales el ingreso de los agentes procede casi totalmente de la producción y también de la redistribución de los ingresos de la producción y no de las ganancias por tenencia. Esta convención tiene sus ventajas, entre las que se destaca que evita introducir en la medición del ingreso un elemento volátil y que, además, puede ser solo potencial. También tiene inconvenientes, ya que los agentes modifican su comportamiento a la luz de las ganancias por tenencia. De hecho, para los agentes no existe diferencia real entre una ganancia por tenencia realizada y un ingreso laboral, salvo el carácter más impredecible de la primera (aunque algunos salarios e ingresos empresariales pueden también ser tambiéndifíciles de predecir). Además, existe una cierta contradicción en cuentas nacionales, dado que los impuestos que gravan las ganancias por tenencia realizadas se deducen del ingreso disponible, mientras que las ganancias por tenencia en que se basa el impuesto no forman parte de este ingreso disponible.