CHAPITRE 1

Le cadre conceptuel des finances publiques

NOTIONS À MAÎTRISER

Les finances publiques sont passées, au cours du XXe siècle, du financement des missions régaliennes à l’alimentation d’un État devenu massivement dépensier. Le cadre des finances publiques s’est élargi à l’intervention économique étatique consistant notamment à soutenir la demande, voire à sa création à crédit, et à une vaste plateforme de redistribution. Parce que la providence protectrice a un coût, le poids de l’impôt s’est considérablement accru et ses fonctions diversifiées. L’explosion de la dépense publique et le caractère non soutenable de l’endettement appellent l’élaboration et le nécessaire respect de règles budgétaires strictes ainsi qu’une interrogation relative aux effets possiblement récessifs d’une forte imposition.

Ces finances publiques évoluent dans un cadre économique et dans un cadre institutionnel et constitutionnel.

C’est dans la science économique que les finances publiques puisent leurs sources. Les concepts économiques auxquels il est fait appel pour expliquer et questionner la politique budgétaire, la politique fiscale ou encore l’endettement public se rattachent à deux courants de pensée également utiles que sont le libéralisme et le keynésianisme. L’impôt, malgré son ancienneté historique, s’inscrit également dans les différentes fonctions économiques et sociales de l’État moderne.

1 Keynésianisme et critique libérale

En 1970, le républicain Richard Nixon s’exclamait « nous sommes tous keynésiens ». La crise actuelle donne une nouvelle audience à la théorie keynésienne et met de côté la révolution libérale des années 1980-1990. Il est avant tout attendu de l’État qu’il assure un bon niveau d’emploi.

1.1 L’État keynésien est producteur de demande

a L’activité dépend du niveau de la demande

Selon la théorie keynésienne, le marché peut s’accommoder d’un équilibre de sous-emploi. Pour dépasser cet équilibre non suffisamment inclusif, elle propose de stimuler la demande afin qu’elle entraîne de nouvelles embauches. La propension à consommer des ménages modestes étant plus importante que celle des ménages aisés (qui épargnent une part plus importante de leur revenu), un transfert financier des seconds vers les premiers crée de la demande. L’effet multiplicateur rend cet outil plus efficace. En effet, une nouvelle dépense publique stimule la production qui entraîne une hausse des salaires consacrée, en partie, à la consommation appelant, à son tour, une hausse de la production. Le multiplicateur est cependant moins efficace à mesure qu’une économie est ouverte puisque la demande créée peut se diriger vers des biens étrangers ; c’est toute la différence entre le succès de la relance Kennedy-Johnson des années 1961-1965 et l’échec de la relance française en 1981 et 1982. En outre, si l’offre est peu élastique, la hausse de la demande provoque davantage une hausse des prix.

b L’État a des leviers pour financer la création de demande

Pour relancer la demande, l’État peut, tout d’abord, baisser des impôts. Par exemple, une baisse de la taxe sur la valeur ajoutée (TVA), en réduisant les prix de vente, favorisera la demande dans l’hypothèse où les offreurs répercutent la baisse de la TVA ; or il y a un risque de fuite par les marges des entreprises. De la même façon, un risque de fuite par l’épargne accompagne une baisse de l’impôt sur le revenu qui serait destinée à renforcer le pouvoir d’achat. Dans ces deux cas de figure existe le risque que la consommation se porte sur des produits importés. Dès lors, la relance par le multiplicateur fiscal est un facteur de relance par la consommation. Il soutient la distribution mais pas nécessairement la production nationale.

L’État peut également produire des biens publics, notamment en investissant dans la recherche, l’éducation ou les infrastructures. La relance par l’investissement produit, si ce dernier est socio-économiquement rentable, une action positive à long terme, quoique ses effets puissent être longs à se révéler. L’environnement plus favorable qui résulte de la production de biens publics favorise l’activité économique, voire sa richesse en emplois. Dans cette optique, il a été décidé, dès le PLF pour 2013, que l’éducation nationale ne participerait pas à la réduction des effectifs de la fonction publique mais, au contraire et à l’instar des départements ministériels de l’intérieur et de la justice, verrait ses effectifs croître.

La théorie keynésienne prévoit aussi la relance de la consommation et de l’investissement au moyen d’une baisse des taux d’intérêt. Cette baisse rend l’endettement plus aisé et favorise les projets de consommation et d’investissement. Cependant, la dévolution de la politique monétaire à la Banque centrale européenne (BCE) rend cet instrument moins aisé d’utilisation. Dès lors, l’intervention de l’État doit être revisitée dans la mesure où le policy mix est moins évident. Le policy mix consiste en la complémentarité entre la politique budgétaire et la politique monétaire. Aujourd’hui, les gouvernements de la zone euro disposent exclusivement de la politique budgétaire ; cela peut les conduire à en user de manière déséquilibrée.

c Le keynésianisme se matérialise aujourd’hui par la permanence d’une forte dépense publique

La dépense publique – que l’on peut définir comme un flux qui appauvrit l’administration – a fortement augmenté en cinquante ans (cf. chapitre 3). En 1960, elle représentait, en France, 35 % du PIB, dans les années 1980, elle représentait la moitié du PIB. Le PLF pour 2017 prévoit un niveau de dépense publique à 54,6 % du PIB. À noter qu’en 1970, Valéry Giscard d’Estaing, alors ministre de l’économie et des finances estimait, « qu’au-delà de 40 %, la France basculerait dans la société socialiste » ; ce plafond fut dépassé dès 1973.

Cette augmentation est notamment due à la croissance soutenue des dépenses de protection sociale, lesquelles ont notamment été utilisées pour préserver un niveau satisfaisant de consommation. Selon la loi de Wagner, le développement économique s’accompagne d’une industrialisation et d’une urbanisation et, par conséquent, d’une hausse des dépenses publiques en proportion du PIB. En effet, de nouveaux besoins apparaissent, conditions du bon fonctionnement de l’économie. Il est possible de distinguer, d’une part, les projets de type infrastructures qui accompagnent la croissance et, d’autre part, le souhait de la population de bénéficier d’un bon niveau d’instruction, d’un système efficace de santé et, de manière plus générale, d’une large protection contre un nombre croissant de risques.

ENCADRÉ 1

LA HAUSSE DES DÉPENSES PUBLIQUES EXPLIQUÉE PAR LA THÉORIE ÉCONOMIQUE

La théorie économique s’est attachée à comprendre la progression séculaire des dépenses publique. Outre la loi de Wagner (cf. supra), il existe d’autres explications :

• « L’effet de déplacement » de Alan Peacock et Jack Wisemann. Ces derniers montrent que la dépense publique progresse pour dépasser les incidents historiques (crises, guerres), lesquels appellent plus de dépenses et donc une augmentation de la pression fiscale pour assumer les nouvelles contraintes. Au lendemain du choc, le nouveau niveau des prélèvements obligatoires est admis par les citoyens qui acceptent, par exemple, de voir des dépenses civiles se substituer aux dépenses militaires (effet cliquet de la dépense publique).

• Pour d’autres, comme William Baumol, la hausse de la dépense publique résulte de différentiels de productivité entre le secteur des biens échangeables soumis à la concurrence internationale (industrie) et le secteur des biens non-échangeables qui est protégé. Ce dernier comprend majoritairement les services et notamment l’administration. Contrairement au secteur concurrentiel qui réalise des gains de productivité redistribués en salaires, l’administration réalise peu de gains car l’essentiel de ses coûts concerne les traitements des agents. Pourtant, afin d’éviter un transfert de main-d’œuvre vers le secteur des biens échangeables, les traitements des agents publics ont tout de même été augmentés.

• Enfin, l’école du « Choix public », en les personnes des « Nobel » James Buchanan (1986) et George Stigler (1982), s’est attachée à mettre en avant la concentration différentielle des coûts et des bénéfices de l’action publique comme un facteur de la hausse des dépenses. En effet, si à l’origine l’État taxe presque uniformément l’ensemble des agents économiques, certains vont s’organiser en groupe de pression dans le but de bénéficier de davantage de dépenses publiques (des « retours »). Ce gain se traduit par une perte pour les autres agents qui devraient à leur tour chercher à influencer les pouvoirs publics. Dès lors, des dépenses publiques incessantes vont être générées.

1.2 La critique libérale met en garde contre les externalités négatives de l’intervention étatique

a L’État acteur peut freiner l’initiative privée

Les théories libérales remettent en cause, pour partie, les postulats keynésiens. L’intervention keynésienne de l’État peut provoquer un effet d’éviction des dépenses privées. Par exemple, l’endettement de l’État, par l’émission de titres publics, provoque une hausse des taux d’intérêt, rendant plus chers les projets d’investissement du secteur privé. La hausse des prélèvements obligatoires, nécessaire au financement des dépenses publiques, réduit le revenu des ménages et des entreprises qui consommeront, épargneront et investiront moins. En outre, certains biens produits par l’État auraient pu l’être par des entreprises, d’où une interrogation sur la légitimité de l’État en la matière.

b L’absence de policy mix rend coûteuse l’intervention de l’État

En l’absence de politique monétaire expansionniste, l’effet d’éviction de la dette privée par la dette publique ne peut être contrecarré. À la faveur de la crise financière de 2008, les États européens se sont beaucoup endettés mais la BCE mène une politique monétaire relativement restrictive1, au regard de celles de ses homologues américaine et japonaise par exemple, notamment du fait de son mandat de stabilité des prix.

L’approfondissement de la crise l’a cependant conduite à utiliser des instruments dits non conventionnels, telles les opérations de refinancement de long terme (long term refinancing operations, LTRO) destinées à refinancer les banques et, par là, l’économie. Cette opération parfois dite « bazooka » en référence au mot célèbre du secrétaire d’État au Trésor américain Henry Paulson2, consistait à mettre à la disposition des banques environ 1 000 milliards d’euros à un taux faible et pour une durée de trois ans afin de relancer le canal du crédit et par conséquent l’activité économique.

Un autre instrument non conventionnel est l’assouplissement quantitatif (ou quantitative easing) déployé par la BCE depuis mars 2015, prévisionnellement jusqu’à fin 2017, pour racheter des obligations d’État sur le marché secondaire à hauteur de 60 Md€ par mois (et même 80 Md€ par mois de mars 2016 à avril 2017). Cette pression acheteuse a réduit le coût de financement des États de la zone euro (cf. chapitre 30).

ENCADRÉ 2

Les politiques monétaires non conventionnelles aux États-Unis

Lorsque la faiblesse des taux d’intérêt ne permet plus à la banque centrale de réduire davantage ses taux directeurs, sauf à risquer une déflation (la baisse des prix), la politique monétaire peut recourir à des mesures alternatives, étudiées notamment par Ben Bernanke, qui concluait à leur efficacité potentielle sans exclure tout risque financier3. Ces mesures alternatives aux Zero Interest Rate policies, aussi dites non conventionnelles, sont utilisées par la Fed depuis la crise. Elles sont essentiellement de trois ordres.

Premièrement, l’assouplissement quantitatif (quantitative easing) consiste en une sensible augmentation de son bilan par la banque centrale. Elle met à disposition des agents économiques plus de monnaie. Plus communément, il est possible d’évoquer la « planche à billets ».

Deuxièmement, cette mesure peut également s’accompagner de la facilité de crédit (credit easing) qui consiste à dégrader la structure du bilan des banques centrales. Dans cette hypothèse, alors que les banques commerciales se refinancent normalement auprès de la banque centrale contre des actifs de qualité, ces dernières acceptent des actifs plus risqués. Le but est de sortir le risque des banques de second rang afin de renforcer la solidité du secteur financier.

Enfin, afin de guider les anticipations de taux d’intérêt vers le niveau souhaité et notamment d’éviter une hausse des taux d’intérêt à moyen terme, il est également possible de jouer sur les modalités de refinancement (durée, taux, lier les prêts à l’octroi de crédits : funding for lending), d’influencer la courbe des taux (twist) ou encore d’adopter une communication rassurante apportant de la prévisibilité dans une période fortement instable (forward guidance).

En l’absence d’une souveraineté monétaire, les nouveaux déficits ne sont viables qu’en présence d’une forte épargne préalable ou d’un financement par des capitaux extérieurs. Mais les balances des capitaux excédentaires des uns font les balances déficitaires des autres. La politique d’internationalisation de sa dette menée par la France depuis les années 1990 tend à pallier l’instrument monétaire qui lui échappe.

c « Il faudra imposer réellement un jour, pour se procurer le gage de l’emprunt d’aujourd’hui » – Mirabeau (1787)

Les pouvoirs publics ne peuvent compter sur la cécité des ménages. Selon la théorie de l’équivalence néo-ricardienne, la relance par l’endettement public est d’autant moins efficace qu’il n’échappe pas aux ménages que les dettes contractées par l’État devront être remboursées. Par conséquent, les ménages consomment moins et mettent de l’argent en réserve afin de faire face à l’augmentation des impôts, inéluctable pour rembourser la dette. L’effet est d’autant plus important que les ménages anticipent qu’un remboursement massif interviendra, non pour les générations futures, mais pour eux. C’est le cas lorsque l’endettement est très élevé. Les cas grec et espagnol fournissent des exemples aux ménages de nettes augmentations des impôts, d’un chômage touchant plus du quart de la population active et de baisses sensibles des salaires des fonctionnaires. L’environnement actuel est peu favorable à la consommation.

1.3 Une politique budgétaire crédible est fortement encadrée

a Si la confiance ne se décrète pas, elle peut être installée

La question des règles budgétaires est ancienne. Déjà Paul Leroy-Beaulieu4 démontrait qu’il ne s’agissait pas tant de prohiber l’endettement pour l’État, qui est un agent économique immortel capable de lever des ressources supplémentaires, que de s’assurer que le déficit soit productif, ne serve pas à financer son fonctionnement et demeure dans une trajectoire soutenable (éviter l’effet « boule de neige »).

Le défi est d’installer une politique budgétaire crédible. La confiance en l’action de l’État et la maîtrise de son endettement doivent reposer sur des règles. Si ces dernières sont crédibles, les anticipations néo-ricardiennes fonctionneront à l’inverse. Les mesures d’ajustement budgétaire redonneront confiance aux ménages qui consommeront une part plus importante de leurs revenus quand bien même l’ajustement budgétaire implique, au moins dans un premier temps, une hausse des impôts ou une baisse de la dépense publique. En parallèle, la confiance des marchés maintiendra les taux d’intérêt à un faible niveau.

Afin d’asseoir et de garantir l’autorité de règles, il convient de développer un constitutionnalisme économique, terme issu de la théorie des choix publics (Buchanan). Le niveau supra étatique de l’Union européenne semble approprié. La méthode non contraignante ne semble guère suffisante comme en témoigne l’échec du pacte de stabilité et de croissance. Ainsi, depuis 2003, l’Allemagne et la France ont violé ce pacte sans être inquiétées. En 2008 a été révélée la falsification de ses comptes publics par la Grèce. Enfin, la crise actuelle conduit la grande majorité des États membres à ne pas respecter le pacte (cf. chapitre 4) ; ainsi, malgré la règle d’un endettement public inférieur ou égal à 60 points de produit intérieur brut (PIB), le ratio de dette publique atteint 90 points de PIB en 2015 dans la zone euro et même 177 points pour la Grèce, 132 pour l’Italie et 129 pour le Portugal (96 pour la France).

Par conséquent, l’idée est d’inscrire l’interdiction de l’endettement et de mise en œuvre de politiques non soutenables dans des textes supra législatifs sous la forme d’une « règle d’or ». La crise et les perspectives de vieillissement de la population et des coûts à venir du système de santé rendent ces règles d’autant plus incontournables.

Les finances publiques ne sauraient être l’ensemble des outils ayant vocation à pallier une demande jugée trop modeste. Un niveau d’activité inclusif ne se fonde pas sur la dépense publique. L’équilibre de plein-emploi appelle une action publique vertueuse et modeste. La vertu réside ici en la confiance qu’ont les acteurs en une gestion saine des finances publiques. Suite aux excès passés, l’intervention budgétaire publique retrouvera efficacité et légitimité lorsqu’elle aura démontré sa capacité à se départir de l’endettement chronique. À côté de l’État acteur, l’État régulateur moderne doit fonctionner au moyen de règles de bonne gestion librement choisies.

2 De l’impôt à la politique fiscale

À certains égards, on retrouve dans la fiscalité le débat entre keynésiens et libéraux. Si l’impôt est nécessaire pour financer l’intervention de l’État, il constitue aussi, sauf à être conçu de manière à être parfaitement neutre, un perturbateur pour le marché, modifiant les prix et les comportements.

Il existe différentes manières de concevoir l’impôt. Celui-ci est une réalité millénaire vivante et a donné lieu à diverses théories. Cependant, la fonction « reine » de l’impôt découle de sa justification historique : financer le Souverain. L’impôt a donc en principe une fonction budgétaire. Il s’est cependant vu attribuer d’autres fonctions, sociales et économiques. L’impôt doit désormais concilier rendement, efficacité économique et équité. Pour autant, ces objectifs sont souvent antagonistes et participent à la complexification extrême de notre système de prélèvements obligatoires.

2.1 L’impôt, objet largement théorisé

a L’impôt n’a pas toujours existé

L’impôt se distingue tout d’abord du tribut, qui constitue également un versement en argent ou en nature mais a la caractéristique d’être acquitté non à des fins d’intérêt général mais par soumission, sans contrepartie, si ce n’est celle de ne pas être occis ou celle d’être protégé. Le tribut est une forme institutionnalisée et évoluée du brigandage5.

ENCADRÉ 1

Les origines antiques de la fiscalité

Les premières formes de fiscalité apparaissent en Orient6 et en Asie7, mais c’est l’émergence et la diversité de la fiscalité poliade grecque8 puis hellénistique9 qui va servir de vecteur à l’ensemble de la fiscalité antique occidentale. La Rome républicaine développe une fiscalité agraire où l’impôt direct, le tributum, progressivement reporté sur les peuples vaincus, est centralisé au sein de la caisse publique du temple de Saturne, l’Aerarium saturni. La montée en puissance de l’Empire sous le principat va ensuite voir se développer à son profit le trésor impérial, le fiscus, dans les provinces dirigées directement par l’Empereur10. L’unification progressive de la fiscalité dans l’ensemble des provinces de l’Empire, y compris l’Italie jusque-là largement exemptée, a lieu progressivement à partir de l’élargissement de la citoyenneté romaine à l’ensemble des habitants libres de l’empire en 212 (édit de Caracalla), non sans une évolution importante concomitante des méthodes d’arpentage, afin de simplifier et de standardiser les méthodes d’évaluation de la ressource fiscale et leur centralisation à Rome, puis également en Orient à partir de la mise en place de la Tétrarchie et des réformes fiscales de Dioclétien (297 ap. J-C).

Avant l’émergence de l’État moderne, et au sortir de l’époque carolingienne qui a vu se perpétuer en se transformant la pratique de l’impôt impérial romain (cf. encadré 1) et sa gestion « autopracte »11 et semi-déconcentrée, la période féodale connaît des institutions politiques à même de se passer d’impôt. Selon l’adage, « Le roi vit du sien », c’est-à-dire du produit de son domaine. Il exerce son ministère temporel comme une charge et est, par ailleurs, un acteur économique semblable à un autre. Ce n’est qu’en cas de besoin avéré, principalement pour guerroyer, qu’il peut solliciter ses sujets en levant un impôt. Celui-ci revêt alors une nature exceptionnelle12.

En revanche, une autre forme d’institution politique au Moyen Âge, l’Église, lève un impôt permanent appelé dîme. Cette dernière est une forme d’impôt proportionnel sur le revenu, puisque les producteurs, paysans et artisans, doivent donner une fraction de leur production.

Le renforcement du pouvoir du roi, qui se dote d’une administration et d’une armée permanente (1445) pour assumer ses fonctions régaliennes dans le contexte de la Guerre de Cent ans, conduit le royaume de France à se munir d’un impôt permanent. C’est Charles VII (1422-1461) qui décide qu’il n’y a plus lieu de convoquer les assemblées pour lever d’impôt. Il est vrai que leur réunion coûtait cher… C’est donc sans le consentement des Français et pour financer, notamment, une armée de métier qu’un impôt permanent, levé chaque année, est mis en place au milieu du XVe siècle.

Rapidement son montant ne suffit plus à soutenir les efforts de guerre du royaume de France. Le recours au XVIe siècle aux premières rentes sur l’hôtel de ville de Paris, puis la mise en place de la Ferme générale13, participent d’une organisation financière qui repose de plus en plus sur la finance et l’endettement permanent ; la vénalité des offices acquise définitivement par l’édit dit de la « Paulette » en 1604 permet de pallier par des expédients désormais constants l’impécuniosité chronique du souverain. C’est finalement par la dette et devant l’iniquité ressentie de l’imposition royale (entre contribuables de statut noble et non noble, pays d’État et pays d’élection) que les finances publiques monarchiques se retrouvent irrémédiablement compromises et que les États généraux sont convoqués. La Révolution de 1789 fait table rase de l’organisation fiscale antérieure.

b Diverses théories de l’impôt

La nécessité de financer des dépenses permanentes qui bénéficient non à des particuliers mais à la communauté politique justifie le prélèvement régulier d’un impôt. En 1789, la Déclaration des droits de l’homme et du citoyen a formellement établi le caractère indispensable d’une contribution commune (cf. chapitre 5).

Ces dépenses publiques, à l’origine régaliennes (guerre, politique étrangère, sécurité, justice), se sont par la suite étendues à bien d’autres domaines (développement économique, encouragement des arts et de la culture, instruction…). En fonction de la nature des dépenses couvertes par l’impôt, diverses théories se sont développées. L’impôt a pu apparaître comme une contrepartie à un service offert par la puissance publique et dont les contribuables devaient bénéficier en retour : l’impôt serait alors une forme d’échange. Cette théorie est néanmoins contredite lorsque l’impôt a une vocation de solidarité, en finançant des dépenses dont les contribuables ne bénéficient pas, même indirectement.

La forme de l’impôt n’a jamais rencontré un large consensus, notamment parmi les économistes. Tout d’abord, une tension apparaît naturellement entre le souci de l’État de bénéficier de recettes suffisantes et récurrentes et la volonté de faire contribuer les habitants en fonction de leur capacité financière ou patrimoniale. Le premier invite à imposer la population dans son ensemble sur la base d’une assiette sûre – la consommation de sel par exemple, imposée à travers la gabelle, quel que soit le niveau de vie des consommateurs. La seconde appelle plutôt à imposer les habitants en fonction de leur revenu ou de caractéristiques les reflétant – leur récolte ou la valeur de leur logement par exemple –, quitte à définir ex ante le montant de recettes fiscales à répartir entre contribuables, de manière à éviter l’inconvénient de leur volatilité.

Dans tous les cas, l’impôt peut modifier les comportements. Dans les deux exemples précités, s’il était difficile de ne pas consommer de sel – sauf à puiser de l’eau dans des fontaines salées, ce qui fut néanmoins prohibé par Louis XIV –, le prélèvement d’une fraction de la récolte pouvait avoir deux effets contraires. L’effet « revenu » conduit à s’efforcer d’accroître la récolte pour compenser le prélèvement fiscal alors que l’effet « substitution » incite à travailler moins (en substituant du loisir au travail) puisque la diminution de récolte est atténuée par la baisse de l’impôt14.

La combinaison de ces deux effets dépend certes des préférences des acteurs économiques mais aussi de la manière dont sont calculés les impôts. Ainsi, un impôt d’un montant forfaitaire fixe n’est-il pas désincitatif à la production. À l’inverse, un impôt sur le revenu est dissuasif mais biaise moins les comportements si son taux est proportionnel (identique quel que soit le niveau de revenu, ce qui confère une plus grande neutralité) que s’il est progressif (croissant avec le revenu).

c « Un impôt exagéré détruit la base sur laquelle il porte »15

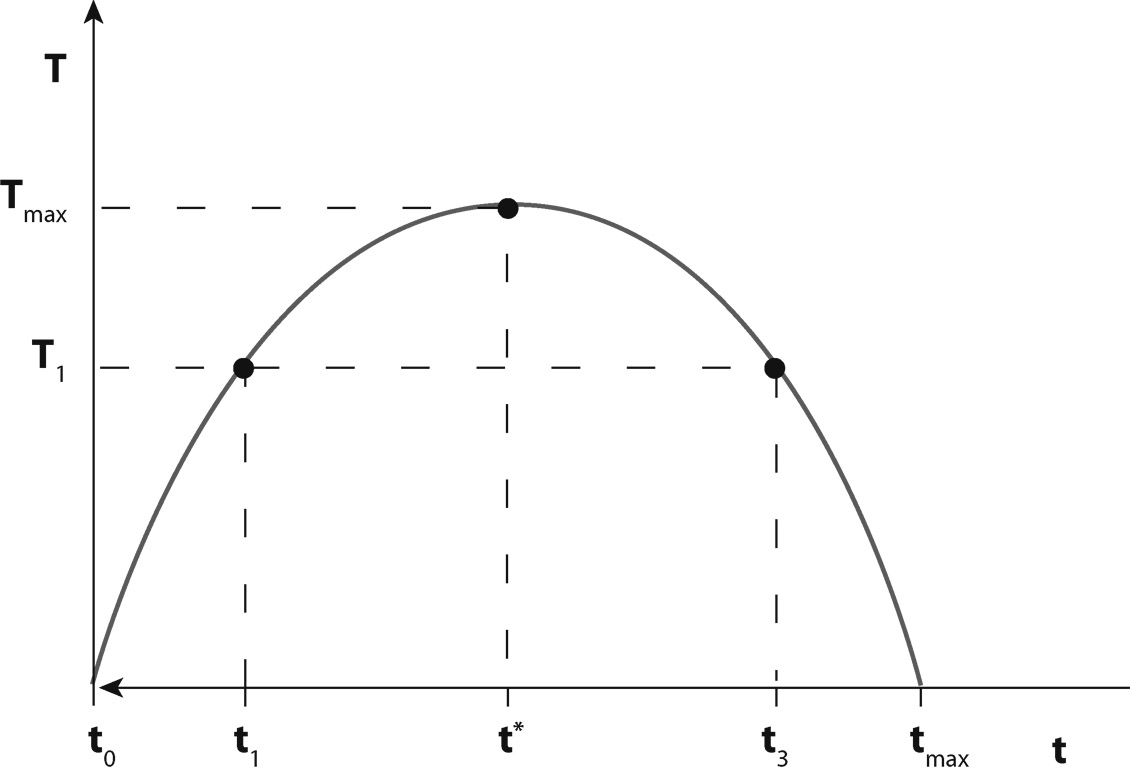

À cet égard, les limites de l’impôt ont également été théorisées – ou, plus exactement, définies sinon empiriquement du moins intuitivement. Le journaliste économique Arthur Laffer a décrit la relation entre taux d’imposition et rendement budgétaire de l’impôt. Selon lui, cette relation est ambiguë : le rendement est croissant avec le taux d’imposition jusqu’à un certain point puis décroissant, la matière taxable connaissant une attrition du fait de l’effet désincitatif du taux de taxation.

Cet effet Laffer ou courbe de Laffer (en cloche) rappelle comme une évidence que l’impôt n’est pas un phénomène éthéré mais une réalité concrète pour le contribuable qui voit, par exemple, son revenu amputé. Ce prélèvement est à même de modifier les comportements des agents économiques, surtout si la principale motivation de leurs actions, comme travailler ou investir, est d’ordre financier. En effet, même si occuper un emploi est socialement intégrateur voire intellectuellement satisfaisant et payer ses impôts un devoir moral, il est incontestable que l’argent est une motivation essentielle de nos arbitrages économiques, par exemple entre le travail et le loisir ou entre l’épargne et la consommation.

Graphique 1 – « Trop d’impôt tue l’impôt » selon la courbe de Laffer

Quand bien même ces arbitrages ne pourraient pas (toujours) être mis en équation, il est nécessaire d’en tenir compte lorsque l’on cherche à anticiper les effets de la politique fiscale d’un État. De ce fait, la compréhension de la psychologie du contribuable, l’effort pour convaincre du bien fondé de mesures fiscales ou tout simplement le bon sens doivent faire partie de l’attirail du décideur en matière fiscale.

2.2 Bien que par nature budgétaire, l’impôt peut poursuivre d’autres objectifs de politiques publiques

L’essence même de l’impôt est de procurer des recettes à l’État ou aux autres administrations affectataires : c’est typiquement le cas de la gabelle jadis et de la TVA aujourd’hui. Toutefois, certains impôts peuvent poursuivre d’autres finalités16, parfois même susceptibles de conduire à un rendement budgétaire nul. Lorsqu’un impôt poursuit plusieurs objectifs, sa finalité budgétaire peut revêtir une importance plus ou moins grande.

a Un objectif social de la fiscalité : concourir à la redistribution

L’impôt concourt à la redistribution des richesses entre citoyens de deux manières. Indirectement mais très sûrement, il permet la redistribution par la voie budgétaire (aides sociales, allocations familiales…), qu’il finance. Directement mais plus difficilement, il modifie la répartition des revenus en différenciant le niveau de prélèvement en fonction de ces derniers.

L’effet de la redistribution peut être mesuré en comparant le niveau de vie initial (revenus primaires), avant prestations sociales et impôts directs (redistribution dite monétaire) aux revenus secondaires (après correction des prestations et impôts directs). En France, cet effet est de réduire de moitié le rapport entre le niveau de vie des 20 % des personnes les plus aisées et celui des 20 % les plus modestes. Les prestations assurent 63 % de cette redistribution, les prélèvements obligatoires 37 %, essentiellement à travers l’impôt sur le revenu (31,6 %) et les prélèvements sociaux (3,4 %) alors que la taxe d’habitation a un effet légèrement négatif (-0,5 %) (INSEE, 2013).

En effet, l’impôt sur le revenu est porteur d’un objectif de redistribution, qu’il atteint par sa progressivité et l’ampleur de son rendement. Les prélèvements sociaux sont à l’inverse pas ou peu progressifs, ce qui leur confère une plus grande neutralité malgré leur rendement important ; en revanche, ils contribuent au financement de la sphère sociale, dont l’action est redistributive. Enfin, la taxe d’habitation, bien que tenant compte du revenu, n’a pas pour objet de participer à la redistribution, pas plus que la TVA (non retenue dans l’étude de l’INSEE mentionnée ci-dessus).

À noter que la redistribution a un double sens. Elle est verticale quand il s’agit d’organiser des transferts financiers entre ménages comparables mais aux revenus différents (soit entre riches et pauvres). Elle est horizontale lorsque les transferts sont opérés entre ménages aux revenus comparables mais que leur composition ou situation place dans des situations différentes (soit notamment entre ménages sans enfant et familles). L’impôt sur le revenu répond à cette double exigence, bien que de manière atténuée pour la seconde.

b Deux objectifs macroéconomiques attribués à la politique fiscale : stabiliser l’économie et viser une allocation optimale des facteurs de production

Sur le plan macroéconomique, l’impôt revêt deux fonctions, dont la seconde peut être largement interprétée. La politique fiscale constitue à cet égard un élément de la politique budgétaire.

Premièrement, l’impôt participe naturellement à la stabilisation de l’économie, par le jeu des stabilisateurs automatiques. Dans une logique keynésienne, les finances publiques dans leur ensemble atténuent les conséquences des chocs conjoncturels sur l’économie. Ainsi, en phase de haut de cycle conjoncturel, qui se caractérise par une croissance, un emploi et une consommation élevés, les recettes fiscales augmentent et les prestations sociales diminuent, ce qui a un effet contra-cyclique de ralentissement de l’activité. La situation est symétriquement inverse en phase de bas de cycle conjoncturel, l’effet contra-cyclique de la baisse des recettes fiscales et de la hausse des prestations sociales conduisant à relancer l’économie moyennant un déficit budgétaire conjoncturel.

De ce point de vue, un système fiscal dont le poids est important, dont les impôts sont sensibles à la conjoncture (TVA, impositions sur le revenu…) et qui permet de financer une politique redistributive (prestations sociales sous condition de ressources…), amortira de manière efficace les chocs conjoncturels, sans qu’il ne soit besoin d’ajuster les règles relatives aux impôts et aux prestations en cours de cycle. Il sera en revanche inefficace pour lutter contre les chocs structurels, par exemple un déficit de compétitivité lié à une monnaie surévaluée.

Deuxièmement, l’impôt peut contribuer à une allocation optimale des facteurs de production que sont le travail et le capital. Dans une vision libérale, une telle allocation résulte des forces du marché mais peut être distordue par l’intervention de la puissance publique, en particulier par l’impôt. Cette distorsion peut être d’autant plus sensible que les payeurs finaux de l’impôt ne sont pas toujours bien identifiés par la puissance publique, la charge effective de l’impôt pouvant être répartie entre plusieurs agents économiques.

L’impôt est cependant nécessaire pour financer les biens publics et les activités générant des externalités positives. La fiscalité peut même inciter directement les acteurs économiques à adopter des comportements générant de telles externalités, par exemple en investissant dans la recherche-développement (objet du crédit d’impôt recherche en France).

Parallèlement, l’impôt constitue un des instruments pouvant inciter les acteurs économiques à réduire des activités générant des externalités négatives. C’est l’objet des taxes pigouviennes (ainsi nommées d’après l’économiste Arthur Pigou), destinées à internaliser ces externalités dans les choix des acteurs, de telle manière que la taxe intègre dans les prix des biens et services le coût marginal social de l’activité concernée. Par exemple, en application du principe pollueur-payeur, la part carbone de la taxe intérieure de consommation sur les produits énergétiques a pour objet d’internaliser dans les choix des consommateurs de produits énergétiques le coût pour la société de la pollution par le dioxyde de carbone.

Au-delà de ces fonctions de l’impôt conformes à la théorie économique, bien d’autres objectifs peuvent être poursuivis par la politique fiscale, au gré des desiderata de la puissance publique. Ainsi, la taxe sur les loyers élevés des micro-logements (aussi dite taxe Apparu) incite-t-elle à modérer les loyers d’un segment particulier du marché immobilier afin d’aider les locataires : si cette taxe est efficace au regard de son objectif (absence de loyers excessifs), son rendement sera nul (il ne s’agit pas d’une mesure de rendement)17. De la même manière, un dispositif fiscal peut répondre à un objectif d’attractivité du territoire de manière à maintenir ou attirer dans le pays des investissements (régime des « impatriés », crédit d’impôt-recherche…).

*

Du fait de la diversité des objectifs assignés à l’impôt, l’existence de plusieurs impôts est incontournable, conformément à la règle de cohérence de Tinbergen selon laquelle un instrument de politique économique, qui peut être un impôt, doit viser un seul objectif18. Si des théoriciens ont pu envisager l’existence d’un impôt unique, tel l’impôt sur la dépense (cf. chapitre 21), cette vision apparaît utopique au regard de la place actuelle de la fiscalité dans la boîte à outils du pouvoir politique. C’est d’autant plus vrai que, dans l’Union européenne, la fiscalité est un domaine qui relève encore largement de la souveraineté des États. En cela, l’impôt a dépassé sa vocation budgétaire et nourrit désormais les ambitions régulatrices voire interventionnistes alimentées par les théories néo-keynésiennes.

SUJETS D’EXAMEN ET DE CONCOURS

• La théorie keynésienne et son influence sur les finances publiques

• Les théories économiques libérales et leur influence sur les finances publiques

• L’impôt unique ?

• À quoi sert l’impôt ?

RÉFÉRENCES

Agnès Benassy-Quéré, Benoît Cœuré, Pierre Jacquet et Jean Pisani-Ferry, Politique économique, De Boeck, 2012.

INSEE, France Portrait social (cf. notamment « La redistribution : état des lieux en 2012 »), 2013.